3.4. Выбор способа оценки материально-производственных запасов

3.5.

3.6. Выбор метода определения выручки от реализации

3.7. Налоговые методы

Заключение

Список литературы

Приложение

Введение

В результате политических и экономических реформ, проводимых в России, изменилась сущность бухгалтерского учета и функции, выполняемые им в организациях.

Необходимость перемен в области бухгалтерского учета назрела вследствие ряда внешних и внутренних факторов правового и экономического характера, главными из которых явились:

1) Изменение правовой базы деятельности организации. С принятием в России ряда новых законов организации получили хозяйственную самостоятельность и, в ходе проводимой в дальнейшем приватизации – определенного собственника (юридических и физических лиц, в том числе иностранных инвесторов). В результате этого изменился характер экономического поведения организаций, в основе которого лежит теперь право на самостоятельный выход на товарный рынок со своей продукцией, работами и услугами и осуществление расчетов по совершенным сделкам по рыночной стоимости;

|

|

|

2) Расширение сфер деятельности организации, осуществляемой с целью получения дохода. С получением хозяйственной самостоятельности организации столкнулись с необходимостью разработки за счет собственных средств новых видов продукции и индивидуальных технологий или с необходимостью покупки таких технологий, то есть с учетом нового вида имущества - нематериальных активов. Организации получили также возможность, имея свободные денежные средства и имущество, получать доходы от сделок на финансовом рынке в форме дивидендов (доходов) от финансовых вложений;

3) Самостоятельный выход на внешнеэкономический рынок. В соответствии с законодательством, регулирующим внешнеэкономическую деятельность, организации имеют право на самостоятельное осуществление экспортных и импортных операций. Выход на внешнеэкономический рынок потребовал от организаций адаптации своей финансово-хозяйственной деятельности к международным соглашениям и законодательству других стран.

4) Принятие и поэтапное введение в действие Налогового Кодекса РФ, введение с 1 января 2002 года такого понятия, как «налоговый учет» и «учетная политика для целей налогообложения».

Эти факторы потребовали перемен в области организации бухгалтерского учета и отчетности как в целом по стране, так и на уровне отдельной организации.

В Российской Федерации была утверждена Государственная программа перехода РФ на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики, в исполнение которой Министерством финансов разработана концепция развития системы нормативных документов, регулирующих бухгалтерский учет для организаций Российской Федерации, включая организации с иностранными инвестициями.

|

|

|

В основу концепции положено создание законодательных и нормативных документов, состоящих из двух блоков (рис.1):

- внешний по отношению к организации (рис.2);

- внутренний (рис.3).

| Нормативное регулирование бухгалтерского учета | ||||||

|

|

|

| ||||

|

| Внешний уровень (уровни 1,2,3) | Внутренний уровень (уровень 4) |

| |||

|

| ||||||

|

| ||||||

Рис. 1. Уровни нормативного регулирования бухгалтерского учета

1-й уровень – Закон Российской Федерации о бухгалтерском учете и другие федеральные законы;

2-й уровень – Положения (стандарты) бухгалтерского учета, раскрывающие основные принципы бухгалтерского учета, установленные Законом о бухгалтерском учете, в их взаимосвязи с другими законодательными актами, регулирующими хозяйственную деятельность организаций. К данному уровню документов относится также План счетов бухгалтерского учета, определяющий порядок применения правил бухгалтерского учета на счетах бухгалтерского учета;

3-й уровень – методические указания (инструкции, рекомендации и тому подобные документы) по бухгалтерскому учету различных видов имущества, денежных средств и обязательств;

| Система нормативного регулирования бухгалтерского учета в Российской Федерации | |||||

|

|

|

|

|

| |

| Федеральный закон «О бухгалтерском учете» | |||||

| Положения по бухгалтерскому учету | |||||

| Методические рекомендации, указания, разъяснения и письма Министерства финансов РФ | |||||

|

| |||||

|

| |||||

Рис.2. Нормативное регулирование бухгалтерского учета на внешнем уровне

4-й уровень – рабочие документы организации, определяющие внутренние правила бухгалтерского учета имущества, расчетов и обязательств, базирующиеся на документах предыдущих уровней.

| Учетная политика организации (как вся совокупность способов ведения бухгалтерского учета) | |||||

|

|

|

|

|

| |

| Учетная политика (как документ) | |||||

| Иная внутренняя управленческая документация | |||||

|

| |||||

|

| |||||

Рис.3. Внутренний уровень нормативного регулирования бухгалтерского учета.

Сегодняшняя система бухгалтерского учета в России имеет свою специфику, которая связана с её происхождением из бухгалтерского учета в условиях плановой экономики. Не все из “пережитков” старой системы действительно являются пережитками, российская и советская школа теории бухгалтерского учета разработала некоторые понятия и методы, которые не утратили своего значения и сегодня, более того, они начинают постепенно получать распространение и в практике учета в развитых странах. Также некоторые из различий носят номинальный характер, сводятся к различию терминов и понятий.

Сегодня, в условиях рыночных отношений центр экономической деятельности перемещается к основному звену всей экономики - предприятию. Именно на микроэкономическом уровне создается нужная обществу продукция, оказываются необходимые услуги. На предприятии сосредоточены наиболее квалифицированные кадры. Здесь решаются вопросы экономного расходования ресурсов, применения высокопроизводительной техники, технологий и реализации продукции.

Для решения некоторых из них на предприятии прибегают к методу учета, который представляет собой совокупность приемов первичного наблюдения (документация и инвентаризация), стоимостного измерения (оценка и калькуляция), текущей группировки (счета и двойная запись) итогового обобщения (баланс и отчетность) фактов хозяйственной деятельности.

|

|

|

Исходя из всего вышесказанного, можно сделать вывод о том, что в настоящий момент существует острая потребность в исследовании собственно методологии и методики бухгалтерского и налогового учетов на предприятиях. Поскольку учетная политика предприятия является методологической основой деятельности каждого бухгалтера, естественным образом ставится вопрос об анализе данного явления, его влиянии на финансово-экономическую деятельность предприятия, раскрытии его сущности и роли в ведении бухгалтерского учета, а как итог оценке эффективности. Таким образом, анализ учетной политики как методологической основы бухгалтерского учета, является основной целью данной работы.

Для достижения поставленной цели необходимо выстроить ряд задач, каждая из которых охватывает различные стороны изучаемого явления. Во-первых, подробное исследование нормативно-правовой базы бухгалтерского и налогового учета, как основ для формирования учетной политики организации. Классификация и анализ законодательных актов по бухгалтерскому учету, действующих в настоящее время, необходимы для обоснования роли учетной политики в общей картине работы бухгалтера. При рассмотрении законодательных актов, основной упор должен быть сделан на анализе Положения по бухгалтерскому учету «Учетная политика организации» [6] как основного документа, влияющего на формирование учетной политики.

Во-вторых, на основе исследования правовых норм, необходимо выделить основные принципы формирования учетной политики, исходя из специфических условий хозяйствования предприятий, выявить организационные, методические и технологические аспекты учетной политики.

И, наконец, в-третьих, выяснить механизм взаимосвязи учетной политики с бухгалтерской и налоговой отчетностью, влияние ее на завершающий этап учетного процесса.

|

|

|

Таким образом, исходя из поставленных задач, предполагается построить данную работу из трех глав, каждая из которых будет посвящена отдельному аспекту исследования. В заключении будет подведен итог проделанной работе.

Глава 1. Нормативно-правовое регулирование учетной политики

1.1. Понятие учетной политики

Термин «учетная политика» вошел в отечественную специальную литературу в начале 90-х гг. ХХ в. В 1992 г. Он впервые был упомянут в нормативных актах по бухгалтерскому учету, а 28 июля 1994 г. увидело свет первое Положение по бухгалтерскому учету «учетная политика предприятия» ПБУ 1/94. С тех пор немало было написано и сказано об учетной политике, однако приходится с огорчением утверждать, что многие бухгалтеры имеют расплывчатое представление о ее значении и содержании. С принятием главы 25 НК РФ со своей учетной политикой для целей налогообложения отнюдь не способствовало упорядочению представления бухгалтеров об этих документах.

Учетная политика представляет собой совокупность способов ведения бухгалтерского и налогового учетов, выбранных организацией для использования. Методы учета различных активов и обязательств установлены положениями по бухгалтерскому учету (ПБУ), и организация должна самостоятельно решить, какие из них она будет применять. Если для каких-либо конкретных ситуаций способы ведения бухгалтерского учета не установлены, организация может разработать их самостоятельно.

Существование разных видов учёта вызвано максимально удовлетворить интересы разных групп пользователей учётной информации, что, в свою очередь, определяет особенности учётной политики (рис. 4).

Основным законодательным актом, регламентирующим вопросы учетной политики организации, является Федеральный закон «О бухгалтерском учете». В нем содержатся общие правила ведения учетной политики. Конкретные методы учета различных активов и обязательств устанавливаются положениями по бухгалтерскому учету, которые утверждаются Минфином России. Порядок признания доходов и расходов, учета отдельных хозяйственных операций в целях налогообложения регламентируется нормами НК РФ.

| Пользователи учётной информации | Виды учёта | Учётная политика |

Рис.4. Экономические интересы пользователей информации и учётная политика

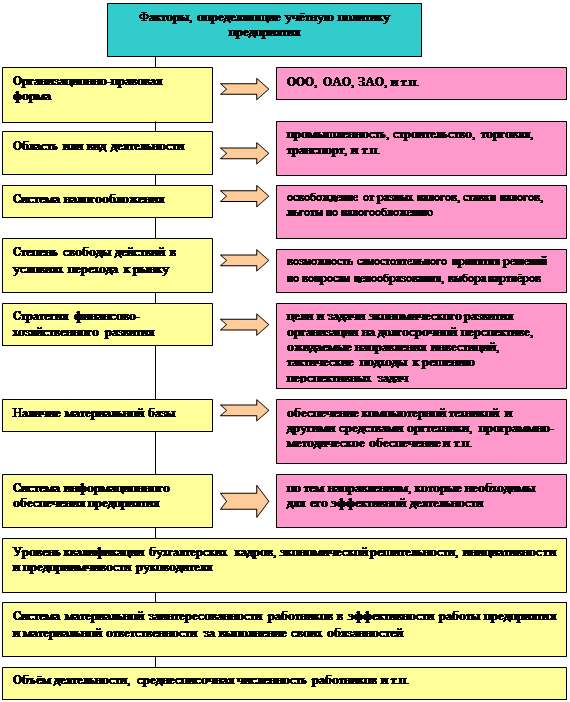

Согласно п. 3 ст. 5 Федерального закона РФ "О бухгалтерском учете", организации, руководствуясь законодательством Российской Федерации о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику, исходя из своей структуры, отрасли и других особенностей деятельности (рис.5).

Рис. 5. Факторы, влияющие на выбор учётной политики предприятия

В настоящее время основы формирования (выбора и обоснования) и раскрытия учетной политики организаций, являющихся юридическими лицами по законодательству Российской Федерации (кроме кредитных организаций и бюджетных учреждений), устанавливаются Положением по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/98), утвержденного приказом Минфина России от 09.12.1998 № 60н. Согласно п. 2 ПБУ 1/98, под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы.

За счет чего же у организации появляется указанная в данном определении возможность выбора "способов ведения бухгалтерского учета"? Этому есть три основания:

Во-первых, все существующие предписания нормативных документов, касающиеся специальных вопросов бухгалтерского учета, т.е. определяющие правила учета конкретных фактов хозяйственной жизни, можно разделить на две группы: одновариантные и многовариантные.

Одновариантные предписания нормативных актов определяют один, единственно возможный порядок бухгалтерского учета соответствующих фактов. В этом случае у бухгалтера нет возможности выбирать - он должен действовать в строгом соответствии с единственным устанавливаемым нормативными документами вариантом.

Так, например, в соответствии с инструкцией по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, факт передачи материалов в производство должен быть отражен в бухгалтерском учете записью по дебету счета 20 "Основное производство" и кредиту счета 10 "Материалы", иных вариантов отражения данного факта инструкцией не предусматривается.

1. Что же касается, например, используемого в бухгалтерском учете метода оценки запасов, то здесь, согласно подпунктам 16 ПБУ 5/01 "Учет материально-производственных запасов" [7 Положение по бухгалтерскому учету 1/98 «Учетная политика организации», утверждено приказом Минфина России от 9.12.1998г. №60н.] организация может выбирать один из трех методов оценки (утверждение приказами Минфина России от 9 июня 2001г №44н и от 28 декабря 2001г №119н, поправка в эти документы внесены приказом Минфина России 26 марта 2007г. №26):

- метод оценки по себестоимости единицы запасов;

- метод оценки по средней себестоимости;

- метод оценки по себестоимости первых по времени приобретений (ФИФО);

До 2008 года компания имело право применять метод оценки по себестоимости последних по времени приобретений (ЛИФО).

Таким образом, в этом случае имеет место многовариантное предписание нормативного документа.

Второе основание формирования учетной политики организации создается тем, что по целому ряду вопросов бухгалтерского учета, связанных с конкретными хозяйственными операциями организаций, нормативные документы вообще не содержат никаких специальных предписаний.

Относительно данных ситуаций, ПБУ 1/98 устанавливает специальное правило, согласно которому если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из настоящего (ПБУ 1/98) и иных положений по бухгалтерского учету (п. 8 ПБУ 1/98).

Наконец, третьим основанием возможности для организаций самостоятельно формировать учетную политику является норма Федерального закона РФ "О бухгалтерском учете", придающая всем специальным предписаниям бухгалтерского законодательства диспозитивный характер, т.е. свойство действия только в сочетании с волей применяющего их лица.

Речь идет о содержании пункта 4 ст. 13 Федерального закона РФ "О бухгалтерском учете", согласно которому "в пояснительной записке (к бухгалтерской отчетности) должно сообщаться о фактах неприменения правил бухгалтерского учета в случаях, когда они не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации с соответствующим обоснованием".

Подытоживая сказанное, можно отметить, что, формируя свою учетную политику, организация может:

1) Выбрать один из предлагаемых нормативными документами вариантов ведения бухгалтерского учета конкретных хозяйственных операций, это установлено в п.8 ПБУ 1/98, утвержденного приказом Минфина России от 09.12.1998 № 60н, согласно которому при формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допустимых законодательством и нормативными актами по бухгалтерскому учету.

2) Самостоятельно разработать методику бухгалтерского учета конкретных фактов хозяйственной жизни, в случае, когда таковая нормативными документами не установлена (п.8 ПБУ 1/98).

3) Применять методику бухгалтерского учета, отличную от предписанной нормативными документами, если, по мнению бухгалтера, содержащаяся в нормативных документах по бухгалтерскому учету методология не позволяет достоверно отразить соответствующие факты хозяйственной жизни. Такое отступление от предписаний нормативных документов должно быть раскрыто и обосновано в пояснительной записке к бухгалтерской отчетности организации (п.4 ст.13 ФЗ РФ от 21.11.1996 № 129-ФЗ "О бухгалтерском учете").

1.2. Требования и допущения

Учетная политика любой организации должна строиться на основополагающих допущениях и требованиях бухгалтерского учета.

Согласно п. 6 ПБУ 1/98 при формировании учетной политики предполагаются следующие допущения:

1) допущение имущественной обособленности. Активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций;

2) допущение непрерывности деятельности. Организация будет продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности и, следовательно, обязательства будут погашаться в установленном порядке;

3) допущение последовательности применения учетной политики. Принятая организацией учетная политика применяется последовательно от одного отчетного года к другому;

4) допущение временной определенности фактов хозяйственной деятельности. Факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами. Это допущение - единственное, которое не согласуется с правилами налогового учета.

Помимо установленных допущений к учетной политике предъявляются еще и требования (см. п. 7 ПБУ 1/98):

1) требование полноты. Учетная политика должна обеспечивать полноту отражения в бухгалтерском учете всех фактов хозяйственной деятельности;

2) требование своевременности. Своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности обеспечивается благодаря четкому составлению первичных учетных документов в соответствии с требованиями закона о бухгалтерском учете и своевременному отражению их в бухгалтерской отчетности. При этом следует иметь в виду, что согласно п. 4 ст. 9 Закона «О бухгалтерском учете» первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания;

3) требование осмотрительности предполагает большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов. С учетом этого требования приняты ПБУ о событиях после отчетной даты и условных фактах хозяйственной деятельности;

4) требование приоритета содержания перед формой. В пункте 7 ПБУ 1/98 говорится о том, что отражение в бухгалтерском учете фактов хозяйственной деятельности следует производить исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования.

5) требование непротиворечивости. В бухгалтерском учете неукоснительно соблюдается тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета;

6) требование рациональности. Рациональное ведение бухгалтерского учета исходя из условий хозяйственной деятельности и величины организации достигается обоснованным разделением расходов на прямые и косвенные, возможностью для малых предприятий вести учет по упрощенным формам и т.п.

1.3. Формирование и раскрытие учетной политики

Как уже говорилось выше, каждый бухгалтер сам решает, каким способом он будет начислять амортизацию, признавать выручку, рассчитывать норматив для процентов по кредитам и т.д. Свой выбор бухгалтер должен зафиксировать в учетной политике. Ведь именно там прописываются все приемы, которые использует предприятие при ведении бухгалтерского и налогового учета. За составление учетной политики отвечает главный бухгалтер, а утверждается она приказом или распоряжением руководителя.

Учетную политику бухгалтер может формировать по-разному.

Первый вариант. Можно закрепить политику для целей бухгалтерского и налогового учета отдельными приказами.

Второй вариант. Можно издать один приказ, в котором предусмотрены три раздела:

- организационно-технический;

- учетная политика для целей бухгалтерского учета;

- учетная политика для целей налогового учета.

В первом разделе нужно указать:

1) Рабочий план счетов бухгалтерского учета, который применяет организация;

2) Порядок и сроки проведения инвентаризации. Здесь надо указать перечень имущества и обязательств, которые необходимо проверить;

3) Формы первичных документов для хозяйственных операций, по которым не утверждены типовые бланки или которые организация разработала самостоятельно. В этих документах обязательно должны быть реквизиты, которые перечислены в статье 9 Федерального закона от 21 ноября 1996г. №129-ФЗ «О бухгалтерском учете»;

4) Формы регистров налогового учета. В этих формах необходимо указывать реквизиты, приведенные в статье 313 Налогового Кодекса РФ, также можно воспользоваться регистрами, рекомендованными Министерством налогов и сборов России;

- Правила документооборота. Устанавливая эти правила, следует руководствоваться Положением о документах и документообороте в бухгалтерском учете (утверждено Минфином СССР от 29 июля 1983г. №105 [5 Постановление Правительства РФ «Об утверждении программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности» от 06.03.1998 г. №283.]);

1) Порядок контроля за хозяйственными операциями, а также иные правила ведения бухгалтерского учета.

Следующий раздел – это учетная политика для целей бухгалтерского учета. В этом разделе нужно установить:

- способы амортизации основных средств и нематериальных активов;

- порядок учета и списания в производство сырья и материалов;

- перечень резервов, которые будет создавать предприятие;

- порядок списания общехозяйственных расходов и т.д.

Третий раздел – учетная политика для целей налогообложения. Здесь нужно отразить порядок определения выручки, которому будет следовать организация, исчисляя НДС. Кроме того, в этом разделе организация должна указать, как она будет признавать доходы и расходы, а также учитывать отдельные хозяйственные операции в целях исчисления налога на прибыль. Заполняя третий раздел, следует руководствоваться нормами Налогового кодекса РФ.

Можно создать и объединенную учетную политику: одновременно для бухгалтерского и налогового учета. Это вариант удобен, потому что довольно часто объекты одинаково учитываются в бухучете и для целей налогообложения. Также могут быть схожи способы начисления амортизации.

Итак, ниже кратко изложена техника составления учетной политики.

Организационно-технический раздел приказа об учетной политике может включать в себя решение следующих вопросов:

1) Организация учетной работы для бухгалтерского и налогового учета.

Согласно статье 6 Закона о бухгалтерском учете, в зависимости от объема учетной работы бухгалтерский учет в организации может осуществляться: бухгалтерской службой как самостоятельным структурным подразделением, возглавляемым главным бухгалтером; бухгалтером, принятым по трудовому договору и состоящим в штате организации; специализированной профессиональной организацией (централизованной бухгалтерией) или бухгалтером-специалистом.

В качестве приложения 1 «Организация учетной работы» к приказу об учетной политике могут приводиться: Положение о бухгалтерской службе, должностные инструкции работников бухгалтерии, форма договора (контракта) с организацией или бухгалтером-специалистом, ведущим бухгалтерский учет, иные аналогичные документы.

Положение о бухгалтерской службе, а также должностные инструкции работников бухгалтерии оформляются по общей схеме и, как правило, включают в себя шесть разделов: общие положения; функции; права и обязанности; ответственность; взаимоотношения (служебные связи); организация работы.[Николаев С.А. Учетная политика организации]

Согласно ст.313 Налогового кодекса РФ система налогового учета организуется налогоплательщиком самостоятельно и может вестись: бухгалтерией, отдельным структурным подразделением, возглавляемым главным бухгалтером, либо руководителем структурного подразделения.

2) Вопросы функционирования филиалов (структурных подразделений). Возможность выделения филиалов и иных обособленных структурных подразделений на отдельный баланс вытекает из содержания пункта 33 Положения по ведению бухгалтерского учета. Выделение целесообразно в случае территориальной обособленности структурных подразделений или обособленности их производственного и коммерческого процессов.

При наличии у организации обособленных подразделений необходимо также определиться относительно уровня централизации учетных работ: при централизованной форме вся учетная работа проводится централизованной бухгалтерией, при децентрализованной форме на местах функционируют свои учетные подразделения.

В качестве приложения 2 к приказу об учетной политике могут приводиться Положения о филиалах (обособленных подразделениях) или выписки из них по вопросам, касающимся организации учета.

Очень часто допускается ошибка, когда организация, имеющая филиалы и практикующая распределение расходов между головной организацией и филиалами, не оговаривает в учетной политике порядок документального подтверждения такого перераспределения. Например, если расходы произведены головной организацией, но часть их относится к деятельности филиала, последнему необходимо иметь комплект документов, исключающий вопросы со стороны территориального налогового органа, где фактически расположен и осуществляет деятельность филиал, относительно подтверждения этих расходов. Такой комплект наряду с распорядительным документом головной организации об отнесении части затрат на филиал должен содержать надлежащим образом заверенные копии оправдательных документов (договоров, счетов в адрес головной организации), подтверждающих первоначальные расходы головной организации, и экономически обоснованный расчет по их распределению.

Таким образом, число налоговых споров, возникающих в результате перераспределения между головной организацией и ее филиалами затрат, прибыли, имущества и иных объектов налогообложения в пределах одного юридического лица, по объективным причинам должно уменьшиться.

3) Разработка рабочего плана счетов.

В соответствии со статьей 6 Закона о бухгалтерском учете, а также пунктом 9 Положения по ведению бухгалтерского учета каждая организация должна на основе утвержденного Минфином России Плана счетов бухгалтерского учета разработать собственный рабочий план, в котором следует предусмотреть счета, необходимые для ведения в организации синтетического и аналитического учета.

4) Примерные формы первичных учетных документов.

В соответствии с Законом о бухгалтерском учете организации обязаны оформлять хозяйственные операции с помощью первичных учетных документов, утвержденных в установленном порядке.

Согласно пунктам 8 и 13 Положения по ведению бухгалтерского учета, приказом об учетной политике должны быть утверждены формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые (унифицированные) формы.

5) Перечень лиц, имеющих право подписи первичных учетных документов.

Согласно пункту 3 статьи 9 Закона о бухгалтерском учете и пункту 14 Положения по ведению бухгалтерского учета, перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером.

Данный перечень целесообразно разработать применительно к должностям, а не к определенным фамилиям (лицам) и привести его в приложении 5 к приказу об учетной политике.

6) Разработка порядка организации документооборота.

Пунктом 3 статьи 6 Закона о бухгалтерском учете и пунктом 8 Положения по ведению бухгалтерского учета предусмотрено, что организация должна утвердить правила документооборота.

Документооборот в организации регламентируется графиком, составляемым в виде схемы или перечня работ, выполняемых каждым структурным подразделение, а также всеми исполнителями с указанием их взаимосвязи и сроков выполнения работ.

График документооборота с необходимыми пояснениями рекомендуется привести в приложении 6 к приказу об учетной политике (одинаково и для учетной политики в целях налогообложения).

7) Выбор формы бухгалтерского учета и технологии обработки учетной информации.

В соответствии с пунктом 8 и 19 Положения по ведению бухгалтерского учета организация самостоятельно выбирает форму бухгалтерского учета, то есть совокупность учетных регистров, используемых для отражения хозяйственных операций.

Формы регистров бухгалтерского учета и налогового учета, самостоятельно разработанные организацией, целесообразно привести в приложении 7 к приказу об учетной политике.

8) Порядок проведения инвентаризации имущества и обязательств.

Согласно пункту 3 статьи 6 Закона о бухгалтерском учете, а также пунктам 8 и 26 Положения по ведению бухгалтерского учета, при формирования учетной политики утверждается порядок проведения инвентаризации имущества и обязательств организации.

Организацией утверждаются количество инвентаризаций в отчетном году, даты их проведения, перечень проверяемого имущества и обязательств. Например, инвентаризация товаров в торговой организации может проводиться ежемесячно, а инвентаризация основных средств – один раз в три года. Организации следует решить, в какие сроки будет производиться инвентаризация соответствующих активов и пассивов баланса, а также других объектов учета, числящихся на забалансовых счетах.

Положение о проведении инвентаризации оформляется в виде приложения 8 к приказу об учетной политике.

9) Внутренняя отчетность организации.

В соответствии с пунктом 3 статьи 6 Закона о бухгалтерском учете и со статьей 8 Положения по ведению бухгалтерского учета организация должна определить состав и формы внутренней отчетности, а так же периодичность и сроки ее составления и предоставления, лиц, ответственных за ее составление, потенциальных пользователей этой отчетности.

Положение о внутренней отчетности организации может быть оформлено в виде приложения 9 к приказу об учетной политике.

10) Оформление других решений, необходимых для организации и ведения учета.

Приказ об учетной политике организации может также содержать ссылки на другие внутренние положения, регламентирующие бухгалтерский и налоговый учет, оформляемые в виде приложений к данному приказу. В качестве приложений к приказу об учетной политике могут выступать:

а) разработанная организацией номенклатура дел, формируемых в бухгалтерской службе, с указанием срока их хранения;

б) положения, закрепляющие требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений (как это предусмотрено п. 3 ст. 7 Закона о бухгалтерском учете);

в) сроки и порядок выдачи наличных денежных средств под отчет сотрудникам, оформления отчетов по их использованию (п. 11 Порядка ведения кассовых операций в Российской Федерации, утвержденного письмом Центрального банка РФ от 4 октября 1993 года № 18 [16]);

2. г) порядок использования ККМ или бланков строгой отчетности в случае ведения денежных расчетов с населением за наличный расчет (ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 г. №54-ФЗ [3 Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 г. №54-ФЗ.] и т.д.);

д) выписки из положений, регламентирующих формы и системы оплаты труда в организации, работу с персоналом (в части, имеющей отношение к начислению заработной платы, компенсаций работникам и иным вопросам ведения бухгалтерского учета) и т.д.

В методическом разделе приказа об учетной политике отражаются методические вопросы учетной и налоговой политики организации как совокупность способов ведения бухгалтерского и налогового учета.

11) Порядок начисления амортизации основных средств.

В настоящее время порядок начисления амортизации по основным средствам в бухгалтерском учете и для целей налогообложения различаются. В бухгалтерском учете предполагается выбор для каждой группы однородных объектов одного из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему реализованной продукции (работ, услуг). Z

Налоговый же кодекс предусматривает только два способа начисления амортизации: линейный и нелинейный. На это указано в статье 259 Налогового кодекса РФ. В налоговом учете линейный способ начисления амортизации аналогичен тому, что применяется для бухучета.

Кроме того, в учетной политике организация должна указать, будет ли она проводить переоценку основных средств. Переоценивают имущество по состоянию на начало года. И если, допустим, в 2005 году мы решим переоценить основные средства, то затем нам придется делать это регулярно (п.15 ПБУ 6/01). Переоценка проводится методом прямого счета по документально подтвержденным рыночным ценам или путем индексации..

12) Порядок начисления амортизации нематериальных активов.

Пункт 15 Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000) предусматривает три способа начисления амортизации. Это линейный способ, способ уменьшаемого остатка и способ списания стоимости пропорционально объему продукции (работ). Z

В налоговом же учете нематериальные активы амортизируются одним из способов, предусмотренных статьей 259 Налогового кодекса РФ: линейным или нелинейным. Удобнее использовать единый метод начисления амортизации для целей бухгалтерского и налогового учета – линейный. Однако это касается только лишь тех нематериальных активов, которые введены в эксплуатацию после 1 января 2003г. А по тем объектам, которые начали использовать до указанной даты, начислять амортизацию в бухгалтерском учете придется тем же способом, что и раньше. Ведь уже выбранный способ менять нельзя (п.15 ПБУ 14/2000). В налоговом учете для таких объектов все равно нужно применять способы, указанные в Налоговом кодексе РФ.

В бухгалтерском учете срок полезного использования нематериального актива можно рассчитать исходя из:

- времени действия патента, свидетельства, исключительной лицензии и т.п.;

- предполагаемого времени, в течение которого организация может получать от этого актива доход;

- количества продукции, которое организация планирует получить, используя данный нематериальный актив.

Если же срок полезного использования нематериальных активов определить невозможно, то считается, что он прослужит 20 лет.

Срок полезного использования нематериальных активов для целей налогового учета определяется так же, как и для бухгалтерского. Если срок использования нематериального актива установить нельзя, тогда он равен 10 годам.

В учетной политике нужно указать, как организация будет отражать в бухгалтерском учете суммы амортизации, начисленные по нематериальным активам, - на отдельном счете 05 «Амортизация нематериальных активов» или же по кредиту счета 04 «Нематериальные активы». Если мы будем использовать первый вариант, то амортизация будет начисляться такой проводкой:

Дебет 20 «Основное производство»(26 «Общехозяйственные расходы»)

Кредит 05 «Амортизация нематериальных активов»

Если же будет применятся второй вариант, то следует делать такую запись:

Дебет 20 «Основное производство»(26 «Общехозяйственные расходы»)

Кредит 04 субсчет «Амортизация нематериальных активов »

13) Учет материально производственных запасов.

К материально-производственным запасам относятся сырье, материалы, готовая продукция и товары. То есть это любое имущество, которое организация перепродает или использует в производстве продукции (работ, услуг), а также для управленческих нужд. Единственное ограничение – срок его полезного использования не может превышать 12 месяцев. Об этом сказано в пункте 2 Положения по бухгалтерскому учету «Учет материально производственных запасов» (ПБУ 5/01).

Сырье и материалы отражаются в бухгалтерском учете по:

- фактической себестоимости;

- учетным ценам (тогда предприятие может использовать счета 15 «заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» или без применения этих счетов).

В качестве учетных цен могут применяться договорные цены. Плановая себестоимость, рассчитанная по данным предыдущих отчетных периодов, а также средняя цена группы материалов..

А вот товары учитывают в бухгалтерском учете организации по:

- покупным ценам (в этом случае применяют счет 41 «Товары»);

- продажным ценам (тогда используют тоже счет 41 «Товары», а разницу между покупной и продажной ценами товаров учитывают на счете 42 «Торговая наценка»).

В налоговом учете стоимость материально – производственных запасов складывается из фактических затрат организации на их приобретение. Сюда помимо цены самих материалов входят также посреднические вознаграждения, ввозные таможенные пошлины и сборы, расходы по перевозке и хранению материалов и т.д. (пункт 2 статьи 254 Налогового кодекса РФ)

Возникает вопрос: чем же отличаются правила оценки материалов, установленные в бухгалтерском учете от норм Налогового кодекса? Дело в том, что некоторые затраты в бухучете включаются в фактическую стоимость материалов, а в целях налогообложения – нет. Например. Это касается процентов по кредитам и займам, взятым для оплаты сырья. В налоговом учете они входят в состав внереализационных расходов (пп. 2 п.1 ст.265 Налогового кодекса РФ), в бухучете же они учитываются в стоимости материалов (если они начислены до оприходования материалов).

В приказе об учетной политике нужно предусмотреть способ, которым материально-производственные запасы списываются в производство. В бухучете это можно делать (п.16 ПБУ 5/01):

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости запасов, первых по времени приобретения материально-производственных запасов (метод ФИФО);

В Налоговом кодексе установлены те же способы списания материалов (п.6 ст.254 НК РФ). Понятно, что будет проще, если мы выберем единый способ списания материально-производственных запасов.

Производственные предприятия, как правило, не успевают за отчетный период распродать всю изготовленную продукцию. Обычно на конец года у них еще остаются товары на складах, а также продукция, которая не прошла все стадии обработки (незавершенное производство).

Согласно пункту 64 Положения по ведению бухгалтерского учета и отчетности в Российской федерации, утвержденного приказом Минфина России от 29 июля 1998г. № 34н (далее – Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ). Незавершенное производство может отражаться в бухгалтерском балансе по:

- фактической или нормативной (плановой) производственной себестоимости;

- прямым затратам;

- стоимости сырья, материалов и полуфабрикатов.

Что касается готовой продукции, хранящейся на складе, то в соответствии с пунктом 59 Положения по ведению бухгалтерского учета и отчетности в РФ, она может учитываться по фактической или нормативной (плановой) производственной себестоимости, включающей затраты, связанные с использованием в процессе производства основных средств, сырья, материалов, топлива, энергии, трудовых ресурсов, и другие затраты на производство продукции либо по прямым статьям затрат.

Теперь о налоговом учете. Здесь незавершенное производство, готовую продукцию на складе и реализованную продукцию оценивают по прямым затратам (ст.319 НК РФ). К ним относят расходы:

- по приобретению сырья и материалов, из которых изготовлена продукция, либо компонентов, необходимых для ее производства, комплектующих и полуфабрикатов;

- по оплате труда рабочих, непосредственно занятых в производстве,

- а также суммы единого социального налога, начисленного на эту зарплату;

- по амортизации основных средств, используемых в производстве продукции.

Все остальные расходы не распределяют между остатками готовой продукции, незавершенным производством и реализованной продукцией, а включают в затраты отчетного периода.

То есть, как мы видим, и в бухгалтерском и в налоговом учете незавершенное производство и готовую продукцию можно оценивать по прямым затратам. Однако даже если мы закрепим это в приказе об учетной политике, это вовсе не будет означать, что данные бухучета и налоговых регистров будут совпадать. Дело в том, что перечень прямых расходов в налоговом учете достаточно мал. И некоторые расходы относящиеся в бухучете к прямым затратам, в налоговом относятся к косвенным. Например, общепроизводственные расходы (амортизация цехового оборудования, зарплата начальника цеха, мастеров, единый социальный налог, начисленный на их зарплату и т.д.) для целей налогообложения относят к косвенным. А вот в бухгалтерском учете их обязательно надо распределять между остатками готовой продукции на складе, реализованной продукцией и незавершенным производством.

То есть в данном случае оценивать незавершенное производство и готовую продукцию придется дважды. Ведь принципы формирования «бухгалтерской» и «налоговой» себестоимости разные.

14) Списание общехозяйственных затрат.

В приказе об учетной политике нужно определить, каким образом организация будет списывать общехозяйственные расходы. В основном это управленческие затраты: зарплата администрации, амортизация офисных помещений и оборудования, расходы на связь, арендные платежи и т.д. Здесь возможны следующие варианты.

3. Во-первых, общехозяйственные расходы можно сразу списать в дебет счета 90 «Продажи» субсчет «Себестоимость продаж». Позволяет так поступить пункт 9 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99) [9 Положение по бухгалтерскому учету 5/01 «Учет материально-производственных запасов», утверждено приказом Минфина России от 09.06.2001г. №44н.].

Во-вторых, в конце отчетного периода общехозяйственные расходы можно распределить – списать их со счета 26 «Общехозяйственные расходы» на счета 20 «основное производство», 23 «Вспомогательное производство» и 29 «Обслуживающие производства и хозяйства».

Что касается налогового учета, то здесь общехозяйственные расходы вычитаются их доходов отчетного периода. Так нужно поступать, если доходы и расходы определяются методом начисления. Если же используется кассовый метод, то доходы можно уменьшить лишь на те расходы, которые уже оплачены.

15) Способ распределения косвенных расходов.

При однопрофильной деятельности организации базой для распределения косвенных расходов могут быть: прямая заработная плата производственных рабочих, прямые материальные затраты, общая сумма прямых затрат, выручка от реализации продукции (работ, услуг) и т.д. Как правило, метод распределения косвенных расходов определяется отраслевыми методическими рекомендациями по планированию, учету и калькулированию себестоимости продукции (работ, услуг).

При многопрофильной деятельности организации выбор базы распределения косвенных расходов зависит от того, по одинаковым или по разным ставкам налога на прибыль облагается доход, полученный от разных видов деятельности. В первом случае выбор базы производится аналогично однопрофильной деятельности. Во втором случае базой распределения косвенных расходов должна быть выручка от реализации продукции (работ, услуг), полученная от разных видов деятельности.

16) Методика ведения раздельного учета затрат.

Определение данного элемента учетной политики актуально прежде всего для организаций, реализующих продукцию (работы, услуги), как облагаемую, так и не облагаемую налогом на добавленную стоимость, так как льготу по НДС можно применить только при наличии раздельного учета затрат по производству и реализации льготируемой и не льготируемой продукции (работ, услуг).

Налогоплательщик как заинтересованная в получении льготы сторона обязан принять все необходимые меры для обеспечения раздельного учета затрат.

17) Учет курсовых разниц.

Положительные и отрицательные курсовые разницы включаются в состав внереализованных доходов и расходов, учитываемых при налогообложении прибыли.

Курсовая разница отражается в бухгалтерском учете и бухгалтерской отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность. Курсовая разница подлежит зачислению на финансовые результаты организации как внереализационные доходы или внереализационные расходы. Курсовая разница зачисляется на финансовые результаты организации по мере ее принятия к бухгалтерскому учету. Курсовая разница, связанная с формированием уставного (складочного) капитала организации, подлежит отнесению на ее добавочный капитал (Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000), утвержденного приказом Минфина России от 10 января 2000 г. №2н).

18) Перечень создаваемых резервов.

Согласно пункту 72 Положения по ведению бухгалтерского учета, в целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода организация может создавать резервы на:

- предстоящую оплату отпусков работникам;

- выплату ежегодного вознаграждения за выслугу лет;

- выплату вознаграждения по итогам работы за год;

- ремонт основных средств;

- производственные затраты по подготовительным работам в связи с сезонным характером производства и т.д.

При принятии учетной политики организация определяет: создавать ли резервы, и какие именно, либо не создавать.

Помимо этого организация может создавать резервы сомнительных долгов по расчетам с другими организациями и гражданами за реализованную продукцию, а также резерв под обесценение вложений в ценные бумаги (п.70, 45 Положения по ведению бухгалтерского учета).

19) Другие элементы учетной политики.

Приказ об учетной политике может содержать и решение другихметодических вопросов, регламентирующих бухгалтерский учет организации. К таким вопросам, в частности, относятся:

- порядок отражения в учете процесса приобретения материалов (с использованием или без использования вспомогательных счетов 15 «Заготовление и приобретение материалов» и 16 «Отклонение в стоимости материалов»;

- порядок списания расходов и доходов будущих периодов;

- вопросы создания фондов за счет прибыли, остающейся в распоряжении организации после налогообложения и т.д.

20) Внесение изменений и дополнений в учетную политику.

1.4. Изменение учетной политики

В соответствии с пунктом 4 статьи 6 Закона о бухгалтерском учете изменения в учетной политике могут иметь место в случаях:

а) реорганизации (слияния, разделения, присоединения) организации;

б) смены собственников организации;

в) изменения нормативной базы или законодательства по бухгалтерскому учету;

г) разработки новых способов ведения учета (как Минфином России так и самой организацией)

д) иного существенного изменения условий деятельности организации.

Согласно вышеуказанному закону, в целях сопоставимости данных бухгалтерского учета все изменения в учетной политике должны вводиться с начала финансового года.

Исключения из этого правила возможны в случаях, если нормативными актами по бухгалтерскому учету вводятся новые нормы, которым придается обратная сила.

Во всех остальных случаях учетная политика организации должна быть неизменна в течение года. При этом, формируя учетную политику, необходимо предусмотреть возможные изменения условий хозяйствования и учетные последствия таких изменений. Например, малому предприятию, принимающему решение о начислении ускоренной амортизации, в приказе об учетной политике следует оговорить последствия выбытия организации из состава субъектов малого предпринимательства в случае изменения численности работников.

Согласно пункту 4 статьи 13 Закона о бухгалтерском учете, об изменениях в учетной политике на следующий отчетный год организация должна сообщать в пояснительной записке, представляемой в составе годовой бухгалтерской отчетности.

Следует особо оговорить, что действующим законодательством не запрещено внесение дополнений в учетную политику в течение отчетного года в случае, если организация упустила какие-то моменты при ее первоначальном формировании, изменила виды осуществляемой деятельности, а также в случаях, когда у организации появляются новые участки бухгалтерского учета. Например:

а) открывается филиал, и необходимо решить вопросы отражения внутрихозяйственных вопросов;

б) появляются наряду с нельготируемыми, также льготируемые обороты по НДС, и организации необходимо определить методику ведения раздельного учета затрат и т.п.

В этих случаях внесение дополнений в учетную политику в течение отчетного года вполне законно и обоснованно.

Глава 2. Организационно-технический аспект учетной политики

2.1. Разработка рабочего плана счетов

Как уже ранее отмечалось, в соответствии со статьей 6 Закона о бухгалтерском учете, а также пунктом 9 Положения по ведению бухгалтерского учета каждая организация должна на основе утвержденного Минфином России Плана счетов бухгалтерского учета разработать собственный рабочий план, в котором следует предусмотреть счета, необходимые для ведения в организации синтетического и аналитического учета. Рабочий план счетов разрабатывается организацией самостоятельно с учетом особенностей ее деятельности. При этом желательно придерживаться нумерации субсчетов, рекомендуемых Инструкцией по применению плана счетов.

В рабочий план счетов вводятся лишь те счета, которые реально предполагается использовать. При этом субсчета могут быть не только первого, но и второго и третьего и т.д. порядка. Все зависит от потребности в детализации учета и возможностей в ее осуществлении.

Счета первого порядка предназначены для общей классификации объектов учета. Они кодируются двузначными кодами, приведенными в Плане счетов бухгалтерского учета, утвержденного Приказом МФ РФ № 94н.

Счета второго порядка предназначены для классификации объектов учета, детализирующих содержание счетов первого порядка. Они кодируются трехзначными или четырехзначными кодами и являются счетами главной книги, корреспондирующими между собой при записи конкретных хозяйственных операций и событий в системном бухгалтерском учете.

Счета третьего порядка являются наиболее общими аналитическими позициями, детализирующими информацию, отражаемую и накапливаемую на счетах первого порядка. Код счетов третьего порядка состоит, как минимум из четырех знаков.

При необходимости, для большей аналитичности статей расходов и доходов, поставщиков и потребителей, покупателей и заказчиков и другой информации, вводятся счета четвертого и пятого порядка.

Разработанный организацией рабочий план счетов целесообразно привести в приложении 3 к приказу об учетной политике.

В соответствии со ст.313, 314 гл.25 НК РФ для формирования полной и достоверной информации о порядке учета хозяйственных операций в целях налогообложения, в бухгалтерском учете (по отличному порядку группировки объектов от требований налогового учета) в рабочем плане счетов открываются аналитические счета (утвержденные приложением к учетной политике).

2.2. Разработка форм первичной документации

Первичный бухгалтерский документ – это письменное свидетельство о совершении хозяйственной операции, имеющее юридическую силу и не требующее дальнейших пояснений и детализации. На основе первичных учетных документов составляются регистры бухгалтерского учета, в которых группируются сведения о хозяйственных операциях организации, свидетельствующие о наличии средств у организации и об операциях с этими средствами. На основе регистров бухгалтерского учета составляется финансовая отчетность организации (баланс и другие формы).

Первичные учетные документы, сгруппированные в соответствии с требованиями Налогового кодекса Российской Федерации, лежат в основе также и налогового учета.

В соответствии с Законом о бухгалтерском учете организации обязаны оформлять хозяйственные операции с помощью первичных учетных документов, утвержденных в установленном порядке.

Утверждение альбомов унифицированных форм первичной учетной документации Правительство Российской Федерации своим Постановлением от 8.07.1997 г. № 835 «О первичных учетных документах» поручило Госкомстату России по согласованию с Минфином России и Минэкономики России. На данный момент утверждены унифицированные формы первичной учетной документации:

- по учету труда и его оплаты (утверждены постановлением Госкомстата России от 5 января 2004 года № 1);

- по учету работы строительных машин и механизмов, работ в автомобильном транспорте (утверждены постановлением Госкомстата России от 28 ноября 1997 года № 78);

- по учету кассовых операций, результатов инвентаризации (утверждены постановлением Госкомстата России от 18 августа 1998 года № 88 в редакции Постановлений Госкомстата РФ от 27.03.2000 N 26, от 03.05.2000 N 36)

- и т.д.

Если для какой-либо хозяйственной операции бланк унифицированной формы не предусмотрен, организация может разработать его самостоятельно. Если форма первичных документов не предусмотрена в альбомах унифицированных форм первичной учетной документации, формы документов, применяемые организацией для оформления хозяйственных операций, а также формы документов для внутренней бухгалтерской отчетности должны быть утверждены приказом руководителя и отражены в приложении к учетной политике.

Применяемые первичные документы должны содержать следующие обязательные реквизиты: наименование документа; дату составления документа; наименование организации, от имени которой составлен документ; содержание хозяйственной операции; измерители хозяйственной операции в натуральном и денежном выражении; наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления; личные подписи указанных лиц.

В зависимости от характера операции и требований нормативных актов в первичные документы могут быть включены дополнительные реквизиты.

Согласно п.14 статьи 1 Федерального закона РФ от 06.08.2001 №110-ФЗ и статей 313,314, 315 главы 25 Налогового кодекса РФ, налоговый учет ведется на основе:

- данных первичных документов (на основании которых ведется бухгалтерский учет, включая справку бухгалтера);

- аналитических регистров, расчетов, разработочных таблиц, ведомостей, необходимых для создания регистров;

- расчета налоговой базы

Данные налогового учета за отчетный налоговый период учитываются в разработочных таблицах, ведомостях, группируются по объектам налогового учета. Систематизированная и накопленная информация обобщается в сводных регистрах (аналитические регистры налогового учета).

Предприятие применяет аналитические регистры налогового учета разработанные самостоятельно (либо рекомендованные ФНС) в электронном виде (или в автоматизированном, как блок «налоговый учет» к системе бухгалтерского программного продукта), (формы регистров налогового учета являются приложением к налоговой политике).

Документы, которые предприятием разрабатываются самостоятельно, должны содержать обязательные реквизиты, установленные гл. 25 НК РФ.

2.3. Документооборот

Создание первичных учетных документов, установление порядка и сроков их передачи для отражения в бухгалтерском учете осуществляются в соответствии с утвержденным в организации графиком документооборота (п.15 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации).

Документооборот – это создание первичных учетных документов или получение их от других организаций, принятие их к учету, обработка и передача в архив.

Создание первичных учетных документов и их передача для отражения в бухгалтерском учете производятся в соответствии с утвержденным графиком документооборота. Порядок составления графика документооборота организации регламентируется Положением о документах и документообороте в бухгалтерском учете, утвержденным приказом Минфина СССР от 29.07.1983 г. № 105.

График документооборота может быть оформлен в виде схемы или приказа с перечнем работ по созданию, проверке и обработке документов в каждом подразделении организации, а также всеми исполнителями с указанием их взаимосвязи и сроков выполнения работ.

Разрабатывает график документооборота, как и учетную политику, главный бухгалтер, а утверждает руководитель организации.

Отсутствие графика документооборота не влечет административной или финансовой ответственности, но усложняет работу сотрудников бухгалтерии и других служб.

Правильное составление графика документооборота и его соблюдение способствуют оптимальному распределению должностных обязанностей между работниками, укреплению контрольной функции бухгалтерского учета и, наконец, обеспечивают своевременность составления отчетности. Целесообразно вручить каждому работнику выписку из графика документооборота, в которой перечислены документы, относящиеся к сфере его деятельности.

Контроль и ответственность за соблюдение графика документооборота, а также за своевременную и качественную разработку документов, своевременную передачу их для отражения в бухгалтерском учете и отчетности, за достоверность содержащихся в документах данных несут лица, создавшие и подписавшие эти документы.

Для всех документов существуют пять основных этапов движения, т.е. свой документооборот:

1) составление документа в момент совершения хозяйственной операции в соответствии с требованиями, предъявляемыми к его оформлению;

2) передача документа в бухгалтерию, где контролируются своевременность и полнота сдачи его для учетной обработки;

3) проверка принятых документов бухгалтером по форме (проверяются полнота и правильность оформления, заполнение обязательных реквизитов), по содержанию (законность документированных операций, логическая увязка отдельных показателей) и арифметическая проверка;

4) обработка документа в бухгалтерии;

5) сдача документов в архив на хранение после составления по ним учетных регистров.

В график документооборота рекомендуется включать разделы:

1. Порядок создания документа (количество экземпляров; ответственный за выписку; ответственный за оформление; ответственный за исполнение; срок исполнения).

2. Порядок проверки документа (ответственный за проверку; кто представляет документ; порядок представления документа; срок представления документа).

3. Порядок обработки документа (исполнитель; срок исполнения).

4. Порядок передачи документа в архив (исполнитель; срок передачи).

В качестве примера можно привести график документооборота оформленного в виде приказа с перечнем работ по созданию, проверке и обработке документов:

«В целях своевременного отражения хозяйственных операций в бухгалтерском учете установить следующие сроки сдачи документов:

не позднее 3 числа месяца, следующего за отчетным, - табели рабочего времени (главному бухгалтеру и / или бухгалтеру, осуществляющему расчет заработной платы);

до 1 числа каждого месяца - документы на сотрудников, принятых на работу в течение последнего месяца (главному бухгалтеру и / или бухгалтеру, осуществляющему расчет заработной платы);

не позднее 1 числа каждого месяца - отчеты об использовании бланков строгой отчетности (главному бухгалтеру);

еженедельно (ежедневно) - отчет кассира (главному бухгалтеру (по кассовой книге));

не реже чем до 3 числа первого месяца квартала - отчет об остатках товарно-материальных ценностей (главному бухгалтеру и / или бухгалтеру, ведущему учет товарно-материальных ценностей);

не позднее 3 дней (а для загранкомандировок - 10 дней) после возвращения из командировки - отчет работника о командировке.

2.4. Разработка формы бухгалтерского учета

Организация (по своему выбору) принимает решение о технологии обработки учетной информации.

Применяемые в настоящее время формы бухгалтерского учета приведены в таблице 1.<

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

|

|

2020-01-15

2020-01-15 285

285