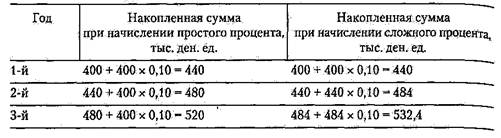

Совершенно очевидно, что инвестиция на условиях простого процента менее выгодна, чем на условиях сложного процента, поскольку

rn>rn при любом значении п > 1.

При размещении средств на условиях простого процента доходы по мере их начисления целесообразно снимать для потребления или использования в других инвестиционных проектах или текущей деятельности.

В инвестиционном анализе под стандартным временным интервалом принято рассматривать один год. В случае же, когда дополнительно оговаривается частота начисления процентов по вложенным средствам в течение года, формула расчета будующей стоимости денег может иметь следующий вид:

FVn =PV (1 + r / m)nm, 3.7

где r — годовая процентная ставка (коэффициент);

т — количество начислений в году, ед.;

п — срок вложения денежных средств, лет.

Начисление процентов (дивидендов и других видов доходов) может осуществляться один раз в год, один раз в полугодие, поквартально, ежемесячно, ежедневно. Характерно, что чем большее количество раз в течение года будут начисляться проценты, тем большую величину составит будущая стоимость накопленной суммы в конце n -го периода.

Пример. Если вклад в сумме 1000 денежных ед. хранить в банке два года, то при годовой ставке 24% в зависимости от частоты начисления процентов накопленная сумма вклада составит:

а) при начислении процента один раз в год

1000 (1 + 0,24)2 = 1537,6 (ден. ед.);

б) при полугодовом начислении процентов

1000 (1+ 0,24: 2)2*2 = 1573,5 (ден. ед.);

в) при ежеквартальном начислении процентов

1000 (1 + 0,24: 4)2*4 = 1593,8 (ден. ед.);

г) при ежемесячном начислении процентов

1000 (1 + 0,24:12)2* 12 = 1608,1 (ден. ед.).

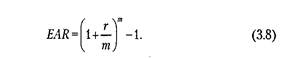

В ходе анализа эффективности нескольких инвестиционных проектов с различными интервалами наращения капитала необходимо использовать обобщающий финансовый показатель, позволяющий осуществлять их сравнительную оценку. Таким показателем является эффективная годовая процентная ставка (EAR), которая обеспечивает переход от PV к FV при заданных значениях их величин. Этот темп прироста капитала является универсальным для любой системы начислений и рассчитывается по формуле:

Пример. Предприятие может разместить свободные денежные средства под 36% годовых при ежемесячном начислении процентов или под 38% годовых при условии начисления процентов дважды в год. Какой из вариантов размещения более выгоден для предприятия?

По первой схеме наращения капитала годовой темп прироста вложенной суммы составит EAR = (1 + 0,36: 12)12 - 1 = 0,426 = 42,6 (%).

По второй схеме наращения первоначальный капитал будет ежегодно увеличиваться на EAR = (1 + 0,38: 2)2 - 1 = 0,416 = 41,6 (%).

Очевидно, что во втором случае накопленная сумма будет меньше, несмотря на то, что объявленная процентная ставка выше, чем при первом варианте размещения.

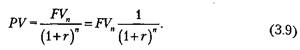

8.5. Расчет текущей стоимости денежных средств в настоящем периоде времени производится путем дисконтирования. Дисконтирование представляет собой процесс нахождения величины денежных средств на текущий момент времени по ее известному или предполагаемому значению в будущем, исходя из заданной процентной ставки.

Экономический смысл операции дисконтирования заключается во временном упорядочении денежных потоков, относящихся к различным периодам времени. Коэффициент дисконтирования показывает, какой процент возврата хочет или может иметь инвестор на вкладываемую им сумму. В этом случае величина PV показывает текущую («сегодняшнюю», современную или приведенную) стоимость будущей величины FV денежных средств.

Функция дисконтирования является обратной по отношению к функции начисления сложного процента и выглядит так:

Отношение 1: (1 + r)n в инвестиционном анализе получило название коэффициента дисконтирования, а величина r называется нормой дисконта.

Пример. Какую сумму необходимо поместить на депозит под 10% годовых, чтобы через пять лет накопить 1500 тыс. ден. ед.?

При ответе на вопросы подобного рода необходимо рассчитать приведенную (текущую) стоимость будущего дохода:

PV = 1500: (1 + 0,10)5 = 931,4 (тыс. ден. ед.).

Таким образом, инвестирование 931,4 тыс. ден. ед. на срок пять лет при ставке доходности 10% обеспечит накопление в сумме 1500 тыс. ден. ед.

Специфика инвестиционных проектов состоит в том, что они предполагают не отдельные или единовременные платежи (как доходы, так и расходы), а некоторую их последовательность во времени. Такие последовательности, или ряды платежей, называются денежными потоками (cash flows — CF), а отдельный элемент этого ряда — членом потока.

Для оценки эффективности инвестиций, планирования погашения задолженности, сравнения эффективности коммерческих контрактов и т.п. необходимо оперировать сопоставимыми (с точки зрения временной концепции стоимости денег) величинами денежных потоков доходов и денежных потоков затрат. Для этого финансовый анализ предполагает расчет одной из двух обобщающих характеристик денежного потока: наращенной суммы и современной стоимости суммарного денежного потока.

Наращенная сумма (amount of cash flows) — сумма всех членов денежного потока с начисленными на них к концу срока процентами. Под современной, или текущей, стоимостью денежного потока (present value of cash flows) понимают сумму всех его членов, дисконтированных на начало горизонта расчета.

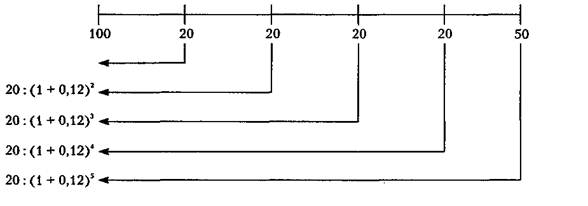

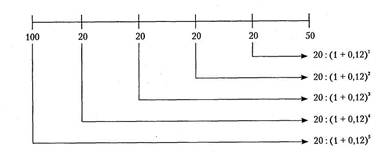

Пример. Фирме предложено инвестировать 100 тыс. ден. ед. на срок 5 лет при условии возврата в конце каждого года по 20 тыс. ден. ед. и выплате дополнительного вознаграждения в конце пятого года в размере 30 тыс. ден. ед. Стоит ли принимать это предложение, если свободные денежные средства фирма в настоящее время размещает на банковском депозите под 12% годовых?

Первый подход. Все денежные потоки доходов приводятся к моменту принятия решения (началу первого года), т.е. дисконтируются. После этого они становятся сопоставимыми как между собой, так и с суммой первоначальных вложений. Находится текущая стоимость денежного потока доходов по формуле:

где CFi — денежный поток i -го шага расчета;

r — норма дисконта;

п — количество шагов в горизонте расчета;

PV — суммарный дисконтированный денежный поток, порожденный инвестированием.

Затем текущая стоимость денежных потоков доходов сравнивается с величиной первоначальных вложений. В качестве нормы дисконта здесь необходимо использовать 12%, поскольку это тот уровень доходности, который фирма может получить от альтернативного варианта размещения свободных денежных средств. Схема приведения денежных потоков в сопоставимый вид путем дисконтирования представлена на рис.

Схема расчета текущей стоимости денежного потока.

PV= 20: (1 + 0,12)1 + 20: (1 + 0,12)2 + 20: (1 + 0,12)3 + 20: (1 + 0,12)4+ +50: (1 + 0,12)5 = 17,86 + 15,94 + 14,24 + 12,72 + 28,35 = + 89,11 (тыс. ден. ед.).

Общая сумма всех денежных потоков доходов от предлагаемого варианта инвестирования, выраженная в текущей стоимости, оказалась меньше, чем та сумма денег, которую нужно вложить для получения этих доходов. От такого инвестирования следует отказаться.

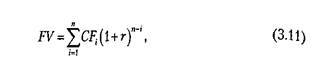

Второй подход. Можно для достижения сопоставимости доходов и вложений воспользоваться приведением всех денежных средств к концу рассматриваемого периода времени (применить операцию наращения). В этом случае будущая сумма денежного потока находится по формуле

где CFi — денежный поток i-го шага расчета;

r — норма процента;

п — количество шагов в горизонте расчета;

FV — суммарный наращенный денежный поток, порожденный инвестированием.

Эта величина покажет, какой суммой средств будет располагать фирма на конец пятого года, если все доходы, порожденные инвестированием, по мере их поступления будут размещаться на депозитном вкладе под 12% годовых. Схема приведения денежных потоков в сопоставимый вид путем наращения представлена на рис.

Схема расчета будущей стоимости денежного потока

FV= 20(1 + 0,12)4 + 20(1 + 0,12)3 + 20(1 + 0,12)2 + 20(1 + 0Д2)1 +

+ 50(1 + 0,12)° = 31,48 + 28,1 + 25,08 + 22,4 +50 = 157,06 (тыс. ден. ед.).

Если же фирма откажется от такого варианта инвестирования и разместит свободную сумму 100 тыс. ден. ед. на депозитном вкладе, то к концу пятого года накопленная величина вклада составит: FV- 100(1 + 0,12)5= 176,20 (тыс. ден. ед.).

Таким образом, от предложенного варианта инвестирования опять следует отказаться.

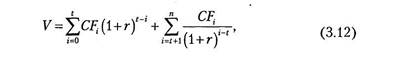

Иногда в инвестиционном анализе может быть применен и третий подход к обеспечению сопоставимости разновременных денежных потоков. Он состоит в том, что все затраты и результаты приводятся к определенному моменту времени внутри рассматриваемого периода, который, будучи промежуточным, представляет интерес для инвесторов и аналитиков. В качестве такого момента, например, может быть выбран момент начала эксплуатации будущего проектного решения. Формула для расчета суммы сопоставимых денежных потоков для этого варианта имеет вид

где r — норма процента (дисконта);

п — количество шагов в горизонте расчета;

t — период времени от начала горизонта расчета до момента, к которому приводятся все денежные средства;

V — суммарный денежный поток, порожденный инвестированием, представленный в сопоставимом виде.

Схема приведения денежных потоков в сопоставимый вид по этому алгоритму показана на рисунке:

Схема приведения денежных потоков к промежуточному моменту

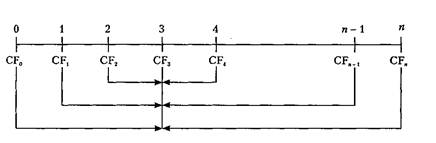

Приведение денежных потоков к одному временному моменту и по схеме наращения, и по схеме дисконтирования, и по смешанной схеме математически дает один и тот же результат при условии, что горизонт расчета один и тот же. Однако поскольку эффективность инвестиционного проекта анализируется постоянно в течение всего срока его жизни (на прединвестиционной стадии, на стадии осуществления вложении, на стадии эксплуатации), то может изменяться и сам горизонт расчета (увеличиваться прогнозный период по мере Продвижения вперед и получения новых данных), и количество шагов внутри него. В зависимости от целей анализа временные отрезки могут Как агрегироваться, так и разукрупняться (те денежные потоки, которые на прединвестиционной стадии прогнозировались в годовом исчислении, на стадии эксплуатации могут быть уточнены в помесячном или поквартальном разрезе).

В связи с этим в инвестиционном анализе в основном пользуются обратной задачей (т.е. дисконтированием, приведением всех величин к «сегодняшнему» моменту времени, каковым является момент начала осуществления проекта или принятия решения по нему). Это связано с необходимостью обеспечения независимости относительной ценности настоящих и будущих благ и показателей эффективности проекта от того, во сколько шагов производится их соизмерение.

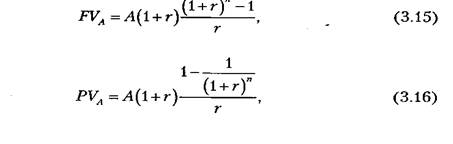

8.6. Частными случаями расчета настоящей и будущей стоимости денег являются формулы на основе аннуитетной модели денежных потоков. Аннуитет представляет собой такой вид денежных потоков, при котором потоки осуществляются в равных размерах через равные периоды времени. Аннуитет может быть исходящим денежным потоком по отношению к инвестору (например, осуществление периодических равных процентных платежей по облигациям или банковским кредитам) или входящим денежным потоком (например, поступление арендной платы, которая обычно устанавливается одинаковой фиксированной суммой; получение депозитных процентов и др.).

Поступления и выбытия средств могут происходить в начале каждого конкретного периода (в этом случае имеет место предварительный поток — пренумерандо) или в конце каждого периода (тогда говорят о последующем потоке — постнумерандо). Классическим аннуитетом считается модель на основе потоков постнумерандо (равные платежи или поступления в конце каждого периода).

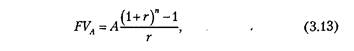

Будущая стоимость классического аннуитета, продолжающегося в течение п периодов, определяется по формуле

где FVA — будущая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), ден. ед.;

А — член аннуитета, характеризующий размер отдельного платежа, ден. ед.

Порядок исчисления FVA показан на рисунке: Расчет будущей стоимости классического аннуитета.

Пример. Какая сумма будет накоплена на счете, если в течение четырех лет в конце каждого года вносить 350 тыс. ден. ед., а банк начисляет по вкладам 6% годовых?

В данном случае необходимо рассчитать будущую стоимость классического аннуитета со сроком действия четыре года:

FVA = 350 [(1 + 0,06)4- 1]: 0,06 = 1528 (тыс. ден. ед.)

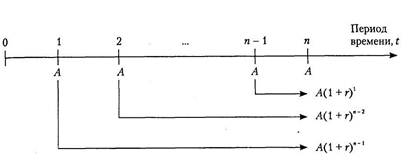

Схема расчета будущей стоимости классического аннуитета.

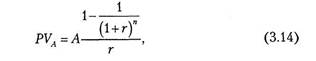

Текущая стоимость аннуитета равна сумме денежных средств, дисконтированных индивидуально по каждому периоду времени. Ее величина в случае потока постнумерандо находится по формуле

где PVA — текущая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), ден. ед.

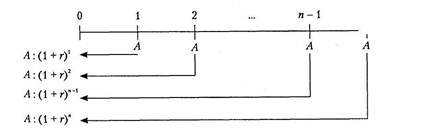

Схема расчета текущей стоимости аннуитета, основанного на потоках постнумерандо, показана на рис. 3.8.

Схема расчета текущей стоимости классического аннуитета

Пример Какую сумму необходимо положить на депозит под 10% годовых, чтобы затем снимать по 300 тыс. ден. ед. в конце каждого года на протяжении пяти лет?

Рассчитаем текущую стоимость аннуитета, имеющего денежные потоки вида постнумерандо: PVА = 300[(l - 1: (1+0,10)5]: 0,10 =1137 (тыс. ден.ед.)

Таким образом, разместив 1137 тыс. ден. ед. на депозитном вкладе под 10% годовых, инвестор будет иметь возможность снимать по 300 тыс ден. ед. пять лет подряд, или 1500 тыс. ден. ед. Разница между первоначальным вкладом 1137 тыс. ден. ед. и накоплением 1500 ден. ед. обеспечивается суммой процентов, начисляемых на уменьшаемый остаток вклада по схеме сложного процента. Этот процесс предполагает в конечном счете нулевой остаток на депозите.

В практической деятельности коммерческих организаций возможна ситуация, когда поступления или оттоки денежных средств происходят в начале каждого периода (например, лизинговые платежи). В таком случае речь идет об аннуитете, осуществляемом на основе потоков пренумерандо, иногда его называют авансовым аннуитетом. Для такой модели денежных потоков текущая и будущая стоимость аннуитета рассчитываются по формулам

где: FVA,PVA – будущая и текущая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), ден. ед.;

А – член аннуитета, характеризующий размер отдельного платежа, ден. ед.

Иногда возникает необходимость принятия решения о выгодности приобретения аннуитета с необозримо долгим сроком получения денежных поступлений. Например, по договору страхования следует единовременно внести некую сумму на счет страховой компании, взамен чего (при наступлении страхового случая) страховщик ежегодно и пожизненно перечисляет застрахованному фиксированную сумму страховых выплат. В подобных случаях имеет место бессрочный аннуитет.

Постановка задачи с позиций будущей стоимости при бессрочном аннуитете не имеет смысла, а выгодность покупки такого аннуитета оценивается с помощью расчета текущей стоимости по формуле

где РVА — текущая стоимость бессрочного (неопределенно длительного по времени) аннуитета, ден. ед.

В этом случае известен размер ежегодных поступлений, а в качестве нормы дисконта обычно принимается гарантированная процентная ставка (например, по банковскому депозиту).

В практике инвестиционного анализа могут возникать ситуации, когда известна не годовая процентная ставка, а ставка за меньший период времени (месяц, квартал, полугодие и пр.). Переход к годовой величине процентной ставки можно осуществить, основываясь на определении эффективной процентной ставки (EAR), по формуле

r = [(l + rm)m - l]100%, (3.18)

где r — годовая процентная ставка, %;

rт — процентная ставка за подпериод т, %;

т — количество подпериодов в рамках периода (года).

Пример Недельный темп инфляции составляет 0,25%. Для прогнозирования денежных потоков инвестиционного проекта необходимо определить текущую годовую ставку инфляции. Она будет равна i= [(1 + 0,0025)52- 1]100% = 13,9 (%).

Если необходимо перейти от годовой нормы процента к норме по меньшему временному интервалу (установить процентную ставку за неделю, декаду, месяц и т.п.), можно воспользоваться обратной формулой

Такое определение нормы дисконта необходимо при оценке эффективности инвестиционных проектов, поскольку при прогнозировании денежных потоков в течение расчетного периода используется различная длительность шага расчета: первый год разбивается на месяцы, второй — на кварталы, третий — на полугодия, далее шаги принимаются равными одному году. В некоторых случаях, когда проект рассчитывается на длительный срок (например, более 20 лет), последние шаги могут составлять три-пять лет.

Все рассмотренные выше формулы позволяют привести разновременные денежные потоки в сопоставимый вид. Однако желательно учесть два в общем-то разных аспекта влияния фактора времени: неравноценность разновременных эффектов и неравномерность денежного потока внутри шага.

При правильном разбиении расчетного периода всегда можно в общих чертах описать характер денежного потока на каждом шаге, выделив при этом доходы или расходы:

■ возникающие в начале шага;

■ возникающие в конце шага;

■ равномерно возникающие на протяжении шага.

Выводы

1. Во время резких изменений в экономике, технологии, экологии и политике выживание и успех в мире бизнеса в большей степени, чем когда-либо, зависят от правильности принимаемых решений. Инвестиционное решение — одна из наиболее важных деловых инициатив, которая должна осуществляться предпринимателями или менеджерами, поскольку инвестиции связывают финансовые ресурсы на относительно большой период времени. Инвестиционное решение воплощается в инвестиционный проект.

2. Понятие «инвестиционный проект» можно трактовать по разному: как дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей; как систему организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих такие действия; как основной документ, устанавливающий необходимость осуществления реального инвестирования, в котором в определенной последовательности излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией.

3. Для инвестиционных проектов характерно интервальное протекание процессов вложения ресурсов и получения в будущем потока доходов. В связи с этим важный момент при анализе инвестиций — правильное определение расчетного периода или периода реализации проекта. Суммарная продолжительность прединвестиционной, инвестиционной и эксплуатационной фаз цикла составляет срок жизни проекта.

4. Для проведения анализа инвестиционного проекта расчетный период разбивается на шаги. Шагом расчетного периода называется отрезок времени в расчетном периоде, для которого определяются технические, экономические и финансовые показатели проекта. Величина шага зависит от продолжительности различных фаз жизненного цикла проекта. Расчетный период должен охватывать весь жизненный цикл инвестиционного проекта вплоть до его прекращения.

5. Все издержки, связанные с реализацией инвестиционного проекта, можно разделить на три группы: первоначальные (предпроизводственные), текущие (затраты на производство инвестиционного продукта) и ликвидационные. Инвестиции следует четко отделять от затрат на производство (издержек фазы эксплуатации инвестиционного объекта). Особое значение имеет правильное определение величины чистых инвестиций.

6. Центральное место в анализе инвестиционных проектов занимает оценка будущих денежных потоков, возникающих в результате осуществления проекта. Чистый денежный поток, генерируемый проектом в течение ряда временных периодов,— это чистое изменение от периода к периоду вызванных проектом денежных доходов и расходов. Расчет величины чистого денежного потока возможен с применением прямого и косвенного методов.

7. При оценке эффективности реальных инвестиций возникает задача обеспечения сопоставимости разновременных затрат и результатов, которая решается путем приведения стоимости денежных средств к одному моменту времени. Такое приведение возможно с применением операций дисконтирования или наращения капитала.

8. При расчете наращения и дисконтирования денежных потоков могут использоваться модели простых и сложных процентов. При последовательном осуществлении денежных потоков в равных размерах и через равные промежутки времени в инвестиционных расчетах используются формулы текущей и будущей стоимости аннуитета.

Контрольные вопросы

1. Дайте понятие инвестиционного проекта, рассмотрите фазы его разработки и классификацию инвестиционных проектов.

2. Что такое жизненный цикл инвестиционного проекта и какие факторы его определяют?

3. Выделите проблемы проведения достоверной оценки начальных инвестиционных затрат и предложите пути их решения.

4. Какова сущность косвенного и прямого методов оценки денежного потока от операционной деятельности, в чем их различия?

5. В чем причины несовпадения величины учетной прибыли и денежных потоков инвестиционного проекта?

6. Опишите последовательность расчета денежного потока на этапе разработки проекта и начального инвестирования.

7. Какова последовательность расчета денежного потока на этапе реализации (эксплуатации) проекта?

8. Как можно рассчитать денежный поток на этапе ликвидации (завершения) проекта?

9. В чем сущность временной концепции стоимости денег?

10. Дайте определение операций дисконтирования и наращения капитала. В чем состоит необходимость их применения при анализе инвестиционных проектов?

11. Что такое аннуитетная модель денежных поступлений и как рассчитывается текущая и будущая стоимость аннуитета?

12. Дайте определение понятия эффективной годовой процентной ставки. Каковы направления ее использования при анализе инвестиций?

2015-01-30

2015-01-30 2759

2759