Если нераспределенной прибыли не хватает для финансирования темпов роста деятельности компании, ей придется увеличить собственный капитал путем дополнительной эмиссии обыкновенных акций. Дополнительная эмиссия связана с затратами на размещение, которые уменьшают чистый денежный поток и, следовательно, увеличивают цену источника «обыкновенные акций нового выпуска» (Еа), которая в этом случае определяется по формуле:

|

v Учет изменения нормы дисконта во времени

Норма дисконта в общем случае отражает скорректированную с учетом инфляции минимально приемлемую для инвестора доходность вложенного капитала при альтернативных и доступных на рынке безрисковых направлениях вложении. В современных российских условиях таких направлений вложений практически нет, поэтому норма дисконта обычно считается постоянной во времени и определяется путем корректировки доходности доступных альтернативных направлений вложения капитала с учетом факторов инфляции и риска.

Тем не менее, из общих соображений можно выделить наличие общей тенденции к снижению нормы дисконта во времени.

Прежде всего, финансовые рынки страны совершенствуются, и государственное управление ими становится все более эффективным, а ставка рефинансирования ЦБ РФ снижается, что ведет к сокращению сферы получения чрезмерно высоких доходов на вложенный капитал. Поэтому если сегодня инвестор будет вкладывать средства в проект с годовой доходностью не менее 15 %, то через несколько лет он согласится и на 10 %. Кроме того, по мере совершенствования законодательства снижается и политический риск долгосрочного инвестирования, а развитие внешнеэкономических и внешнеторговых отношений способствует сближению норм дисконта российских коммерческих структур с более низкими нормами для развитых стран (норма дисконта там определяется по доходности государственных долгосрочных ценных бумаг, скорректированной на темп инфляции).

По указанным причинам теоретически правильным в настоящее время является проведение расчетов эффективности инвестиционных проектов с учетом постепенно снижающейся нормы дисконта.

Необходимость учета изменений нормы дисконта по шагам расчетного периода может быть обусловлена также методом установления этой нормы.

Так, при использовании коммерческой нормы дисконта, установленной на уровне средневзвешенной стоимости капитала (WACC) по мере изменения структуры капитала и дивидендной политики WACC будет изменяться.

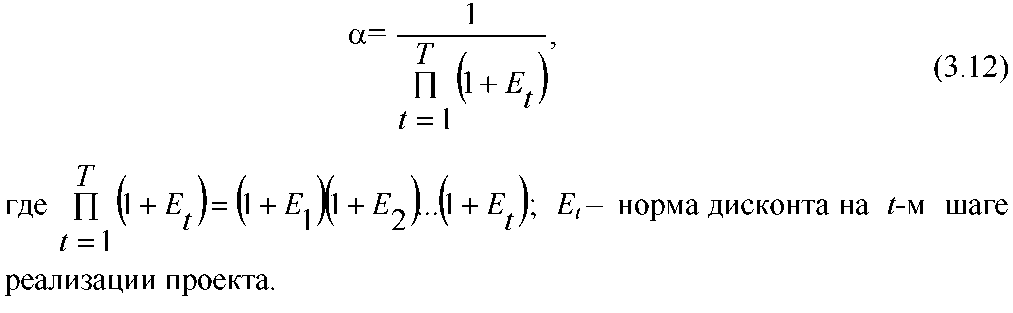

Дисконтирование денежных потоков при меняющейся во времени норме дисконта отличается, прежде всего, расчетной формулой для определения коэффициента дисконтирования. Коэффициент дисконтирования в данном случае определяется по формуле:

|

v Пересчет нормы дисконта

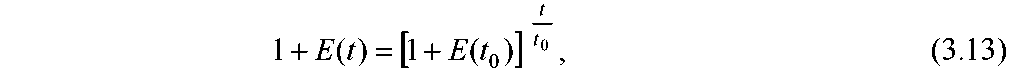

При определении эффективности инвестиционных проектов часто возникает задача определения нормы дисконта для шагов различной длительности (полугодие, квартал, месяц), при известной норме дисконта для шага длительностью в один год.

Эта задача возникает, в частности, при оценке инвестиционного проекта с непостоянным шагом. Формула пересчета для случая постоянной нормы дисконта Е определяется следующим образом.

Пусть известна норма дисконта E(t0) при длительности шага t0 (например, год), и требуется найти норму дисконта E(t) при размере шага t (например квартал), выраженного в тех же единицах, что и t0, при условии, что обе эти нормы должны соответствовать одинаковой эффективности капитала.

Тогда E(t) определяется как решение уравнения:

|

где t0 - продолжительность периода в t шагов; t - шаг реализации проекта.

2015-04-17

2015-04-17 911

911