Положительная отдача от масштаба создает объективные барьеры входа для потенциальных конкурентов благодаря преимуществу крупных производителей в издержках. Показателем, характеризующим барьеры входа, вызванные положительной отдачей от масштаба, служит так называемый минимально эффективный выпуск (МЭВ, MES).

Минимально эффективный выпуск – это такой объем выпуска, при котором положительная отдача от масштаба сменяется постоянной или убывающей, фирма достигает минимального уровня долгосрочных средних издержек.

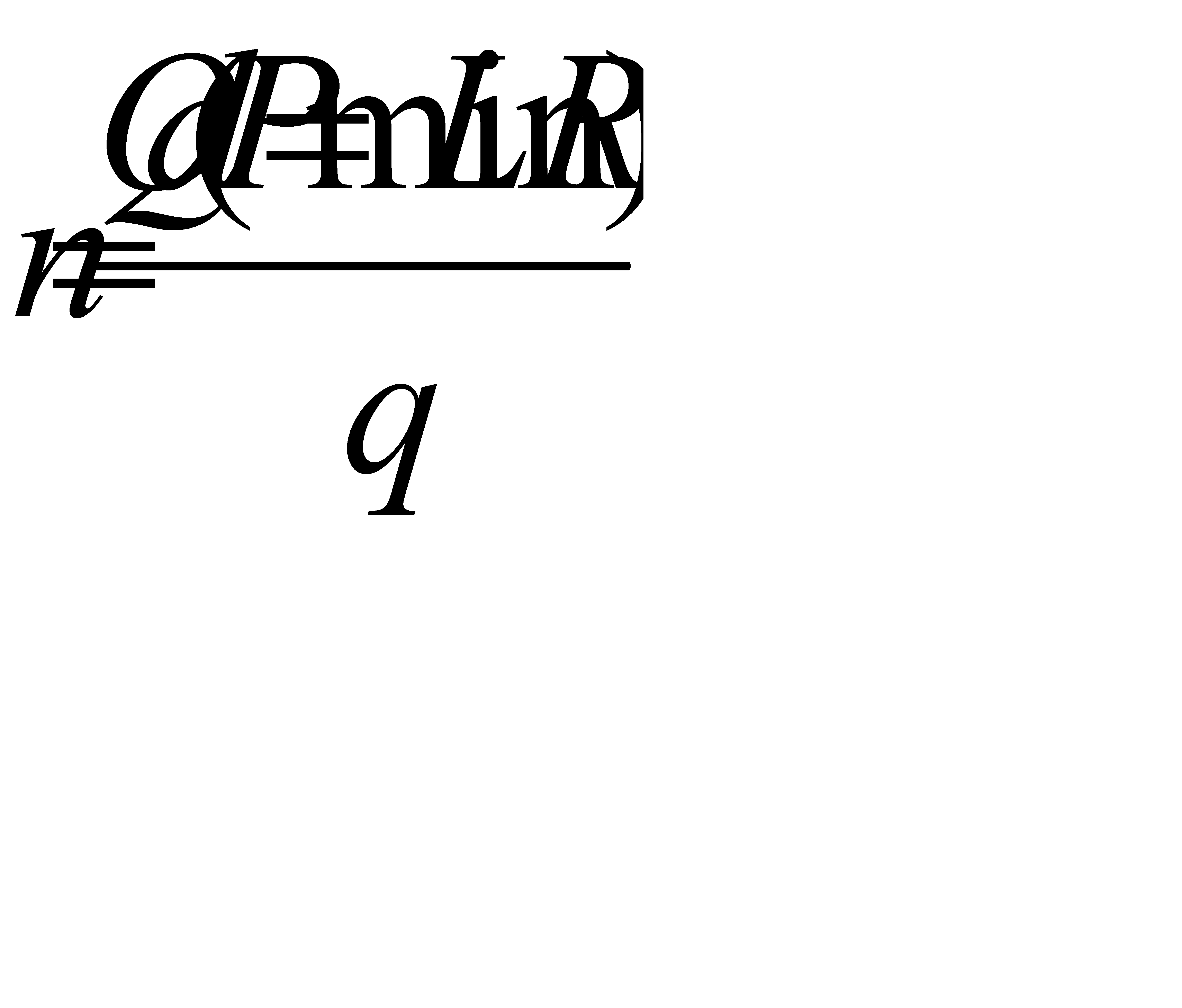

Количество фирм, действующих в отрасли в состоянии долгосрочного равновесия, определяется отношением объема рыночного спроса по цене, равной минимальному значению долгосрочных средних издержек к минимальному эффективному выпуску (при условии, что производственная функция и структура издержек всех фирм в отрасли идентична).

(2.1)

(2.1)

где, n – число фирм в отрасли;

Qd – рыночный спрос по цене;

min LRAC – издержки на единицу продукции;

q – минимально эффективный выпуск.

|

|

|

Если в отрасли окажется число фирм, большее n, по крайней мере, часть из них будет производить товар с издержками, большими минимального значения долгосрочных средних издержек, причем ценовая конкуренция между ними приведет к снижению цены до уровня минимальных средних издержек, так что ряд фирм будут терпеть убытки и будут вынуждены прекратить производство.

Дополнительной информацией, необходимой для вывода о высоте барьеров входа в отрасль, служит показатель преимущества в издержках - отношение средней величины добавленной стоимости на одного работающего крупных предприятий к соответствующему показателю для мелких предприятий отрасли. Исследования западных ученых показали, что высокий минимально эффективный объем выпуска лишь тогда создает существенные барьеры входа в отрасль, когда показатель преимущества крупных предприятий в издержках выше 1,25.

Вертикальная интеграция. Вертикальная интеграция предполагает, что фирма, действующая на данном рынке, является также собственником либо ранних стадий производственного процесса (интеграция первого типа, интеграция ресурсов), либо поздних стадий (интеграция второго типа, интеграция конечного продукта).

Примером вертикальной интеграции первого типа может служить фирма по производству автомобилей, владеющая сталелитейным заводом, который обслуживает ее потребности в стали. Примером вертикальной интеграции второго типа может служить нефтеперерабатывающий завод, который владеет сетью бензоколонок.

Вертикальная интеграция предоставляет фирме большую рыночную власть, чем та рыночная власть, которой обладала бы фирма, исходя только из объема своих продаж на данном рынке. Вертикально интегрированная фирма обладает дополнительными конкурентными преимуществами. так как она может в большей степени снижать цену товара или получать большую прибыль при данной цене благодаря более низким издержкам либо по закупке факторов производства, либо по продаже конечного продукта.

|

|

|

Вертикальная интеграция создает барьеры входа не только благодаря преимуществу уже действующих на рынке продавцов в издержках. Важным последствием интеграции служит повышение влияния продавцов на рынок: если одна из фирм, действующих на рынке, является крупнейшим собственником факторов производства или контролирует сбыт конечной продукции, располагая самой широкой дистрибьюторской сетью, новым фирмам, особенно если они не интегрированы, труднее получить доступ на этот рынок. Если же потенциальный конкурент для успешного входа на рынок сам должен проводить политику вертикальной интеграции, он сталкивается с проблемой привлечения финансовых ресурсов.

Диверсификация деятельности фирмы. Диверсификация отражает распределение выпуска фирмы между разными целевыми рынками. Диверсифицированная фирма обычно обладает большими размерами, чем не диверсифицированная. В силу этого повышается минимально эффективный объем выпуска в отрасли, что затрудняет вход новых фирм, либо данная фирма обладает преимуществами в издержках, что также упрочивает ее рыночную власть.

Диверсификация деятельности позволяет фирме снизить риск хозяйствования, связанный с конкретным рынком. Диверсифицированная фирма более устойчива за счет способности компенсировать прибылью от деятельности на одном рынке возможные убытки, которые компания терпит на другом. Кроме того, сам факт наличия диверсифицированной компании в отрасли отпугивает потенциальных конкурентов, поскольку они знают о ее возможностях вести конкурентную борьбу дольше и более жесткими методами.

С другой стороны, диверсификация используется как метод проникновения на новые рынки, уменьшая риск банкротства и степень зависимости от экономической среды.

Дифференциация продукта. Дифференциация продукта означает разнообразие товаров, удовлетворяющих одну и ту же потребность, и обладающих одними и теми же базовыми характеристиками. Фирмы, производящие дифференцированный продукт, не перестают относиться к одному и тому же рынку. Примерами дифференциации продукта служат разные марки сигарет, автомобилей, бытовой техники. Различаясь упаковкой, маркировкой, незначительными внутренними модификациями, товары продолжают относиться к одному товарному виду.

Дифференциация продукта создает дополнительные барьеры для вхождения в отрасль, поскольку создает притягательность конкретной марки продукта для отдельной категории потребителей (так называемая 4 приверженность марке» - brand loyalty), в результате чего новым фирмам приходится преодолевать стереотипы поведения потребителей. Особенно сложно приходится новым фирмам в условиях агрессивной рекламы уже действующих на рынке компаний: минимально эффективный объем выпуска должен возрасти за счет того, что постоянные издержки растут вследствие включения в них дополнительных расходов на рекламу.

Эластичность и темпы роста спроса. Характеристики спроса также являются частью рыночных структур и могут создавать барьеры входа в отрасль, так как они находятся в основном вне контроля со стороны фирм, но оказывают влияние на их поведение, в первую очередь, ограничивая их степень свободы в назначении цены.

Уровень концентрации находится в противоположной зависимости от темпов роста спроса: чем выше темпы роста спроса, то есть чем быстрее увеличиваются масштабы рынка, тем легче новым фирмам войти в отрасль, и тем ниже будет уровень концентрации, а, следовательно, тем выше степень конкурентности рынка.

|

|

|

Ценовая эластичность спроса ограничивает превышение цены над предельными издержками, доступное для фирм, действующих на рынках с несовершенной конкуренцией. Если спрос неэластичен, фирмы могут увеличить цену по сравнению с издержками в большей степени, чем в условиях эластичного спроса. Кроме того, чем ниже эластичность спроса, тем легче для доминирующей фирмы одновременно ограничивать вход в отрасль и получать экономическую прибыль.

Иностранная конкуренция. В условиях открытой экономики и либерализации внешней торговли иностранная конкуренция играет роль фактора, понижающего уровень концентрации в отрасли монопольной власти рыночных агентов и степень несовершенства рынка. Высота барьеров входа в отрасль зависит от ставки импортных тарифов – чем ниже импортный тариф, тем ниже барьеры входа в отрасль для зарубежного конкурента.

Следует обратить внимание на особенности измерения благосостояния в открытой экономике: можно измерять благосостояние общества в масштабе всего «мира», а можно – ограничиваться при измерении благосостояния масштабами национальной экономики. В последнем случае тарифы и субсидии будут оказывать противоречивое влияние на уровень благосостояния, если на внутреннем рынке существует несовершенная конкуренция и отечественные фирмы в закрытой экономике получали бы экономическую прибыль.

В этих условиях импортный тариф ведет, с одной стороны, к повышению равновесной цены и сокращению потребительского выигрыша, с другой – к увеличению объема продаж и прибыли отечественной фирмы.

Институциональные барьеры. Институциональные барьеры входа на рынок и выхода с рынка могут служить существенными барьерами, предотвращающими вход на рынок потенциальных конкурентов. К институциональным барьерам входа на рынок следует отнести систему лицензирования деятельности фирм, систему государственного контроля над ценами, над уровнем доходности. Государственное ценообразование на товар или ограничение доходности фирмы могут приводить к появлению неявных затрат, выраженных в потере части потенциальной прибыли.

|

|

|

К институциональным барьерам выхода из отрасли следует отнести затраты, связанные для собственников фирмы с процедурой прекращения деятельности и банкротства. По мнению многих исследователей российских рынков, сложность выхода предприятий из отрасли и связанные с ним высокие явные и неявные затраты, является одним из важнейших факторов, препятствующих эффективной конкуренции. Высокий риск, сопряженный со сложностью выхода с рынка, служит фактором, дестимулирующим вход в отрасль потенциальных конкурентов.

Другой тип барьеров – барьеры, вызванные стратегическим поведением фирм, действующих на рынке.

Стратегические (субъективные) барьеры создаются сознательной деятельностью самих фирм, стратегическим поведением, препятствующим проникновению новых фирм в данную отрасль. К ним можно отнести такие мероприятия фирм, как: сберегающие инновации, долгосрочные контракты с поставщиками ресурсов, получение лицензий и патентов на данный вид деятельности, сохранение незагруженных мощностей, а также все способы повышения минимально эффективного объема выпуска для отрасли – увеличение издержек на рекламу и НИОКР, маркетинговые исследования, издержки по созданию имиджа фирмы.

Стратегические барьеры могут также проявляться в ценовой и сбытовой политике, особенностях деятельности производителей в качестве держателей патентов, лицензий, товарных знаков. Наличие прочных деловых связей и неформальных отношений с поставщиками ресурсов и покупателями товара тоже играет роль стратегического барьера. Крупные размеры хозяйственного оборота и отлаженный производственный процесс позволяют создавать резервные мощности, которые могут быть использованы для ведения ценовой конкуренции и быстрой экспансии в незанятые сегменты рынка, а также использовать разнообразные соглашения и льготные режимы расчета с поставщиками и потребителями, оттесняя тем самым конкурентов.

2.3. Показатели концентрации

Показатели концентрации основаны на сопоставлении размера фирмы с размером рынка, на котором она действует. Чем выше размер фирм по сравнению с масштабом всего рынка, тем выше концентрация производителей.

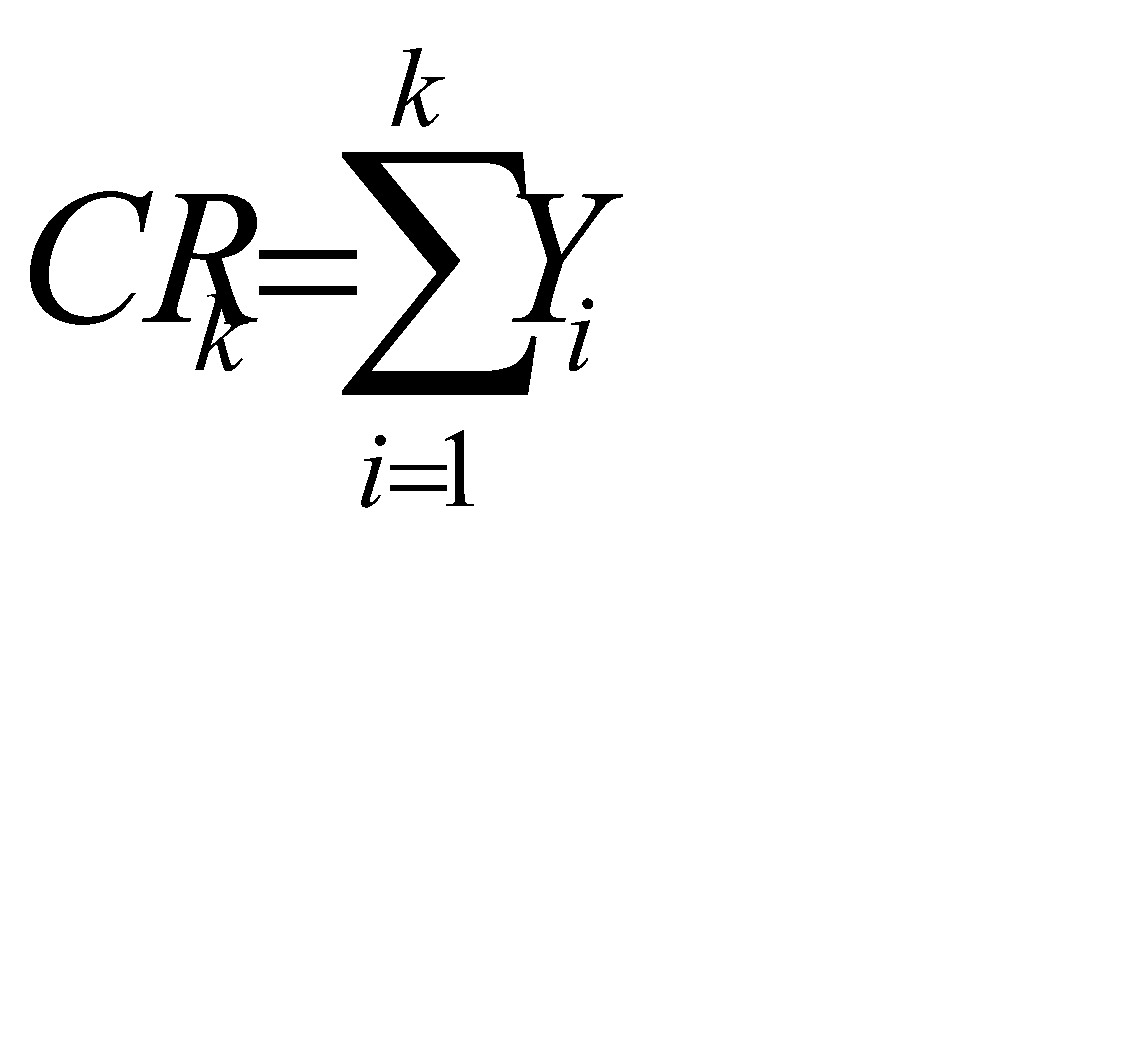

Индекс концентрации – это сумма рыночных долей крупнейших фирм, действующих на рынке:

(2.2)

(2.2)

где, Yi — рыночная доля i-той фирмы;

k — число фирм, для которых высчитывается этот показатель.

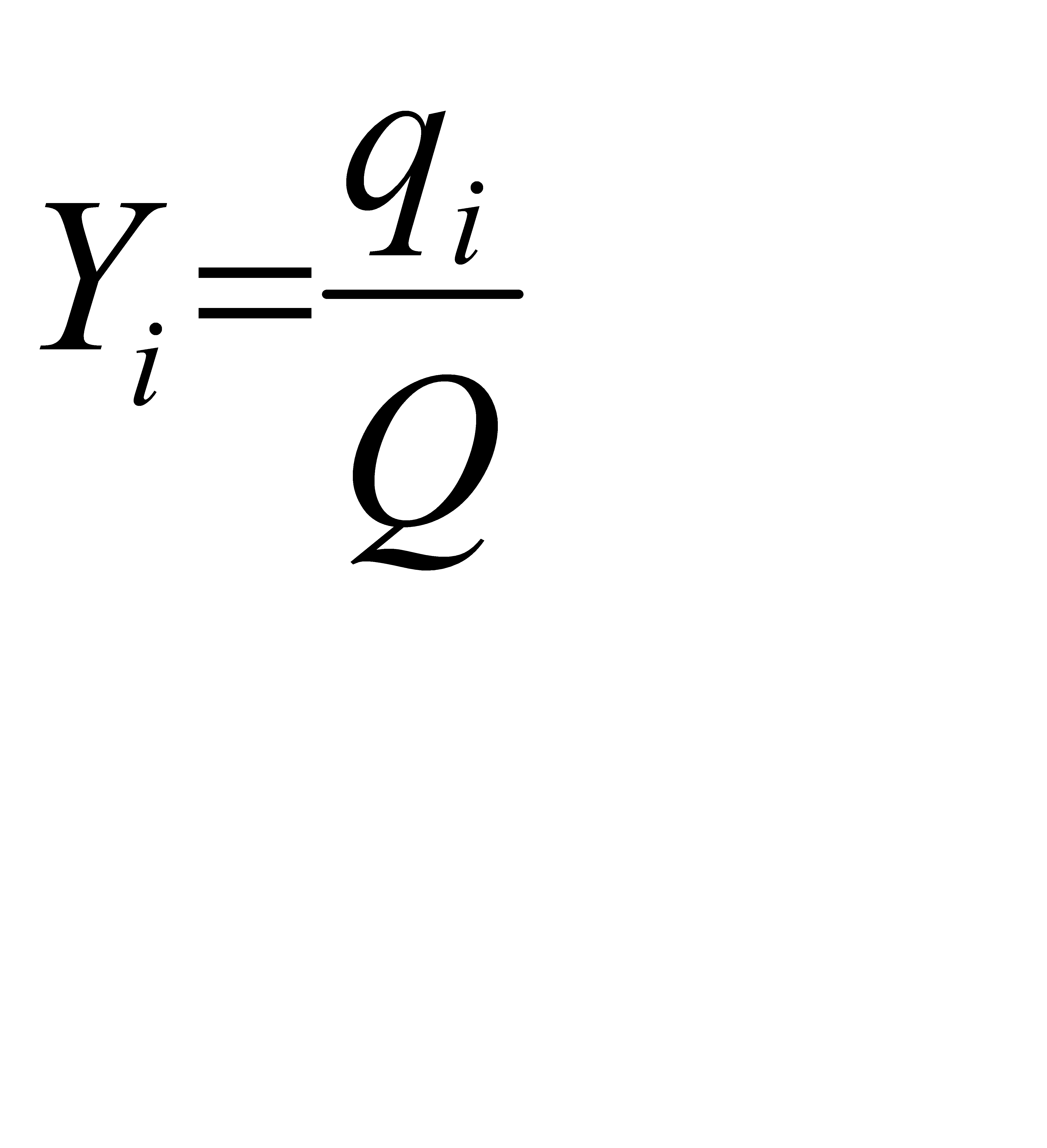

(2.3)

(2.3)

где, qi - объем продаж фирмы;

Q – объем рыночных продаж.

Индекс концентрации измеряет сумму долей k крупнейших фирм в отрасли (при этом k < n, n – число фирм в отрасли). Рыночная доля измеряется в относительных долях (0 < Y < 1). При k = n очевидно Yi = 1. Для одного и того же числа крупнейших фирм чем больше степень концентрации, тем менее конкурентной является отрасль. Индекс концентрации не говорит о том, каков размер фирм, которые не попали в выборку k, а также об относительной величине фирм из выборки. Он характеризует только сумму долей фирм, но разрыв между фирмами может быть разным.

Недостаточность индекса концентрации для характеристики потенциала рыночной власти фирм объясняется тем, что он не отражает распределения долей как внутри группы крупнейших фирм, так и за ее пределами – между фирмами-аутсайдерами. Дополнительную информацию о распределении рынка между фирмами предоставляют другие показатели концентрации.

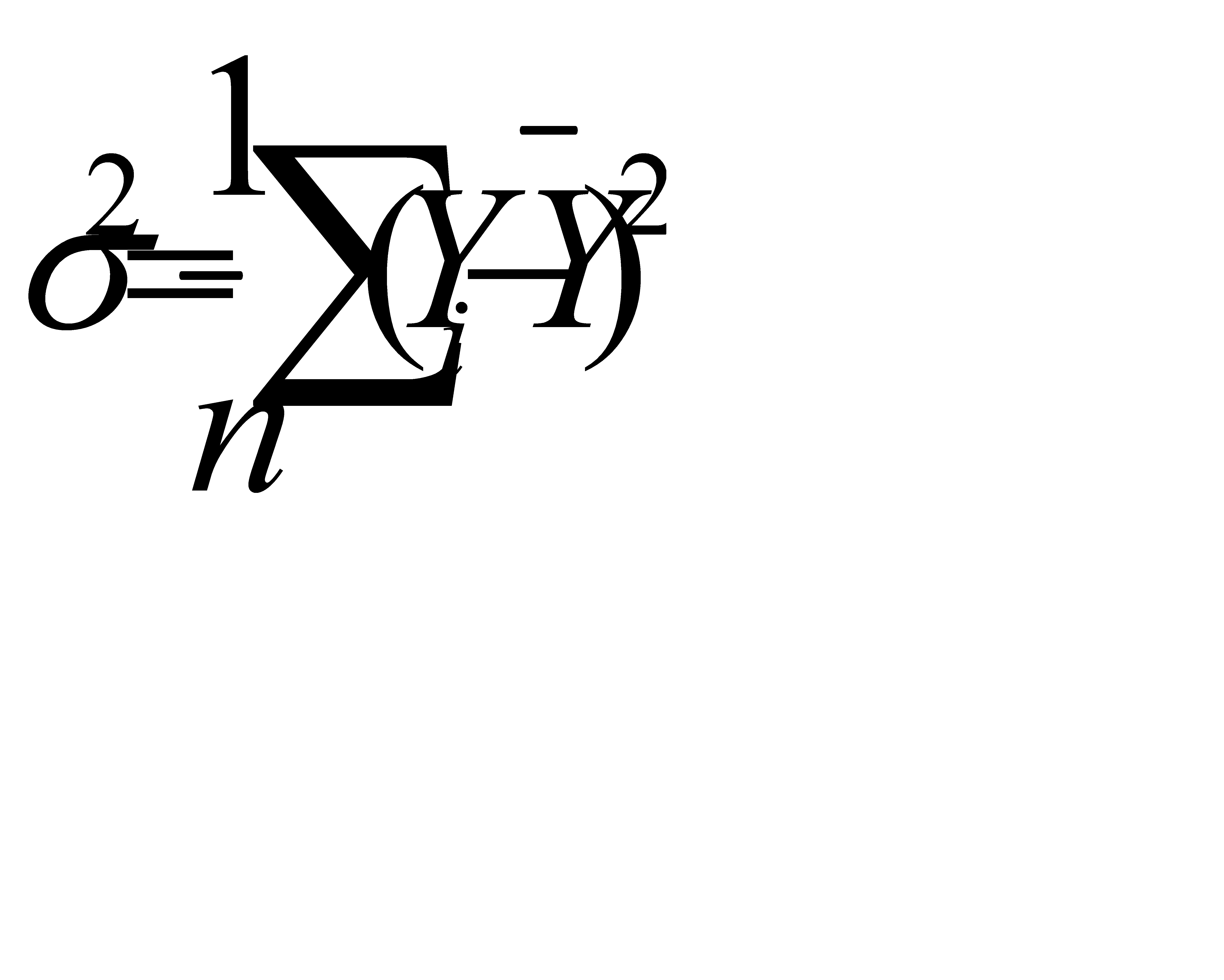

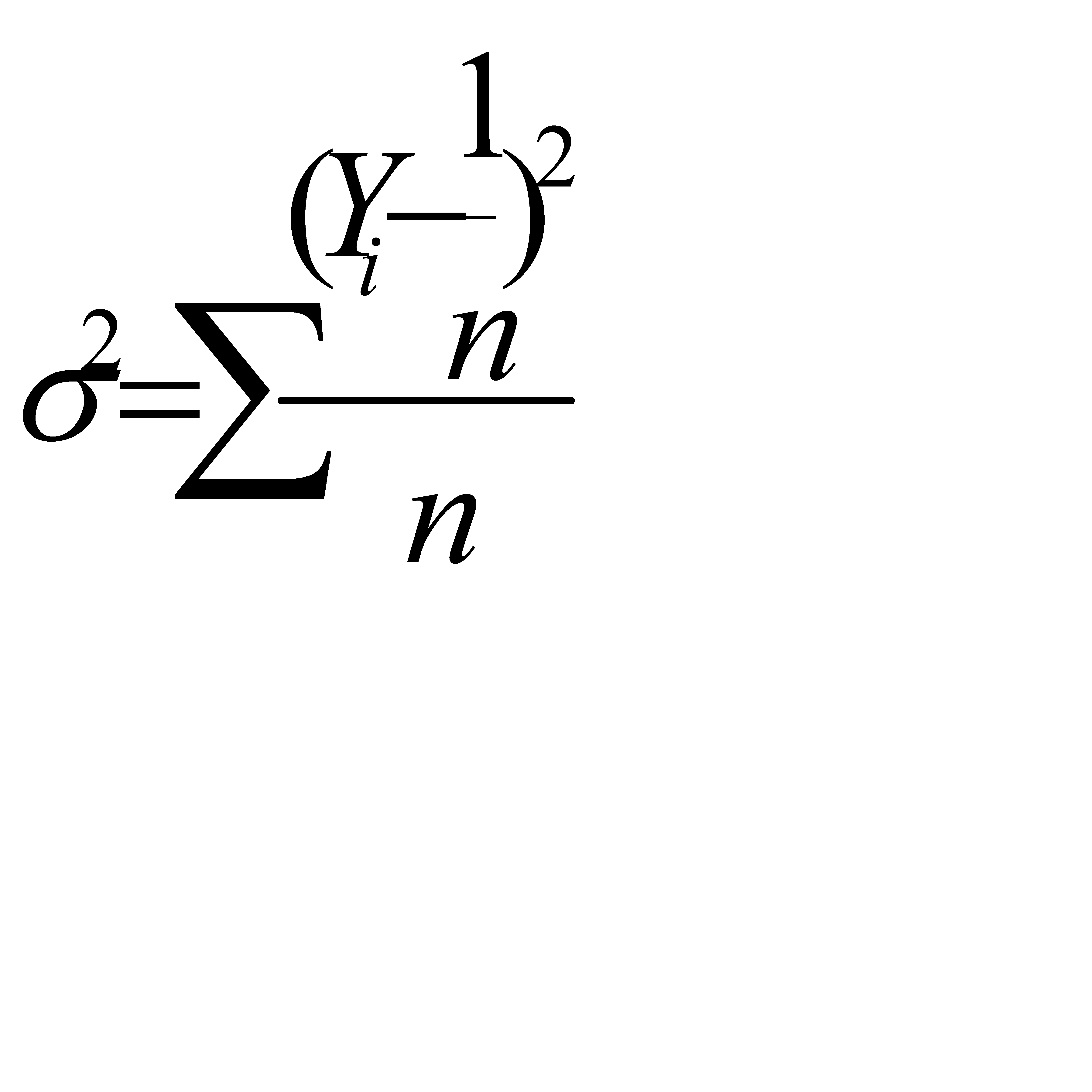

Для измерения степени неравенства размеров фирм, действующих на рынке, используется показатель дисперсии рыночных долей:

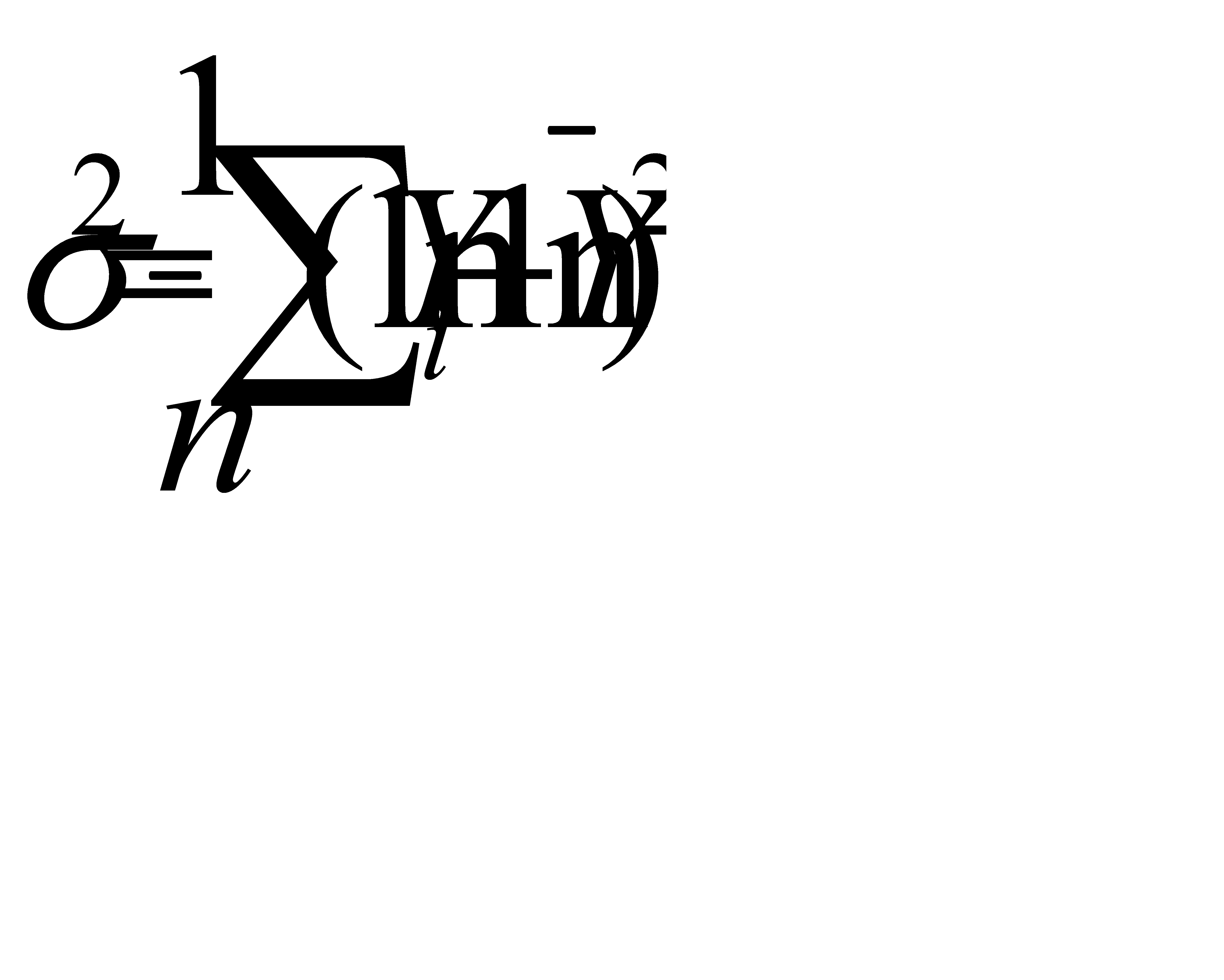

(2.4)

(2.4)

где Yi – доля фирмы на рынке;

– средняя доля фирмы на рынке равная 1/n;

– средняя доля фирмы на рынке равная 1/n;

n – число фирм на рынке;

i =1,2,…, n.

Также используются показатели дисперсии логарифмов рыночных долей:

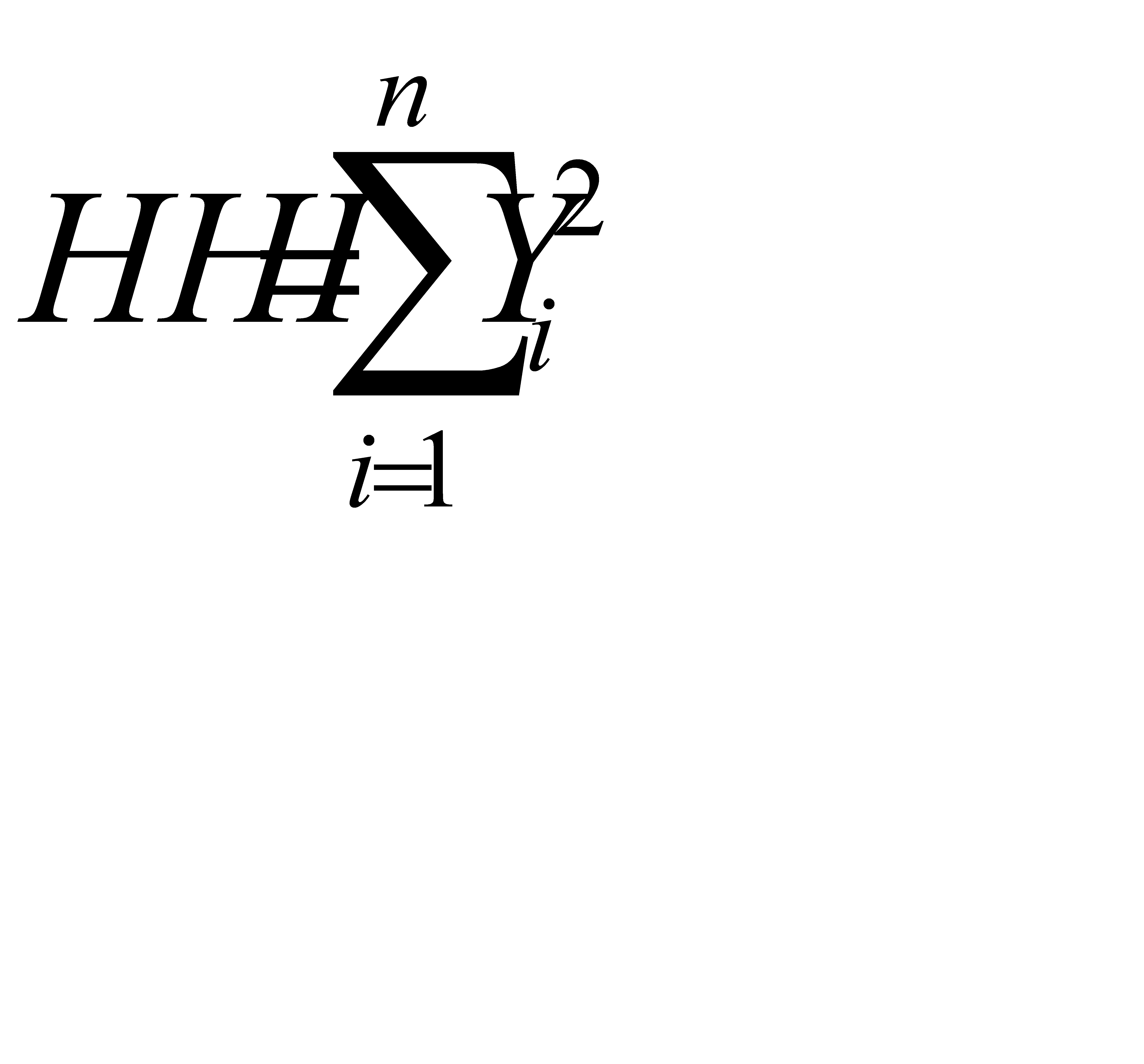

(2.5)

(2.5)

где, i =1,2,…, n.

Оба этих показателя имеют один и тот же экономический смысл – определения неравномерности распределения долей между участниками рынка. Чем больше неравномерность распределения долей, тем при прочих равных условиях более концентрированным является рынок.

Однако дисперсия не дает характеристику относительного размера фирм: для рынка с двумя фирмами одинакового размера и для рынка со 100 фирмами одинакового размера дисперсия в обоих случаях будет одинакова, и равна нулю, но уровень концентрации будет различным. Поэтому показатель дисперсии применяется как вспомогательное средство.

Индекс Херфиндаля-Хиршмана (Herfindal-Hirshman index) определяется как сумма квадратов долей всех фирм, действующих на рынке:

(2.6)

(2.6)

где, i = 1,…, n.

Индекс принимает значения от 0 (в идеальном случае совершенной конкуренции, когда на рынке бесконечно много продавцов, каждый из которых контролирует ничтожную долю рынка) до 1 (когда на рынке действует только одна фирма, производящая 100% выпуска). Если считать рыночные доли в процентах, индекс будет принимать значения от 0 до 10 000. Чем больше значение индекса, тем выше концентрация продавцов на рынке.

Начиная с 1982 г. индекс Херфиндаля-Хиршмана служит основным ориентиром при осуществлении антимонопольной политики США. Его основное преимущество – способность чутко реагировать на перераспределение долей между фирмами, действующими на рынке. Если доли всех фирм одинаковы, то HHI = 1/n.

Индекс Херфиндаля-Хиршмана предоставляет информацию о сравнительных возможностях фирм влиять на рынок в условиях разных рыночных структур. Рыночная власть доминирующей фирмы в конкурентном окружении, контролирующей 50% рынка, сопоставима с рыночной властью каждого из четырех продавцов – олигополистов. Точно так же в среднем каждый из дуополистов, контролирующих рынок, будет обладать приблизительно теми же возможностями влиять на рыночную цену, что и доминирующая фирма, контролирующая 70% рынка.

Значение индекса Херфиндаля-Хиршмана прямо связано с показателем распределения долей фирм на рынке, так что:

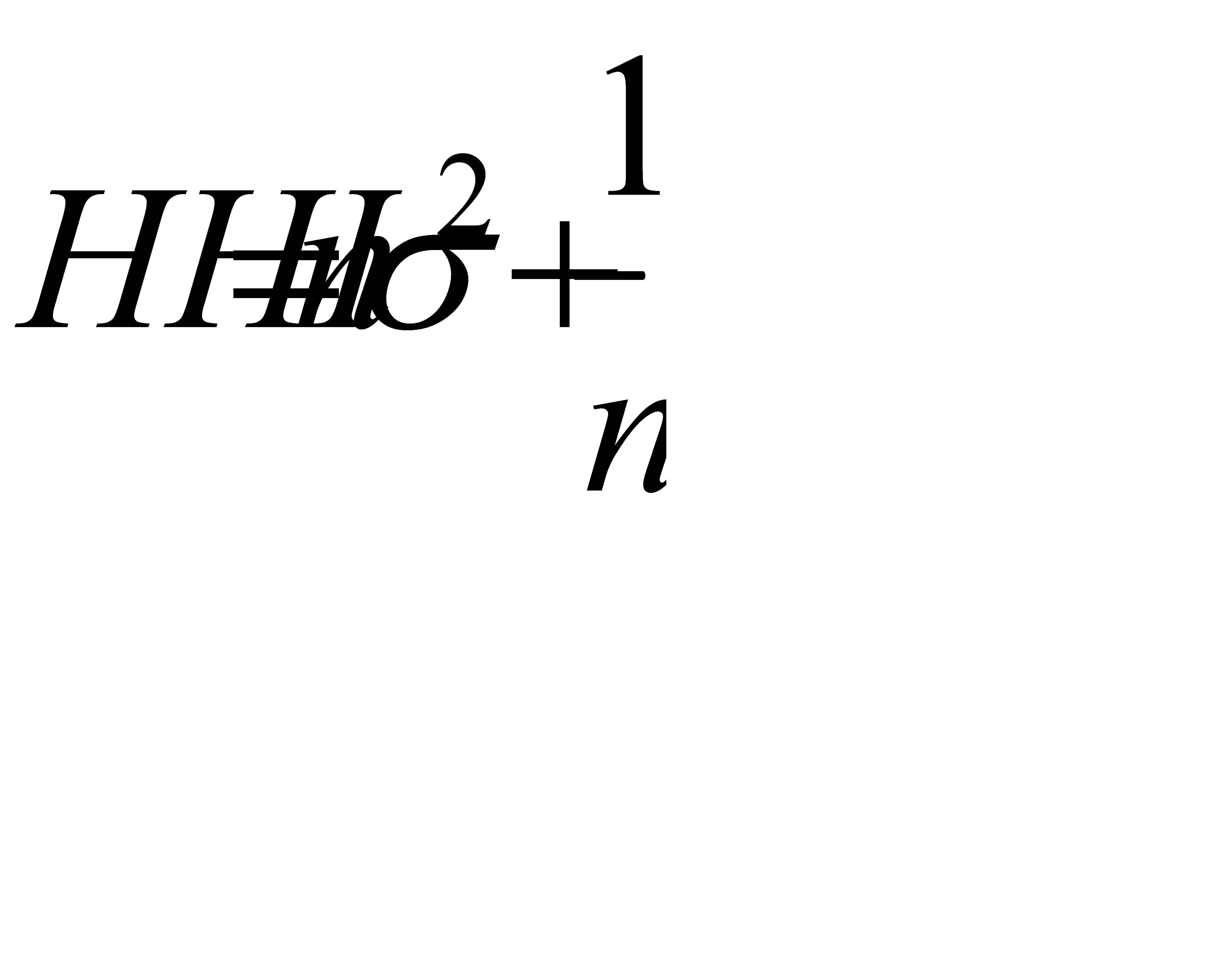

(2.7)

(2.7)

где n— число фирм на рынке;

σ2 – показатель дисперсии долей фирмы на рынке.

(2.8)

(2.8)

Приведенная формула позволяет нам разграничить влияние на индекс Херфиндаля-Хиршмана числа фирм на рынке и распределения рынка между ними. Если все фирмы на рынке контролируют одинаковую долю, показатель распределения равен нулю и значение индекса Херфиндаля-Хиршмана обратно пропорционально числу фирм на рынке. При неизменном числе фирм на рынке чем больше различаются их доли, тем выше значение индекса.

Индекс Херфиндаля-Хиршмана благодаря чувствительности к изменению рыночной доли фирмы приобретает способность косвенно свидетельствовать о величине экономической прибыли, полученной в результате осуществления монопольной власти.

Индекс Джини.

Представляет собой статистический показатель, основанный на кривой Лоренца (рис. 2.1).

Доля

рынка1

Процент фирмы (нарастающим итогом) 100%

Рисунок 2.1 – Кривая Лоренца[1]

Кривая Лоренца, отражающая неравномерность распределения какого-либо признака, для случая концентрации продавцов на рынке показывает взаимосвязь между процентом фирм на рынке и долей рынка, подсчитанной нарастающим итогом, от мельчайших до крупнейших фирм.

В использованном нами выше примере отраслевого рынка А кривая Лоренца будет иметь вид, как показано на рисунке 2.1.

Индекс Джини представляет собой отношение площади, ограниченной фактической кривой Лоренца и кривой Лоренца для абсолютно равномерного распределения рыночных долей (так называемой «кривой абсолютного равенства») к площади треугольника, ограниченного кривой Лоренца для абсолютно равномерного распределения долей и осями абсцисс и ординат.

Индекс Джини представляет статистический показатель вида:

(2.9)

(2.9)

где Yi – объем производства i-й фирмы;

Yj – объем производства j-й фирмы;

n – общее число фирм.

Чем выше индекс Джини, тем выше неравномерность распределения рыночных долей между продавцами, и, следовательно, при прочих равных условиях выше концентрация на рынке,

При использовании индекса Джини для характеристики концентрации продавцов следует учитывать два важных момента. Первый связан с концептуальным недостатком индекса. Он характеризует, как и показатель дисперсии логарифмов долей, уровень неравномерности распределения рыночных долей. Следовательно, для гипотетического конкурентного рынка, где 10 000 фирм делят между собой рынок на 10 000 равных долей и для рынка дуополии, где две фирмы делят рынок пополам, показатель Джини будет одними тем же. Второй момент связан со сложностью подсчета индекса Джини: для его определения необходимо знание долей всех фирм в отрасли, в том числе и мельчайших.

2.4. Показатели монопольной власти

Большинство показателей монопольной власти явно или неявно оценивают или величину экономической прибыли, или разницу между ценой и предельными издержками. Для оценки поведения фирмы на рынке и вида рыночной структуры используют следующие показатели:

- норму экономической прибыли (коэффициент Бэйна);

- коэффициент Лернера;

- коэффициент Тобина (q Тобина);

- коэффициент Папандреу.

2015-04-01

2015-04-01 5313

5313