Чтобы продемонстрировать основные принципы эконометрики, рассмотрим пример из страхового бизнеса (страхование автомобилей). Здесь основная проблема возникает вследствие сложного характера зависимости размера страховой премии от множества переменных факторов, ряд из которых невозможно учесть. Так, очевидно, что годовой пробег автомобиля - это важный фактор, но пользоваться им как оценочным затруднительно. Практическое решение состоит в определении ряда легко наблюдаемых факторов - мощности машины, возраста (владельца страхового полиса и машины), географического положения, износа, каждый из которых имеет некоторую связь с истинным риском, в свою очередь определяющим фактический размер страховой премии. Предположим, например, что используются пять таких факторов и каждый из них измеряется на пяти уровнях. Это приводит к 55 = 3215 отдельным классификационным требованиям. Если застраховано 100 000 машин, то в каждом классе будет в среднем по 32 машины. Поскольку вероятность страхового требования порядка 10% в год, данные в каждом разряде подвергались бы слишком большим колебаниям вследствие случайных ошибок выборки и было бы трудно оценить истинную связь между тем, что происходит в разных разрядах. Более того, заниматься таким большим числом отдельных групп было бы сложно и дорого.

Для преодоления этих сложностей разрабатывают классификационную систему, основанную на выяснении относительной важности каждого фактора. Тогда классификационную формулу можно построить на аддитивной или мультипликативной основе, когда каждый фактор оценивается баллами, а формула в целом дает относительный уровень риска. Таким же образом строятся многие экономические модели, когда наблюдаемые значения величины Y зависят линейным или более сложным образом от значений многих других наблюдаемых величин, т. е.: Y = а1х1 + а2х2 +... + е. (1). В этом уравнении е - остаток, устраняющий разность между Y наблюдавшимся и полученным по набору хi расчетным образом. Основная задача эконометрического анализа заключается в отыскании значений коэффициентов а, обеспечивающих наименьшую величину е, а следовательно, наилучшую точность прогноза. Из приведенного примера видно, что эконометрические методы строятся на синтезе трех областей знаний: экономики, математики и статистики. Основой является экономическая модель, под которой понимается схематическое представление экономического явления или процесса с помощью научной абстракции, отражения только характерных черт. Наибольшее распространение в современной экономике получил метод анализа экономики “затраты - выпуск”. Это матричные (балансовые) модели, строящиеся по шахматной схеме и позволяющие в наиболее компактной форме представить взаимосвязь затрат и результатов производства. Таким образом, объектом эксперимента стали не только многократно воспроизводимые явления и процессы, но и системы и изменения в них, реально в практике трудно либо вообще неосуществимые. Описание экономических систем математическими методами, или эконометрика, дает заключение о реальных объектах и связях по результатам выборочного обследования или моделирования. Вместе с тем, чтобы сделать вывод о том, какие из полученных результатов являются достоверными, а какие сомнительными или просто необоснованными, необходимо уметь оценивать их надежность и величину погрешности. Все перечисленные аспекты и составляют содержание эконометрики как науки. В эконометрике, как и в любой научной дисциплине, познание развивается в соответствии с общим научным методом, предполагающим: 1) формулировку гипотезы с учетом соотношений между наблюдаемыми данными; 2) сбор статистических данных и представление гипотезы в сжатой или математической форме; 3) модификацию или улучшение гипотезы. Т.е., сердцевиной познания в экономике является эксперимент, предполагающий либо непосредственное наблюдение (измерение), либо математическое моделирование. Область применения эконометрических моделей и методов достаточно обширна. Это все сферы экономической теории и практики, где есть возможность сбора и обработки статистических данных, проведения наблюдений и экспериментов с целью учета воздействия случайных факторов, выявления качественных и количественных взаимосвязей между экономическими величинами и прогнозирования их поведения.

- Этапы эконометрического моделирования.

Можно выделить шесть основных этапов эконометрического моделирования: постановочный, априорный, этап параметризации, информационный, этапы идентификации и верификации модели.

1-й этап (постановочный). Формируется цельисследования, наборучаствующих в модели экономическихпеременных. В качестве цели эконометрического моделирования обычно рассматривают анализисследуемого экономического объекта (процесса); прогнозего экономических показателей, имитацию развития объекта при различных значениях экзогенных переменных (отражая их случайный характер, изменение во времени), выработку управленческих решений. При выборе экономических переменных необходимо теоретическое обоснование каждой переменной (их число должно быть не очень большим и, в несколько раз меньше числа наблюдений). Объясняющие переменные не должны быть связаны функциональной или тесной корреляционной зависимостью, так как это может привести к невозможности оценки параметров модели или к получению неустойчивых, не имеющим реального смысла оценок, т. е. к явлению мультиколлинеарности. При включении в модель тех или иных переменных является экономический (качественный) анализ исследуемого объекта.

2-й этап (априорный). Проводится анализ сущности изучаемого объекта, формирование и формализация априорной (известной до начала моделирования) информации.

3-й этап (параметризация). Осуществляется непосредственно моделирование, т.е. выбор общего вида модели, выявление входящих в нее связей. Основная задача— выбор вида функции f{X) в эконометрической модел, в частности, возможность использования линейной модели как наиболее простой и надежной. Весьма важной проблемой на этом этапе эконометрического моделирования является проблема спецификации модели, в частности: выражение в математической форме обнаруженных связей и соотношений. От того, насколько удачно решена проблема спецификации модели, в значительной степени зависит успех всего эконометрического моделирования.

4'й этап (информационный). Осуществляется сбор необходимой статистической информации — наблюдаемых значений экономических переменных: наблюдения, полученные как с участием исследователя, так и без его участия (в условиях активного или пассивного эксперимента).

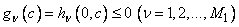

5-й этап (идентификация модели). Осуществляется статистический анализ модели и оценка ее параметров. Также существует проблема идентифицируемости, т. е. проблема возможности получения однозначно определенных параметров модели, заданной системой одновременных уравнений (точнее, параметров структурной формы модели, раскрывающей механизм формирования значений эндогенных переменных, по параметрам приведенной формы модели, в которой эндогенные переменные непосредственно выражаются через предопределенные переменные).

6'й этап (верификация модели). Проводится проверка истинности, адекватности модели. Выясняется, насколько удачно решены проблемы спецификации, идентификации и идентифицируемости модели, какова точность расчетов по данной модели, в конечном счете, насколько соответствует построенная модель моделируемому реальному экономическому объекту или процессу.

Разделение эконометрического моделирования на отдельные этапы носит условный характер, так как эти этапы могут пересекаться, взаимно дополнять друг друга и т. п.

- Общее представление о детерминированных и стохастических процессах.

Детерминированные процессы характеризуются тем, что знание их в некотором интервале времени позволяет полностью определить поведение этих процессов вне этого интервала. Для детерминированного процесса заранее задан критерий оптимальности, а ограничения первого и второго рода известны. Стохастические процессы характеризуются тем, что знание их на некотором интервале времени позволяет определить лишь вероятностные характеристики поведения этих процессов вне этого интервала. Если эти вероятностные характеристики, например плотности распределения, заранее заданы, то и в этом случае можно определить в явной форме критерий оптимальности и ограничения, которые представляют собой, как это упоминалось выше, некоторые условные математические ожидания.

Детерминированные процессы можно рассматривать как частный случай стохастических процессов, плотность распределения которых представляет собой импульсную функцию Дирака, т. е.  -функцию:

-функцию:  . При этом условные математические ожидания, входящие в критерий оптимальности (1.2) и ограничения (1.15), (1.16), превращаются просто в детерминированные функции, не зависящие от случайного вектора

. При этом условные математические ожидания, входящие в критерий оптимальности (1.2) и ограничения (1.15), (1.16), превращаются просто в детерминированные функции, не зависящие от случайного вектора  .Так, при

.Так, при

из (1.2), (1.15) и (1.16) с учетом (1.1) легко получить для детерминированного процесса следующие соотношения:

из (1.2), (1.15) и (1.16) с учетом (1.1) легко получить для детерминированного процесса следующие соотношения:

, (1.17)

, (1.17)

(1.18)

(1.18)

и

, (1.19)

, (1.19)

что соответствует ограничениям вида (1.13) и (1.14).

Из этого очевидного замечания следует, что стохастические процессы отличаются друг от друга и, в частности, от детерминированных процессов видом вероятностных характеристик — плотностей распределения.

Объем априорной информации для детерминированных процессов обычно больше, чем для стохастических, поскольку для детерминированных процессов плотность распределения заранее известна, тогда как для стохастического процесса, как правило, ее еще нужно определить.

Однако если плотность распределения тем или иным способом предварительно определена и нам удалось записать функционал и уравнения ограничений в явной форме, то, несмотря на существенные идейные различия между детерминированными и стохастическими процессами, трудно установить сколь-нибудь заметные расхождения в формулировке и решении проблемы оптимальности для этих процессов.

Мы хорошо понимаем, что для детерминированных процессов часто можно получить оптимальность для каждого процесса в отдельности, как это имеет место, например, в оптимальных по быстродействию системах. В то же время для статистических процессов можно обеспечить лишь оптимальность в среднем, по это скорее относится к области идейных различий, нежели к формулировке и решению проблемы оптимальности.

- Понятие эконометрических моделей, классификация и типы.

Эконометрика – самостоятельная экономическая дисциплина, занимающаяся разработкой и применением статистических методов для измерения взаимосвязей между эконометрическими переменными.

Эконометрика представляет собой комбинацию 3-х областей знаний:

- статистики

- математики

В эконометрике разрабатываются специальные методы анализа, позволяющие, если не устранить, то, по крайней мере, снизить влияние этих ошибок на полученные результаты. Эконометрическая модель – формализованное описание количественных взаимосвязей между переменными. Это главный инструмент эконометрики.

Моделирование — циклический процесс. Это означает, что за первым четырехэтапным циклом может последовать второй, третий и т.д. При этом знания об исследуемом объекте расширяются и уточняются, а исходная модель постепенно совершенствуется. Недостатки, обнаруженные после первого цикла моделирования, обусловленные малым знанием объекта и ошибками в построении модели, можно исправить в последующих циклах. В методологии моделирования, таким образом, заложены большие возможности саморазвития.

Эконометрическая модель имеет следующий вид:

Y=f(X) + ε

где Y – наблюдаемое значение переменной (объясняемая переменная);

f(X) – объясненная часть, зависящая от значений объясняющих переменных;

X={x1,x2,…,xn}

ε – случайная составляющая (возмущения).

Можно выделить три класса эконометрических моделей:

- модель временных данных;

- регрессионная модель с одним уравнением;

- система одновременных уравнений.

В модели временных данных результатный признак является функцией переменной времени или переменных, относящихся к другим моментам времени.

Модели временных данных, представляющих собой зависимость результативного признака от времени:

- модели тренда;

- модели сезонности;

- модели тренда и сезонности.

Модели временных данных, представляющих собой зависимость результативного признака от переменных, датированных другими моментами времени[2]:

- модели с распределенным лагом (объясняют поведение результативного признака в зависимости от предыдущих факторных переменных Х);

- модели авторегрессии (объясняют поведение результативного признака в зависимости от предыдущих значений результативных переменных;

- модели ожиданий (объясняют поведение результативного признака в

зависимости от будущих значений факторных переменных). В регрессионных моделях с одним уравнением результативный признак представляется в виде функции факторных переменных.

Системы регрессионных уравнений описываются системами взаимосвязанных регрессионных уравнений. Система «Объясняет», а также прогнозирует сколько результативных признаков, сколько поведенческих уравнений входит в систему. Задачи, решаемые с помощью эконометрической модели можно классифицировать по трем признакам:

1) по конечным прикладным целям;

2) по уровню иерархии;

3) по профилю анализируемой эконометрической системы.

По конечным прикладным целям выделяют две основные задачи:

- прогноз эконометрических и социально-экономических показателей, характеризующих состояние и развитие анализируемой системы;

- имитация возможных сценариев социально-экономического развития

системы.

По уровню иерархии задачи делятся:

- задачи макроуровня (страна в целом);

- задачи мезоуровня (регионы, отрасли, корпорации);

- микроуровень (семья, предприятие, фирма).

По профилю анализируемой экономической системы выделяют задачи, направленные на изучение:

- рынка;

- инвестиционной, финансовой или социальной политики;

- ценообразование;

- распределительных отношений;

- спроса и потребления;

- комплекса проблем.

- Последовательность построения эконометрического моделирования. – вроде тоже, что и 4 вопрос.

Основой механизма эконометрического моделирования является эконометрическая модель. Экономический объект в такой модели описывается и изучается с помощью эмпирических (статистических) данных. Эконометрическая модель учитывает реальные условия существования объекта и не противоречит общим законам экономики. Ошибка предсказаний по такой модели не превосходит заданной величины.

Выделяют семь основных этапов эконометрического моделирования:

1) постановочный этап, в процессе осуществления которого определяются конечные цели и задачи исследования, а также совокупность включённых в модель факторных и результативных экономических переменных. При этом включение в эконометрическую модель той или иной переменной должно быть теоретически обоснованно и не должно быть слишком большим. Между факторными переменными не должно быть функциональной или тесной корреляционной связи, потому что это приводит к наличию в модели мультиколлинеарности и негативно сказывается на результатах всего процесса моделирования;

2) априорный этап, в процессе осуществления которого проводится теоретический анализ сущности исследуемого процесса, а также формирование и формализация известной до начала моделирования (априорной) информации и исходных допущений, касающихся в частности природы исходных статистических данных и случайных остаточных составляющих в виде ряда гипотез;

3) этап параметризации (моделирования), в процессе осуществления которого выбирается общий вид модели и определяется состав и формы входящих в неё связей, т. е. происходит непосредственно моделирование.

К основным задачам этапа параметризации относятся:

а) выбор наиболее оптимальной функции зависимости результативной переменной от факторных переменных. При возникновении ситуации выбора между нелинейной и линейной функциями зависимости, предпочтение всегда отдаётся линейной функции, как наиболее простой и надёжной;

б) задача спецификации модели, в которую входят такие подзадачи, как аппроксимация математической формой выявленных связей и соотношений между переменными, определение результативных и факторных переменных, формулировка исходных предпосылок и ограничений модели.

4) информационный этап, в процессе осуществления которого происходит сбор необходимых статистических данных, а также анализируется качество собранной информации;

5) этап идентификации модели, в ходе осуществления которого происходит статистический анализ модели и оцененивание неизвестных параметров. Данный этап непосредственно связан с проблемой идентифицируемостимодели, т. е. ответа на вопрос «Возможно ли восстановить значения неизвестных параметров модели по имеющимся исходным данным в соответствии с решением, принятым на этапе параметризацииβ». После положительного ответа на этот вопрос решается проблема идентификации модели, т. е. реализуется математически корректная процедура оценивания неизвестных параметров модели по имеющимся исходным данным;

6) этап оценки качества модели, в ходе осуществления которого проверяется достоверность и адекватность модели, т. е. определяется, насколько успешно решены задачи спецификации и идентификации модели, какова точность расчётов, полученных на её основе. Построенная модель должна быть адекватна реальному экономическому процессу. Если качество модели является неудовлетворительным, то происходит возврат ко второму этапу моделирования;

7) этап интерпретации результатов моделирования.

К наиболее распространённым эконометрическим моделям относятся:

1) модели потребительского и сберегательного потребления;

2) модели взаимосвязи риска и доходности ценных бумаг;

3) модели предложения труда;

4) макроэкономические модели (модель роста);

5) модели инвестиций;

7) модели валютных курсов и валютных кризисов и др.

Эконометрическое исследование связано с решением следующих проблем:

1) качественный анализ связей экономических переменных, т. е. определение зависимых (yi) и независимых (хi) переменных;

2) изучение соответствующего раздела экономической теории;

3) подбор данных;

4) спецификация формы связи между yi и хi;

5) оценка неизвестных параметров модели;

6) проверка ряда гипотез о свойствах распределения вероятностей для случайной компоненты (гипотезы о средней дисперсии и ковариации);

7) анализ мультиколлинеарности объясняющих переменных, оценка ее статистической значимости, определение переменных, ответственных за мультиколлинеарность;

8) введение фиктивных переменных;

9) выявление автокорреляции;

10) выявление тренда, циклической и случайной компонент;

11) проверка остатков модели на гетероскедастичность;

12) анализ структуры связей и построения системы одновременных уравнений;

13) проверка условия идентификации;

14) оценка параметров системы одновременных уравнений;

15) проблемы моделирования на основе системы временных рядов;

16) построение рекурсивных моделей, авторегрессионных моделей;

17) выработка управленческих решений

18) прогноз экономических показателей, характеризующих изучаемый процесс;

19) моделирование поведения процесса при различных значениях независимых (факторных) переменных.

Обобщенная эконометрическая модель: y = f(α, x) + ε где y - результативный признак; f(α, x) - функционал, выражающий вид и структуру взаимосвязей; x = (x1, x2,…, xn) - вектор значений факторов xi; α = (α0, α1, α2,…, αn) - вектор некоторых произвольных констант, называемых параметрами модели; ε - ошибка модели, или возмущение.

- Цели и задачи спецификации эконометрических моделей.

Простая регрессия представляет собой регрессию между двумя переменными —у и х, т.е. модель вида

, где у — результативный признак; х - признак-фактор.

Множественная регрессия представляет собой регрессию результативного признака с двумя и большим числом факторов, т. е. модель вида

Спецификация модели - формулировка вида модели, исходя из соответствующей теории связи между переменными. В уравнении регрессии корреляционная по сути связь признаков представляется в виде функциональной связи, выраженной соответствующей математической функцией.

где yj — фактическое значение результативного признака;

yxj -теоретическое значение результативного признака.

— случайная

— случайная

величина, характеризующая отклонения реального значения результативного признака от теоретического.

Случайная величина ε называется также возмущением. Она включает влияние не учтенных в модели факторов, случайных ошибок и особенностей измерения.

От правильно выбранной спецификации модели зависит величина случайных ошибок:

они тем меньше, чем в большей мере теоретические значения результативного

признака  подходят к фактическим данным у.

подходят к фактическим данным у.

К ошибкам спецификации относятся неправильный выбор той или иной математической функции для  ,

,

и недоучет в уравнении регрессии какого-либо существенного фактора, т. е.

использование парной регрессии вместо множественной.

Ошибки выборки - исследователь чаще всего имеет дело с выборочными данными при установлении закономерной связи между признаками.

Ошибки измерения практически сводят на нет все усилия по количественной оценке связи между признаками. Основное внимание в эконометрических исследованиях уделяется ошибкам спецификации модели.

В парной регрессии выбор вида математической функции

может быть осуществлен тремя методами: графическим, аналитическим и экспериментальным.

Графический метод основан на поле корреляции. Аналитический метод основан на изучении материальной природы связи исследуемых признаков.

Экспериментальный метод осуществляется путем сравнения величины остаточной дисперсии Dост, рассчитанной при разных моделях. Если фактические значения результативного признака совпадают с теоретическими у =

, то Docm =0. Если имеют место отклонения фактических данных от теоретических (у —

) то  .

.

Чем меньше величина остаточной дисперсии, тем лучше уравнение регрессии подходит к исходным данным. Число наблюдений должно в 6 — 7 раз превышать число рассчитываемых параметров при переменной х.

2015-05-18

2015-05-18 3908

3908