Под риском реального инвестиционного проекта (проектным риском) понимается вероятность возникновения неблагоприятных финансовых последствий в форме потери ожидаемого инвестиционного дохода в ситуации неопределенности условий его осуществления.

Доходность и риск, как известно, являются взаимосвязанными категориями. Наиболее общими закономерностями, отражающими взаимную связь между принимаемым риском и ожидаемой доходностью деятельности инвестора, являются следующие: *более рискованным вложениям, как правило, присуща более высокая доходность;*при росте дохода уменьшается вероятность его получения, в то время как определенный минимально гарантированный доход может быть получен практически без риска.

О риске чаще всего судят с точки зрения альтернативных вложений в ценные бумаги. Данная методология определения риска предполагает рассмотрение некоторого ранжированного по степени рискованности портфеля ценных бумаг. Чем выше доходность вида ценной бумаги, тем выше риск. Это подтверждается анализом цен и уровня доходности отдельных видов ценных бумаг во многих странах.

Чувствительность ценной бумаги к ценовому движению рынка принято характеризовать коэффициентом бета. Он выступает измерителем риска применительно к портфелям ценных бумаг. Коэффициент бета отдельного вида ценной бумаги есть отношение изменчивости ее цены к изменчивости цены рынка в целом. Коэффициент бета показывает, насколько изменяется цена данной ценной бумаги при ценовом движении фондового рынка на один процент.

Среднее значение коэффициента бета для всех корпоративных ценных бумаг равно единице. Если коэффициент бета конкретной ценной бумаги меньше единицы, то это свидетельствует о её слабой чувствительности к колебаниям рынка. Если коэффициент бета ценной бумаги больше единицы - имеет место высокая чувствительность ее курса к движению фондового индекса цен.

Риск достаточно диверсифицированного портфеля оказывается пропорциональным его бета-коэффициенту. Так, если бета-кэффициент такого портфеля равен 0,2, то аналогичный портфель с бета-коэффициентом, равным 0,4, фактически в два раза рискованнее.

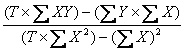

Общая формула расчета коэффициента бета имеет следующий вид:

Где:

X – Общая доходность рынка;

Y – Доходность оцениваемой компании;

Т – временной период анализа.

2015-05-20

2015-05-20 1533

1533