Точка безубыточности — это такой объем реализации, при котором полученные доходы обеспечивают возмещение всех затрат и расходов, но не дают возможности получать прибыль, иначе говоря, это нижний предельный объем выпуска продукции, при котором прибыль равна нулю.

Порог рентабельности — это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не получает и прибыли. Запас финансовой прочности — это сумма, на которую предприятие может себе позволить снизить выручку, не выходя из зоны прибылей.

Чем больше разность между фактическим объемом производства и критическим, тем выше «финансовая прочность» предприятия, а следовательно, и его финансовая устойчивость.

На величину критического объема реализации и порога рентабельности оказывают влияние:

изменение суммы постоянных расходов;

величина средних переменных затрат;

уровень цены.

Так, предприятие с малой долей постоянных расходов может производить относительно меньше продукции, чем предприятие с большей долей постоянных расходов, чтобы обеспечить безубыточность и безопасность своего производства. Предприятие с высокой долей постоянных расходов должно в значительно большей мере опасаться снижения объема производства.

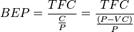

Точка безубыточности в денежном выражении — такая минимальная величина дохода, при которой полностью окупаются все издержки (прибыль при этом равна нулю):

, где

, где

BEP (англ. break-even point) — точка безубыточности,

TFC (англ. total fixed costs) — величина постоянных издержек,

VC (англ. unit variable cost) — величина переменных издержек на единицу продукции,

P (англ. unit sale price) — стоимость единицы продукции (реализация),

C (англ. unit contribution margin) — прибыль с единицы продукции без учета доли постоянных издержек (разница между стоимостью продукции (P) и переменными издержками на единицу продукции (VC)).

Точка безубыточности в единицах продукции — такое минимальное количество продукции, при котором доход от реализации этой продукции полностью перекрывает все издержки на ее производство:

52. Задачи и содержание планирования издержек производства.

Предприятие в процессе производственно-хозяйственной деятельности затрачивает различные ресурсы. Эти затраты в планировании принято делить на единовременные и текущие.

Основная часть издержек - затраты на производство и реализацию продукции. Кроме них предприятие платит налоги, сборы, отчисления, штрафы, пеню, неустойки, обусловленные действующим законодательством, расходует средства на социальные нужды членов трудового коллектива и благотворительную деятельность, а также финансирование текущих мероприятий по формированию и реализации стратегии и тактики своего развития. Сумма указанных затрат, выраженная в денежной форме за определенный период времени, образует издержки предприятия. Составной частью издержек предприятия является себестоимость продукции.

Целью планирования издержек (себестоимости) является оптимизация текущих затрат предприятия, обеспечивающая необходимые темпы роста прибыли и рентабельности на основе рационального использования денежных, трудовых и материальных ресурсов.

При разработке плана по себестоимости должны быть решены следующие задачи:

- выполнен анализ стоимостных показателей производственной деятельности предприятия в целом и отдельных его подразделений;

- выявлены возможности и уточнены размеры снижения себестоимости продукции в планируемом году по сравнению с предшествующим периодом;

- составлены калькуляции себестоимости основных видов выпускаемой продукции;

- выявлены нецелесообразные затраты и разработаны меры по их ликвидации;

- определена рентабельность видов выпускаемой продукции и производства;

- оценено влияние на себестоимость, прибыль и рентабельность увеличения затрат на освоение производства новой продукции;

- создана база для разработки оптовых или розничных цен;

- разработаны меры по совершенствованию хозрасчетных взаимоотношений между производственными подразделениями предприятия.

При составлении плана по издержкам особое внимание необходимо обратить на выявление резервов снижения себестоимости, а также величины и причин возникновения затрат, не обусловленных нормальной организацией производственного процесса: сверхнормативного расхода сырья и материалов, топлива и энергии, потерь рабочего времени и доплат за отступление от нормальных условий труда и сверхурочные работы, потерь от простоев машин и оборудования, аварий, брака, излишних расходов, вызванных нерациональными хозяйственными связями по поставкам сырья и материалов, нарушением технологической и трудовой дисциплины, изменением объема работ по подготовке производства, освоению и внедрению новой техники и технологии и т.д.

Планирование прибыли и рентабельности.

Процесс планирования прибыли состоит из нескольких этапов анализа прибыли и рентабельности за прошедший исследуемый период, расчета ее прогнозной величины; оценки достоверности произведенных расчетов; разработки плана мероприятий по обеспечению получения запланированного размера прибыли и рентабельности.

В ходе анализа прибыли и рентабельности хозяйствующего субъекта изучают дикам-ику изменения объема балансовой, чистой прибыли, уровня рентабельности, факторы, их определяющие (величину валового дохода, уровень издержек обращения, доходы от других видов деятельности, включая сальдо внереализацнонных доходов, размер налогов и др.). На размер прибыли и рентабельности влияют две группы факторов: внешние и внутренние.

К группе внешних факторов относятся:

-уровень развития экономики страны в целом;

-меры регулирования деятельности предприятий со cтopoны государства;

-природные (климатические) факторы, транспортные и другие условия, вызывающие дополнительные затраты у одних предприятий и обусловливающие дополнительную прибыль у других;

-изменение не предусмотренных планом предприятия цен на сырье, продукцию, материалы, топливо, энергоносители, покупные полуфабрикаты; тарифов на услуги и перевозки; торговых скидок; надбавок; норм амортизационных отчислений; ставок арендной платы; минимальной заработной платы; начислений на нее; ставок налогов и других сборов, выплачиваемых предприятиями;

-нарушения поставщиками, снабженческо-сбытовыми, вышестоящими хозяйственными, финансовыми, банковскими и другими органами государственной дисциплины по хозяйственным вопросам, затрагивающим интересы предприятия.

54. Финансовое планирование – задачи, содержание.

Финансовое планирование - деятельность, направленная на обоснование планомерного формирования, распределения и использования финансовых ресурсов, как на общегосударственном уровне, так и на уровне территорий, отраслей, предприятий, организаций.

Основной объект финансового планирования - финансовые ресурсы.

Субъекты финансового планирования - органы государственной власти, местного управления и самоуправления, специализированные структурные подразделения различных отраслей, предприятий, организаций.

В процессе финансового планирования на различных уровнях проявляют свое действие распределительные и контрольные функции финансов.

С помощью распределительной функции устанавливаются научно обоснованные пропорции формирование, распределение и использование финансовых ресурсов.

С помощью контрольной функции контролируется соблюдение пропорций на различных уровнях. Они выражаются в конкретных финансовых показателях.

Цель финансового планирования - обеспечение финансовыми ресурсами воспроизводственного процесса на различных уровнях в соответствии с программами, прогнозами социально экономического развития различных субъектов, с целями и задачами финансовой политики.

Задачи финансового планирования:

1. установление необходимого объема финансовых ресурсов и определение конкретных источников его формирования.

2. разработка механизма мобилизации финансовых ресурсов.

3. установление научно обоснованных пропорций распределения финансовых ресурсов.

4. определение конкретных направлений расходования финансовых ресурсов исходя из приоритетности, целевой направленности.

5. обеспечение сбалансированности материальных и финансовых ресурсов, а так же эффективного и экономного их использования.

План доходов и расходов.

Это документ, который показывает, как будет формироваться и изменяться прибыль предприятия. В основе его составления лежит прогноз объемов реализации продукции.

Для нового проекта прогноз денежных потоков может быть более важен, чем прогноз прибылей, из-за того, что в нем детально рассматриваются величина и время максимального денежного притока и оттока. Обычно уровень прибыли, особенно в начальные году осуществления проекта, не является определяющим при рассмотрении непосредственных финансовых нужд. Более того, доходы, как правило, не превышают расходы в некоторые периоды времени. Прогноз денежных потоков и выявит эти условия. Проводя планируемый уровень продаж и капитальных затрат в тот или иной период, прогноз подчеркивает необходимость и время дополнительного финансирования и определяет пиковые требования к рабочему капиталу.

Для составления плана доходов и расходов необходимо прежде всего рассчитать объемы продаж по месяцам. Данные для подобных расчетов можно получить из специальных исследований рынка, из прогнозов или опытным путем. Для составления прогноза используются такие методы, как опросы потребительских настроений, опрос торговых работников, консультации с экспертами, анализ временных рядов.

План доходов и расходов должен содержать также оценки всех статей общефирменных расходов по месяцам первого года. Необходимо предусмотреть в плане все возможные статьи расходов и правильно спланировать их динамику по месяцам, поскольку цифры по месяцам могут сильно различаться между собой

Планирование денежной наличности.

Денежная наличность — это разность между реальными денежными поступлениями и выплатами. Изменяется объем денежной наличности только тогда, когда предприятие фактически получает платеж или само производит выплату финансовых средств. Таким образом, нельзя только по уровню прибыли судить о мере финансовой устойчивости предприятия. Главная задача плана денежных поступлений и выплат — спланировать синхронность поступления и расходования денежных средств и таким образом поддержать текущую платежеспособность предприятия.

Разработка плана денежных поступлений и выплат:

оказывает влияние на прогнозируемые потоки платежей по отношению к кредитным институтам, инвесторам;

позволяет контролировать ликвидность — избежать неликвидности или чрезмерной ликвидности;

инициирует разработку и реализацию соответствующих организационных и финансово-экономических мероприятий по балансированию платежных средств.

Оперативное финансовое планирование включает следующие элементы:

расчет денежных потоков на основе запаса платежных средств на начало периода;

поддержание текущего баланса денежных поступлений и выплат путем планирования выплат по месяцам;

расчет объемов внешнего финансирования и дефинансирования;

расчет резервов ликвидности для определения желаемого запаса платежных средств на конец периода.

57. Использование и составление бизнес-плана в других странах.

В зарубежной практике «бизнес-план используется независимо от сферы деятельности, масштабов собственности и организационно-правовой формы предприятия. В любом случае решаются как внутренние задачи, связанные с управлением предприятием, так и внешние, обусловленные установлением контактов и взаимоотношений с другими предприятиями и организациями.

Разработка бизнес-планов компаний США осуществляется, как правило, с привлечением специалистов, экспертов и консультантов. И это приветствуется инвесторами.

Бизнес-планирование американских компаний основывается на следующих главных принципах:

- моделирование потоков продукции, ресурсов и денежных средств.

- приведение будущих доходов и расходов к текущей стоимости.

- оценка эффективности проекта посредством сопоставления потенциальных результатов и затрат с ориентацией на достижение требуемой нормы доходности.

- учет неопределенности и рисков, связанных с осуществлением проекта.

Анализ значительного количества разработанных бизнес-планов американских компаний позволяет представить типичную для них структуру, содержащую следующие разделы:

1. Изложение целей деятельности

2. Краткое описание бизнеса

3. Анализ рынка

4. Продукция (услуги)

5. Организация производства

6. Инвестиционный климат и риски

7. Конкуренция

8. Реализация продукции

9. Управление и кадры

10. Финансирование

11. Приложения

58. Финансовый план – раздел бизнес-плана предприятия БОН.

Этот раздел бизнес-плана должен дать возможность оценить способность проекта обеспечивать поступление денежных средств в объеме, достаточном для обслуживания долга (или выплаты дивидендов, когда речь идет об инвестициях).

Следует подробным образом описать потребность в финансовых ресурсах, предполагаемые источники и схемы финансирования, ответственность заемщиков и систему гарантий. Особое значение следует уделить описанию текущего и прогнозируемого состояния окружающей экономической среды. Должны быть отражены труднопрогнозируемые факторы, их альтернативные значения для различных вариантов развития событий.

Требуется четкая разбивка расходов по проекту и использования средств.

Должны быть описаны условия всех остальных относящихся к проекту или уже находящихся на балансе кредитов. Необходимо четко показать, как и кем (самим предприятием или независимым подрядчиком) составлялась смета расходов; предполагаемая степень четкости сметы. Должны быть описаны условия, оценки и предположения, базируясь на которых, рассчитывались финансовые результаты проекта.

Необходимо отразить (помесячно, поквартально, по годам):

изменение курса рубля к доллару;

перечень и ставки налогов;

рублевую инфляцию (возможен различный процент, в зависимости от объекта);

формирование капитала за счет собственных средств, кредитов выпуска акций и т.д.

порядок выплаты займов, процентов по ним и т.д.

Обычно финансовый раздел бизнес-плана представлен тремя основными документами:

отчетом о прибылях и убытках (показывает операционную деятельность предприятия по периодам);

планом движения денежных средств (Кэш-Фло);

балансовой ведомостью (финансовое состояние предприятия в определенный момент времени).

При необходимости может быть представлен график погашения кредитов и уплаты процентов; сведения об оборотном капитале с указанием изменений и исходных посылок в течение срока кредита; предполагаемый график уплаты налогов.

В дополнение к этому прилагаются расчеты основных показателей платежеспособности и ликвидности, а также прогнозируемые показатели эффективности проекта.

Сроки прогнозов должны совпадать (как минимум) со сроками кредита/инвестиций, которые запрашиваются по проекту.

59. Показатели плана натуральные и стоимостные.

Планирование является одним из наиважнейших процессов, от которого зависит эффективность деятельности компании.

Планирование представляет собой функцию управления. Сущность этого процесса заключается в логичном определении развития предприятия, постановке целей для любого сектора деятельности и работы каждого структурного подразделения, что необходимо в современных условиях. При осуществлении планирования ставятся задачи, определяются материальные, трудовые и финансовые средства для их достижения и сроки исполнения, а также последовательность их реализации.

Процесс планирования подразумевает постановку определенных целей, разработку мероприятий по достижению этих целей, а также политику предприятия на долгосрочную перспективу.

Основными элементами построения плана являются: определение перспектив, анализ сложившейся ситуации и определение программы мероприятий для достижения поставленных целей. Взаимосвязь этих элементов направлена на процесс прогнозирования и даже, можно сказать, предвидения.

Хозяйственно-финансовая деятельность подсобных промышленных и сельскохозяйственных предприятий, предприятий торговли и общественного питания измеряется множеством экономических показателей, которые можно свести в определенную систему. Их можно подразделить на: а) стоимостные и натуральные — в зависимости от положенных в основу измерителей;

Стоимостные показатели относятся в настоящее время к числу наиболее распространенных. Использование стоимостных показателей вытекает из наличия в хозяйстве товарного производства и товарного обращения, товарно-денежных отношений.

Широко применяются стоимостные показатели в торговле. В денежном измерении выражаются, естественно, оптовый и розничный товарооборот, издержки обращения, валовой доход. Денежный (стоимостный) измеритель вытекает из экономической сущности перечисленных категорий.

Натуральные показатели используются в плановой и учетно-аналитической практике предприятий всех отраслей народного хозяйства. Особенно они необходимы для контроля за сохранностью собственности, рациональным использованием материальных и трудовых ресурсов. На предприятиях оптовой торговли товары учитывают и анализируют не только в стоимостном, но и в натуральном выражении (по ассортименту в соответствии с установленной номенклатурой). Оптовая и розничная торговля предъявляет свои заказы промышленности преимущественно в натуральных показателях, поскольку они наилучшим образом характеризуют удовлетворение микро- и макроспроса. В натуральных показателях ведется контроль и за выполнением производителями договоров поставки товаров. Использование электронно-вычислительной техники позволяет проводить глубокий экономический анализ в натуральных показателях деятельности различных предприятий.

Наряду с натуральными показателями в аналитической практике используется и их разновидность - условно-натуральные показатели. В оптовой торговле (на предприятиях длительного хранения картофеля, овощей, фруктов) используется такой условно-натуральный показатель, как тонно-месяц (тонно- день).

2015-05-13

2015-05-13 435

435