В системе теоретических основ формирования денежных потоков, определяющих их объем, структуру и интенсивность, важную роль играет понятие стоимости капитала. В современной отечественной литературе это понятие характеризуется иногда иными терминами — "затраты на капитал", "издержки капитала", "издержки финансирования капитала" инекоторыми другими. Однако наиболее широкое распространение в специальной отечественной литературе получил термин "стоимость капитала", который и будет использован в процессе дальнейшего изложения связанной сним концепции. Эта концепция является одной из базовых теорий всей системы финансового менеджмента и организации денежных потоков предприятия.

Сущность концепции стоимости капитала состоит в том, что как фактор производства и инвестиционный ресурс капитал в любой своей форме имеет определенную стоимость, уровень которой должен учитываться в процессе его вовлечения в экономический процесс.

Характеризуя экономическое содержание этой концепции, непосредственно связанной с механизмом формирования денежных потоков предприятия, следует выделить такие основные аспекты:

|

|

|

1. Важнейшей характеристикой стоимости капитала выступает его уровень. Этот показатель имеет различный экономический смысл для отдельных субъектов хозяйствования:

• для инвесторов и кредиторов уровень стоимости капитала характеризует требуемую ими норму доходности на предоставляемый в пользование капитал;

• для субъектов хозяйствования, формирующих капитал с целью производственного или инвестиционного его использования, уровень его стоимости характеризует удельные затраты по привлечению и обслуживанию используемых финансовых средств, т. е. цену, которую они платят за использование капитала.

2. Уровень стоимости капитала существенно различается по отдельным его элементам. Под элементом капитала в процессе оценки его стоимости понимается каждая его разновидность по отдельным источникам формирования. В качестве таких элементов выступает капитал, привлекаемый путем реинвестирования полученной предприятием прибыли ("нераспределенная прибыль"); эмиссии привилегированных акций; эмиссии простых акций; получения банковского кредита; эмиссии облигаций; финансового лизинга и т. п.

Для сопоставимой оценки стоимость каждого элемента капитала выражается обычно годовой ставкой процента.

3. В процессе формирования капитала оценка уровня его стоимости осуществляется не только в разрезе отдельных его элементов, но и по предприятию в целом. Показателем такой оценки выступает "средневзвешенная стоимость капитала". Она определяется как среднеарифметическая взвешенная величина стоимости отдельных элементов капитала. В качестве «весов» каждого из элементов выступает его удельный вес в общей сумме сформированного или намечаемого к формированию капитала.

|

|

|

Исходя из механизма оценки средневзвешенной стоимости капитала предприятия, можно сделать вывод, что этот показатель интегрирует в себе информацию о конкретном составе элементов сформированного капитала, их значимости в общей его сумме, а также остоимости каждого индивидуального его элемента.

В процессе экономической деятельности отдельных субъектов хозяйствования средневзвешенная стоимость капитала может быть определена в следующих вариантах:

• фактическая средневзвешенная стоимость капитала (рассчитанная по фактически сложившейся структуре элементов капитала и фактическому уровню стоимости каждого из них);

• прогнозируемая средневзвешенная стоимость капитала (рассчитанная по планируемой динамике структуры элементов капитала и прогнозируемому уровню стоимости каждого из них).

• оптимальная средневзвешенная стоимость капитала (по оптимизированной целевой структуре элементов капитала и прогнозируемому уровню стоимости каждого из них).

4. Оценка и прогнозирование средневзвешенной стоимости капитала на конкретном предприятии должны осуществляться с учетом многих факторов. Основными из таких факторов являются:

• структура элементов капитала по источникам его формирования;

• продолжительность использования привлекаемого капитала;

• уровень риска хозяйственной деятельности предприятия, характеризуемый состоянием его финансовой устойчивости, платежеспособности, деловой активности и рентабельности;

• средняя ставка ссудного процента и ее динамика, определяемая колебаниями конъюнктуры рынка денег и рынка капитала;

• уровень ставки налогообложения прибыли, установленный для данного вида деятельности, исистема налоговых льгот;

• дивидендная политика предприятия, определяющая стоимость собственного капитала;

• доступность различных источников финансирования, определяющая финансовую гибкость предприятия;

• отраслевые особенности деятельности предприятия, определяющие длительность его операционного цикла и уровень ликвидности активов;

• соотношение объемов капитала, используемого в операционной и инвестиционной деятельности предприятия;

• стадия жизненного цикла предприятия.

Под влиянием перечисленных факторов средневзвешенная стоимость капитала постоянно изменяется в процессе экономического развития предприятия.

5. Обеспечение эффективного формирования капитала предприятия в процессе его развития требует постоянной оценки его предельной стоимости. Под предельной стоимостью капитала понимается уровень стоимости каждой новой его единицы, дополнительно привлекаемой предприятием.

Концепция формирования предельной стоимости капитала базируется на том, что экономическое поведение субъекта хозяйствования предполагает использование на первоначальной стадии формирования капитала его элементов с наиболее низкой стоимостью. В процессе своего развития, по мере исчерпания источников привлечения капитала с таким уровнем стоимости предприятие вынуждено прибегать к привлечению элементов капитала с более высоким уровнем стоимости. Следовательно, по мере развития предприятия и привлечения им все большего объема нового капитала показатель предельной его стоимости постоянно возрастает.

По каждому отдельному элементу капитала возрастание предельной стоимости капитала носит скачкообразный характер. Это означает, что до определенного размера привлечения нового капитала по данному элементу уровень его стоимости остается прежним, а затем новая единица капитала привлекается по более высокой стоимости (этот новый уровень стоимости элемента капитала также сохраняется до определенных пределов его привлечения, после чего наступает очередной его скачок).

|

|

|

Приведенный график иллюстрирует скачкообразный характер изменения предельной стоимости капитала по отдельному его элементу по мере возрастания объема дополнительного его привлечения.

Точка, в которой происходит каждый новый скачок уровня стоимости дополнительно привлекаемого капитала, называется ''точкой разрыва". На представленном графике такими "точками разрыва" являются точки А, Б, В, Г и Д.

Увеличение уровня стоимости привлечения каждой дополнительной единицы отдельного элемента капитала в "точке разрыва" приводит одновременно к росту средневзвешенной стоимости дополнительно привлекаемого капитала предприятия. Следовательно " точка разрыва" характеризует не только новый скачок уровня стоимости отдельного элемента капитала, но и границу перехода к новой средневзвешенной стоимости дополнительно привлекаемого капитала.

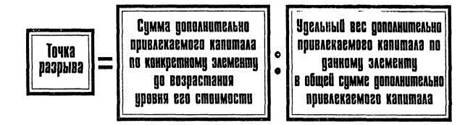

С помощью "точки разрыва" можно определить, какая сумма дополнительного капитала может быть привлечена предприятием, прежде чем возрастет предельная средневзвешенная стоимость капитала. Алгоритм этого расчета имеет следующий вид:

Если предельная средневзвешенная стоимость возрастает за счет привлечения предприятием дополнительного капитала лишь по одному элементу, то динамика такого возрастания графически будет носить скачкообразный характер.

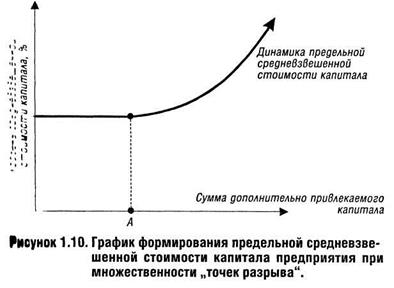

Вместе с тем, на предприятиях наращивающих свой экономический потенциал высокими темпами, привлечение дополнительного капитала может осуществляться по многим его элементам и в достаточно больших объемах. Такие условия формирования дополнительного капитала будут характеризоваться многочисленными "точками разрыва", в результате чего динамика предельной средневзвешенной стоимости капитала будет графически представлена не скачкообразной, а сглаженной непрерывной линией.

|

|

|

Точка А на графике характеризует ту границу привлечения предприятием дополнительного капитала, преодоление которой вызывает рост предельной средневзвешенной стоимости капитала.

Динамика предельной средневзвешенной стоимости капитала отражает рост объема его дополнительного привлечения только из внешних собственных и заемных источников.

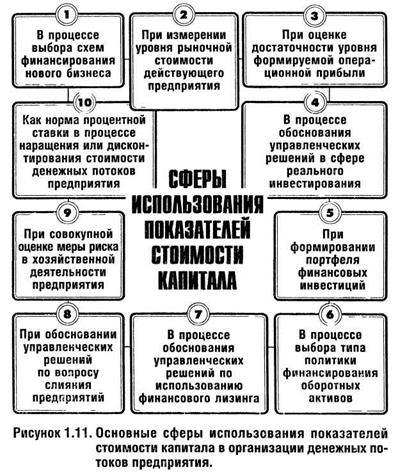

6. Показатели средневзвешенной и предельной стоимости капитала характеризуются многоаспектным применением во всех сферах финансовой деятельности предприятия, связанных с организацией денежных потоков. Рассмотрим основные сферы применения этих показателей.

Проведенный обзор показывает, что показатели оценки стоимости капитала являются важным инструментом обоснования управленческих решений, направленных на повышение эффективности денежных потоком предприятия в целом, в т.ч. в разрезе отдельных видов его хозяйственной деятельности.

2015-06-26

2015-06-26 4538

4538