Главная проблема в формировании портфеля инвестиций состоит в обеспечении оптимального соотношения между риском и доходностью. Правило: чем более высокий доход приносит ценная бумага, тем больший потенциальный риск она имеет. Решается эта проблема, прежде всего на основе диверсификации портфеля (т.е. распределения средств между различными активами) и тщательного подбора фондовых инструментов.

Очевидно, что доходность портфеля (dp) представляет собой линейную функцию показателей доходности входящих в него активов и может быть рассчитана по формуле средней арифметической взвешенной (в данном случае речь может идти как об ожидаемой, так и о фактической доходности):

(2.5.1)

(2.5.1)

где dj – доходность j -го актива; yj – доля j -го актива в портфеле; n – число видов активов в портфеле.

Следует помнить, что формирование портфеля из наиболее доходных активов в общем случае приводит к увеличению его риска.

Мерой риска портфеля, как и отдельного актива, служит вариабельность его доходности. Взаимосвязь между риском портфеля и риском входящих в него активов не описывается формулой средней арифметической. Как известно из курса статистики, в многомерном случае необходимо учитывать взаимосвязь значений доходности активов портфеля с помощью коэффициента корреляции.

|

|

|

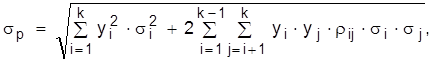

В частности, если в качестве меры риска актива выступает среднее квадратическое отклонение, то его значение для портфеля, содержащего k видов активов, может быть найдено по формуле:

(2.5.2)

(2.5.2)

где  – мера риска портфеля;

– мера риска портфеля;  — доля i -го актива в портфеле;

— доля i -го актива в портфеле;  — вариация доходности i -го актива;

— вариация доходности i -го актива;  — коэффициент корреляции между ожидаемыми доходностями i -го и j -го активов.

— коэффициент корреляции между ожидаемыми доходностями i -го и j -го активов.

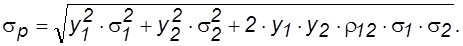

Для портфеля из двух активов эта формула существенно упрощается и имеет вид:

(2.6.3)

(2.6.3)

Из формул следует:

Доходность портфеля равна средней доходности входящих в него активов.

Риск портфеля может быть как больше, так и меньше среднего значения.

При правильном подборе активов риск портфеля, как правило, меньше среднего риска.

Кроме этого можно сделать следующие выводы:

- риск, ассоциируемый с каким-то конкретным активом, не может рассматриваться изолированно от всего портфеля, т.е. любая новая инвестиция должна анализироваться с позиции ее влияния на изменение доходности и риска инвестиционного портфеля в целом;

- риск портфеля зависит не от значений доходности, а от их вариации; кроме этого риск портфеля зависит от количества активов в портфеле, структуры портфеля, рисковости и динамики доходности его составляющих.

- разнонаправленность тенденций финансовых активов, приводящих к отрицательному значению коэффициента корреляции, способствует снижению риска портфеля (если портфель состоит из двух активов, связанных обратной функциональной зависимостью, то его риск равен нулю).

|

|

|

- добавление в портфель безрискового актива уменьшает доходность портфеля, при этом риск портфеля уменьшается прямо пропорционально доле этого актива;

- объединение рисковых активов в портфель может приводить к снижению риска по сравнению с обладанием каждым из этих активов в отдельности, однако результат зависит не только от рисковости объединяемых активов, но и от характера взаимосвязи между их доходностями. В общем случае риск комбинации активов меньше среднего риска объединяемых активов;

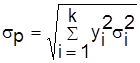

- при объединении в портфель независимых активов (в этом случае значения парных коэффициентов корреляции равны нулю) риск портфеля находится как среднее взвешенное рисков отдельных активов, формирующих портфель:

. (2.6.4)

. (2.6.4)

При формировании портфеля теоретически могут ставиться три основные целевые задачи: 1) достижение максимально возможной доходности; 2) получение минимально возможного риска; 3) получение некоторого приемлемого соотношения «доходность/риск».

2014-02-12

2014-02-12 2858

2858