Тема 7. Организация расчетов

Сбор платежных документов, их сортировка и распределение данных о платежных трансакциях и другой информации определяется понятием клиринг. Выполнение платежа требует также отображения самого платежа в учетной документации и собственно расчета. Расчет можно определить как завершение платежа (или выполнение обязательств) между двумя сторонами.

Расчет по обязательствам между двумя сторонами осуществляется за счет безотзывного перевода средств с одного счета на другой через определенное учреждение, которое отвечает за выполнение расчетов. Во многих случаях для выполнения расчета следует проверить соблюдение определенных условий (например, наличие соответствующих средств на счете или соответствие платежного инструмента установленным требованиям). В течение определенного периода времени, когда платеж является условным, он может быть аннулируем или не доведен до конца по ряду причин. Расчет считается окончательным, когда он является необоротным и безусловным. Если денежный перевод выполняется путем безотзывного зачисления средств на счет в центральном банке, то такой перевод, по большей части, может считаться окончательным расчетом, поскольку участники расчета с этого момента не подвергаются любому кредитному риску. Требованиям, которые касаются центрального банка, присущ наивысший уровень надежности и безопасности. Понятие окончательного расчета имеет принципиально важный смысл.

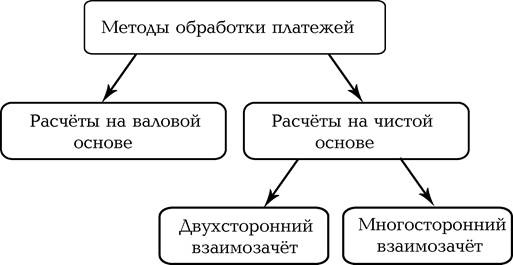

Расчет между банками по платежам осуществляется или на чистой, или на валовой основе (рис. 7.1).

Рис. 7.1. Методы обработки платежей

2. Системы расчетов на чистой основе

При расчетах на чистой основе осуществляется взаимозачет разнообразных платежных поручений, которые отправляют и получают банки-участники. В установленные сроки расчеты осуществляются в форме одноразового дебетования или кредитования только по сумме чистого остатка, т.е. разницы между общей суммой кредита и общей суммой дебета.

Банки используют две формы взаимозачета: двухсторонний и многосторонний взаимозачет. Двухсторонний взаимозачет - зачет платежей между двумя банками. Если взаимный зачет платежей осуществляют три банка и больше (т.е. сумма задолженности каждого банка зачисляется с суммы задолженности всех других банков этому банку по всем трансакциям или по всем трансакциям определенного типа), то такой процесс называется многосторонним взаимозачетом, или выводом сальдо по многосторонним расчетам. В результате зачета для каждого участника определяется общая сумма, которую должен оплатить этот банк или которую нужно оплатить этому банку.

Агент расчетов ведет учет всех платежных поручений, полученных (кредит) и отправленных (дебет) каждым участником за установленный период. В определенные сроки, как правило, один раз в течение рабочего дня, осуществляется расчет чистого сальдо по имеющимся в наличии кредитовым и дебетовым справочным записям. Дебетовое сальдо (чистый дебет) следует урегулировать в течение обусловленного периода, как правило, до конца рабочего дня. Важной особенностью всех систем взаимозачета является то, что расчет по чистым обязательствам в конечном счете выполняется путем передачи средств на счета в центральном банке. Т.е. окончательный расчет по чистым позициям осуществляется с использованием денежных средств в центральном банке.

Взаимозачет значительно упрощает расчеты и сокращает дневные потребности в ликвидности для расчетов по платежам, поскольку необходимо оплатить только чистое дебетовое сальдо, а не начальную валовую сумму обязательств. Системы взаимозачетов, таким образом, обеспечивают значительный объем платежей при условии более низкого уровня ликвидности. Потребность в ликвидности покрывается путем фактического взаимного кредитования участников системы расчетов на чистой основе. Эти косвенные кредиты предоставляют сами участники.

Если один из участников не в состоянии покрыть свое дебетовое сальдо, то необходимо будет пересчитать позиции других участников без учета платежей, которые отправлены неплатежеспособному участнику или получены им (аннулировать зачет). Однако аннулирование зачета может обозначать значительное изменение чистой позиции каждого участника. Исключение одного из участников без соответствующих методов защиты может создать проблему ликвидности для всех других участников. Теоретически неплатежеспособность одного участника может создать такие проблемы ликвидности для других участников, что они также не смогут завершить расчеты и возникнет «эффект домино», когда ни один платеж уже невозможно урегулировать.

При заключении договоренностей о взаимозачете, как правило, оговариваются процедуры урегулирования случаев неплатежеспособности. Эти процедуры могут включать механизм залогового обеспечения ликвидности или процедуру ее оценки с целью получения средств, необходимых для завершения расчетов.

3. Принцип клиринга

Для уменьшения потребности в денежных средствах и для упрощения процесса обмена платежными сообщениями банки используют системы взаимозачета на основании клиринга. Клиринг включает обмен платежными инструментами между банком плательщика и банком получателя или их агентами.

Сальдо могли бы быть просто двухсторонними, когда банки регулировали бы взаимные требования на двухсторонней основе (распределенный клиринг). Однако очень быстро банки создали более простую процедуру многостороннего (централизованного) клиринга, когда участники обмениваются платежными инструментами на многосторонней основе. Между банками действует учреждение-посредник, так называемая клиринговая палата, относительно которой они ежедневно являются или чистыми дебиторами, или чистыми кредиторами.

Клиринговые трансакции осуществляются ежедневно в клиринговых палатах, организованных банковскими центрами или государственными учреждениями. Часто организация, управление и руководство клиринговыми палатами принадлежат к сфере деятельности центрального банка в лице его местных отделений. Раньше такие палаты были тесно связаны с проведением расчетов на местном уровне, но в последнее временя состав и база клиринговых палат больше зависят от типа платежей, по которым выполняются расчеты, а не от местонахождения участников. Различают местные, региональные и общенациональные расчетные палаты. Это деление предопределяет значительные отличия в формах, суммах и объемах платежей.

Деятельность клиринговых палат определяется внутренним уставом или регламентом - совокупностью правил и положений, которые регулируют условия выполнения ежедневных операций. Этот регламент должен отвечать требованиям законодательства и отраслевых нормативов соответствующего государства и в общем имеет стандартную форму. Отдельные отличия могут быть обусловлены особенностями функционирования определенной палаты.

Как уже указывалось, в конце каждого цикла клиринговая палата рассчитывает чистую позицию каждого участника клиринга, принимая во внимание платежи, которые этот участник отправил всем другим банкам-участникам, а также платежи, которые он получил от всех других банков. В результате каждый банк переводит только сумму чистой позиции относительно всех других участников клиринга. Этот перевод происходит в конце дня, когда операции в клиринговой палате заканчиваются, и в определенное время, которое зависит от страны, региона и города. Сальдо по дебету и по кредиту проводится по счетам, которые все учреждения, участвующие в клиринге, должны иметь у общего агента расчетов, роль которого, по большей части, принадлежит центральному банку.

Когда клирингом руководит центральный банк, то он может непосредственно дебетовать и кредитовать счета учреждений, поскольку сразу же имеет сведения о размерах сальдо; если клиринг проводит частная организация, то центральный банк получает информацию о сальдо от организатора клиринга.

Банки, которые по результатам многостороннего клиринга оказались чистыми должниками, покрывают свои обязательства путем перевода соответствующей суммы средств на счет клиринговой палаты в учреждение, являющееся агентом расчетов. Потом клиринговая палата выплачивает полученные средства тем банкам, которые по результатам многостороннего клиринга оказались чистыми кредиторами. В конце расчетов сумма всех обязательств участников должна равняться нулю.

Если на счете какого-то учреждения недостаточно средств, то возможны два пути: если это независимое учреждение, то оно должно искать средства на денежном рынке или обратиться за помощью в центральный банк для получения необходимой суммы, а если это филиал, то он обращается к казначею головной фирмы для кредитования на необходимую сумму своего местного счета, или приходится дебетовать на эту сумму центральный счет головной фирмы в центральном банке.

Клиринговые палаты упрощают процесс расчетов. Вследствие того, что платежи клиентов могут выполняться в определенных географических областях, бумажные инструменты обрабатываются на местном уровне, чтобы избежать задержек во время их транспортировки или для сокращения расходов на пересылку сообщений средствами телекоммуникаций для электронных платежей. Электронные платежи могут осуществляться как на уровне общенациональной системы расчетов, так и средствами большинства региональных клиринговых палат.

4. Системы расчетов на валовой основе

При расчетах на валовой основе выполняются отдельные расчеты по каждой трансакции, в отличие от процедуры их предыдущего взаимного зачета, как это делается при расчетах на чистой основе. При классической процедуре расчетов на валовой основе выполняется проверка каждого платежного документа, в ходе которой устанавливается наличие у плательщика достаточных средств для покрытия платежа (в форме остатка на счете или кредита).

Если ликвидность проверяется по состоянию сальдо, то платеж будет выполнен только в случае наличия достаточных средств на депозите на момент его инициирования. В другом случае платежное поручение возвращается отправителю (отклоняется) или задерживается до поступления в течение операционного дня достаточных средств (для покрытия поручений по очередности их поступления). Такая система требует машинной обработки информации в масштабе реального времени, а также операционного контроля, который позволяет центральному банку предотвратить использование дневного кредита.

Преимуществом этого подхода является то, что расчет становится окончательным раньше, чем в случае взаимозачета. Однако такая система требует значительных ликвидных средств, поскольку платежи, которые поступают, не используются для расчетов по платежам, которые отправляются. Это также усложняет обработку платежей, поскольку платежные документы приходится обрабатывать по одному.

Одна из потенциальных проблем расчетов на валовой основе при отсутствии дневного кредита состоит в опасности возникновения так называемой «безвыходной ситуации», когда ни один платеж не может быть обработан из-за недостатка ликвидности на конкретных счетах. Для предотвращения или предупреждения таких ситуаций участникам может быть предоставлена возможность пользования дневным овердрафтом. При этом будут обрабатываться все платежные поручения, которые поступают в течение дня, даже если на счете плательщика нет достаточных средств для расчетов за трансакцию. Дневной кредит, конечно, предоставляется при условии, что необходимые средства будут депонированы к окончанию операционного дня. Однако сумма дневного кредита не должна ограничиваться. Для регулирования размеров дневного кредита необходимо использовать методы финансового и операционного контроля. Кроме этого, остается открытым вопрос о целесообразности залогового обеспечения таких механизмов и взыскания комиссионных за пользование.

Немецкий федеральный банк, например, неизменно требует достаточного залогового обеспечения таких механизмов, но не взимает платы за пользование дневными кредитами (существуют сборы только за круглосуточные кредиты).

Федеральная резервная система США, с другой стороны, взыскивает плату со средней суммы дневного кредита, предоставленного участникам системы Fedwire, но, как правило, не требует залогового обеспечения дневного кредита для передачи средств.

5. Системы расчетов на валовой основе в режиме реального времени

Как указывалось выше, для обработки платежей, которые нуждаются в оплате в тот же день, были созданы системы расчетов большими суммами. Как правило, они обрабатывают платежи интерактивно, а не пакетно.

Характеризуя системы перевода больших сумм платежей, необходимо рассмотреть три основных вопроса:

Ø тип расчетов: на валовой или чистой основе;

Ø оператор системы: центральный банк или частное предприятие;

Ø механизмы кредитования в пределах одного дня.

В зависимости от ответов на эти вопросы возможны три модели СПБСП:

1. Многосторонние расчеты на чистой основе.

2. Расчеты на валовой основе без использования дневных кредитов.

3. Расчеты на валовой основе с использованием дневных кредитов.

Оператором каждой из этих систем может быть центральный банк или частное предприятие, а обработка осуществляться в пакетном режиме или в масштабе реального времени.

Однако, принимая во внимание риск, присущий системам расчетов на чистой основе, а также прогресс в отрасли развития автоматизации и телекоммуникаций, который позволяет выполнять платежи, следить за остатками на счетах и передавать информацию на большие расстояния в режиме реального времени, наиболее эффективным механизмом обработки небольшого количества платежей на большие суммы теперь считается создание систем расчетов на валовой основе в режиме реального времени, сокращенно - СРВРВ (Real-Time Gross Settlement Systems - RTGS).

Отвлекаясь от преимуществ и недостатков, которые присущи системам расчетов на валовой основе в масштабе реального времени и системам расчетов на чистой основе, следует рассмотреть причины приема расчетов на валовой основе в масштабе реального времени за основу при выборе модели СПБСП. Эти основания обусловлены рядом экономических факторов и факторов риска. Центральные и коммерческие банки по большей части по-разному оценивают эти факторы, особенно факторы риска. Кроме того, они могут по-разному рассматривать компромисс между риском (уровнем риска и стоимостью его ограничения) и эффективностью.

С точки зрения коммерческого банка, основной вопрос заключается в альтернативных расходах на поддержку оптимального остатка средств для обеспечения расчетов. Эти расходы, в свою очередь, зависят от режима и политики центрального банка, что касается поддержки резервов, преобладающих процентных ставок, предложений и стоимости дневного кредита (включая прямые сборы и требования гарантийного обеспечения), а также обращения и асинхронности платежей. Второй вопрос связан с уровнем автоматизации и расходами на оборудование, которое необходимо для участия в системе, с конфигурацией автоматизированных систем, например, возможностью их быстрого объединения с существующими внутренними информационными системами и системами обработки данных в банках.

С точки зрения центрального банка важнейшее значение имеет стабильность платежной системы, с которой связан вопрос о возможности действенного контроля за риском. Центральные банки по большей части считают, что расчеты на валовой основе в масштабе реального времени всегда порождают меньший риск, чем расчеты на чистой основе.

Но относительное значение таких отличий может значительно колебаться в зависимости от методов контроля за риском в рамках конкретного механизма взаимозачета и процедур дневного кредитования в рамках системы. Очевидно одно: системы расчетов на чистой основе на определенном этапе начинают очень зависеть от окончательных расчетов по счетам в центральном банке. Такой расчет, конечно, выполняется в СРВРВ.

Понятно, что экономические факторы и факторы риска тесно взаимосвязаны и влияют друг на друга как прямо, так и опосредованно. Как уже указывалось, при эксплуатации систем перевода больших сумм платежей необходим компромисс между эффективностью и риском. С одной стороны, система расчетов на валовой основе без предоставления участникам дневного кредита возводит риск к минимуму, но в то же время может значительно ограничивать гибкость осуществления платежей. Такая система целиком, по всей вероятности, будет приводить к задержке платежей или будет требовать от банков поддержки больших остатков средств для проведения расчетов. С другой стороны, СПБСП с предоставлением неограниченных дневных кредитов непосредственно путем расширения механизмов расчетов на валовой основе или путем использования системы многостороннего взаимозачета порождают значительные риски как для участников системы, так и для финансовой сферы.

Причем ни одна модель системы перевода больших сумм платежей не является идеальной в каждой конкретной ситуации. В зависимости от потребностей различных рынков и пользователей одна и та же страна может иметь несколько систем различных видов.

СРВРВ обеспечивают завершенность платежей в течение дня, что необходимо для контроля за риском в случае использования некоторых платежных механизмов. СРВРВ все чаще рассматривают центральные банки как наиболее эффективный способ обеспечения окончательных межбанковских расчетов в течение дня при использовании денежных средств в центральном банке.

Эффективная работа СРВРВ во многих случаях определяется совокупностью различных факторов:

Ø политикой центрального банка относительно режима поддержки резервов и управления риском;

Ø преференциями коммерческих банков, что касается уровня ликвидности и технического обеспечения (например, конфигурации системы обработки данных, формата сообщений и тому подобное);

Ø взаимосвязью такой политики и преференций с учетом преобладающих процентных ставок и движением платежей.

Техническая эффективность СРВРВ, таким образом, тесно связана с вопросами выбора конфигурации платежной системы и управления риском в рамках платежной системы.

Следовательно, главным основанием создания систем перевода больших сумм платежей с использованием расчетов на валовой основе в масштабе реального времени является ведение основной функции расчетов при минимальном риске в случае прямых платежей и обеспечение завершенности расчетов в рамках систем взаимозачета. Однако, для разрешения этого задания на практике необходима также эффективная обработка платежей в рамках СПБСП, которая может требовать новых подходов, гибкости и изменений в ряде сфер, причем не только на уровне технологии или методов обработки.

6. Сравнение методов расчетов на валовой и чистой основе

Расчеты на валовой основе возможны только при достаточном остатке (или кредите), который позволяет выполнить платежи между участниками. Если участник не имеет достаточного остатка средств, то, учитывая остатки средств и неоплаченные платежные поручения других участников, может возникнуть безвыходная ситуация. При процедуре расчетов на чистой основе, с другой стороны, все платежные поручения накапливаются и зачисляются в конце дня. Хотя такая процедура исключает безвыходную ситуацию, это достигается путем взаимного косвенного кредитования участников.

Рядом с отличиями в самих механизмах расчетов на валовой и чистой основе есть еще четыре существенных отличия:

Ø в завершенности платежей;

Ø в рисках, связанных с позицией партнера;

Ø в потребности относительно ликвидности;

Ø в требованиях к обработке.

Основное отличие между системами расчетов на валовой и чистой основе касается завершенности платежей. При расчетах на валовой основе каждый платеж является окончательным, а при расчетах на чистой основе платежи становятся окончательными только после завершения клирингового цикла, как правило, в конце каждого дня. Из-за такого кардинального отличия завершенность значительно влияет на длительность и характеристику рисков, связанных с позицией партнера. При расчетах на валовой основе эти риски зависят от конкретной трансакции и по большей части продолжаются только несколько секунд или минут, т.е. пока платеж не становится окончательным (хотя в случае расчетов на валовой основе с использованием дневных кредитов эти риски могут передаваться агенту с расчетов и продолжаться дольше). С другой стороны, риски, которые связаны с позицией партнера, в случае системы расчетов на чистой основе больше зависят от цикла обработки, а не от отдельных платежных документов, а, следовательно, продолжаются до завершения цикла, по большей части один день.

Системы расчетов на чистой основе, как правило, требуют окончательного расчета по счетам в центральном банке, а системы расчетов на валовой основе - прямого участия центрального банка в осуществлении расчетов. Центральный банк закономерно является последней инстанцией в процессе расчетов по причине своего особого статуса учреждения, которое не угрожает владельцам счетов кредитным риском или риском ликвидности. Более того, поскольку во многих странах кредитно-денежный режим нуждается в поддержке определенного остатка средств в центральном банке, коммерческие банки считают целесообразным использовать такие остатки для выполнения своих обязательств в межбанковских расчетах.

2015-06-26

2015-06-26 1392

1392