Тема «Финансовое право»

План.

1. Предмет финансового права.

2. Субъекты и объекты финансового правоотношения.

3. Бюджет. Доходы и расходы Государственного бюджета. Банковская система и её особенности в Донецкой Народной Республике.

4. Налоговое право. Понятие и принципы системы налогообложения.

5. Ответственность за уклонение от уплаты налогов.

1. Финансовое право находится в ведении ДНР.

В состав финансового права входят такие отрасли права, как: бюджетное, налоговое, фондовое, валютное, коммерческое, корпоративное, предпринимательское, банковское и др.

Финансовое право как отрасль права представляет собой совокупность юридических норм, регулирующих общественные отношения, возникающие в процессе финансовой деятельности государства для обеспечения бесперебойного осуществления его задач и функций.

Задачи государства: внешние – обеспечение безопасности и сотрудничество с другими государствами мира, внутренние.

Предмет финансового права – это общественные отношения, возникающие в процессе осуществления государством финансовой деятельности, т.е. деятельности по образованию, распределению и использованию фонда денежных средств.

К предмету финансового права относятся:

отношения между ДНР и административно-территориальными образованиями, в лице соответствующих государственных органов в связи с распределением средств ДНР (осуществляет Минфин ДНР);

между финансовыми органами как представителями интересов государства в целом и отдельными предприятиями и организациями;

между финансово-кредитными органами (Минфин ДНР, ЦБ ДНР, коммерческие банки) в связи с образованием и распределением соответствующих фондов (бюджетных, страховых и кредитных).

Предметом регулирования финансового права являются финансы.

Отношения сферы финансовой деятельности государства и муниципальных образований, составляющие предмет финансового права, подразделяются:

1. В зависимости от функций финансовой деятельности:

мобилизации денежных средств в государственные и муниципальные фонды,

распределения финансовых ресурсов государства, использования финансовых ресурсов государства и муниципальных образований, контроля за движением финансовых ресурсов государства и муниципальных образований, эмиссии денежных знаков.

2. В зависимости от субъектов, между которыми они возникают:

с одной стороны, между органами, осуществляющими финансовую деятельность государства и муниципальных образований, с другой – между организациями и физическими лицами,

между самими органами, осуществляющими финансовую деятельность государства и муниципальных образований.

3. По экономическому критерию:

финансовые относятся – отношения, опосредующие движение денежных средств, имеющие распределительный характер и др. признаки, характерные для финансов. Среди них: отношения по взиманию налогов и сборов неналоговых платежей в бюджет и государственные внебюджетные фонды, отношения по бюджетному финансированию и т.д.,

нефинансовые – это отношения, при которых не осуществляется движение денежных средств, что является главным признаком финансов.

4. Критерий финансово-правового регулирования по финансово-правовым институтам:

бюджетные, возникающие при формировании и исполнении бюджетов государственных и муниципальных внебюджетных фондов, налоговые,

неналоговые, отношения по государственному внутреннему долгу,

по сметно-бюджетному финансированию, по государственному внебюджетному финансированию, по бюджетным кредитам, по государственному страхованию, по денежному обращению и расчётам,

по валютному регулированию.

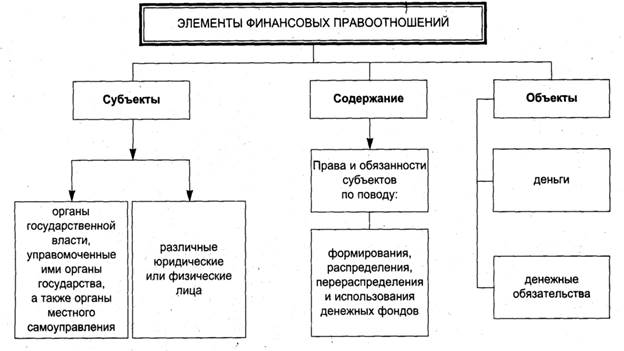

2. Объект правоотношения – это то реальное благо, на использование или охрану которого направлены субъективные права и юридические обязанности.

Объект правоотношения теснейшим образом связан с интересом управомоченной стороны и является благом, находящимся в ее распоряжении и охраняемым государством. Объекты финансовых правоотношений разнообразны. Чаще всего о них можно судить исходя из анализа финансово-правовых норм, ибо они регулируют поведение субъектов относительно определенных объектов, о которых идет речь в самой финансово-правовой норме.

Объектом могут быть разнообразные предметы, представляющие ценность для субъекта финансового права: вещи, деньги, ценные бумаги, работа, услуги, доход, добавленная стоимость и др. Например, по финансовому законодательству централизованные и децентрализованные финансы – объект имущественных финансовых правоотношений; по банковскому законодательству для банков объект – ценные бумаги, выпуск и использование которых используются для извлечения прибыли; по законодательству о налогах и сборах объектом являются налоги, которые исчисляются и уплачиваются в бюджет физическими и юридическими лицами.

В качестве объектов могут быть и действия людей (работа, услуги и т.п.). Например, объектами имущественного страхования могут быть имущественные интересы, связанные, в частности:

а) с обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности; риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам);

б) осуществлением предпринимательской деятельности (страхование предпринимательских рисков).

При совершении противоправных действий осуществляется посягательство на материальные или нематериальные блага. В целях защиты субъективного права в отношении соответствующих объектов компетентные органы принимают индивидуальные решения в рамках охранительных правоотношений. Например, решения о взыскании налогов и сборов, об отзыве лицензии у банка за нарушение ведения банковских операций, о привлечении к ответственности по итогам выездной налоговой проверки за нарушение законодательства о налогах и сборах.

Субъекты финансовых правоотношений – это их участники, имеющие субъективные права и юридические обязанности. Их называют также субъектами права. Следовательно, субъектом финансового правоотношения является индивидуально определенный реальный участник конкретного правоотношения.

Субъектами финансовых правоотношений могут быть юридические и физические лица и, как исключение, социальные общности.

Статус субъекта (участника) финансового правоотношения содержит в себе определенную правовую характеристику, состояние относительно нрава.

Субъекты финансового правоотношения имеют определенные права и несут обязанности, выполнение и соблюдение которых гарантируют планомерное аккумулирование, распределение и использование государственных (муниципальных) денежных фондов в публичных целях, т.е. обладают правосубъектностью в финансовой сфере.

Финансовая правосубъектность – предусмотренная нормами финансового права способность (возможность) быть участником финансовых правоотношений.

Финансовая правосубъектность представляет собой сложное юридическое свойство, состоящее из двух элементов: финансовой правоспособности и финансовой дееспособности. Финансовая правоспособность – это предусмотренная нормами финансового права способность субъекта иметь финансовые права и нести обязанности, предусмотренные финансово-правовыми актами. Возникает она с момента рождения и прекращается смертью физического лица. Финансовая дееспособность – предусмотренная нормами финансового права способность и юридическая возможность субъекта самостоятельно, своими действиями приобретать и осуществлять права и обязанности. Для физического лица характеризуется достижением определенного возраста и возможностью самостоятельно отдавать отчет в своих действиях и руководить ими.

Финансовая правосубъектность, таким образом, выступает своеобразным правовым средством включения субъектов финансовых правоотношений в сферу правового регулирования финансового законодательства и является обязательной предпосылкой финансово-правового статуса.

Финансово-правовой статус – установленная законодательством совокупность прав и обязанностей физических лиц и организаций, предметов ведения и полномочий государственно-территориальных образований и их органов, непосредственно закрепляемых за конкретными субъектами финансового права.

Основная часть субъектов финансовых правоотношений – физические лица. К ним относятся граждане, иностранцы, лица без гражданства, лица с двойным гражданством.

Финансово-правовой статус физических лиц включает в себя правосубъектность и основные права, свободы и обязанности, закрепленные в Конституции ДНР и нормах финансового права. Например, статус налогоплательщика физическое лицо получает при наличии имущественных благ (при получении дохода, приобретении в собственность движимого и недвижимого имущества).

Среди субъектов финансового права – физических лиц – выделяются особые группы – индивидуальные предприниматели и финансовые резиденты.

Индивидуальными предпринимателями являются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица. В финансово-правовых отношениях индивидуальные предприниматели являются налогоплательщиками, субъектами банковских и расчетных правоотношений. Государственная регистрация физического лица в качестве индивидуального предпринимателя и, как следствие, установление государственного контроля за подобной деятельностью позволяют индивидуальным предпринимателям приобретать статус аудиторов, получать лицензии на проведение отдельных валютных операций, осуществлять профессиональную деятельность на рынке государственных ценных бумаг и т.д.

Понятие "финансовые резиденты" нормативно не определено, однако применяется налоговым и валютным законодательством и служит важным элементом правового статуса участников финансовых отношений. По общему правилу, налоговыми и валютными резидентами признаются физические лица, фактически находящиеся на территории ДНР не менее 183 дней в календарном году.

Физические лица вступают в различные финансовые правоотношения как напрямую, так и опосредованно. Наибольшее число индивидуальных субъектов участвует в налоговых, банковских, валютных, кредитных отношениях.

Юридические лица как субъекты финансовых отношений характеризуются специальной првосубъекьтностью.

Специальная правосубъектность организаций в финансовой сфере выражается в их компетенции, т.е. совокупности полномочий, прав, обязанностей, которыми наделены организации для осуществления своих функций, достижения поставленных перед ними целей. Организации различаются по компетенции, закрепленной в нормативных актах: законе, уставе, положении и т.п.

Организации могут быть государственными и негосударственными.

Как субъекты финансовых правоотношений они могут быть подразделены па следующие группы.

Первая группа. Государство в целом. Донецкая Народная Республика и субъекты ДНР могут быть участниками финансовых правоотношений.

Применительно к финансовому праву государство в целом является субъектом относительно: материальных и процессуальных бюджетных прав; установления федеральных налогов и сборов; взимания налогов; возврата и ответственности за излишне взысканные налоги и сборы; государственного кредита; денежной эмиссии; валютного регулирования. Таким образом, Донецкая Народная Республика выступает в качестве суверена казны, причем применительно к различным сферам финансовой деятельности эти критерии присутствуют как в совокупности (например, в бюджетном праве), так и отдельно (например, в отношении денежной эмиссии или государственного кредита).

Вторая группа. Органы государства, выполняющие функции управления и принуждения, обладающие властными полномочиями в сфере финансов и финансовой деятельности (законодательные, исполнительно-распорядительные, судебные, контрольно-надзорные и иные органы).

Они выступают субъектами финансовых отношений при распределении бюджетных средств, проведении финансового контроля, выдаче кредитов. К ним относятся: Глава ДНР, Правительство ДНР, органы управления в финансовой сфере (Минфин ДНР, Центральный Республиканский Банк, Служба финансово-бюджетного надзора).

Третья группа. Государственные и муниципальные предприятия, занимающиеся хозяйственной деятельностью, действующие на праве хозяйственного ведения или на праве оперативного управления.

Государственные и муниципальные предприятия осуществляют свою деятельность законов ДНР "О государственных и муниципальных унитарных предприятиях". Эти законы определяют в соответствии с ГК ДНР правовое положение государственного унитарного предприятия и муниципального унитарного предприятия, права и обязанности собственников их имущества, порядок создания, реорганизации и ликвидации унитарного предприятия.

Четвертая группа. Муниципальные образования.

Местное самоуправление в Донецкой Народной Республике – форма осуществления народом своей власти, обеспечивающая в пределах, установленных Конституцией ДНР, её законами, самостоятельное и под свою ответственность решение населением непосредственно и (или) через органы местного самоуправления вопросов местного значения исходя из интересов населения с учетом исторических и иных местных традиций.

Особый правовой статус муниципальных образований проявляется в том, что именно к ведению муниципальных образований относятся вопросы местного значения, а также отдельные государственные полномочия, которыми могут наделяться органы местного самоуправления. В своей совокупности они составляют предметы ведения местного самоуправления, для реализации которых ему необходимо осуществлять финансовую деятельность, т.е. быть субъектом финансового права.

Муниципальное образование является субъектом финансового права относительно: формирования, утверждения, исполнения бюджета муниципального образования, контроля за исполнением данного бюджета; владения, пользования и распоряжения имуществом, находящимся в муниципальной собственности; выпуска муниципальных займов; финансовой деятельности муниципальных предприятий. Права и обязанности муниципальных образований как субъектов финансового права от их имени реализуют соответствующие органы местного самоуправления либо непосредственно население муниципального образования.

Пятая группа. Общественные объединения. К ним относятся общественные организации, общественные движения, общественные фонды, общественные учреждения, органы общественной самодеятельности, политические партии. Все они наделяются специальной правосубъектностью (компетенцией) для реализации задач и целей, ради которых они созданы. Многие из них признаются в качестве юридических лиц, следовательно, выступают в качестве субъектов финансово-имущественных правоотношений.

Шестая группа. Коммерческие и некоммерческие организации.

Коммерческая организация – юридическое лицо, преследующее извлечение прибыли в качестве основной цели своей деятельности.

Некоммерческая организация – юридическое лицо, не имеющее извлечение прибыли в качестве такой цели и не распределяющее полученную прибыль между участниками.

Коммерческие организации могут создаваться в форме хозяйственных товариществ и обществ, хозяйственных партнерств, производственных кооперативов, государственных и муниципальных унитарных предприятий.

Некоммерческие организации могут создаваться в форме потребительских кооперативов, общественных или религиозных организаций (объединений), учреждений, благотворительных и иных фондов, а также в других формах, предусмотренных законом.

Некоммерческие организации могут осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы, и соответствующую этим целям.

Законодательство ДНР допускает создание объединений коммерческих и (или) некоммерческих организаций в форме ассоциаций и союзов.

3. Бюджет - это конкретный подробный план сбора и использования ресурсов экономическими агентами за определенный период.

Государственный бюджет - документ, расписывающий доходы и расходы конкретного государства, как правило, за год (с 1 января до 31 декабря).

Функции государственного бюджета:

Регулирует денежные потоки государства, укрепляет связи между центром и субъектами федерации.

Легально контролирует действия правительства.

Несёт информацию о намерениях правительства участникам экономической деятельности.

Определяет параметры экономической политики и задает рамки возможных действий правительства.

Ввиду особой важности государственного бюджета для всех сфер экономической жизни его составление, утверждение и выполнение происходят на уровне законов. Вместе с тем сам бюджет государства является законом.

Воздействие государственного бюджета на основные экономические показатели:

Государственный бюджет - это основной финансовый план страны, имеющий силу закона.

Бюджет является способом перераспределения денежных доходов населения, предприятий и других юридических лиц в интересах финансирования государственных и других общественных расходов.

Доходы государственного бюджета:

Налоги на доходы юридических и физических лиц.

Поступления от реального сектора (налог на прибыль).

Поступление косвенных налогов и акцизов.

Пошлины и неналоговые сборы.

Региональные и местные налоги.

Расходы государственного бюджета:

Промышленность.

Социальная политика.

Сельское хозяйство.

Государственного управление.

Международная деятельность.

Оборона. Правоохранительная деятельность. Наука. Здравоохранение.

Банковская система ДНР начала формироваться с сентября 2014 года. Основной задачей стало создание Центрального республиканского банка как банка первого уровня. Наша банковская система существует уже более двух лет, но ни одного коммерческого банка у нас нет. Большинство исследователей выделяют три вида банковских систем. Первый – это централизованно-распределительная, которая была в бывшем Советском Союзе. Второй – рыночная банковская система. Характерна для большинства государств. Третий тип – система переходного периода, когда происходит переход от одного типа банковской системы к другому. Отличительные признаки централизованной и рыночной банковских систем: государство является единственным собственником на банки, монополия государства на формирования банков, вертикальная система управления, политика единого банка, одноуровневая (однако имеет потенциал к двухуровневой). Наша банковская система соответствует централизованной (советской), а украинская – рыночной. Организация расчетного центра взята по примеру расчетного центра Российской Федерации до 2014 года. Расчетно-кассовый центр не является самостоятельной государственной организацией. Деятельность банка координируется Советом министров ДНР через министра финансов. ЦРБ ДНР подчиняется правительству и зависит от его деятельности.

4. Налоговое право - отрасль права, которая регулирует общественные отношения в сфере налогообложения, возникающие между государством, налогоплательщиками и иными обязанными лицами.

Налоговое право - совокупность правовых норм, регулирующих общественные отношения по установлению, введению и взиманию налога путем императивного метода воздействия на соответствующих субъектов.

Источники налогового права в ДНР.

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Принципы налогообложения в ДНР (по Налоговому кодексу ДНР).

Принцип всеобщности налогообложения - каждое лицо должно уплачивать законно установленные налоги и сборы.

Принцип равенства налогообложения - предполагается равенство всех налогоплательщиков перед налоговым законом.

Принцип справедливости - учитывается фактическая способность налогоплательщика уплачивать налог при обязательности каждого участвовать в финансировании расходов государства.

Принцип соразмерности, или экономической сбалансированности, - учитывается сбалансированность интересов налогоплательщика и казны государства.

Принцип отрицания обратной силы закона - законы, изменяющие размеры налоговых платежей, не распространяются на отношения, возникшие до их принятия.

Принцип однократности налогообложения - один и тот же объект может облагаться налогом одного вида и только один раз за определенный законом период налогообложения.

Принцип льготности налогообложения - налоговые законы должны иметь правовые нормы, устанавливающие для отдельных и (или) определенных групп налогоплательщиков как юридических, так и физических лиц льготы по налогам, облегчающие налоговое бремя.

Принцип равенства защиты прав и интересов налогоплательщиков и государства - каждый из участников налоговых правоотношений имеет право на защиту своих законных прав и интересов в установленном законом порядке.

Принцип недискриминационности - налоги и сборы не могут иметь дискриминационный характер и применяться по-разному исходя из политических, идеологических, этнических, конфессиональных и иных различий между налогоплательщиками.

Принцип единства экономического пространства Донецкой Народной Республики и единства налоговой политики. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Донецкой Народной Республики и, в частности, прямо или косвенно ограничивающих свободное перемещение в пределах территории ДНР товаров (работ, услуг) или денежных средств.

Принцип единства системы налогов и сборов.

Структура налоговых правоотношений.

Субъекты налоговых правоотношений (их участники).

налогоплательщики (юридические и физические лица).

налоговые агенты (организации - государственные налоговые инспекции и физические лица - налоговые представители).

Министерство ДНР по налогам и сборам.

Государственный таможенный комитет ДНР.

Министерство финансов ДНР, администрации районов и городов, иные уполномоченные органы.

Объекты налоговых правоотношений:

недвижимое имущество;

движимое имущество (материальные и нематериальные объекты).

Содержание налоговых правоотношений - субъективные права и субъективные обязанности их участников.

5. Уклонение от уплаты налогов - незаконное умышленное избежание уплаты налогов физическими или юридическими лицами.

Способы уклонения от уплаты налогов зависят от вида налога. Основными способами уклонения от уплаты налогов на доходы физических лиц и на прибыль организаций является неуказание в налоговых декларациях определенных налогооблагаемых доходов или указание в них фактически не имевших места расходов, уменьшающих налоговую базу. Для уклонения от уплаты налогов используются сделки с фирмами-однодневками и офшорными компаниями.

За уклонение от уплаты налогов законодательствами различных стран предусмотрена административная ответственность в виде штрафа, а в определённых случаях - и уголовная ответственность.

От незаконного уклонения от уплаты налогов следует отличать избежание налогов законными способами (англ. tax avoidance) или налоговое планирование, то есть умелое применение налоговых льгот и других законных способов минимизации уплачиваемых налогов, в том числе с использованием иностранных юрисдикций.

Одно из наиболее распространенных преступлений среди физических лиц и организаций - уклонение от уплаты налогов. Причина ситуации, по мнению многих экспертов, состоит в незначительном контроле предпринимателей и компаний со стороны уполномоченных органов. Власти предпринимают разные шаги, направленные на устранение такой проблемы, а также привлечение виновных лиц к ответственности. Но на фоне служебного рвения под ударом оказываются интересы и права самих плательщиков. При этом ужесточение наказания за уклонение от выплаты налогов имеет эффект в виде увеличения поступлений в казну на 25-30 процентов.

Физические лица несут ответственность за отказ в перечислении налогов или предоставление неправдивых сведений. Передача деклараций, а также других подтверждающих доход документов, является обязательным. Отказ от выполнения этой работы или предоставление ложных данных ведет к наказанию.

В состав преступления входит:

Объект преступного деяния - финансовая заинтересованность страны.

Объективная сторона - отказ от оплаты налоговых платежей в крупном размере. Такие действия могут носить умышленный или неумышленный характер. Результат - не поступление большой суммы в казну страны.

Субъект преступного деяния - гражданин ДНР, иностранец или субъект без гражданства, который достиг 16-ти лет и обязан по закону платить налог или страховые платежи во внебюджетные структуры.

Субъективная сторона - наличие умысла. Преступник понимает, что его действия являются нарушением. Но он все равно не передает декларацию или указывает в ней заведомо ложные данные.

Указанные выше действия наказываются по УК ДНР.

Вопросы и задания к теме:

1. Определите предмет финансового права.

2. Охарактеризуйте субъекты и объекты финансового правоотношения.

3. Что представляет собой Бюджет? Определите доходы и расходы Государственного бюджета. Раскройте состояние банковской системы и её особенности в Донецкой Народной Республике.

4. Что представляет собой налоговое право? Дайте определение понятию и определите принципы системы налогообложения.

5. Охарактеризуйте ответственность за уклонение от уплаты налогов. Раскройте причины ситуации и меры властей по её устранению.

2020-06-08

2020-06-08 254

254