Классификация и состав операций, отражающих движение денежных потоков в отчете о движении денежных средств

| Денежные потоки | ||||||

| Текущие | Инвестиционные | Финансовые | ||||

| Поступления от продажи продукции, товаров, работ, ус- | Платежи поставщикам (подрядчикам) в связи с приобретением, созданием, модернизацией, реконструкцией внеоборотных активов | Денежные вклады собственников (участников), поступления от выпуска акций, увеличение долей участия | ||||

| Поступления арендных платежей, роялти, лизинговых платежей, комиссионных и иных аналогичных платежей | Уплата процентов по долговым обязательствам, включаемым в стоимость инвестиционных активов | Платежи акционерам (участникам в связи с выкупом у них акций (долей участия) или их выходом из состава участников | ||||

| Платежи поставщикам за сырье, материалы, работы, услуги | Поступления от продажи внеоборотных активов | Уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) | ||||

| Оплата труда работников организации | Предоставление займов другим лицам | Поступления от выпуска облигаций, векселей и других долговых ценных бумаг | ||||

| Уплата процентов по долговым обязательствам | Возврат займов предоставленных другим лицам | Платежи в связи с погашением (выкупом) облигаций, векселей и других долговых ценных бумаг | ||||

| Поступление процентов по дебиторской задолженности | Платежи в связи с приобретением акций (долей участия) в других организациях | Получение кредитов и займов от других лиц | ||||

| Платежи налога на прибыль | Поступления от продажи акций (долей участия) в других организациях | Возврат кредитов и займов, полученных от других лиц | ||||

| Денежные потоки по финансовым вложениям, приобретенным с целью их перепродажи в краткосрочной перспективе | Платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам) | |||||

| Поступления от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) | ||||||

| Дивиденды и аналогичные поступления от долевого участия в других организациях | ||||||

| Поступления процентов по долговым финансовым вложениям | ||||||

Рассматриваемый отчет составляется за отчетный год и за аналогичный период предыдущего года на основе информации, учитываемой на счетах «Касса» (кроме субсчета «Денежные документы»), «Расчетные счета», «Валютные счета», «Специальные счета в банках» и «Переводы в пути» в валюте РФ. Остатки денежных средств на начало и конец отчетного периода определяют путем суммирования сальдо вышеуказанных счетов учета денежных средств.

Движение денежных средств (поступило и направлено) определяется на основе оборотов по указанным счетам и должно быть показано в разрезе каждой строки отчета, которая интерпретируется соответствующими бухгалтерскими записями. Например, сумма по строке 4111 «от продажи продукции, товаров, работ и услуг» всех корреспонденции по дебету учета счетов денежных средств и кредиту счета «Расчеты с покупателями и заказчиками» может быть классифицирована как выручка от продажи при использовании кассового метода. В свою очередь, сумма по строке «на расчеты по налогам и сборам», всех корреспонденции с кредита учета счетов денежных средств в дебет счета «Расчеты по налогам и сборам» классифицируется как выплата денежных средств в бюджет.

По своей сути, в типовую схему отчета о движении денежных средств должны быть занесены все корреспонденции со счетами учета денежных средств в отдельности по каждому виду деятельности (текущей, инвестиционной и финансовой) в трех разделах. Во избежание двойного счета следует устранить взаимные обороты между счетами учета денежных средств.

В практике хозяйственной деятельности организаций всегда наличествуют операции по движению денежных средств, принадлежность которых к одному из направлений деятельности в момент их возникновения трудно установить. Например, операции по продаже (покупки) валюты и ряд других. В этом случае принято показатели динамики таких операций включать в состав аналогичных показателей, характеризующих текущую деятельность.

По каждому виду движения денежных средств определяется показатель «Результат движения денежных средств от текущей (стр. 4100), инвестиционной (стр. 4200), финансовой (стр. 4300)) деятельности» как разница между поступлением и выбытием денежных средств по соответствующему виду деятельности. Показатель с отрицательным значением отражается в отчете в круглых скобках. Показатель «Результат движения денежных средств за отчетный период» определяется как итоговый результат по текущей, инвестиционной и финансовой деятельности, то есть:

∆ДДС = ± ∆ДДТ ± ∆ДДИ ± ∆ДДФ,

где ∆ДДС — результат движения денежных средств за отчетный период; ∆ДДТ — результат движения денежных средств от текущей деятельности; ∆ДДИ — результат движения денежных средств инвестиционной деятельности; ∆ДДФ — результат движения денежных средств финансовой деятельности.

Показатели «Отчета о движении денежных средств» организации отражаются в валюте Российской Федерации. Если в отчетном периоде у организации были операции поступления и выбытия денежных средств в иностранной валюте, то величина денежных потоков в иностранной валюте пересчитывается в рубли по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком РФ на дату осуществления или поступления платежа. В случае несущественного изменения официального курса иностранной валюты к рублю, пересчет в рубли, связанный с совершением большого числа однородных операций в такой иностранной валюте, может производиться по среднему курсу, исчисленному за месяц или более короткий период.

При этом составляются вспомогательные расчеты по каждому виду иностранной валюты. При этом, как правило, такой расчет производится в типовой форме отчета о движении денежных средств. После этого данные каждого вспомогательного расчета пересчитываются в рубли по курсу Центрального банка Российской Федерации на дату составления бухгалтерской отчетности. Полученные данные по отдельным расчетам суммируются при заполнении соответствующих показателей сводного отчета о движении денежных средств, который и предоставляется пользователям.

Остатки денежных средств и денежных эквивалентов в иностранной валюте на начало и конец отчетного периода отражаются в «Отчете о движении денежных средств» в рублях в сумме, которая определяется в соответствии с ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». Разница, возникающая в связи с пересчетом денежных потоков и денежных эквивалентов в иностранной валюте по курсам на разные даты, отражается в «Отчете о движении денежных средств» отдельно от текущих, инвестиционных и финансовых денежных потоков как «Величина влияния изменения курса иностранной валюты по отношению к рублю». Очевидно, что этот показатель может быть как положительным (при повышении курса иностранной валюты), так и отрицательным (при понижении курса иностранной валюты). Порядок расчета этого показателя рассмотрим на следующем примере.

В 2010 году ЗАО «Зенит» проводило операции в долларах США

Остаток валюты на конец отчетного периода — 3350 долл. Курс доллара на день составления отчетности — 30,78 руб./USD. Соответственно остаток валютных средств, пересчитанный в рубли, составляет 103 113 руб. (3 350 USD x 30,78 руб./USD). При составлении отчетности за 2011 год заключительное сальдо 2010 года становится вступительным. Предположим, что на дату составления отчетности за 2010 год курсдоллара составил 28 руб./USD. Поскольку данные за 2010 год должны быть пересчитаны по этому курсу, вступительное сальдо изменится. Остаток валюты на 1 января 2010 года по курсу, действующему на 31 декабря 2011 года, равен:

3 350 USD х 28 руб./USD = 93 800 руб.

Величина влияния изменений курса иностранной валюты по отношению к рублю будет равна:

103 113 руб. - 93 800 руб. = — 9 313 руб.

Эту сумму и нужно показать в последней строке Отчета о движении денежных средств (в круглых скобках). Представленные в конце отчетной формы показатели «Остаток денежных средств на начало отчетного года» и «Остаток денежных средств на конец отчетного периода» должны быть увязаны с соответствующими остатками бухгалтерского баланса.

Формирование показателей Отчета о движении денежных средств по данным показателей бухгалтерского учета приведено в таблице 4.

Таблица 4

Порядок формирования показателей «Отчета о движении денежных средств»

| Наименование показателя | Код | Содержание операции, отражающей движение денежных средств и бухгалтерская запись | ||||

| Движение денежных средств по текущей деятельности поступило денежных средств - всего, в том числе: | Сумма строк: стр.4111 +стр. 4112 +стр. 4113 | |||||

| от продажи продукции, товаров, работ, услуг | поступление платежей от покупателей и заказчиков Д50 К 62 Д51 К 62 Д52 К 62 поступление авансов Д 50, 51, 52 К 62 отражение поступления выручки в организациях розничной торговли и организациях питания за наличный расчет Д50 К 90/1 | |||||

| арендные платежи, лицензионные платежи, гонорары, комиссионные платежи | поступления платежей Д50 К 76 Д51 К 76 Д'52 К 76 | |||||

| прочие поступления | возврат неиспользованных подотчетных сумм; возмещение ущерба персоналом организации; возврат излишне перечисленных налогов, сборов, взносов; зачисление других поступлений Д 50, 51, 52 К 71, 73, 68,69,76 | |||||

| Направлено денежных средств - всего, в том числе | Сумма строк: стр. 4121+ стр. 4122 + стр. 4123 + стр. 4124 +стр. 4125 | |||||

| на оплату товаров, работ, услуг | оплата поставщикам и подрядчикам, в том числе авансов Д60,76 К 50, 51,52,55 | |||||

| на оплату труда | выплата заработной платы Д70 К 50, 51 | |||||

| на выплату процентов по долговым обязательствам | перечисление процентов Д76 К 51, 52 | |||||

| На расчеты по налогам и сборам | перечисление налогов, сборов, взносов Д68,69 К 51 | |||||

| На прочие выплаты, перечисления | на выдачу подотчетных сумм, оплата комиссионных банку и другие платежи Д71.91 К 50, 51, 52 | |||||

| Результат от движения денежных средств от текущей деятельности | стр. 4110-стр. 4120 | |||||

| Движение денежных средств по инвестиционной деятельности денежных поступило денежных средств – всего, в том числе | Сумма строк: стр. 4211+ стр. 4212 + стр. 4213 | |||||

| От продажи объектов основных средств и иного имущества | зачисление денежных средств от продажи имущества Д 50, 51,52 К 62, 76 | |||||

| Дивиденды, проценты по финансовым вложениям | зачисление денежных средств в качестве дивидендов от долевого участия в других организациях, процентов по финансовым вложениям Д 50, 51,52 К 91, 76 | |||||

| Прочие поступления | поступления денежных средств от возврата займов, поступления от продажи акций, долей участия в других организациях Д 50, 51,52 К 58 | |||||

| Направлено денежных средств - всего | Сумма строк: стр. 4221+ стр. 4222 + стр. 4223 | |||||

| На приобретение объектов основных средств (включаядоходные вложения в материальные ценности) и нематериальных активов | перечисление денежных средств в оплату Д60,76 К 50, 51,52,55 | |||||

| на финансовые вложения | приобретение ценных бумаг и иных финансовых вложений Д58 К 50, 51, 52 | |||||

| на прочие выплаты, перечисления | предоставление займов другим лицам и другое. Д58 К 50, 51, 52 | |||||

| Результат движения денежных средств от инвестиционной деятельности | стр. 4210-стр. 4220 | |||||

| Движение денежных средств по финансовой деятельности Поступило денежных средств - всего | Сумма строк: стр.4311 +стр. 4312 +стр. 4313 + стр. 4314 | |||||

| в том числе: кредитов и займов | зачисление сумм кредитов и займов, предоставленных другими организациями Д 50, 51, 52 К 66,67 | |||||

| бюджетных ассигнований и иного целевого финансирования | зачисление денежных средств Д51 К 86,76 | |||||

| вкладов участников | поступление вкладов участников в денежной форме, увеличение долей участия Д 50, 51, 52 К 75 | |||||

| другие поступления | поступления от выпуска облигаций, векселей и других долговых ценных бумаг Д 50, 51 К 76 и другие поступления | |||||

| Направлено денежных средств - всего | Сумма строк: стр. 4321 + стр. 4322 + стр. 4323 | |||||

| в том числе: на погашение кредитов и займов | возврат полученных кредитов и займов Д66,67 К 50, 51, 52 | |||||

| в выплату дивидендов | уплата дивидендов и иных платежей по распределению прибыли Д75, 70 К 50, 51 | |||||

| на прочие выплаты, перечисления | платежи в связи с погашением (выкупом) облигаций, векселей Д 66, 67, 76 К 50, 51,52 и другие перечисления | |||||

| Результат движения средств от финансовой деятельности | стр. 4310-стр. 4320 | |||||

| Результат движения средств за отчетный период | стр. 4100 + стр. 4200 + стр. 4300 | |||||

| Остаток денежных средств на начало отчетного периода | сумма остатков по счетам 50, 51, 52, 55 на начало года | |||||

| Остаток денежных средств на конец отчетного периода | стр. 4450 + стр. 4400 результат должен быть равен сумме остатков по счетам 50, 51, 52, 55 на 31 декабря | |||||

| Величина влияния изменений курса иностранной валюты по отношению к рублю | отражается разница, возникающая в связи с пересчетом иностранной валюты (денежных потоков и остатков денежных средств) по курсам Центрального Банка. Этот показатель может быть как положительным (при повышении курса иностранной валюты), так и отрицательным (при понижении курса иностранной валюты) | |||||

В завершении следует отметить, что для внешних пользователей информативная ценность рассмотренной формы достаточно условна, в то время как для управления предприятием подобная группировка данных позволяет отследить денежные потоки прошлого отчетного периода с целью их контроля в следующих отчетных периодах.

Формирование информации о движении денежных средств связано с проектом ПБУ 23/2010 Отчет о движении денежных средств». В нем предлагается ввести в понятийный аппарат бухгалтерского учета ряд новых определений, таких как «денежная база», «денежные потоки», «классификация денежных потоков». Рассмотрим их детально.

Денежная база. В «Отчете о движении денежных средств» обобщаются данные о денежных средствах и денежных эквивалентах. Под денежными эквивалентами понимаются краткосрочные высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (п. 6 ПБУ 23/2010). К денежным эквивалентам относятся финансовые вложения, приобретаемые с целью их перепродажи в краткосрочной перспективе (как правило, в течение двух месяцев).

Денежные потоки организации. Определяются как платежи организации и поступления в организацию денежных средств и денежных эквивалентов. Денежными потоками не являются платежи организации и поступления в организацию, изменяющие состав денежных средств или денежных эквивалентов организации, но не изменяющие их общую сумму. В частности, к таким операциям относятся платежи денежных средств, связанные инвестированием их в денежные эквиваленты; поступления денежных средств от погашения денежных эквивалентов (за исключением начисленных процентов); перевод денежных средств или денежных эквивалентов из одной формы в другую форму (за исключением потерь или выгод от такого перевода); валютно-обменные операции (за исключением потерь или выгод от операций) и прочие аналогичные платежи и поступления.

Текущие денежные потоки - это денежные потоки организации, связанные с осуществлением приносящей выручку обычной деятельности организации. Они определяются как текущие, исходя из того, что являются основным показателем уровня обеспеченности организации денежными средствами, достаточными для погашения кредитов, поддержанием деятельности организации на уровне существующих объемов производства, выплаты дивидендов и осуществления новых инвестиций без привлечения внешних источников финансирования. Текущие денежные потоки, как правило, являются результатом операций, формирующих прибыль (убыток) организации от продаж. Информация о составе текущих денежных потоков в предыдущих периодах в сочетании с другой информацией, представленной в бухгалтерской отчетности, используется для прогнозирования будущих текущих денежных потоков.

Инвестиционные денежные потоки - это денежные потоки организации, связанные с приобретением, созданием и выбытием внеоборотных активов организации. При классификации денежных потоков как инвестиционных исходят из того, что они свидетельствуют об уровне затрат организации, осуществленных для приобретения или создания внеоборотных активов, обеспечивающих денежные поступления в будущем.

Финансовые денежные потоки - это денежные потоки организации, связанные с привлечением организацией финансирования на долговой или долевой основе, приводящие к изменению величины и структуры капитала и заемных средств организации. При классификации денежных потоков как финансовых исходят из того, что они являются основой прогнозирования требований кредиторов и акционеров (участников) в отношении будущих денежных потоков, а также будущих потребностей организации в привлечении долгового и долевого финансирования.

Также предлагается ввести в понятийный аппарат определения «денежных потоков транзитного и массового характера». В соответствии с ними денежный поток имеет транзитный характер, когда он отражает не столько деятельность организации, сколько деятельность ее контрагентов, либо когда поступления от одних лиц обуславливают соответствующие выплаты другим лицам. К денежным потокам транзитного характера, в частности, относятся, денежные потоки комиссионера или агента в связи с осуществлением комиссионных или агентских услуг (за исключением платы за сами услуги); поступления от покупателей и заказчиков и платежи в бюджет косвенных налогов и другое.

Денежные потоки имеют массовый характер, когда они отличаются быстрым оборотом, большими суммами короткими сроками погашения, в частности, взаимно обусловленные платежи и поступления по расчетам с использованием банковских карт; покупка и перепродажа финансовых вложений; краткосрочное (как правило, до трех месяцев) рефинансирование.

Существенные виды поступлений денежных средств и денежных эквивалентов отражаются в «Отчете о движении денежных средств» отдельно от выплат организацией денежных средств и денежных эквивалентов, то есть по денежным потокам отдельно приводятся данные о поступлении денежных средств и направлениях использования денежных средств. Исключение составляют денежные потоки транзитного и массового характера, которые представляются свернуто.

Кроме того, рассматриваемым проектом предлагается дополнительно раскрывать информацию об имеющихся по состоянию на отчетную дату возможностях привлечь дополнительные денежные средства. В частности, речь идет о суммах открытых организацией, но не использованных кредитных линий, величине денежных средств, которые могут быть получены организацией на условиях овердрафта; суммах займов (кредитов), недополученных по состоянию на отчетную дату по заключенным договорам займа (кредитным договорам) с указанием причин такого недополучения и прочее.

Также с учетом принципа существенности предлагается дополнительно раскрывать информацию об имеющихся существенных суммах денежных средств (или их эквивалентов), которые по состоянию на отчетную дату недоступны для использования организацией (например, открытые в пользу других организаций аккредитивы) с указанием причин данных ограничений. Кроме того, планируется обособлять текущие, инвестиционные и финансовые денежные потоки по каждому отчетному сегменту, определенному в соответствии с ПБУ12/2010 «Информация по сегментам», а также информацию о средствах в аккредитивах, открытых в пользу организации и т.д.

По сути дела, речь идет о введение в систему показателей способов, которые ранее определялись как дополнительные способы раскрытия содержания отчета, вырабатывавшиеся в зависимости от интересов пользователей отчетности. Так, например, в ходе управления предприятием возникает необходимость в информации о движении денежных средств тогда, когда организация квалифицирует несколько видов деятельности как предмет деятельности. В этом случае в денежном потоке от обычной деятельности целесообразно выделять потоки по каждому предмету деятельности. В свою очередь, для характеристики инвестиционной деятельности организации важно определить направления вложений во внеоборотные активы и формировать денежные потоки по этим направлениям. Такие же подходы следует применять в случае необходимости получения информации о движении денежных потоков по финансовой деятельности организации.

Таким образом, разукрупнение денежных потоков внутри каждого направления деятельности позволит формировать информацию для оценки эффективности того или иного вида деятельности и вложений, источников их обеспечения и послужит базой для анализа управленческих решений.

Анализ движения денежных средств дает возможность сделать обоснованные выводы о том:

* в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования;

* способно ли предприятие в результате своей текущей деятельности обеспечить превышение поступлений денежных средств над платежами, и если да, то насколько стабильно такое превышение;

* в состоянии ли предприятие расплатиться по своим платежным обязательствам;

* достаточно ли полученной предприятием прибыли для обслуживания его текущей деятельности;

* достаточно ли собственных средств предприятия для инвестиционной деятельности

* чем объясняются расхождения величины полученной прибыли и наличия денежных средств.

Прогнозирование денежных потоков осуществляется с помощью бюджетов денежных средств, которые составляются в следующей последовательности:

* прогнозирование денежных поступлений по подпериодам

* прогнозирование оттока денежных средств по подпериодам

* расчет чистого денежного потока (излишек/недостаток) по подпериодам

* определение совокупной потребности в краткосрочном финансировании по подпериодам

Определение оптимального уровня денежных средств. С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товарно-материальные ценности, поэтому должны выполняться следующие требования:

необходим базовый запас денежных средств для выполнения текущих расчетов

необходимы определенные денежные средства для покрытия непредвиденных расходов

целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности.

Таким образом, к денежным средствам могут быть применимы модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. Речь идет о том, чтобы оценить: а) общий объем денежных средств и их эквивалентов; б) какую их долю следует держать на расчетном счете. а какую в виде быстрореализуемых ценных бумаг; в) когда и в каком объеме осуществлять взаимную трансформацию денежных средств и быстрореализуемых активов.

Существует две теоретических модели определения оптимального уровня денежных средств:

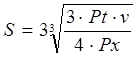

1) Модель Баумола - п редполагается, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств и затем постоянно рсходует их в течении некоторого периода времени и.т.д. Сумма пополнения (Q) вычисляется по формуле:

v - прогнозируемая потребность в денежных средствах в периоде

c - расходы по конвертации денежных средств в ценные бумаги

r - приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям, например, в государственные ценные бумаги

Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства K=V: Q

Общие расходы (ОР) по реализации такой политики управления денежными средствами составят: ОР= с к + r 0,5Q

Первое слагаемое в этой формуле представляет собой прямые расходы, второе - упущенная выгода от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги.

2) Модель Миллера - Орра

В основу модели положен процесс Бернулли - стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями.

Из данных графика видно, что предприятие доходя до минимального или до максимального уровня начинает изменять политику управления денежными средствами стремясь достичь оптимального уровня.

При решении вопроса о размахе вариации рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличивать размах вариации и наоборот.

Реализация модели осуществляется в несколько этапов.

Определяется экспертным путем минимально допустимый уровень денежных средств (Он)

Определяется ежедневная вариация поступления денежных средств (v)

Определяются расходы (Рх) по хранению средств на расчетном счете и расходы (Рт) по взаимной трансформации денежных средств и ценных бумаг

Рассчитывают размах вариации остатка денежных средств на расчетном счете (S) по формуле:

- Рассчитывают верхнюю границу денежных средств на расчетном счете (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги: Ов = Он + S

- Определяют точку возврата (Та) - величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Он, Ов): Тв = Он + S/3

2014-02-13

2014-02-13 389

389