Розподіл і перерозподіл суспільного продукту вимагають й відносини страхування, функціонування яких забезпечують страхові компанії. Їхня діяльність мобілізує значні грошові кошти, які здатні на значні строки ставати кредитними ресурсами. Розглядаючи операції страхових компаній, слід звернути увагу на механізм мобілізації коштів страховими компаніями.

Страховікомпанії утворюються і діють для відшкодування можливих збитків у результаті непередбачених економічних і фінансових ризиків, настання стихійних лих та інших випадків за рахунок страхових внесків громадян та юридичних осіб, що придбали страхові поліси. Кошти страхового фонду, як правило, набагато перевищують щорічні внески страхових відшкодувань. Внаслідок цього страхові компанії нагромаджують значні грошові ресурси, які вкладають переважно в облігації промислових компаній. Спеціалізуючись на одному з видів страхування (майновому або загальному, особистому, страхуванні відповідальності, перестрахуванні), страхові компанії мобілізують кошти шляхом отримання страхових внесків (страхових премій) від юридичних і фізичних осіб на підставі укладення з ними договорів відшкодування збитків або виплату певної суми за умов настання страхового випадку. Тривалі строки нагромадження коштів, що інколи сягають десятків років, дозволяють страховим компаніям залучені страхові внески та власний капітал вкладати в акції та облігації приватних корпорацій та у державні боргові зобов´язання, у надання довгострокових кредитів підприємствам різних галузей економіки, переважно у формі іпотечного кредиту та вкладень у нерухомість. На цій підставі вони конкурують з інвестиційними банками, фондами та іншими інститутами кредитної системи, що оперують на ринку довгострокових капіталів.

Пенсійніфонди - це державні чи приватні організації, які діють з метою забезпечення населення коштами у період після виходу на пенсію. Кошти пенсійних фондів формуються за рахунок багаторічних внесків працюючих і роботодавців, що використовуються для пенсійних платежів учасникам та вкладаються у акції та облігації підприємств і фірм. Пенсійні фонди можуть бути приватними і державними. Їхні кошти формуються за рахунок регулярних внесків із заробітної плати працівників, відрахувань з прибутку підприємств, а також внаслідок прибутку від операцій самого пенсійного фонду. Зокрема, процес нагромадження значних сум і на тривалі строки дозволяє пенсійним фондам здійснювати довгострокові інвестиції. Ось чому в структурі активів цих закладів найбільшою є частка цінних паперів приватних підприємств, корпорацій, державних боргових зобов´язань. Оскільки майбутні виплати з пенсійних фондів достатньо точно можна розрахувати, на відміну від малопрогнозованих виплат за пасивами страхових компаній, то пенсійні фонди володіють значно вищим рівнем фінансової стійкості і більшими можливостями підтримувати мінімальну власну ліквідність. З іншого боку, вони здатні проводити активну інвестиційну політику у найприбутковіші цінні папери і довгострокові кредитні операції, що на момент платежу пенсії суттєво збільшує її розмір. Приміром, нагромаджена середня сума американця у 80-ті роки минулого століття становила 700 тис. доларів, дохід від якої робить сім´ю пенсіонера такою, яка належить до категорії багатих американців.

Інвестиційнікомпаніїтаінвестиційніфонди становлять собою особливий вид фінансово-кредитних установ, які надають спеціалізовані посередницькі послуги в інвестиційному процесі. Зокрема, інвестиційні компаній випускають і продають власні цінні папери і реалізують їх дрібним індивідуальним інвесторам. Отримані кошти інвестиційна компанія використовує для придбання акцій функціонуючих підприємств і банків, дивіденди з яких стають основою доходів акціонерів інвестиційних компаній. Інвестиційні фонди шляхом випуску та розміщення на фінансовому ринку власних цінних паперів мобілізують грошові кошти приватних інвесторів і навіть дрібні заощадження населення та вкладають їх в акції та облігації різних підприємств власної країни і за кордоном. При цьому посередницькі послуги інвестиційного фонду дозволяють інвесторам приймати найефективніші інвестиційні рішення, мінімізувати ризики, обирати диверсифікований варіант вкладення коштів у цінні папери десятків різних емітентів, перерозподіляючи капітали у найперспективніші підприємства і галузі, що зробити одному дрібному інвестору просто неможливо.

Маючи апарат досвідчених фахівців, що регулярно стежать за станом ринку цінних паперів, інвестиційні фонди можуть надавати інвесторам різноманітні послуги, відкривати чекові рахунки, що приносять вищий дохід, ніж звичайні поточні й ощадні рахунки в банках, і водночас отримувати належний прибуток у вигляді різниці між доходами на операції з цінними паперами та виплатами за власними акціями. Діяльність інвестиційних фондів законодавчо регулюється й контролюється, а самі інвестиційні фонди зобов´язані регулярно публікувати звіти про свої операції, інформацію про коливання цін на свої акції, розміри комісійних, механізм розподілу доходів та ін.

фінансові компанії є різновидом небанківських інститутів кредитної системи, які спеціалізуються на кредитуванні продажу споживацьких товарів з відстроченням платежу. Кошти фінансових компаній формуються за рахунок випуску власних боргових зобов´язань - облігацій чи векселів, отримання короткострокових кредитів від комерційних банків.

Механізм функціонування фінансової компанії ґрунтується на забезпеченні взаємодії покупців і продавців товарів. Придбавши товар, покупець, як правило, сплачує частину його вартості у межах 20%, а на решту суми бере торгівельний кредит. Фінансова компанія, на підставі попередньо укладеного договору з торговою фірмою та поданих нею документів про отримання товарів, переказує продавцеві обумовлену суму ціни товару за мінусом вже сплаченої частини. Свою заборгованість щодо придбаного товару покупець погашає фінансовій компанії протягом обумовленого договором строку (1-4 роки) щомісячними внесками з виплатою відповідних процентів. Як правило, величина такого процента дещо вища, ніж за звичайними позиками комерційних банків на аналогічний термін, - від 10% до 30%, що пов´язане з більшим ризиком непогашення кредиту. У деяких випадках фінансові компанії здійснюють лізингові й факторингові операції, надають іпотечні послуги і навіть деякі види страхування.

Для взаємодопомоги у кредиті й задоволенні інших потреб своїх членів утворюються кредитнітоваристваікредитні спілки. Вони об´єднують широкі верстви населення, кооперативи, орендні підприємства малого і середнього бізнесу з метою задоволення потреб у пільгових коротко- і довгострокових кредитах, здійснюють фінансування і соціальний захист своїх членів через залучення їх особистих заощаджень. Вони є спеціалізованими кооперативними організаціями, що створюються з метою отримання доходу на тимчасово вільні кошти та забезпечення стабільної можливості оперативного отримання пільгового кредиту. Ресурси кредитних спілок формуються коштом купівлі вступних пайових внесків їх членів, а також їхніх наступних періодичних внесків, використання кредитів комерційних банків і емісії власних боргових зобов´язань. Активні операції кредитних спілок складаються з надання позик своїм членам на різноманітні споживчі потреби і здатні створити альтернативну основу протидії агресивній політиці комерційних банків. Наявні тимчасово не задіяні кошти використовуються кредитними спілками для депонування в комерційних банках або інвестування їх у короткострокові боргові зобов´язання та інші прибуткові операції. Як громадські організації некомерційного характеру кредитні спілки мають відповідні пільги в оподаткуванні, що забезпечує їм дещо вищий рівень дохідності на внески та дешевший кредит, ніж у комерційних банках. Нині роль кредитних спілок невпинно зростає. Зокрема, вони надають своїм клієнтам і членам брокерські послуги у операціях з цінними паперами, випускають кредитні картки, консультують клієнтів з інвестиційних питань і комерційної діяльності.

Базуючись на засадах кооперації, кредитні спілки організують свою діяльність так, щоб не зменшувати залучені кошти, забезпечувати покриття своїх витрат та пільгово фінансувати підприємницькі проекти й споживацькі потреби своїх членів. В Україні здатність члена кредитної спілки отримати кредит вже через 2-3 години (у комерційному банку лише через 10 днів), невеликі членські внески (5-10 грн.) та інші переваги кредитних спілок приваблюють все більше членство. У 2001 р. воно охопило понад 100 тис. учасників, а число наданих кредитів перевищило понад 60 тис.

Своє місце на ринку фінансових послуг посідають організації ломбарду - кредитні установи, які надають грошові споживацькі позики під заставу рухомого майна. Як правило, вартість заставленого в ломбарді майна має перевищувати суму наданого кредиту на 20-50%. Позичальник зберігає право власності на заставлене майно протягом певного періоду часу. Воно засвідчується заставною квитанцією або іншим документом, що фактично замінює кредитний договір. В разі неповернення кредиту адміністрація ломбарду отримує право реалізувати заставлене майно, щоб компенсувати з виручки суму боргу разом з нарахованими процентами.

Специфікою ломбардних позичкових операцій є видача позичальникам невеликих сум на відносно короткі строки (переважно до трьох місяців), приймання речей (в основному ювелірних виробів та речей антикваріату) на зберігання за певну плату, продаж на комісійних засадах цінностей клієнтів, що не повернули кредит. Крім використання власних коштів у ломбардних операціях можуть бути задіяні кредити комерційних банків.

Свій сегмент грошового ринку посіли лізинговікомпанії, які спеціалізуються на купівлі предметів довготривалого використання (машин, обладнання, транспортних засобів тощо) та наданні їх у довгострокову оренду тим, хто, продуктивно використовуючи їх, сплачує вартість орендованого майна.

Зростає активність факторинговихкомпаній. Факторингові компанії - фінансово-кредитні заклади, що спеціалізуються на придбанні дебіторської заборгованості клієнтів.

Характерні ознаки і функції міжбанківських об´єднань

Слід наголосити, що у кредитних операціях все більш значну роль відіграють міжбанківські об´єднання. Вони утворюються з метою координації дій, підвищення ефективності операцій та захисту професійних інтересів учасників, розробки етичних норм і правил взаємовідносин між банківськими установами, банками і клієнтами. Економічну основу їх функціонування становить міжбанківський кредит.

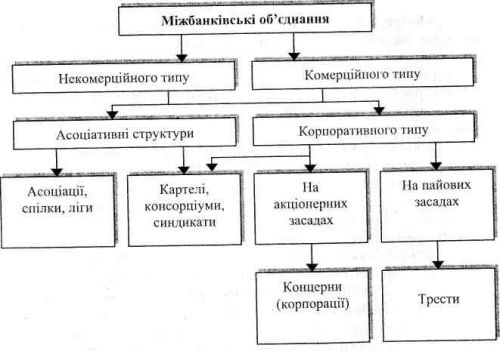

Перерозподіляючи тимчасово надлишкові кредитні ресурси деяких банків, міжбанківський кредит підвищує ефективність використання сформованих кредитних ресурсів банківської системи в цілому, стабілізує стан ліквідності комерційних банків з меншими затратами, покращує умови отримання міжбанківських кредитів на кредитному ринку. Умовно міжбанківські об´єднання можна класифікувати так:

а) залежно від складу учасників - на суто банківські і об´єднаннязмішаного типу;

б) залежно від цілей - об´єднання комерційного типу і некомерційного,тобто з метою надання послуг своїм членам;

в) залежно від строків діяльності - на безстрокові об´єднання і створені на певний термін;

г) залежно від рівня залежності й підпорядкування складових структур - асоціативні добровільні об´єднання ікорпоративні,що засновані на власності і системі участі в капіталі об´єднання. Головними представниками міжбанківських об´єднань асоціативного типу є консорціуми і картелі. Іншими членами стають рівноправні учасники, які за власним бажанням делегують окремі свої функції об´єднанню та його апаратові управління. Нині асоціативні міні банківські об´єднання переважно представлені консорціумами і картелями. В Україні першим мінібанківським об´єднанням такого типу стала Асоціація українських банків. Корпоративними об´єднаннями є концерни і трести. В основу організації корпоративних міжбанківських об´єднань кладеться спільна власність і система участі в капіталі, жорстка ієрархія відносин підпорядкування і залежності між головним банком (власником контрольного пакету акцій) і залежними від нього банками.

Види міжбанківських об´єднань можна виразити у вигляді такої схеми:

Відмінними ознаками, які визначають, до якого типу міжбанківських об´єднань належить дана асоціація, картель чи концерн, є:

| Характерні риси асоціативних об´єднань | Ознаки корпоративних об´єднань |

| Добровільний характер членства на основі спільних інтересів | Велика залежність і близькі взаємозв´язки учасників |

| Вільний вибір організаційної форми об´єднання та вихід зі складу | Відсутність можливостей і повної свободи вибору партнерів, тому що партнером стає власник паю чи пакету акцій, які купуються і продаються на ринку |

| Делегування ряду повноважень асоціативному об´єднанню на підставі спільних рішень | Значний обсяг централізації управлінських і контрольних функцій |

| Демократичний характер управління, особливо у об´єднаннях некомерційного типу | |

| Договірна форма організації відносин між учасниками і асоціацією |

Міжбанківські об´єднання типу консорціум утворюють тимчасові банківські об´єднання, що виникли на договірній основі для спільної реалізації кредитних, гарантійних та інших банківських операцій і послуг. Як правило, консорціум формується на базі найбільшого з юридично самостійних учасників банку (голови консорціуму), який діє від імені та в інтересах усіх учасників.

Консорціумна форма міжбанківських об´єднань дозволяє нарощувати обсяги операцій, концентрувати кредитні ресурси у найприбутковіших операціях, розподіляти ризики між усіма учасниками, що суттєво обмежує можливі втрати кожного з учасників. Консорціумні об´єднання часто називають банківськими синдикатами.

Банківський картель- об´єднання незалежних великих банків, що уклали спільну угоду про розподіл сфери діяльності, узгодження єдиної політики процентних ставок і виплат дивідендів, дотримання однакових умов кредитування тощо.

Міжбанківські концерни корпоративного типу представлені монопольними об´єднаннями акціонерних банків, в яких великий банк виступає головним акціонером і володіє контрольними пакетами акцій інших юридично самостійних банків та встановлює свій фінансовий контроль над їх діяльністю як дочірніх товариств. У складі банківських концернів крім банків можуть діяти незалежні акціонерні товариства, але об´єднані єдиним керівництвом контролюючого акціонерного товариства, якому належать контрольні пакети акцій усіх інших учасників концерну.

Банківські холдинг-компаніїутворюються як об´єднання змішаного типу з числа банків і позабанківських установ. Охоплюючи значні території й обсяги банківських операцій, банківські холдинги координують і контролюють діяльність усіх учасників холдингу, щоб максимізувати прибуток. Серед них розрізняють однобанківські і багатобанківські холдингові компанії. В останніх головною холдинговою структурою виступає інвестиційна або фінансова корпорація, що створена на основі підприємств і банків.

Важливим різновидом міжбанківського об´єднання став банківський трест, який утворюється шляхом об´єднання власності банків. Останні при цьому втрачають юридичну і комерційну самостійність і підпорядковуються єдиному органові управління. Основу банківського тресту складає пайова форма власності.

До складу банківських концернів, крім банків, можуть входити страхові, лізингові, факторингові та інші акціонерні товариства, об´єднані під керівництвом акціонерного товариства, яке називають банківським холдингом. Об´єднання власності банків з втратою юридичної і комерційної самостійності та підпорядкуванням управління одному органові творить банківській трест.

2015-07-04

2015-07-04 1345

1345