Механизм денежного мультипликатора действует следующим образом. Допустим, коммерческий банк принял в депозит от вкладчика 1000 единиц. Часть открытого депозита должна быть размещена на специальном резервном счете в центральном банке в виде обязательного резерва. Его размер равен определенному проценту отсуммы обязательств коммерческих банков, называемому нормой обязательных резервов.

Деньги на резервном счете представляют собой обязательства центрального банка и одновременно активы коммерческого банка. Если принять за норму обязательных резервов величину, равную 20% (rr), то величина обязательного резерва будет равна 200 ед. Оставшиеся 800 единиц банк может использовать по своему усмотрению. Такие средства представляют собой избыточные резервы коммерческого банка. Эти активы, как и другие активы банка, должны работать, т.е. приносить прибыль. Вкладчики по-прежнему имеют депозиты на сумму 1000 ед., но заемщики держат на руках 800 ед. В результате банк выдаст эту сумму в качестве кредита своим клиентам. Те, в свою очередь, поместят эти средства в банки на свои счета, а банки направят на резервирование еще 20% от оставшейся суммы, т.е. 160 ед. Оставшиеся 640 ед. также будут использовать с максимальной выгодой. Таково действие эффекта расширения депозитов и кредитов. При этом чем больше остатки на депозитных счетах, тем больше эффект денежного мультипликатора. В итоге совокупная величина депозитов в экономике может возрасти в К раз.

Таким образом, для второго банка:

полученные новые депозиты равны 1000 · (1 – rr) = 800.

Обязательные резервы = 1000 · rr · (1 – rr) = 160.

Избыточные резервы = 1000 · (1 – rr)2 = 640.

Новый кредит = 640.

Этот процесс может продолжаться до той суммы, которую уже нельзя будет использовать для кредитования или приобретения активов, когда банки уже не будут заинтересованы в расширении кредитования.

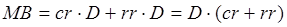

Если формулу R = rr · D подставить в выражение денежной базы MB = C + R, то получим

,

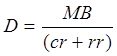

,

тогда

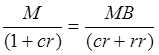

Теперь приравняем правые части уравнений для депозитов через денежную массу и денежную базу:

,

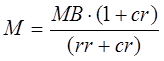

,

тогда

.

.

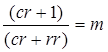

Величина (cr + 1 / cr + rr) называется денежным мультипликатором, который показывает, на сколько увеличивается предложение денег при росте денежной базы на единицу.

Итак, денежный мультипликатор характеризует прирост денежной массы, возникающий вследствие прироста денежной базы.

,

,

где cr — коэффициент депонирования, а rr — норма резервирования.

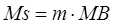

Таким образом, предложение денег равно произведению денежной базы и денежного мультипликатора:

,

,

где MB — денежная база, а m — денежный мультипликатор.

Это уравнение называется функцией предложения денег.

Таким образом, из формулы следует, что предложение денег находится в прямой зависимости от величины денежной базы и денежного мультипликатора, который в свою очередь обратно зависит от нормы резервирования и коэффициента депонирования.

Из этого уравнения можно сделать следующие выводы.

1. Предложение денег пропорционально денежной базе.

2. Чем ниже норма резервирования депозитов, тем выше объем кредитования и тем больше прирост предложения денег.

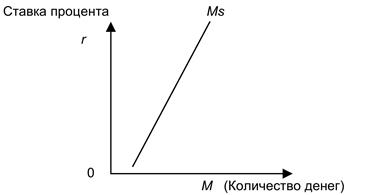

3. Чем ниже коэффициент депонирования, тем меньше наличных денег на руках у населения, а значит, больше объем резервных средств в банках. Следовательно, предложение денег будет расти. В таком случае кривая предложения денег будет иметь восходящий вид (рис. 2).

Рис. 2. График предложения денег

Однако на предложение денег оказывают влияние не только решения центрального банка и коммерческих банков, но и решения населения.

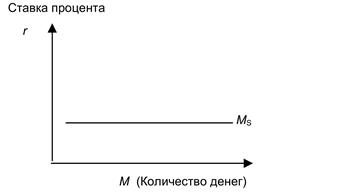

Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки. Она бывает кратко- и долгосрочная. Краткосрочная для агрегата М1 является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. В долгосрочном периоде она представлена наклонной линией.

Кривая предложения будет наклонна, когда увеличивается количество денег в обращении и растет ставка процента (существуют колебания ВВП).

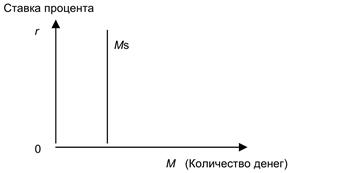

Кривая предложения будет иметь форму вертикальной прямой (рис. 3) в случае, когда центральный банк, контролирующий денежное предложение, будет стремиться поддержать его на фиксированном уровне независимо от изменений процентной ставки. Таким образом, центральным банком будет поддерживаться жесткая денежно-кредитная политика, направленная на сдерживание инфляции.

Рис. 3. Жесткая денежно-кредитная политика центрального банка

Кривая предложения будет иметь горизонтальную направленность (рис. 4), когда целью политики центрального банка будет являться сохранение стабильным номинального размера ссудного процента. Так, чтобы избежать кризиса неплатежей, будет проводиться мягкая денежно-кредитная политика.

Рис. 4. Мягкая денежно-кредитная политика центрального банка

Функция предложения денег характеризуется двумя переменными: номинальным количеством денег в стране и реальным (т.е. реальными кассовыми остатками). Они характеризуют покупательную способность денег. Кроме того, такие показатели, как ВВП, инвестиции, ставки процента также непосредственно влияют на денежный мультипликатор и, следовательно, на объем производной ликвидности.

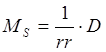

Если население не имеет наличности на руках и все свои деньги держит на депозитах в банках, т.е. cr = 0, то денежный мультипликатор превращается в депозитный или банковский:

В целом дополнительное предложение денег можно рассчитать по формуле:

где D — величина банковского депозита.

Банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждой денежной единицы, вложенной на счет в коммерческий банк:

С помощью банковского мультипликатора можно подсчитать не только величину денежной массы, но и ее изменение.

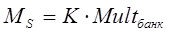

Изменение предложения денег (Мs) центральный банк может осуществлять посредством воздействия на резервы банков и банковский мультипликатор:

,

,

где Мs — изменение предложения денег;

K — величина резервов коммерческих банков, выданных в кредит.

Необходимо также учитывать и то, что кроме мультипликативного расширения возможно сокращение денежной массы в обращении (происходит кредитное сжатие). При жестком сокращении денежной базы возможности банковской системы по созданию денег резко сокращаются. Кроме того, банки начинают увеличивать свои избыточные ресурсы на случай непредвиденных обстоятельств, что в конечном счете может привести к финансовому кризису.

Таким образом, если процентная ставка очень низкая и на счетах коммерческих банков скопилось достаточное количество избыточных ресурсов, то эффект мультипликатора будет низким. Если процентная ставка будет расти, позволяя рентабельно использовать банковские кредиты, то наблюдается наибольший мультипликационный эффект. Если же процентная ставка превышает этот барьер, то происходит значительное увеличение скорости денежного обращения, что может привести к резкому снижению действия денежного мультипликатора. Такая картина наблюдалась в России в конце 1990-х годов, когда, внедрив новые технологии расчетов, российские банки стали задерживать платежи клиентов.

2015-06-14

2015-06-14 14167

14167