После изучения этой главы вы сможете получить представление о:

- видах ресурсных потоков в фирме;

- значимости денежных потоков;

- типовых схемах денежных притоков и оттоков в деятельности фирмы;

- свойствах экономических индикаторов как основе формализации методик прогнозирования денежных потоков;

- методике прямого счета денежных потоков.

12.1. Денежные потоки фирмы

В технологическом аспекте функционирование фирмы можно представлять как сложнейшую совокупность ресурсных потоков. Эти потоки имеют как внутрифирменную, так и внефирменную природу, В первом случае потоки сосредоточены в самой фирме, они отражают взаимные трансформации ресурсов фирмы. (Например, за наличные деньги куплены запасы сырья. Очевидно, что совокупный имущественный потенциал фирмы не изменился[1].) Во втором случае потоки выходят за пределы фирмы, они связывают фирму с некоторым контрагентом, при этом имущественный и финансовый потенциалы меняются. Заметим, что это изменение не обязательно синхронизировано; например, имущественный потенциал увеличивается, финансовое положение ухудшается; возможны и другие очевидные сочетания.

Как известно, одно из наилучших модельных представлений фирмы — это ее бухгалтерский баланс. Подавляющее большинство операций с ресурсами находят в нем отражение. Операции с ресурсами, непосредственно сказывающиеся на балансе, порождают три вида потоков: материальные (например, отпуск сырья в производство), расчетные (например, начислены проценты за пользование кредитом) и денежные (например, получены доходы в виде дивидендов от вложения в акции некоей компании). Безусловно, для фирмы эти потоки важны в равной степени. Вместе с тем, с позиции основной цели фирмы, именно денежные потоки имеют первостепенное значение. Наиболее отчетливо данный тезис проявляется в сопоставлении потока расчетов и потока денежных средств. (Например, можно начислить сколь угодно большие дивиденды, но вот будут ли они реально выплачены — большой вопрос. Можно считать сколь угодно большую ожидаемую прибыль от реализации заманчивого проекта, но вот воплотится ли эта прибыль в реальные притоки денежных средств — вновь большой вопрос.) Именно поэтому денежные потоки играют важнейшую роль в фирме (не случайно одна из ее трактовок сводится к пониманию фирмы как совокупности взаимосвязанных денежных потоков), а их оценка в той или иной степени важна при принятии управленческих решений стратегического характера.

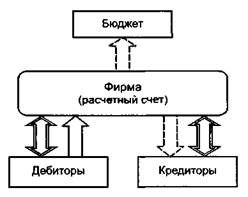

В технологическом плане денежные потоки связывают фирму как субъекта бизнес-отношений со многими контрагентами, общая совокупность которых поддается типизации. В частности, в контексте экономических отношений, порождающих движение денежных средств, предприятию противопоставляются дебиторы (физические и юридические лица, временно пользующиеся средствами данного предприятия) и кредиторы (физические и юридические лица, средствами которых временно пользуется данное предприятие). В обшей совокупности кредиторов особняком стоит бюджет. Этим термином мы обобщенно характеризуем органы государственной и муниципальной власти, с которыми у хозяйствующего субъекта возникают взаимоотношения но налоговым платежам. Дело в том, что с субъектами бизнес-отношений (т. е. с обычными кредиторами и дебиторами) финансовые отношения инициируются, тогда как с бюджетом они предопределяются требованиями налогового законодательства. В общем виде взаимоотношения, порождающие денежные потоки, между указанными субъектами представлены на рис. 12.1.

Логика приведенной схемы*очевидна. Фирма периодически платит налоги в бюджет, т. е. ее отношения с бюджетом характеризуются оттоками денежных средств. Наличие у фирмы дебиторов обусловливает притоки денежных средств; наличие кредиторов — оттоки. Возможны и взаимозачеты, когда, например, дебитор, являясь покупателем продукции фирмы, в то же время иногда оказывает ей платные услуги и (или) выступает в роли поставщика сырья и материалов. Взаимозачеты уже не порождают реального движения денежных средств, но сказываются на финансовых результатах фирмы.

Итак, обобщенно понимаемый денежный поток, циркулирующий через фирму (в основном, через ее расчетные счета), состоит из двух частей — притоков денежных средств как результата продажи произведенной фирмой продукции и денежных оттоков как результата уплаты за привлеченные фирмой ресурсы. Ключевое место, безусловно, отводится притокам денежных средств. Основной источник — успешная текущая деятельность.

Рис. 12.1. Денежные потоки, связывающие фирму и другие субъекты бизнес-отношений Рис. 12.1. Денежные потоки, связывающие фирму и другие субъекты бизнес-отношений |

Понятно, что притоки и оттоки имеют дискретные распределения с различающимися характеристиками, т. е. в каждый короткий промежуток времени притоки и оттоки не обязательно согласуются друг с другом. И здесь надо выделить два аспекта: краткосрочный (или текущий) и долгосрочный (стратегический).

Текущая деятельность: краткосрочный аспект. Здесь мы рассматриваем повседневную деятельность, в которой и притоки, и оттоки денежных средств имеют место с большей или меньшей частотой, но влияние менеджеров фирмы на них имеет принципиально разную природу. Оттоки денежных средств находятся под непосредственным контролем управленческого персонала фирмы, так как именно руководитель фирмы принимает решение о том или ином платеже. С притоками денежных средств дело обстоит сложнее — здесь главную роль играет контрагент, от которого ожидаются платежи. Как отмечалось в предыдущей главе, взаимные платежи между контрагентами осуществляются в форме безналичных расчетов: при поступлении платежных документов в банк средства либо зачисляются на счет фирмы, либо списываются с него. В самом общем случае, когда банк не кредитует фирму по текущим операциям, списание средств с ее счета может произойти, если эти средства есть на счете. Поэтому в краткосрочном аспекте фирма вынуждена организовывать некую систему согласования притоков и оттоков денежных средств по времени и суммам; делается это путем разработки и осуществления специальной политики во взаимоотношениях с контрагентами (система скидок, поощрений и наказаний). Отсюда с очевидностью вытекают два общих правила, полезных для понимания сути текущих денежных потоков.

Во-первых, желательно, чтобы притоки предшествовали оттокам. Смысл тезиса очевиден: наступает срок платежа кредитору, а денег на счете нет; отсрочка с уплатой требуемого платежа может повлечь штрафные санкции, а в худшем случае — потерю контрагента. Во-вторых, темпы изменения кредиторской и дебиторской задолженностей должны по возможности согласовываться. Причины роста или снижения каждой из них должны пониматься и объясняться, должны определяться и «коридоры» их варьирования. Поскольку современный бизнес-процесс не обходится без дебиторов и кредиторов, речь должна вестись лишь о том, каково должно быть соотношение между ними; очевидно, крайности вряд ли допустимы. При нормальном развитии бизнеса кредиторская и дебиторская задолженности примерно совпадают по величине, а потому неоправданное увеличение кредиторской задолженности чревато повышением уровня финансового риска, олицетворяемого с данной фирмой, тогда как неоправданное увеличение дебиторской задолженности означает, как правило, иммобилизацию собственных оборотных средств фирмы (дебитор пользуется средствами фирмы). Возможности влияния фирмы на своих дебиторов и кредиторов будут обсуждаться подробно в гл. 18.

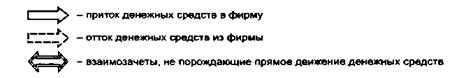

Текущая деятельность: стратегический аспект. Оценка соотношения денежных притоков и оттоков с позиции долгосрочной перспективы не представляет сложно- сти. Ясно, что развитие фирмы возможно лишь в случае превышения притоков над оттоками, что проявляется в росте капитала собственников фирмы (рис. 12.2). Условие успешности фирмы выражается очевидным неравенством (на схеме для простоты не указаны денежные потоки между фирмой и ее собственниками)1

[1] Неравенство не следует понимать буквально, так как при сравнении денежных потоков должна быть учтена временная ценность денег. Иными словами, приведенное неравенство (12.1) выражает прежде всего качественное соотношение между притоками и опоками денежных средств. [1] Неравенство не следует понимать буквально, так как при сравнении денежных потоков должна быть учтена временная ценность денег. Иными словами, приведенное неравенство (12.1) выражает прежде всего качественное соотношение между притоками и опоками денежных средств. |

|

Денежные потоки в контексте проектов инвестирования и финансирования.

В разд. 2.2 было введены понятия типовых финансовых процессов — инвестирования и финансирования. Оба имеют непосредственное отношение к денежным потокам.

В контексте движения денежных средств проект инвестирования предполагает отток, сменяющийся притоком. Точнее, проект означает изначальное вложение средств, т. е. их отток (имеется в виду трансформация денежных средств в некие неденежные активы и расходы), который в будущем, как ожидается, сменится притоком денежных средств, не только компенсирующим предшествовавший отток, но и обеспечивающим общее положительное сальдо (т. е. превышение притоков над оттоками) с учетом временной ценности денег.

Очевидно, что для инвестирования необходимо наличие определенных финансовых ресурсов. Критериями целесообразности изначального оттока денежных средств, следовательно, выступают уровень доходности на инвестированный капитал и оценка надежности возврата вложенных средств. Необходимость в проектах инвестирования появляется тогда, когда у фирмы накоплены финансовые ресурсы, которые не нужны ей для поддержания текущей деятельности и которые могут быть безболезненно инвестированы, т. е. омертвлены на определенный (иногда длительный) период. Появление свободных финансовых ресурсов имеет благоприятный побочный эффект: фирма рассматривается потенциальными лендерами как солидный контрагент в ссудозаемных операциях, благодаря чему у нее появляется возможность привлекать средства лендеров и реализовывать проекты инвестирования более амбициозные, т. е. обещающие относительно большие притоки денежных средств. Таким образом, суть проекта инвестирования такова: имея определенные ресурсы, фирма ищет вариант их вложения, который позволит получить дополнительные притоки денежных средств; здесь финансовая компонента предшествует инвестиционной (имеется источник финансирования, ищется вариант инвестирования).

В случае с проектом финансирования ситуация обратная: приток сменится в будущем оттоком. Проект означает, что фирма получает единовременный или распределенный во времени приток денежных средств и обязательства по возмещению в будущем полученной суммы в соответствии с определенным графиком. Поскольку привлеченные средства не бесплатны, в рамках данного проекта прогнозируемый отток денежных средств будет с очевидностью превышать фактический приток. Поэтому имеющийся у фирмы вариант вложения средств должен, как минимум, обеспечить требования поставщика финансовых ресурсов.

Несложно понять, что проекты финансирования в целом более рисковые, нежели проекты инвестирования. Дело в том, что, реализуя проект инвестирования, фирма рискует прежде всего собственными средствами; их потеря в случае неудачно выбранного проекта огорчительна, но не смертельна. (Мы говорили о свободных средствах, иммобилизация которых не сказывается принципиальным образом на текущей деятельности.) Иное дело — проект финансирования; если график расчетов по возмещению привлеченных средств нарушается, лендеры могут инициировать процедуры банкротства; для расчетов с лендерами необходимо будет отвлекать (причем безвозвратно) средства из текущей деятельности (например, распродажей части материально-технической базы. Подобные действия всегда чреваты существенными финансовыми потерями. Таким образом, суть проекта финансирования такова: имея определенный вариант вложения средств, но не имея их в достаточном объеме, фирма ищет лен дера, предоставившего свои средства под обещание высоких прибылей в будущем, которые выразятся в дополнительных денежных притоках — как для лендера, так и для заемщика. Здесь инвестиционная компонента предшествует финансовой (имеется вариант инвестирования, ищется источник финансирования).

На практике проекты финансирования и инвестирования не существуют в чистом виде; в большинстве случаев имеет место их переплетение. В любом случае критерием целесообразности проекта является выявление и оценка чистого денежного притока.

Логика управления денежными потоками. Любой ресурсный поток, в том числе денежный, может иметь либо внутрифирменный, либо внефирменный характер. Именно потоки последнего типа представляют наибольшую ценность с позиции решения задач, стоящих перед фирмой (сравните два денежных потока: получение денежных средств в кассу с расчетного счета для выдачи заработной платы и поступление денежных средств за проданную за наличный расчет продукцию). Управление денежными потоками внефирменного характера основывается на расчете чистого денежного потока как разнице между всеми притоками и оттоками. Если разница положительна, можно говорить о чистом денежном притоке, если отрицательна — о чистом денежном оттоке. Отсюда основная цель в управлении денежными потоками — получение чистого денежного притока. Понятно, что унифицированные, применимые на все случаи жизни методы умножения денежных притоков и разумного уменьшения денежных оттоков не существуют. В стратегическом аспекте основа получения чистого денежного притока — это успешная, рентабельная деятельность хозяйствующего субъекта. В числе ее факторов разумная диверсификация деятельности, научно-исследовательские разработки, поиск новых инвестиционных возможностей, стабильность и надежность в отношениях с контрагентами и др.

Подведем некоторые итоги: с позиции оперативного управления деятельностью хозяйствующего субъекта и стратегии его развития оценка и прогнозирование денежных потоков имеют для него первостепенное значение.

Если речь идет об оценке чистого денежного потока как результата реализации обобщенно понимаемого инвестиционного проекта (стратегический аспект), то, как правило, делается оценка требуемых инвестиций и предполагаемых притоков денежных средств по годам. Расчеты выполняются с использованием экспертных оценок в отношении предполагаемых объемов реализации нового продукта, динамики цен на ресурсы и продукцию, инфляции и др. Расчетам предшествует анализ рынков ресурсов и продукции, в том числе оценка работы фактических и предполагаемых конкурентов. При расчете могут использоваться элементарные методы прогнозирования показателей с поправкой на специфику фирмы и имеющийся у нее опыт реализации подобных проектов, сложившиеся в фирме взаимосвязи по отдельным укрупненным технологическим операциям. Расчеты, как правило, должны вестись в режиме имитационного моделирования, поскольку более или менее точный прогноз исходных данных (параметров модели) в отношении цен и объемов расходов и доходов в требуемой (например, погодовой) разбивке вряд ли может быть однозначным (подробнее см. тема 17).

Если речь идет об оценке чистого денежного потока как результата текущей деятельности фирмы в ближайшей перспективе (оперативный аспект), то здесь можно использовать формализованные подходы к прогнозированию (в смысле этапов и техники исполнения). Один из подобных подходов будет дан в разд. 12.3.

12.2. Прогнозирование на основе пропорциональных зависимостей

Прогнозирование денежных потоков представляет собой сложную процедуру. Оценка денежных притоков и оттоков осуществляется, как правило, прямым счетом: с помощью экспертных оценок, расчета предполагаемых поступления и расходов, накопления необходимой статистики в отношении контрагентов и др. Разработаны некоторые формализованные подходы к планированию денежных потоков. В данном разделе мы рассмотрим один из весьма распространенных в финансовом планировании вариантов формального прогнозирования притоков денежных средств, основывающийся на взаимосвязи отдельных количественных характеристики деятельности фирмы.

Одной из очевидных особенностей системы является естественным образом согласованное взаимодействие ее отдельных элементов. Поскольку деятельность компании может быть описана с помощью количественных оценок, подобная согласованность распространяется и на эти оценки. Это значит, что многие показатели, даже не связанные между собой формализованными алгоритмами, изменяются в динамике согласованно. Очевидно, что если некая система находится в состоянии равновесия, то отдельные ее элементы не могут действовать хаотично; по крайней мере, вариабельность действий имеет определенные ограничения.

Вторая характеристика — инерционность — в приложении к деятельности компании также очевидна. В стабильно работающей компании с устоявшимися технологическими процессами и коммерческими связями не может быть резких «всплесков» в отношении ключевых количественных характеристик. (Так, если доля себестоимости продукции в общей выручке составила в отчетном периоде около 70%, как правило, нет основания полагать, что в следующем периоде значение этого показателя существенно изменится.)

Таким образом, индикаторам, комплексно характеризующим хозяйствующий субъект, свойственны две особенности — взаимосвязь и инерционность. Мы уже упоминали о них ранее, в контексте понимания логики планирования финансовохозяйственной деятельности, в частности, использовали при рассмотрении приемлемого темпа роста фирмы (см. разд. 10.5); еше один вариант применения будет продемонстрирован на примере балансовых моделей управления источниками фирмы (см. разд. 21.7).

Отмеченные заключения об экономических индикаторах хозяйствующих субъектов послужили основой для разработки и широкого использования метода пропорциональных зависимостей показателей. В его основе тезис о том, что можно идентифицировать некий показатель, являющийся наиболее важным, с позиции характеристики деятельности компании, который благодаря такому свойству может быть использован как базовый для определения прогнозных значений других показателей, в том смысле что они «привязываются*» к базовому показателю с помощью простейших пропорциональных зависимостей. В качестве базового показателя чаще всего используется либо выручка от реализации, либо себестоимость реализованной (произведенной) продукции. Обоснованность этого выбора легко объясняется с позиции логики и находит подтверждение при изучении динамики и взаимосвязей других показателей, описывающих деятельность компании.

Последовательность процедур данного метода такова.

1. Идентифицируется базовый показатель S (например, выручка от реализации).

2. Определяются производные показатели, прогнозирование которых представляет интерес для финансового менеджера (в частности, показатели бухгалтерской отчетности в той или иной номенклатуре статей, поскольку именно отчетность представляет собой формализованную модель, дающую объективное представление об экономическом потенциале компании). Как правило, необходимость и целесообразность выделения того или иного производного показателя определяется его значимостью в отчетности.

3. Для каждого производного показателя Р устанавливается вид его зависимости от базового показателя: Р = /(5). Чаще всего зависимость может устанавливаться одним из двух способов: в процентах к S (например, на основе экспертных оценок); изучением динамики данных выявляется линейная регрессионная зависимость. Выявление зависимостей в отдельных случаях может быть довольно несложной процедурой; например, изменение дебиторской и кредиторской задолженности чаше всего происходит спонтанно, т. е. тем же темпом, что изменение объема реализации1.

Для других показателей (например, отдельных статей производственных затрат) выявление зависимостей может быть весьма трудоемкой процедурой. Отметим, что в состав производных показателей, значения которых необходимо спрогнозировать, могут входить и такие, которые не обязательно связаны формализованными зависимостями с базовым показателем, а определяются другими условиями. Например, проценты за пользование банковскими ссудами зависят от объема реализации лишь в той степени, в какой эти ссуды связаны с текущей деятельностью. Если банковский кредит был получен ранее (например, в связи с капитальным строительством) и проценты по нему определены договором, соответствующая статья (или часть статьи) определяется без применения формализованного подхода. Предполагается, что в фирме существует некая система контроля за ритмичностью погашения дебиторами своей задолженности, ибо, как известно, любая система, остающаяся без систематического контроля, подвержена разбалансировке. Если работа с дебиторами пущена на самотек, у них неизбежно возникнет желание нарушить платежную дисциплину.

4. При разработке прогнозной отчетности составляется прогнозный вариант отчета о прибылях и убытках, поскольку в этом случае рассчитывается прибыль, являющаяся одним из исходных показателей для баланса.

5. При прогнозировании баланса рассчитывают прежде всего ожидаемые значения его активных статей. Что касается пассивных статей, то работа с ними завершается балансовой увязкой показателей. Чаще всего выявляется потребность во внешних источниках финансирования.

6. Собственно прогнозирование осуществляется в ходе имитационного моделирования, когда при расчетах варьируют темпами изменения базового показателя и независимых факторов, а его результатом является построение нескольких вариантов прогнозной отчетности. Выбор наилучшего из них и использование в дальнейшем в качестве ориентира делают с помощью неформализованных критериев.

Описанный метод основан на предположении, что: а) значения большинства статей баланса и отчета о прибылях и убытках изменяются прямо пропорционально объему реализации и б) сложившиеся в компании уровни пропорционально меняющихся балансовых статей и соотношения между ними оптимальны (например, уровень производственных запасов на момент анализа и прогнозирования оптимален).

Метод прогнозирования на основе пропорциональных зависимостей является одним из примеров применения формализованных моделей в финансовом планировании. Он носит универсальный характер и применим для любых ресурсных потоков, включая потоки денежных средств,

12.3. Прогнозирование денежных потоков в фирме

Платежно-расчетная дисциплина зависит не только от выбора формы безналичных расчетов, являющихся, как известно, основным способом оплаты поставляемой продукции, но и от взаимной увязки денежных оттоков и притоков. Упрощенно эту увязку можно представлять как синхронное движение средств по счетам кредиторов и дебиторов. Денежные средства, поступившие от дебиторов в погашение поставленной им продукции, с небольшим лагом используются для расчетов с кредиторами; превышение притоков денежных средств над их оттоками используется для наращивания экономического потенциала предприятия (приобретение основных средств и оборотных активов) и выплаты дивидендов собственникам. Естественно, полной синхронизации денежных потоков добиться невозможно. Именно поэтому предприятие вынуждено иметь страховой запас денежных средств (обычно в виде высоколиквидных ценных бумаг) либо периодически пользоваться краткосрочными кредитами, неся при этом определенные расходы. Для того чтобы сделать денежные потоки более прозрачными и предсказуемыми, на предприятии организуется формализованная система прогнозирования.

В условиях рыночной экономики существуют другие причины, по которым прогнозирование денежных средств становится актуальной задачей; в частности, разработка бизнес-плана, обоснование инвестиционных проектов, запрашиваемых кредитов и др. В мировой учетно-аналитической практике известны различные методики прогнозирования, тем не менее общей их чертой является условность полученных результатов. Ниже мы рассмотрим подход к прогнозированию, известный как прямой счет, основывающийся на методе прогнозирования на основе пропорциональных зависимостей, логически объясняемой взаимосвязи показателей доходов и расходов, накопленной статистике в отношении платежно-расчетной дисциплины. Данный раздел работы финансового менеджера сводится к исчислению возможных источников поступления и оттока денежных средств. Используется та же схема, что и в анализе движения денежных средств (форма № 4 «Отчет о движении денежных средств»), только для простоты некоторые показатели могут агрегироваться.

Поскольку большинство показателей трудно спрогнозировать с большой точностью, нередко прогнозирование денежного потока сводят к построению бюджетов денежных средств в планируемом периоде, учитывая лишь основные составляющие: объем реализации, долю выручки за наличный расчет, прогноз кредиторской задолженности и др. Прогноз осуществляется на период в разрезе подпериодов: год — в разрезе кварталов, год — в разрезе месяцев, квартал — в разрезе месяцев и т. п.

В любом случае процедуры выполняются в следующей последовательности: прогнозирование денежных поступлений по подпериодам; прогнозирование оттока денежных средств по подпериодам; расчет чистого денежного потока (излишек/недостаток) по подпериодам; определение совокупной потребности в краткосрочном финансировании в разрезе подпериодов.

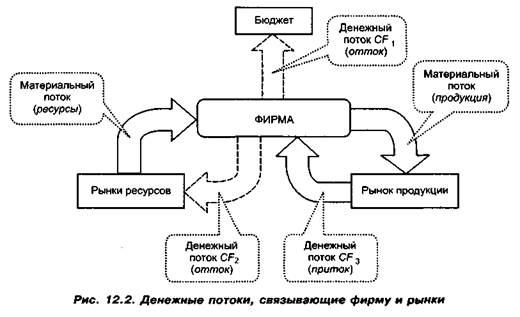

На первом этапе рассчитывается объем возможных денежных поступлений. Определенная сложность может возникнуть, если предприятие применяет методику определения выручки по мере отгрузки товаров. Основным источником поступления денежных средств является реализация товаром за наличный расчет и в кредит. На практике большинство предприятий отслеживают средний период времени, который требуется покупателям для того, чтобы оплатить счета. Исходя из этого, можно рассчитать, какая часть выручки за реализованную продукцию поступит в том же подпериоде, а какая в следующем. Далее с помощью балансового метода рассчитывают денежные поступления и изменение дебиторской задолженности. Базовое балансовое уравнение:

Более точный расчет предполагает классификацию дебиторской задолженности по срокам погашения. Такая классификация выполняется путем накопления статистики и анализа фактических данных о погашении дебиторской задолженности за предыдущие периоды. Анализ рекомендуется делать в разрезе месяцев, т, е. можно установить усредненную долю дебиторской задолженности со сроком погашения соответственно до 30 дней, до 60 дней, до 90 дней и т. д. При наличии других существенных источников поступления денежных средств (прочая реализация, внереализационные операции) их прогнозная оценка выполняется методом прямого счета; полученная сумма добавляется к сумме денежных поступлений от реализации за данный подпериод.

На втором этапе рассчитывается отток денежных средств. Основным элементом является погашение кредиторской задолженности. Считается, что предприятие оплачивает свои счета вовремя, хотя оно может отсрочить платеж. Задержку платежа называют растягиванием кредиторской задолженности; отсроченная кредиторская задолженность в этом случае выступает в качестве дополнительного источника краткосрочного финансирования.

В странах с развитой рыночной экономикой существуют различные системы оплаты товаров, в частности размер оплаты дифференцируется в зависимости от периода, в течение которого сделан платеж. Отсроченная кредиторская задолженность становится довольно дорогостоящим источником финансирования, поскольку теряется часть предоставляемой поставщиком скидки (подробнее см. разд. 22.6). К другим направлениям использования денежных средств относятся заработная плата персонала, административные и другие постоянные и переменные расходы, а также капитальные вложения, выплаты налогов, процентов, дивидендов.

Третий этап является логическим продолжением двух предыдущих; путем сопоставления прогнозируемых денежных поступлений и выплат рассчитывается чистый денежный поток как разница между притоками и оттоками.

На четвертом этапе рассчитывается совокупная потребность в краткосрочном финансировании. Определяется краткосрочная банковская ссуда по каждому подпериоду, необходимая для обеспечения прогнозируемого денежного потока. При расчете рекомендуется принимать во внимание желаемый минимум денежных средств на расчетном счете, который целесообразно иметь в качестве страхового запаса, а также для непрогнозируемых заранее выгодных инвестиций.

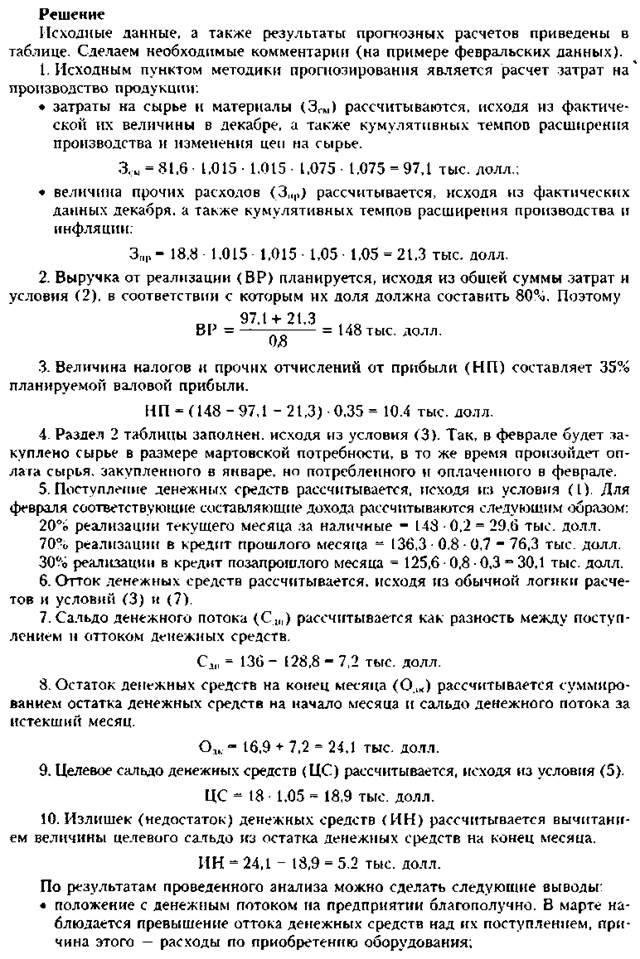

Продемонстрируем на примере реализацию рассмотренной методики.

Пример

Имеются следующие данные о предприятии.

(1) В среднем 80% продукции предприятие реализует с отсрочкой платежа, а 20% — за наличный расчет. Как правило, предприятие предоставляет своим контрагентам 30-дневный кредит на льготных условиях (для простоты вычислений размером льготы пренебрегаем). Статистика показывает, что 70% платежей оплачиваются контрагентами вовремя, т. е. в течение предоставленного для оплаты месяца, остальные 30% оплачиваются в течение следующего месяца.

(2) При установлении цены предприятие придерживается следующей политики: затраты на сырье и материалы должны составлять около 65%, а прочие расходы — около 15% отпускной цены, т, е. суммарная доля расходов не должна превышать 80%.

(3) Сырье И материалы закупаются предприятием в размере месячной потребности следующего месяца; оплата сырья осуществляется с лагом в 30 дней.

(4) Предприятие намерено наращивать объемы производства с темпом прироста 1,5% в месяц. Прогнозируемое изменение цен на сырье и материалы составит в планируемом полугодии 7,5% в месяц. Прогнозируемый уровень инфляции — 5% в месяц.

(5) Остаток средств на счете на 1 января составляет 10 тыс. долл. Поскольку этой суммы недостаточно для ритмичной работы, решено ее увеличить и иметь целевой остаток денежных средств в январе планируемого года 18 тыс. долл. Его величина в последующие месяцы изменяется пропорционально темпу инфляции. (Отметим, что подобная логика представляется вполне разумной и обоснованной.)

(6) Доля налогов и прочих отчислений в бюджет составляет 35% валовой прибыли предприятия.

(7) В марте планируемого года предприятие намерено приобрести новое оборудование на сумму 25 тыс. долл.

(8) Необходимые для расчета фактические данные за ноябрь и декабрь предыдущего года приведены в таблице; здесь же приведены требуемые расчетные данные.

|

• для того чтобы поддерживать требуемый целевой остаток денежных средств, предприятие будет вынуждено прибегать либо к краткосрочным кредитам, либо к конвертации ликвидных ценных бумаг. Величина требуемой краткосрочной ссуды составляет: в январе — 1,1 тыс. долл., в марте — 12,8 тыс. долл., в апреле — 5,4 тыс. долл.

Прогнозирование денежного потока на первое полугодие 200_ г. (тыс. долл.)

|

Приведенная методика не является единственной и бесспорной. Она может быть существенно усложнена. В частности, вполне обоснованным могло бы быть прогнозирование безнадежных долгов, что нетрудно учесть при формулировании условия (1). Рассмотренная модель может быть дополнена субмоделями по прогнозированию, например, затрат на сырье и материалы по видам продукции. Наконец, подобные расчеты целесообразно выполнять в рамках имитационного моделирования, варьируя параметрами (темп инфляции, изменение цен па сырье, темп наращивания объемов производства и т. п.). Будучи трудоемкими при ручной обработке информации, эти расчеты легко могут быть формализованы и выполнены в электронных таблицах, например с помощью пакета «Microsoft Excel*. Кроме того, не следует смущаться отсутствием пресловутой точности расчетов, равно как и наличием условности в формализации модели. Подобное является неизбежным спутником любых расчетов прогнозного характера. Важно помнить, что в подобного рода расчетах нужна не точность, а выявление тенденций, при этом сами методики и получаемые результаты являются лишь некоторой основой для принятия управленческих решений финансового характера. Наконец, рассмотренная методика прогнозирования как элемент работы финансового менеджера должна рассматриваться в совокупности мероприятий по управлению оборотными средствами фирмы (см. гл. 18).

Материалы для самостоятельной работы

Дайте определение следующим ключевым понятиям: ресурсный поток, денежный поток, приток денежных средств, отток денежных средств, проект инвестирования, проект финансирования, чистый денежный поток, прогнозирование на основе пропорциональных зависимостей.

Вопросы

1. Какие виды ресурсных потоков в приложении к фирме вы знаете? Приведите их сущностную характеристику.

2. Поясните суть ресурсного потока: (а) внефирменного и (б) внутрифирменного типа.

3. Какие потоки и в какой степени сказываются на имущественном представлении фирмы и на ее финансовом состоянии?

4. Какие представления фирмы вы знаете? Какое из них вам ближе и почему?

5. Предложите и обсудите типизацию денежных потоков.

6. В чем принципиальные различия в прогнозировании денежных потоков в долгосрочном и краткосрочном аспектах?

7. Какую роль играют денежные потоки в проектах инвестирования и финансирования?

8. В чем принципиальное различие между проектами инвестирования и финансирования' в контексте денежных потоков?

9. В чем суть прогнозирования на основе пропорциональных зависимостей? В чем достоинства и недостатки этого метода?

10. Взаимосвязи между какими основными показателями могут использоваться при прогнозировании денежных потоков на краткосрочную перспективу? Какая статистика нужна для этого?

[1] Приведенный тезис о неизменности имущественного потенциала не следует понимать буквально. Попробуйте продать купленное вами сырье и материалы и вы увидите, что полученная сумма будет отличаться от вложенной, причем, как правило, в сторону уменьшения. Относительная величина неувязки может быть весьма существенной.

2015-10-13

2015-10-13 4541

4541