В Республике Беларусь бюджетно-налоговая система, ориентированная на функционирование в рыночных условиях проходит этап становления. В период нахождения нашей страны в составе Советского Союза осуществлялись некоторые меры финансового регулирования со стороны государства, но поскольку в социалистической экономике считалось невозможным возникновение кризисов и связанных с ними проявлений нестабильности, действие бюджетно-налоговой политики просто исключалось.

С 1992 г. система налогообложения в Беларуси находится в состоянии постоянного реформирования, что выражается в апробации видов налогов, их ставок, налоговых льгот, определении структуры республиканских и местных налогов, уточнении их функциональной роли и т.д. Конечно, был использован опыт применения форм и методов налогового регулирования и проанализированы модели налоговых систем развитых рыночных экономик, но республика не пошла по пути простого их копирования. Поэтому процесс реформирования налоговой системы и системы государственных расходов занимает столь длительное время.

В соответствии с Законом Республики Беларусь «О бюджетном устройстве», страна перешла на самостоятельное построение бюджетов различных уровней власти: республиканского, регионального (область, район) и местного (административные группы, в том числе города и районы в городах).

Согласно Закону Республики Беларусь «О налогах и сборах», при использовании налоговых поступлений применяется способ долевого участия, который закрепляет зависимость развития местной экономики от Центра, предполагает субсидирование нижестоящих бюджетов. Данный механизм заимствован от прежней практики централизованного регулирования вышестоящими органами доходов местных бюджетов.

Поскольку республиканский бюджет финансирует расходы на оборону, правоохранительные и судебные органы, обслуживание государственного внутреннего долга, республиканские программы, мероприятия по ликвидации последствий катастрофы на Чернобыльской АЭС и другие направления, то все поступления от общегосударственных налогов зачисляются в общереспубликанский бюджет, а затем по ряду налоговых отчислений осуществляется их долевое использование. Среди налогов, по которым устанавливаются нормативы отчислений в республиканские и местные бюджеты, – налог на прибыль и доходы, платежи за пользование природными ресурсами, госпошлина и сборы.

Вместе с тем есть и отрицательные стороны существующего централизованного порядка распределения налоговых поступлений. Так, местные органы власти не имеют серьезных стимулов к зарабатыванию средств, поскольку недостаточно самостоятельны; высокая дотационность местных бюджетов предопределена стремлением довести бюджетную обеспеченность на одного жителя до среднереспубликанского уровня; нагрузка на финансовые органы возрастает по причине огромных встречных финансовых потоков из региона в Центр, а затем из республиканского бюджета – в местные.

Основные цели бюджетно-налоговой политики на период 2011-2015 гг. – повышение конкурентоспособности применяемой в Беларуси налоговой системы при безусловном выполнении расходных обязательств бюджета и поддержание дефицита и долговых обязательств страны на экономически безопасном уровне.

Основные задачи включают:

- совершенствование структуры и механизмов взимания установленных налогов и сборов с ориентацией на максимальное приближение по их составу и периодичности уплаты к налоговым системам развитых стран;

- радикальное упрощение процедур налогового администрирования и контроля, укрепление позиций страны в мировых рейтингах;

- оптимизацию бюджетных расходов и повышение эффективности использования бюджетных средств;

- концентрацию бюджетных средств на приоритетных направлениях социально–экономического развития страны;

- повышение эффективности управления государственным долгом.

Направлениями реализации бюджетно-налоговой политики являются:

- снижение налоговой нагрузки на прибыль и фонд заработной платы организаций;

- упрощение порядка исчисления и переход к квартальным срокам уплаты основных налогов и сборов, развитие системы электронного налогового декларирования;

- повышение эффективности управления государственными финансами;

- диверсификация финансовых инструментов заимствований и повышение эффективности использования государственных займов;

- совершенствование системы управления долгом в органах местного управления и самоуправления.

Реализация указанных направлений бюджетно-налоговой политики позволит довести долю налоговых доходов консолидированного бюджета в ВВП до 25,4 процента, уменьшить дефицит консолидированного бюджета до 1,5 процента от ВВП.

Показателями стабильности бюджетно-налоговой системы и результативности фискальной политики в мировой практике служат следующие пороговые значения: дефицит бюджета – не более 3 % ВВП; уровень государственного долга для переходных экономик – не более 55 % ВВП; уровень платежей по обслуживанию внешнего долга – не более 30 % объема доходов бюджета.

Показатели финансовой безопасности находятся в Республике Беларусь в допустимых границах.

28.Понятие и цели денежно-кредитной политики. Под дк (монетарной) пол подразумевают совокупность мероприятий, осуществляемых в денежно-кред сфере с целью регулир экономики. Разрабатывает и реализует ее центральный банк страны, кот при этом действует в русле проводимой правительством экономической пол. Объектами регулиряв денежная масса и связанные с ней параметры. субъектами дкп выступают центральный банк, коммерческие банки и другие кредитно-финансовые учреждения. Поскольку денежно-кредитная политика – важнейшее направление макроэкономического регулирования, их конечные цели совпадают. Таковыми являются: устойчивые темпы экономич роста; высокий уровень занятости; стабильный уровень цен; равновесие платежного баланса страны.

Одновременно достичь всех целей невозможно, так как если одни из них согласуются между собой, то другие находятся в состоянии противоречия. Например, обеспечение высоких, устойчивых темпов экономического роста, несомненно, приведет к повышению уровня занятости. Вместе с тем действия, направленные на стабилизацию уровня цен, могут сопровождаться увеличением безработицы. Поэтому необходимо установить иерархию целей монетарной политики, учитывая, что приоритет, как правило, отдается поддержанию стабильного уровня цен.

Особенность денежно-кредитного регулирования состоит в том, что центральный банк не в состоянии напрямую влиять на объем выпуска, уровень занятости, но может способствовать достижению конечных целей, воздействуя на определенные параметры денежно-кредитной сферы, которые непосредственно связаны с реальным сектором экономики. Именно они являются промежуточными целями денежно-кредитной политики.

Основными промежуточными целями, как правило, являются денежная масса (предложение денег) и процентная ставка. В качестве других возможных целей могут выступать: обменный курс национальной валюты, разница между долгосрочными и краткосрочными ставками процента, объем кредита, индексы товарных цен.

Проблема состоит в выборе центральным банком одной из них, так как он не в состоянии одновременно достичь двух автономно поставленных целей, поскольку, согласно кривой функции спроса на деньги, каждой ставке процента соответствует определенная величина денежной массы, и наоборот. Поэтому центральный банк должен определить, что он будет контролировать: предложение денег или процентную ставку.

Перед тем как приступить к достижению промежуточных целей, центральный банк устанавливает набор тактических (операционных) целей. Ими могут быть денежная база, денежные агрегаты, межбанковская процентная ставка или ставка процента по государственным ценным бумагам и др. Тактическая цель обычно определяется в соответствии с промежуточной. Например, если в качестве последней выбрана денежная масса, центральный банк может избрать операционной целью денежную базу или конкретный денежный агрегат. Если же он намерен регулировать процентную ставку, то тактической целью логично выбрать межбанковскую ставку процента.

Таким образом, центральный банк ставит перед денежно-кредитной политикой комплекс целей, контроль за которыми позволяет ему оперативно отслеживать правильность выбранной политики, корректировать ее в нужном направлении, определяемом планируемыми конечными результатами.

Следует отметить, что центральный: банк не придерживается единожды выбранных целей, он может изменять их в зависимости от состояния экономики и задач, стоящих перед обществом.

29.30 Создание денег банковской системой. Банковский и денежный мультипликаторы. Для понимания механизма дкп следует рассмотреть процесс формир предложен денег, кот зависит от пол цент банка, деят-ти коммерческих банков, поведения других экономич субъектов. Цент банк осуществляет эмиссию денег, регулирдеят-ть банковской системы. Коммерч банки влияют на предложение денег, поскольку они способны создавать новые деньги, используя имеющиеся депозиты. Фирмы, домохозяйства, принимая решения о том, какую часть своих сбережений будут хранить в банках, а какую держать в виде наличности, тоже участвуют в формировании. Цент банк требует, чтобы коммерч банки определенную часть своих депозитов сохраняли в качестве обязательных резервов, кот должны содержаться либо в виде кассовой наличности, либо на его счетах. Он также определяет в процентах объем обязательных резервов. Такой процент наз резервной нормой (нормой обязат резервирования). Разница между всеми резервами банка и обязат есть избыточные резервы. Именно их объем определяет возможности создания денег банковской системой.процесс создания денег коммерч банками при сл условиях: в балансах банков отражаются лишь изменения; существуют только депозиты до востребования; норма обязательных резервов для всех банков одинакова и равна 10 %; сохраняемые банками резервы равны обязат, наход на их счетах в цент банке; появившиеся избыточные резервы банки полностью используют для выдачи ссуды одному лицу. Самым простым способом получен депозита коммерч банком яв вклад в банк налич денег. Предположим, экономич субъект вкладывает в банк А 1000 тыс. р. Эта операция будет отражена в балансе банка:  Часть своих резервов (100 тыс. р.) банк А должен хранить на счетах центр банка в качестве обязат. Другую часть (900 тыс. р.) он будет испол, так как хранение избыточных резервов не принесет ему дохода. Согласно оговоренным условиям банк отдает 900 тыс. р. в ссуду одному лицу – экономич субъекту. В результате баланс банка А примет сл вид:

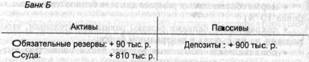

Часть своих резервов (100 тыс. р.) банк А должен хранить на счетах центр банка в качестве обязат. Другую часть (900 тыс. р.) он будет испол, так как хранение избыточных резервов не принесет ему дохода. Согласно оговоренным условиям банк отдает 900 тыс. р. в ссуду одному лицу – экономич субъекту. В результате баланс банка А примет сл вид:  Таким образом, на счетах банка А значатся депозиты на 1000 тыс. р. и ссуда на 900 тыс. р. Общая сумм; а денег, имеющаяся на счетах, составляет 1900 тыс. р. До этого предложение денег соответствовало сумме вклада и составляло 1000 тыс. р. Следоват, банк Аувеличпредлож денег на 900 тыс. р. Допустим, что, получив ссуду, экономич субъект использовал ее для оплаты сырья, положив деньги на счет поставщика в банке Б. Последний, получив вклад, тоже оставит резерв в 10 %, а остальные деньги отдаст в ссуду. Таким образом, баланс банка Б, в кот отражаются только изменения, станет сл:

Таким образом, на счетах банка А значатся депозиты на 1000 тыс. р. и ссуда на 900 тыс. р. Общая сумм; а денег, имеющаяся на счетах, составляет 1900 тыс. р. До этого предложение денег соответствовало сумме вклада и составляло 1000 тыс. р. Следоват, банк Аувеличпредлож денег на 900 тыс. р. Допустим, что, получив ссуду, экономич субъект использовал ее для оплаты сырья, положив деньги на счет поставщика в банке Б. Последний, получив вклад, тоже оставит резерв в 10 %, а остальные деньги отдаст в ссуду. Таким образом, баланс банка Б, в кот отражаются только изменения, станет сл:  Итак, банк Б создал дополнит 810 тыс. р. Процесс создания денег продолжается до тех пор, пока практически вся сумма первонач депозита не будет испол в качестве обязат резервов. Как видим, возможности создания денег банками определяются нормой обязат резервов: чем она больше, тем меньше денег будет создано. Теоретически при норме резервов 10 % каждая вложенная в банк денежная единица приведет к десятикратномуувелич кол-ва денег. Банковский (депозитный) мультип

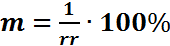

Итак, банк Б создал дополнит 810 тыс. р. Процесс создания денег продолжается до тех пор, пока практически вся сумма первонач депозита не будет испол в качестве обязат резервов. Как видим, возможности создания денег банками определяются нормой обязат резервов: чем она больше, тем меньше денег будет создано. Теоретически при норме резервов 10 % каждая вложенная в банк денежная единица приведет к десятикратномуувелич кол-ва денег. Банковский (депозитный) мультип  где rr – норма обязат резервов; т – максим кол-во денег, кот может быть создано одной ден единицей при данной величине rr. Определить общее кол-во денег MS1 возникшее в рез-те появления нового депозита D1 можно сл образом:

где rr – норма обязат резервов; т – максим кол-во денег, кот может быть создано одной ден единицей при данной величине rr. Определить общее кол-во денег MS1 возникшее в рез-те появления нового депозита D1 можно сл образом:  Итак, возможности создания коммерч банками новых денег зависят как от общей суммы депозитов, так и от нормы обязат резервов. Однако банки могут хранить резервы, превышающие обязат. Причиной этого обычно яв соображения безопасности, связанные с непредсказуемостью спроса вкладчиков на деньги. Если обозначить объем всех хранимых банками резервов, определяемый как полит центр банка, так и решениями самих коммерч банков, через R, то соотношение между ним и депозитами (т.е. норма резервирования, rd ) будет равно

Итак, возможности создания коммерч банками новых денег зависят как от общей суммы депозитов, так и от нормы обязат резервов. Однако банки могут хранить резервы, превышающие обязат. Причиной этого обычно яв соображения безопасности, связанные с непредсказуемостью спроса вкладчиков на деньги. Если обозначить объем всех хранимых банками резервов, определяемый как полит центр банка, так и решениями самих коммерч банков, через R, то соотношение между ним и депозитами (т.е. норма резервирования, rd ) будет равно  На предложение денег влияет и соотношение налич денег и депозитов, кот зависит от решений, принимаемых экономич субъектами. Каждый из них самостоят определяет, какую часть денег сохранять в виде наличности, и какую – положить в банк. Отношение наличности к депозитам (коэф депонирования, cd ) составит

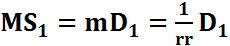

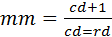

На предложение денег влияет и соотношение налич денег и депозитов, кот зависит от решений, принимаемых экономич субъектами. Каждый из них самостоят определяет, какую часть денег сохранять в виде наличности, и какую – положить в банк. Отношение наличности к депозитам (коэф депонирования, cd ) составит  где CU — наличные деньги. Чтобы определить денежмультипл с учетом rd и cd, введем понятие ден базы. Денеж база (деньги высокой эффективности, сильные деньги) равна сумме налич денег, находящихся в обращении, и банковских резервов: МН = CU+ R предложение денег MS определяют как сумму налич денег CU и депозитов до востребования D: MS = Ml= CU+ D Денеж база меньше предлож денег, поскольку банки способны создавать новые деньги. Денежный мультип с учетом rd и cd, рассч по формуле

где CU — наличные деньги. Чтобы определить денежмультипл с учетом rd и cd, введем понятие ден базы. Денеж база (деньги высокой эффективности, сильные деньги) равна сумме налич денег, находящихся в обращении, и банковских резервов: МН = CU+ R предложение денег MS определяют как сумму налич денег CU и депозитов до востребования D: MS = Ml= CU+ D Денеж база меньше предлож денег, поскольку банки способны создавать новые деньги. Денежный мультип с учетом rd и cd, рассч по формуле  где mm – ден мультипликатор. В таком случае предлож денег будет равно MS= mm· МН. Данное уравнение наз функцией предлож денег. Оно показывает, что на каждую денежную единицу прироста денежной базы приходится mm единиц прироста предложения денег. След, предлож денег находится в прямой зависимости от величины денежной базы и мультипликатора.

где mm – ден мультипликатор. В таком случае предлож денег будет равно MS= mm· МН. Данное уравнение наз функцией предлож денег. Оно показывает, что на каждую денежную единицу прироста денежной базы приходится mm единиц прироста предложения денег. След, предлож денег находится в прямой зависимости от величины денежной базы и мультипликатора.

31 Инструменты дкп. Эф-ть монетарной пол в значит мере зависит от выбора инструментов (м-дов) денежно-кредитного регулир. Существуют различ их классифик, однако прежде всего они делятся на общие, влияющие на рынок ссудного капитала в целом, и селективные, предназнач для регулир определенных форм кредита, кредитования отдельных отраслей и т.д. Выделяют также косвенные (экономич) м-дырегулир и прямые (администр). Центр банк в процессе реализации дкп использует одновременно совокупность инструментов, основными из кот яв изменение учетной ставки; изменение норм обязат резервов; операции на открытом рынке. Изменение учетной ставки – старейший м-д денежно-кредитного регулир, с помощью кот центр банк влияет на ден базу и ликвидность банков. Под ликвидностью понимают сп-сть банков погашать своиобязат в ден форме. Она зависит от объема имеющихся рес, структуры депозитов, возможности получить заем, экономич конъюнктуры и т.д. Один из путей повышен ликвидности состоит в получении банком кредита. Пол предоставл цент банком кредитов коммерчназ учетной политикой. Банки прибегают к займам посредством учетного окна в двух случаях. 1, для пополнения обязат резервов, если по каким-то причинам они стали меньше требуемого уровня; 2, когда на денеж средства, взятые в цент банке, коммерч банк может получить прибыль. При удовлетворении заявки на ссуды центр банк учитывает частоту обращения к нему данного коммерч банка, его финансовое положение, цель, для кот нужна ссуда. Вместе с тем иногда центр банк служит кредитором в последней инстанции, спасая банк от банкротства. Изменение учетной ставки центр банк испол для контроля за объемом денеж базы и, следоват, предложением денег. Если он хочет увеличить денеж массу в стране, то понижает учетную ставку. Спрос коммерч банков на ссуды централ возрастает, так как они становятся более привлекат, чем займы на межбанковском рынке. Предоставляя денеж средства коммерч банкам, центр банк увелич на соответствующую сумму резервы банков-заемщиков, расширяя денеж базу. Эти резервы явизбыточ, и банки могут испол их для выдачи ссуд, создавая тем самым новые деньги. Следоват, понижен учетной ставки приводит к росту предлож денег и расширению кредитов экономики. При повышен учетной ставки до такого уровня, когда она становится выше ставки межбанковского рынка, коммерч банки сокращают заимствование средств у центр банка. Это замедляет (или сокращает) темпы роста предлож денег. Повышение учетной ставки соответственно приводит к росту ставки процента на межбанк рынке и «удорожанию» кредита, предоставляемого экономич субъектам. Изменение учетной ставки нельзя считать действенным инструментом дкп по ряду причин. 1, центр банк не в состоянии заставить коммерч банки брать у него ссуды и поэтому не может точно рассчитать, какое именно изменение учетной ставки приведет к желаемому росту предлож денег. 2, учетная ставка, по сравнению со ставкой межбанковского рынка, менее мобильна, ибо для принятия решения об ее изменении необходимо время. 3, объем средств, заимствованных уцентр банка, в общих резервах коммерч банков незначителен. Поэтому его изменение не может оказать существенного влияния на поведение банков. По изменениям учетной ставки коммерч банки могут судить о намерениях центр банка. Еще одним инструментом, позволяющим регулировать банковскую ликвидность и объемы кредитования, яв изменение норм обязат резервов. Резервирование обязательно как для коммерч банков, так и для других депозитных институтов. Центр банки обычно устанавливают ряд норм обязат резервов. В качестве критерия их дифференциации может быть выбран состав банковских резервов. Так, если целью яв рост сбережений нас, то центр банк может установить более низкие нормы для срочных депозитов и более высокие для депозитов до востребования. Изменение норм обязат резервов позволяет центр банку регулировать предлож денег, ставку процента, так как оно, 1, ведет к изменению величины денежной базы, 2, оказывает влияние на денеж мультипликатор, а значит – и на способность коммерч банков создавать новые деньги. В период инфляции центр банк может повысить резервную норму. В ответ на это коммерч банки или оставляют сумму обязат резервов прежней и, соответственно, уменьшают выдачу ссуд, что приводит к сокращению денеж массы, или увеличивают ее согласно требованиям центр банка. Обычно банки в ответ на повышение нормы резервов одновременно увеличивают обязат резервы и сокращают выдачу ссуд. Понижение резервной нормы цент банком переводит часть обязат резервов в избыточные и увелич тем самым возможности создания новых денег коммерч банками, а значит, и предлож денег в стране. При испол данного инструмента дкп следует учитывать, что даже небольшие изменения норм обязат резервов вызывают серьезные сдвиги в объеме денеж массы, масштабе и структуре кредит операций, а частые и значит изменения могут даже привести к нарушденеж обращения. Поэтому они осуществляются в период инфляции, спада про-ва. Кроме того, повышение нормы резервирования может сопровождаться возникновением проблем с ликвидностью у банков, кот располагают небольшими объемами избыточных резервов. В связи с этим в развитых странах к изменению резервных норм как способу регулирденеж массы прибегают все реже. Наиболее важным инструментом контроля за денеж рынком яв операции на открытом рынке, кот центр банк испол в кач-ве оперативного средства регулир. Сущность операций на открытом рынке заключ в покупке-продаже госцбкоммер банкам или населению. При этом объектом могут быть все виды цб, но гл роль играют краткосрочгос бумаги. В процессе проведения операций на открытом рынке централ банк воздействует, прежде всего, на величину денеж базы. При необходимости увеличить предлож денег центр банк покупает цб. Если необходимо сократить ден массу, центр банк продает госцбкоммерч банкам или нас. Операции на открытом рынке стали гл инструментом денежно-кредитного регулир по сл причинам: 1, проводя их, центр банк не зависит от коммерч; 2, он может контролировать объем покупки-продажи госцб, а значит, в разной степени влиять на предлож денег; 3, эти операции легко обратимы (если при их осуществлении цент банк допустил ошибку, то он может быстро исправить ее, проведя обратную операцию); 4, принятие решений о покупке-продаже цб не связано с длительными административ согласованиями. Необходимым условием использован операций на открытом рынке как инструмента денежно-кредитного регулиряв наличие в стране развитого фондового рынка. Для воздействия на денеж массу может быть использован и такой инструмент дкп, как покупка-продажа центр банком иностранной валюты. Такие операции, наз интервенциями на валютном рынке, влияют прежде всего на величину денеж базы. Покупая инвалюту, центр банк увелич свои валютные резервы и денеж базу. Продажа иностранной валюты, наоборот, ведет к их уменьшению. Наряду с рассмотренными выше косвенными инструментами денежно-кредитногорегулир центр банк может испол и прямые методы. В основном это лимиты, устанавлив на процентные ставки, и прямое лимитирование кредитов. Прямоелимитирование кредитов заключ в установлении верхнего предела кредитной эмиссии (кредитного потолка). Общие (совокуп) кредитные потолки устанавливаются в отнош общей суммы кредитов, предоставляемых банковским сектором. При этом для всех коммерч банков определ одинаковые пределы для темпов или объемов роста кредита. В некоторых случаях кредит ограничивается только для определенных секторов экономики. Такой выборочный кредитный контроль наз селективным. К селективным методам денежно-кредитного регулир можно также отнести установление предельных лимитов по учету векселей для отдельных банков, ограничение потребительс кредита, контроль над ипотечным и т.д.

32, 33 Передаточный механизм дкп. Виды дкп. Процесс поэтапного влияния изменений в дкп на параметры ее промежуточных целей и в конечном итоге – на реальный сектор экономики описывает передаточный механизм. Существуют разные точки зрения по поводу того, каким именно образом дкп воздействует на состояние экономики. Механизм воздействия дкп на национальный доход и уровень занятости кейнсианской и монетарной теорий представлен на рисунке 6.1.

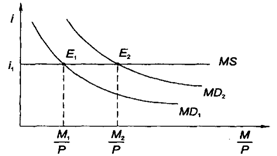

В зависимости от выбора центр банком промежуточной цели различ гибкую, жесткую и эластичную дкп. центр банк избирает фиксацию процентной ставки (гибкаядкп). Первонач спрос на деньги представлен MD1, реальные денеж остатки –

В зависимости от выбора центр банком промежуточной цели различ гибкую, жесткую и эластичную дкп. центр банк избирает фиксацию процентной ставки (гибкаядкп). Первонач спрос на деньги представлен MD1, реальные денеж остатки –  , денеж рынок находился в равновесии в точке Е1. Равновесная ставка процента – i1. Центр банк стремится удержать ее, изменяя предлож денег. Такому положен будет соответствовать горизонт кривая предлож денег MS (рис. 6.2).

, денеж рынок находился в равновесии в точке Е1. Равновесная ставка процента – i1. Центр банк стремится удержать ее, изменяя предлож денег. Такому положен будет соответствовать горизонт кривая предлож денег MS (рис. 6.2).  Допустим, спрос на деньги возрос. Это неизбежно приведет к повышению процент ставки. Для того, чтобы удержать ее на уровне, центр банк будет вынужден увеличпредлож денег с

Допустим, спрос на деньги возрос. Это неизбежно приведет к повышению процент ставки. Для того, чтобы удержать ее на уровне, центр банк будет вынужден увеличпредлож денег с  до

до  . Он может сделать это путем покупки гос цб на открытом рынке, а в отдел случаях – снижая норму обязат резервов. Однако, если спрос на деньги будет возрастать и дальше, централ банку придется увелич предлож денег снова и снова, что неизбежно приведет к инфляции. Теперь предположим, что центральный банк избрал в качестве объекта регулирденеж массу (жесткаядкп). Оценив состояние денежного рынка, он фиксирует предлож денег на уровне

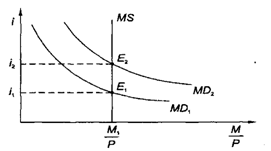

. Он может сделать это путем покупки гос цб на открытом рынке, а в отдел случаях – снижая норму обязат резервов. Однако, если спрос на деньги будет возрастать и дальше, централ банку придется увелич предлож денег снова и снова, что неизбежно приведет к инфляции. Теперь предположим, что центральный банк избрал в качестве объекта регулирденеж массу (жесткаядкп). Оценив состояние денежного рынка, он фиксирует предлож денег на уровне  . Тогда кривая предложденег MS будет иметь вид вертик прямой (рис. 6.3).

. Тогда кривая предложденег MS будет иметь вид вертик прямой (рис. 6.3).

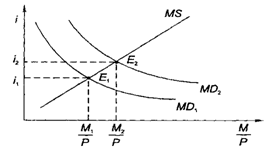

Допустим, денежный рынок находился в состоянии равновесия в точке Е1 при ставке процента i1. Рост спроса на деньги с MD1 до MD2 приведет к нарушению равновесия и увелич процентной ставки при неизменномпредлож денег. По мере ее роста будут сокращаться избыточные резервы и увелич денежный мультип, что обусловит рост предлож денег. Таким образом, в долгосроч периоде фиксация процентной ставки может привести к инфляции. Поддерживать же неизменнымпредлож денег центр банк не в состоянии, так как не контролирует его полностью. Поэтому, как правило, он проводит эластичную дкп – центр банк допускает определенное расширение денеж массы, контролируя темпы ее роста, и при этом следит за уровнем процент ставки на краткоср временных интервалах, корректируя его по мере надобности (рис. 6.4).

Допустим, денежный рынок находился в состоянии равновесия в точке Е1 при ставке процента i1. Рост спроса на деньги с MD1 до MD2 приведет к нарушению равновесия и увелич процентной ставки при неизменномпредлож денег. По мере ее роста будут сокращаться избыточные резервы и увелич денежный мультип, что обусловит рост предлож денег. Таким образом, в долгосроч периоде фиксация процентной ставки может привести к инфляции. Поддерживать же неизменнымпредлож денег центр банк не в состоянии, так как не контролирует его полностью. Поэтому, как правило, он проводит эластичную дкп – центр банк допускает определенное расширение денеж массы, контролируя темпы ее роста, и при этом следит за уровнем процент ставки на краткоср временных интервалах, корректируя его по мере надобности (рис. 6.4).

Кривая предлож денег MS яв наклонной. Рост спроса на деньги с MD1 до MD2 приводит к увелич кол-ва денег с

Кривая предлож денег MS яв наклонной. Рост спроса на деньги с MD1 до MD2 приводит к увелич кол-ва денег с  до

до  и повыш ставки процента с i1 до i2.

и повыш ставки процента с i1 до i2.

Влияние изменения денеж спроса на уровень ставки процента и кол-во денег различно в зависимости от положения кривой MS. Если она достаточно крутая, то изменение процентной ставки будет более значимым по сравнению с изменением количества денег, что означает проведение относительно жесткой монетарной полит. Если же кривая MS будет иметь сравнительно пологий вид, то, наоборот, рост спроса на деньги приведет к более значит изменению их кол-ва по сравнению с изменением ставки процента. Такая пол наз относительно гибкой. Виды дкполразлич в зависимости от ее конеч целей. В условиях инфляции провод пол «дорогих денег» (политика кредит рестрикции). Она направлена на сокращпредлож денег путем ужесточения условий выдачи кредитов и ограничобъема кредит операций коммерч банков. Центр банк, проводя рестрикционную полит, предпринимает след действия: продает госцб на открытом рынке, увелич норму обязат резервов, повыш учетную ставку. Если эти меры оказыв недостаточно эффектив, центр банк исполадминистрогранич: понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребит кредита и т.д. Пол «дорогих денег» явл основным м-ом антиинфляцрегулир. В периоды спада про-ва для стимулир деловой активности осуществ пол «дешевых денег» (экспансионистскаядкп). Она заключ в расширении масштабов кредитов, ослаблении контроля над приростом денеж массы, увеличпредлож денег. С этой целью центр банк покупает госцб, снижает резервную норму и учетную ставку, создавая тем самым более льготные условия для предоставленя кредитов экономич субъектам. Центр банк выбирает тот или иной тип дкп, исходя из состояния эконом страны. При этом необходимо учитывать, что дкредитноерегулир способно влиять только на монетарные факторы нестабильности.

34 Эффективность дкп. Большинство экономистов считают, что дкп в краткосрочном периоде способна воздействовать на уровень совокуп дохода и занятости, т.е. она эффективна. Дкп обладает определенными достоинствами и, прежде всего, сравнительно коротким временным внутренним лагом – период времени между изменением экономич ситуации и принятием ответных мер дкп. Решения принимает центр банк страны, что не требует длит согласований; необходимые шаги осуществл практически немедленно путем проведения операций на открытом рынке. Дкпяв гибкой. Контролируя промежуточные и тактические цели, цент банк имеет возможность быстро определять правил выбранного направления регулир, корректировать проводимую пол, не дожидаясь ее окончат результатов:Центр банк в странах с рыночной эконом более независим, чем большинство правител учреждений, что позволяет ему проводить политику твердого курса. Он четко придерж установленных параметров, не нарушая их при изменении текущей экономич конъюнктуры. Дкпспособна воздействовать на структуру совокупного спроса (соотношен потреблен, инвестиций и гос закупок в общем объеме совокупного спроса). Например, пол «дешевых денег» увеличден массу в стране, в результате чего предлож денег начинает превышать спрос. Ставка ссудного процента пониж, что вызувелич инвестиционных расходов. В совокупном спросе, а значит и в ВВП, возрастает доля инвестиций, что позволит в будущем расширить про-во и обеспечит более высокий уровень занятости. При проведении пол «дорогих денег» их предлож снижается и процентная ставка возрастает, что приводит к сокращению частных инвестиций. Структура совокупного спроса изменяется: уменьшается доля инвестиций и возрастает доля гос и потребит расходов. В результате сокращается удельный вес инвестиций в ВВП и его рост начинает замедляться. Вместе с тем при реализацдкп возникает ряд проблем. Одна из них в том, что на практике центр банку трудно осуществить контроль над ден массой по ряду причин: а) невозможно точно рассчитать вел денежного мультипл, что может привести к непредсказуемым последствиям для денежпредлож; б) центр банк в случае необходим всегда может увел денеж базу путем кредит коммерч банков и изменить тем самым предлож денег. Контроль над денежной массой особенно усложняется во время инфляции. Увеличение ее темпов сопровождается, как правило, быстрым и неравномерным увелич скорости обращ денег, что снижает эф-ть антиинфляционной пол, направлен на ее снижение. Пол контроля над денеж массой может привести к значит колебаниям процентной ставки, что негативно скажется на инвестиционном климате и способно даже повлечь за собой сокращение долгосрочных инвестиций. Проблема обостряется в том случае, если спрос на деньги неэластичен по отношен к процентной ставке. В данной ситуации даже незначительное его изменение приведет к серьезным колебаниям ставки процента. Определенные проблемы могут возникнуть и при осуществлении операций на открытом рынке. Если при проведении жесткой дкп центр банк захочет продать большой пакет госцб, то ему, скорее всего, придется резко повысить ставку процента по облигациям, чтобы найти покупателей. Потенциальные покупатели знают, что при проведении пол «дорогих денег» уровень процентной ставки возрастает и поэтому будут требовать повышен их доходности, Высокие процентные ставки приведут к росту дефицита гос бюджета, сокращению частных инвестиций, привлекут иностранный капитал в страну, что обусловит повыш курса нац валюты и отрицат скажется на экспорте. В странах с ограниченными финансовыми ресурсами продажа значит пакета гос ценных бумаг может отвлечь капитал от реального сектораэкономики. Эффективность дкп снижает и наличие многоэтапного передаточного механизма. Общий результат влияния изменений в предлож денег на уровень совокупного дохода зависит от того, насколько точно сработает каждое звено передаточного механизма. «Сбой» на одном из этапов может привести к непредсказуемым последствиям. В силу рассмотренных выше причин для разработки дкп и оценки ее последствий центральному байку необходима исчерпывающая информация о факторах, влияющих на каждый из этапов передаточного механизма, их взаимосвязи. Получить такие сведения в полном объеме практически невозможно, что в свою очередь может привести к непредсказуемым конечным результатам.

35. Особенности дк пол в РБ. Этапы реал ДКП в Бел. Дкп РБ осуществляется в общем контексте социально-экономичпол республики. В ее реализации выделяют 3 этапа. Первый этап начался в 1994 г. с момента признания белорус расчетного билета в качестве нац валюты. К концу этого года функционировал валютный рынок, сформировался единый обменный курс. На данном этапе проводилась полит ограничения кредитной экспансии, что вызывало антиинфляционный эффект.Начало второго этапа относится к 1997 г. Ухудшение социально-экономич ситуации в республике стали связывать со сжатием денеж массы и отсутствием кредитной поддержки реального сектора. Проводилась стимулирующая ДКП. Рост долгосроч и краткосрочо кредитов под низкий, а часто и отрицательный процент явился одним из основных факторов инфляции. Обесценивание денег шло нарастающими темпами, увеличивались неплатежи, скорость обращения денег выросла до 10-12 оборотов в год, появились множественность обменных курсов, суррогатные деньги, произошел рост бартерных сделок, увеличилась долларизация экономики. Кризис нац валютного рынка пришелся на март 1998 г., когда белорусрубль был выведен из международного оборота. Так, в 1998-1999 гг. в экономике Б резко обесценились доходы предприятий и граждан из-за обрушения валютного курса в течение 2х лет, поэтому 1998-1999 гг. были периодом самого жесткого и последоват проведения административных принципов прямого директивного управлен денежным рынком. Был проведен режим множественного курса рубля, проникновение иностран банков на денеж рынок страны было ограничено, затем запрещено. Третий этап связывают с проведением более взвешенной ДКП с 1999 г. К положит тенденциям можно отнести ликвидацию множественности валютных курсов, восстановление деят-ти валютной биржи, сокращение кредитной экспансии, обеспеч положит инициальных ставок рефинансирован, снижение темпов инфляции.С начала 2000 г. Нацбанк Б начал проведение умеренно жесткой дкп. Перед ним стояли задачи: снизить очень высокую инфляцию с 3хзначного уровня (294 % в 1998 г.) до 2хзначного уровня, ликвидировать систему множественного валютного курса, либерализировать валютный рынок. Нац банк, используя инструменты эмиссии и процентной ставки, ужесточил финансовую среду, заставил субъекты экономики «переключиться» на преимущественное использован белорус рубля на внутреннем рынке. Умеренно жесткая политика, проводимая в 2000-2004 гг., привела к укреплению нац валюты. Дкп и на предстоящий период (2011-2015 гг.) будет содействовать созданию условий для поддержания стабильных темпов роста в экономике.Гл задачами яв обеспечение устойчивости белорус рубля и поддержан финансовой стабильности путем проведения эф-ой монетарной полит.Направлен реализации этих задач предусматр: - постепенный переход в рамках привязки к корзине иностранных валют к более гибкому формирован обменного курса по мере повышения внутренней и внешней сбалансированности экономики в целях поддержания конкурентоспособности отечественных производителей и ограничения инфляционных процессов; - формирован золотовалютных резервов на уровне, обеспечивающем экономическую безопасность страны; - совершенствование системы рефинансирования банков, основанной на рыночных условиях формиров цены ресурсов, что позволит повысить эффективность процентной пол и снизить процентные риски для банковской системы; - поддержание процентных ставок на положит уровне, обеспечив сохранность и привлекател ресурсов в нац валюте, а также доступность банковского кредита для нефинансового сектора экономики. В рез-те названных действий будет обеспечена стабильность курса белорус рубля к корзине валют в коридоре + (-) 10 процентов, ставка рефинансирНацбанка будет снижена до 6 – 8 процентов к концу пятилетия. Предполагается, что к 2015 году прирост индекса потребит цен не превысит 5 – 6 процентов.

2018-02-14

2018-02-14 2415

2415