P

2) Валовой продукт (доход) Y-национальный объем производства Y=C=J+G+(E-X).

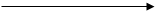

3) Потребление С ( это товары и услуги, покупаемые домохозяйствами, исключая строительство домов), которое описывается потребительской функцией С=Со +с'(Y-Т), где

Со - автономное потребление, не зависящее от дохода, с' - склонность к потреблению;

(Y - Т) - располагаемый доход(за вычетом налогов Т).

|

|

|

|

Y(Y-T) (располагаемый доход)

Наклон потребительской функции определяется склонностью к потреблению с ', которая показывает какую часть дохода расходуют на потребление.

Предельная склонность к потреблению(МРС):

ΔМРС=ΔC/ΔY = dC/dY

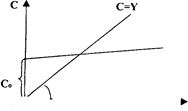

4) Сбережения S - часть дохода (располагаемого дохода), которая не потребляется, а накапливается:

S = Y - С = Y - С(Y). При росте дохода растёт потребление, но не в той степени, в которой растут доходы, а несколько меньше, что объясняется склонностью к сбережению (показывает какая часть дохода сберегается).

S < 0 - жизнь в долг. АО - пороговый доход,

|

|

По Кейнсу экономическим агентам свойственна склонность к сбережению s' - основной психологический закон. Склонность к сбережению показывает, какая часть дохода сберегается. Предельная склонность к сбережению (MPS): MPS = ΔS/ΔY=dS/dY.

с' + s' = 1 и MPS + MPC = 1.

5) Инвестиции (I)- часть национального продукта (дохода), которая расходуется на увеличение основного капитала, на строительство и приобретениедомов, на увеличение запасов сырья и материалов. Очень важны инвестиции в нововведения - инновации .

На практике выделяют: 1) новые или чистые инвестиции, связанные с увеличением основного капитала; 2) инвестиции на восстановление и модернизацию, связанные с амортизацией основного капитала, 3) валовые инвестиции равные чистым плюс амортизация.

Поскольку Y = С + J(Валовые), то J = Y - C(Y) = S, откуда J = S -сбережения населения являются финансовым источником инвестиций частного бизнеса (фирм).

|

|

|

1. Кейнс показал также, что инвестиции зависят от ставки процента r: J = J(r) Причем эта зависимость - обратная: чем выше процент, тем меньше инвестиции:

| |||

| |||

Y

J=J(r)

J=J(r)

J

J

2. Кейнс потребление целиком определял только текущим доходом. Он считал также, что склонность к потреблению уменьшается по мере роста дохода. Это подтверждалось анализом экономики 30-х годов в краткосрочных периодах. Но после II мировой войны статистическая проверка уже не подтверждала выводы Кейнса. Появились новые очень привлекательные гипотезы о потреблении.

Важной составляющей макроэкономической теории Кейнса является мультипликатор инвестиций (дохода). В экономике действует мультипликативный эффект, когда первоначальный доход, вызванный инвестициями, депозитами, экспортом, вновь вовлекается в экономический оборот через потребление (поток дохода) и происходит приращение, умножение дохода. Но это не бесконечный процесс, не вечный двигатель - какая-то часть дохода сберегается и выводится из дальнейшего оборота и не приносит новой порции дохода.

Допустим, потребительская функция имеет вид;

С = 0,8Y, т.е. 80% дохода потребляется, а 20% сберегается. Пусть первоначальные инвестиции в экономику составили 100 млрд. долл. и они привели к росту дохода на 100 млрд. долл.(80 млрд. долл. - потребление; 20 млрд. долл. - сбережения). Дальше инвестиций не делается, но процесс увеличения дохода идет: 80 млрд. долл. потребления увеличивают доход на 80 х 0,8 = 64 млрд., эти 64 млрд. долл. обеспечивают 64 х 0,8 = 51,2 млрд. долл. и т.д. по закону убывающей геометрической прогрессии. Совокупный доход от первоначальных инвестиций в 100 млрд. долл. составит: 100 + 80 + 64 +... = =100(1+ 0,8 +0,82 +...) = 100 х (1/(1-0,8))=500 млрд. долл

Коэффициент, показывающий во сколько раз суммарное увеличение дохода превосходит первоначальные инвестиции, называется мультипликатором инвестиций ( дохода) Kμ:

Kμ=(∑ ΔY) / ΔJ = 1/MPS = 1/ (1-MPC).

В нашем примере Kμ = 500/100=1/0,2=1/(1-0,8)

Обратим внимание на следующее:

- сбережения приводят к затуханию мультипликативного эффекта. Чем ниже склонность к сбережениям, тем выше мультипликатор. Это так называемый парадокс бережливости - наращивание сбережений сокращает прирост дохода и сокращает возможности сбережений в будущем;

- отрицательный мультипликатор, - когда инвестиции уменьшают. Это приведет к резкому уменьшению дохода и объема производства;

- мультипликативный процесс роста дохода может обеспечиваться государственными расходами и сокращением налогов (соответственно мультипликатор госрасходов и налоговый мультипликатор).

|

Y (доход, реальные расходы)

Y (доход, реальные расходы)

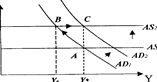

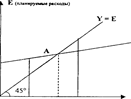

Точка А означает равенство AS =AD - эффективный спрос. Отклонение от равновесия, неэффективный спрос объясняется тем, что реальные расходы фирм и домохозяйств отличаются от ранее планируемы х, так как фирмы, например, увеличивают запасы. Далее, наблюдается несоответствие планов инвестиций фирм и сбережений. Как отмечалось, необходимо равенство инвестиций и сбережений J = S, но в реальной экономике оно затруднено, так как инвестиций зависят, прежде всего, от процентной ставки J = J(r), а сбережения зависят от дохода S = S(Y). На линии Y = Е соблюдается равенство фактических инвестиций и сбережений, а в точке А достигается равенство планируемых и фактических инвестиций и сбережений. Если фактический объем производства Y1 > Yo, то спрос будет неэффективным и будет накапливаться нереализованная продукция. При Y2 < Yo спрос будет превышать предложение, и стимулировать производство.

|

|

|

Отсюда возникает возможность колебаний (отклонений) фактического объема производства вокруг потенциального уровня полного использования ресурсов экономики.

|

|

|

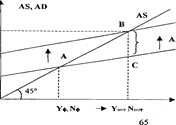

Линия AS соответствует предложению, равному реальному доходу. АDфакт - это фактический спрос; АDпот -потенциальный спрос, обеспечивающий полную занятость и полное использование производственных мощностей. Равновесие экономики в точке А означает безработицу (Nпот - Nфакт) и падение производства (дохода) (Yпот -Yфакт). Чтобы поднять эффективный спрос до более высокого уровня В, необходимо увеличить спрос c АDфакт до АDпот за счет роста инвестиций, госрасходов и чистого экспорта, т.е. необходимо прибавить J + G + (Е - X).

Отрезок ВС составляет разрыв безработицы или рецессионный разрыв. Его величина равна Δy/kμ = ΔY*MPS. Превышение фактического спроса выше потенциального возможно в результате инфляционного бума - цены будут расти, но расширить производство будет невозможно, т.е. все ресурсы полностью задействованы. Возникает ситуация инфляционного разрыва, преодоление которого предполагает сдерживание совокупного спроса.

Если инвестиции и чистый экспорт не изменяются, то ключевое значение для повышения совокупного спроса и решения проблемы безработицы имеют госрасходы (С) и налоговые отчисления (Т).

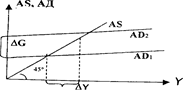

Когда госрасходы увеличиваются на ΔG, то линия AD сдвигается на ΔG, а равновесный объем производства увеличивается на ΔY = ΔG * Кμ = ΔG * 1/ MPS.

При сокращении налогов на ΔT, располагаемый доход увеличится на ΔТ, а потребительские расходы и спрос увеличатся на ΔT x MPC. Следовательно, линия AD поднимется на эту величину, что приведет к росту дохода ΔY на (ΔT x MPC x 1/MPS). (MPC x 1/MPS) налоговый мультипликатор КμT. Обратим внимание на то, что величина налогового мультипликатора меньше мультипликатора госрасходов Кμg так как (MPC x 1/MPS) <(1/MPS), так как МРС< 1 и MPS < 1. (1/ MPS) * МРС = (1/MPS) * (l-MPS)=(1/MPS)-1 и КμT = Кμg – 1.

|

|

|

Следовательно, политика госрасходов сильнее налоговой политики. При Δ G = ΔT, будет наблюдаться равенство ΔG = ΔY - ситуация мультипликатора сбалансированного бюджета, равного единице.

6. Гипотезы потребления Кейнса, Кузнецова, Модильяни, Фишера, Фридмана.

а) Кейнс потребление целиком определял только текущим доходом. Он считал также, что склонность к потреблению уменьшается по мере роста дохода. Это подтверждалось анализом экономики 30-х годов в краткосрочных периодах. Но после II мировой войны статистическая проверка уже не подтверждала выводы Кейнса. Появились новые очень привлекательные гипотезы о потреблении:

б)Гипотеза С. Кузнеца о стабильности склонности к потреблению в долгосрочном периоде;

в) Модель И. Фишера которая показывала, что потребление зависит не только от текущего дохода, но и от ожидаемого в течение жизни дохода - дисконтированной стоимости будущего дохода;

г) Идею Фишера развил Ф. Модильяни, выдвинувший гипотезу жизненного цикла: текущее потребление домохозяйств зависит как от текущего дохода Y, так и от накопленного богатства W. При этом человек стремится стабилизировать свое потребление до конца жизни. Отсюда: C=(W+RY)/T или C= (1/T)*W + (R/T)*Y, где R - годы до пенсии; Т - ожидаемая продолжительность жизни.

Допустим, если ожидаемая продолжительность жизни 50 лет, а до выхода на пенсию осталось 30 лет, то С= 0,02W + 0,6Y. Это означает, что каждый дополнительный доллар годового дохода увеличивает потребление на 60 центов, а каждый дополнительный доллар богатства увеличивает потребление только на 2 цента. Следовательно, потребительская функция по Модильяни меняется: С = αW + β Y, где α и β- предельные склонности к потреблению по богатству и доходу.

Потребление вполне предсказуемо .

д) Фридмен в своей гипотезе постоянного дохода, наоборот, доказывает, что потребление непредсказуемо и случайно. Доход разделяется на постоянный Yp и временный, случайный Yt, так что Y= Yp + Y t .

Потребление, по Фридмену, зависит только от постоянного дохода, а временный доход, как правило, сберегается: С = аYp - потребление пропорционально постоянному доходу.

----------------------------------------------------------------------------------------------------------------------------------------

7. Модель IS/LM: сущность, графики кривых IS, LM и креста Хикса, использование. Модель Хикса-ХансенаМодильяни.

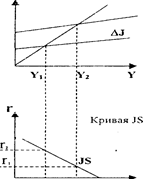

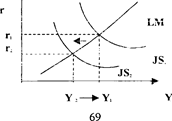

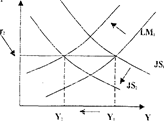

4. От модели(креста) Кейнса, введя в нее функцию инвестиций J=J(r) и денежный рынок, можно перейти и к другой важной макроэкономической модели JS/LM(Kpecr Хикса). Кривая. /.^(инвестиции - сбережения) показывает взаимосвязь г и Yна товарном рынке:

Крест Кейнса

|

|

I(r2) ΔI I(r1) I Y

Кривая IS - это геометрическое место точек, представляющих комбинацию значений г и Y, обеспечивающую равновесие товарного рынка.

Пологая IS означает высокую чувствительность, эластичность инвестиций к изменениям процентной ставки. С помощью кривой JS иллюстрируют бюджетно-налоговую (фискальную) политику: увеличение государственных расходов ΔG сдвигает JS вправо(увеличиваются Y и г), сокращение налогов (-ΔT) сдвигает JS вправо, увеличение налогов(+ΔТ) перемещает ее влево (сокращаются г и Y).

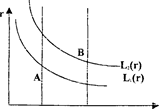

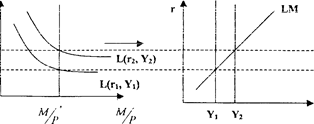

Кривая LМ (ликвидность-деньги) характеризует денежный рынок - соотношение между процентной ставкой г и уровнем дохода Y на рынке денежных средств. Кейнс сформулировал принцип предпочтения ликвидности: люди стремятся хранить свои активы в наиболее ликвидной фирме, что объясняется трансакционным мотивом (чтобы быстро осуществлять текущие сделки купли - продажи), мотивом предосторожности(что6 ы можно было воспользоваться ими в случае непредвиденных обстоятельств) и спекулятивным мотивом (возможность получения дохода). Наибольшей ликвидностью обладают наличные деньги. Из предпочтения ликвидности вытекает, что спрос на реальные деньги(скорректированные на уровень цен, на инфляцию) - (М/Р)D зависит от процентной ставки г. Если г растет, то люди стремятся меньше держать деньги в форме наличности, так как более выгодно помещение в банк или покупка акции и облигаций. Это графически можно изобразить так:

r

|

M/P

M/P

Кейнс указывал, что г > 0 и существует некий небольшой уровень процентной ставки rо, когда все деньги переводятся L(r) в наличные. Есть подсчеты, что rо=2% годовых (реальная ставка). Это ситуация так называемой «ловушки ликвидности».

(M/P)D=L(r),

Предложение денег в коротком промежутке будет фиксировано — оно задано Центральным банком, т.е. (M/P)s =const. График предложения денег

r

r

|

M/P M/P

Отсюда равновесие денежного рынка (М/Р) D = (М/Р)s, при разных величинах денежного предложения и спроса на деньги будет выглядеть так:

(М/Р)1 (М/Р)2 М/Р

Точки равновесия денежного рынка А и В. Кроме г на денежное предложение и спрос влияет уровень дохода Y. При высоком доходе будут высокие расходы, увеличивается количество сделок, что требует большего количества денег, т.е. растет спрос на деньги. Отсюда (М/Р)D = L(r,Y), причем денежное предложение пропорционально доходу и обратно пропорционально процентной ставке

КриваяLM - это геометрическое место точек, где спрос на ликвидные активы(L) равен предложению денег М:

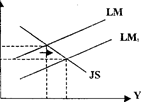

С помощью кривой LM иллюстрируются кредитно-денежная (монетарная) политика. Если (M/P)s изменяется (Центральный банк изменяет денежную массу), то LM сдвигается. При постоянном Y и неизменном спросе на деньги(М/Р)D сокращение денежного предложения (М/Р), увеличивает r и LM сдвигается влево (уменьшается). Увеличение денежного предложения (M/S) сдвигает LM вправо. Пологая LM означает высокую чувствительность, эластичность спроса на деньги к изменению процента г.

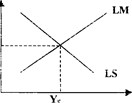

Пересечение LM и JS дает точку равновесиятоварного и денежного рынков. Координаты этого равновесия re и Ye.Этот график получил название креста Хикса

Модель JS/LM, ее график очень удобны для анализа фискальной и монетарной политики:

1) Если Центральный банк увеличивает денежную массу, то при неизменных целях растет денежное предложение(М/Р), Кривая LM передвигается вправо(до LM:) и равновесие устанавливается при более

низком уровне процента r, и более высоком уровне y |:

Y Y,

Минфин стремиться уменьшить бюджетный дефицит и увеличивает налоги(+ΔТ). Это повлияет на экономику двояко:

- если Центробанк будет поддерживать неизменное денежное предложение, рост налогов сместит JS влево – сократится Y и снизится r:

-

- если Центробанк будет поддерживать неизменной процентную ставку г, то в ответ на рост налогов и сдвиг JS (до уровня JS2). он должен уменьшит ь денежное предложение и это сдвигает LM влево(до уровня LM2 )

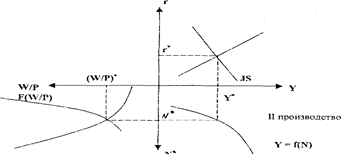

Если в модель JS/LM ввести рынок труда и производственную (функцию. то получим модель Хикса - Хансена - Модильяни:

1. Функция дохода: Y= C(Y,r) + J(Y,r).

2. Производственная функция: Y — f(N).

3. Спрос на реальные денежные остатки: (М/Р)D = L(Y,r).

4. Спрос на труд: f '(N) = F(W/P).

5. Предложение труда N = N(W/P)

Здесь N - занятость, количество работающих по найму, W/P - реальная заработная плата.

Графически эту модель можно изобразить так:

|

|

N (W/P)

III рынок труда

Общее рыночное равновесие достигается при г, Y, N, (W/P)'.

8. Денежные теории. Особенности количественной и монетаризма.

9. Уравнение количественной теории денег: кембриджское и Фишера.

10. Монетарная теории Фридмана: сущность, основные понятия, методы, монетарное правило, практическое значение.

Для анализа денежного рынка необходимо обратиться к классической и количественной теории, идеям Кейнса и монетаризма.

Известны два уравнения количественной теории:

1) кембриджское М =k*p*Y, где k - коэффициент пропорциональности, обратный скорости обращения, р - уровень цен, Y – объем производства.

2) И. Фишера MV =PY, где V- скорость обращения денег. Заметим, что PY – номинальный ВВП.

Из этих уравнений вытекают два важных вывода:

а) спрос на реальные деньги (реальные кассовые остатки - наличность + остатки текущих счетов) пропорционален доходу: (M/P)D = kY –кембриджское уравнение.

б) если V –const, постоянен рост ВВП, то Центральный банк полностью контролирует темп инфляции. Это следует из записи уравнения Фишера в дифференциальной форме: ΔМ (в %) + ΔY(в %) =ΔP(в %) + ΔY(в %), где ΔM - изменение денежной массы Центробанком; ΔV =0, так как V - const; ΔР - темп инфляции; ΔY - постоянен, так как задан техническим прогрессом и внешними факторами.

Следовательно, ΔМ ≈ ΔР и Центральный Банк регулирует инфляцию: если Мs увеличивается, то растут цены, если Центробанк держит денежную массу на стабильном уровне, то уровень цен не будет меняться.

Д Кейнс показал, что реальный денежный спрос (М/Р)D<1 зависит не только от дохода, но и от ставки процента: (M/P) D =L(r,Y) или M D =kpY+L2(r).

kpY -это трансакционный спрос на деньги, спрос на деньги для сделок. L2(r) - спекулятивный спрос на деньги с целью получения большего дохода.

Монетарная теория, связанная с М. Фридменом и другими экономистами чикагской школы, подчеркивает особое значение денег в экономике -практически любое экономическое явление в решающей степени зависит и определяется денежным фактором. Девиз монетаристов: "Мопеу matters" -деньги имеют значение (все остальное еще должно подтверждать свою значимость). Денежный спрос на реальные кассовые остатки по М Фридману зависит от целого ряда показателей (независимых переменных):

(М/Р) D = F(Y, r обл, r акц , π, h), где Y – доход, r обл -доход на облигации, r обл – доход на акции, π – темп

Но определяющим фактором М.Фридмен считает постоянный доход. Отсюда более простая формула:

(М/Р) D = f(Yp).

Все остальные факторы не оказывают систематического влияния на денежный спрос по Фридмену.

Монетаристы сформулировали гипотезу о стабильностискоростиобращения денег в долгосрочном периоде и о ее колебаниях в краткосрочных периодах вокруг долгосрочного тренда. Эти колебания определяются темпами инфляции и изменениями процентной ставки. Для доказательства стабильности скорости обращения денег М.Фридмен использует метод статистической проверки гипотез и рассматривает монетарную историюСША с 1859 года (динамика денежной массы, скорость обращения, вычисление реального и антиципированного, ожидаемого дохода и т.д.).

В рамках монетарной теории сформулировано монетарное (денежное) правило, по которому в условиях стабильной, нормально развивающейся экономики годовой прирост денежной массы должен соответствовать приросту ВВП и не превышать 3-5%. Это вытекает из дифференциальной формы уравнения Фишера:

ΔМ + ΔV = Δр +ΔY.

Поскольку ΔV = 0 и Δр = 0, то ΔМ = ΔY.

Это правило монетаристы предлагают применять для финансовой стабилизации государств - жесткая монетарная политика борьбы с инфляцией. (не западе имела успех, а в России из-за неумения экономистов не прошла).

11. Спрос на наличные деньги. Модель Баумоля-Тобина.

Обобщая уравнения количественной теории, положения монетаризма, можно сделать вывод о том, что спросна деньги в краткосрочном периоде в первую очередь зависит от уровня дохода Y, скорости обращения денег V и процентной ставки г. Из уравнения Фишера вытекает, что денежный спрос обратнопропорционален скорости обращения денег: (М/Р)D=(1/V)*Y.

Скорость обращения измеряется отношением денежных расходов за период к денежной массе.

Скорость обращения растет по мере роста инфляции. Чем выше инфляция, тем быстрее люди хотят потратить полученные деньги.

На денежный спрос влияет номинальная процентная ставка: при любом данном уровне дохода спрос на деньги падает с ростом ставки процента (номинального), так как растут издержки хранения денег в виде наличности.

Интересной является модель спроса на наличные деньги (модель управления наличностью) Баумоля - Тобина, по которой можно рассчитать оптимальную величину наличности на руках и оптимальное число посещений банка вкладчиком.

Если вкладчик имеет счет в банке на начало периода (года) величиной Y и посещает банк только один раз в году(в начале года), то графически спрос на наличность можно изобразить так:

|

|

время

время

1/2 1 год

При двух посещениях в год:

деньги на руках

|

время

При N посещений

| |||

| |||

Y / N

Y / N

1/N время

Чем больше посещений банка N, тем меньше средняя величина наличности будет на руках, и наименьшими будут потери в виде недополученного процента (rY/2N). Но при этом возрастают издержки, связанные с посещениями банка (F • N), где г - процентная ставка; F —издержки посещения банка. Графически ситуация выглядит так:

|

|

Оптимальное число посещений банка Nопт = rY/2F

Оптимальная средняя сумма наличности на руках: y/2N = YF/2r

12. Денежное предложение. Механизм эмиссиии, заимствований у Центробанка, банковской мультипликации.

13. Эмиссия и инфляция. Инфляционный налог. Эффект Танзи-Оливера. Гиперинфляция.

14. Банковский мультипликатор: сущность, величина, формула расчёта.

Денежное предложение реализуется через различные элементы денежной массы - денежные агрегаты:

Мо - наличные деньги (бумажные кредитные деньги и монеты);

M1 - Мо + банковские счета до востребования, дорожные чеки, Now -счета;

М2 – M1 + срочные банковские счета, сберегательные депозиты;

Мз – M1 + крупные срочные депозиты, взаимные институциональные фонды денежного рынка;

L — Мз + сберегательные облигации, краткосрочные облигации

Казначейства, другие коммерческие бумаги.

Агрегаты Мо M1, M2, Мз, L применяются в США, в России используют mо,m1|, М2.

m1 - это " деньги высокой силы ", трансакционные деньги (деньги для сделок), М2- m1 - квазиденьги .

Механизм денежного предложения включает денежную эмиссию, заимствования правительства у Центрального банка и кредитную мультипликацию.

а) Денежная эмиссия осуществляется государством через Центральный банк простым увеличением денежной массы для финансирования своих расходов. Эмиссия составляет доход государств – сеньораж ( по аналогии с исключительным правом средневекового сеньора). Но эмиссия ведет к инфляционному налогу, который налагается на все население и выражается в обесценивании наличных денег и сбережений в банках:

Инфляционный налог = π* В = дефициту бюджета (G-T), где В - базовые деньги (наличность + депозиты населения в банках (B=H+R)); π - уровень инфляции.

Уровень инфляции π равен темпу роста денежной базы в долгосрочном периоде: π =ΔB/B, где ΔВ — изменение денежной базы за один интервал В.

Если правительство не собирает налоги и не увеличивает их, не сокращает расходы, тогда у него остается единственный путь покрытия бюджетного дефицита - эмиссия и инфляционный налог, т.е. финансирование бюджетного дефицита осуществляется выпуском (напечатанием) Центральным банком дополнительных денег. Таким образом действовало российское правительство в 1992-1995 г г.

Эмиссия и инфляция хорошо изучены эконом. наукой:

1) Дефицит бюджета ведет к инфляции, а рост инфляции в свою очередь усиливает дефицит бюджета — это ситуация эффекта Танзи — Оливера.

2) Теоретическое изучение гиперинфляции (Фридман и Кейган). По Кейгану гиперинфляция наступает если месячный рост цен превышает 50%. Спрос на деньги при гиперинфляции зависит от реальной процентной ставки и от ожидаемой инфляции (ожидаемого роста цен).

Выход из гиперинфляции – денежная реформа, введение новой денежной единицы и проведение жёсткой монетарной политики, запрет эмиссии и недопущение кредитов центральному правительству.

б ) Заимствование (кредит) правительства у Центрального банка также приводит к инфляции, так как мало чем отличается от эмиссии, потому что под этот кредит ЦБ вынужден печатать доп. наличность, чтобы государство рассчиталось с бюджетниками и выплатило з/п. Поэтому, во многих странах, в т.ч. в России, по закону запрещены такие кредиты.

в) Кредитная мультипликация - это увеличение денежной массы через механизм межбанковского кредитования и частичного резервирования депозитов в Центральном банке.

Депозиты ( вклады) физических и юридических лиц составляют пассивы коммерческого банка. Активы - это выданные кредиты и обязательные резервы, передаваемые по закону Центральному банку. Для баланса Центрального банка активы - это его кредиты коммерческим банкам, а пассивы - наличность и резервы, в т.ч. поступающие обязательные резервы коммерческих банков (заметим, что сумма наличности и резервов коммерческих банков оставляют денежную базу В ). Рассмотрим механизм денежной мультипликации с помощью корреспонденции Т - счетов (упрощенный баланс) Центрального и коммерческих банков. Допустим норматив обязательного резервирования – R’ = 1/3. Центральный банк увеличивает денежную базу на 1 млрд.руб. и через правительство кредитует коммерческий банк "Росбанк". На Т-счетах эта операция выглядит так:

изменение баланса ЦБ Изменение баланса "Росбанка"

|  |

Активы Пассивы Активы Пассивы

|

Кредиты 1. Наличность Резервы +1 Депозиты предприятий +1

+1 2. Резервы +1

+1 2. Резервы +1

|

Допустим, до поступления кредита баланс "Росбанка" был:

Актив Пассив

Резервы 100 Депозит 300

Кредит 200

После поступления кредита он стал таким:

Актив Пассив

Резервы 101 Депозит 301

Кредит 200

У "Росбанка" возникает возможность предоставить межбанковский кредит "Балтбанку", выделив на это 2/3млрд.(1/3 “Росбанк" обязан зарезервировать на счете ЦБ как обязательный резерв - 1 млрд. • R' = 1/3 млрд.).

Баланс "Балтбанка"

2020-01-15

2020-01-15 109

109