МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ

НАУКОВО-ДОСЛІДНИЙ ФІНАНСОВИЙ ІНСТИТУТ

ПРИ МІНІСТЕРСТВІ ФІНАНСІВ УКРАЇНИ

Реферат на тему:

„Влив макроекономічних показників на валютний курс”

Виконав: Холявко Олексій Миколайович

Перевірив: _________________________

Київ, 2002 р.

ПЛАН

Вступ – ст. 3

1. Аналіз фундаментальних факторів які впливають на валютний курс – ст. 4

2. Економічні індикатори – ст. 11

3. Аналіз макроекономічних показників США – ст. 17

Висновок – ст. 19

Використані джерела – ст. 20

ВСТУП

У процесі інтеграції України в світову спільноту для вітчизняних суб’єктів господарювання відкрились перспективи роботи не тільки на внутрішньому, але й на міжнародному фінансовому ринку. В останні роки надзвичайно розширилися можливості участі в ринку FOREX для невеликих фірм і приватних осіб. Завдяки системі маржевої торгівлі, вихід на ринок доступний особам з невеликим капіталом. Ринок FOREX стає доступним майже кожному, і величезна кількість різних фірм прагнуть залучити до нього гроші клієнтів. Але робота на світових фінансових ринках потребує від потенційного інвестора досить глибоких економічних знань, які необхідні для аналізу тенденцій зміни ринку. Методи аналізу ринку, в основі яких лежить гіпотеза, що рух цін на ринку цілком визначається зовнішніми факторами такими як: макроекономічні показники, соціальні і природні катастрофи, політичні події відносяться до фундаментального аналізу[1]. Я також погоджуюсь з думкою, що визначальним у прогнозуванні тенденції ринку є аналіз фундаментальних факторів, а зокрема макроекономічних показників, і тому вирішив у своїй майбутній дисертації дослідити можливості цього аналізу щодо прогнозування валютного курсу.

Багато хто з практиків вважає, що знання (розуміння, уміння) фундаментального аналізу далеко не даремно, але от торгувати по ньому ймовірно можна тільки на самих широких тимчасових обріях. Я не погоджуюсь з цим і вважаю, що спираючись на аналіз фундаментальних факторів можна з великою точністю робити як середньострокові так і короткострокові прогнози.

Макроекономічні показники, що впливають на валютні курси, загальновідомі - це валовий національний продукт, платіжний баланс, без ризикова процентна ставка, рівні інфляції і безробіття. Більш - менш зрозуміло, що ріст валового внутрішнього продукту, позитивне сальдо платіжного балансу і ріст без ризикової ставки повинні позитивно впливати на світову ціну валюти, а ріст інфляції і безробіття - негативно. Інтерес представляє кількісна міра цього впливу.

Реферат складається з трьох глав в яких досліджується вплив макроекономічних показників на валютний курс.

Аналіз фундаментальних факторів які впливають на валютний курс.

Фундаментальні фактори є ключовими макроекономічними показниками стану національної економіки які впливають на учасників валютного ринку і рівень валютного курсу.

Агентство Рейтер публікує спеціальну сторінку прогнозу основних економічних індикаторів розвитих країн: ECI / I. [2]

Звичайно це дані макроекономічної статистики, що публікуються національними статистичними органами. Інформаційне агентство Рейтер доставляє користувачам свіжі статистичні дані в момент їхнього опублікування. Відомий графік публікації статистичних даних різних країн: у який день і в скільки ті чи інші показники будуть офіційно оголошені, і миттєво передані в системі Рейтер, виникнувши на екрані рейтеровських моніторів по усьому світі.

У розбивці по днях тижня приводяться середньозважені прогнози економістів і дослідницьких центрів про очікувані показники національної статистики. Даються час їхньої публікації, а також попередні значення показників. Ці дані ретельно аналізуються дилерами й аналітичними відділами банків, і на їхній основі виробляється сценарій поводження валютного курсу і тактика арбітражних операцій.

Звичайно на світових валютних ринках, де 80 відсотків арбітражних операцій проводяться з американським доларом, найбільший вплив мають дані по економіці США які можуть призвести до підвищення чи зниження курсу долара стосовно інших валют. Можна виділити два тимчасових аспекти впливу фундаментальних факторів на валютний курс[2]:

· довгостроковий вплив, тобто даний набір фундаментальних факторів визначає стан національної економіки, а отже, тренд зміни валютного курсу протягом місяців і років. Таке середньострокове прогнозування курсу використовується для відкриття стратегічних позицій. Наприклад, багаторічне негативне сальдо торгового балансу США з Японією є причиною постійного зниження курсу долара до японської ієни (з 250 у 1985 р. до 80 у 1995 р.). Для середньо - і довгострокового впливу враховуються статистичні індикатори за період більше місяця (квартал, рік).

· короткостроковий, тобто вплив опублікованого статистичного індикатора на курс валюти, що діє на протязі декількох годин чи навіть хвилин. Наприклад, публікація даних про зниження дефіциту торгового балансу США з Японією здатна привести до деякого росту курсу долара до ієни на протязі декількох годин. Короткостроковий вплив на курс роблять індикатори за короткі періоди (тиждень чи місяць).

Існують попередні дані майбутніх публікацій, на які "закладається ринок". У випадку збігу прогнозованого і реального значень показника сильного руху курсу, як правило, не відбувається.

Наприклад, став відомий прогноз про різке зниження показника приросту валового національного продукту (ВНП) США - з 1,2 до 0,4% у квартал. Це поки лише прогноз, але багато дилерів починають завчасно продавати долари, що приводить до зниження курсу. Якщо їхня частка в загальному обсязі ринку досить висока, то на момент публікації реальних даних реакція ринку буде залежати від конкретного значення показника:

· якщо реальне значення приросту ВНП складе 0,4%, то показник курсу практично не повинний змінитися.

· якщо реальне значення приросту ВНП перевищить очікуване, склавши, наприклад, 0,9%, то курс долара, можливо, підвищиться, хоча і не дуже сильно.

· якщо реальний приріст ВНП складе всего 0,1%, тобто виявиться нижче очікуваного, то, імовірніше всього, продовжиться зниження долара.

· якщо приріст ВНП виявиться надзвичайно високим і абсолютно не очікуваним ринком, то валютний курс сильно виросте і, можливо, змінить оцінку поточної економічної ситуації. [2]

Узагальнивши наведене вище можна зробити висновок, що позитивні дані приводять до росту курсу валюти, негативні - до його зниження. Я розділяю думку Пискулова Д.Ю. [3], що при відповіді на питання про ступінь позитивності даних варто також розрізняти номінальні і реальні показники. Наприклад, номінальний приріст ВНП за рік в абсолютних цифрах складає ВНП(1) / ВНП(0), однак краще відбиває дійсний стан економіки реальний показник, тобто річний приріст ВНП, скоректований на індекс інфляції за рік.

Також при аналізі таких макроекономічних факторів як наприклад показник зайнятості протягом року необхідне коректування на сезонність (у сільському господарстві у весняний і осінній періоди завдяки проведенню польових робіт збільшується число тимчасових працівників).

Виділяють наступні фундаментальні фактори, що впливають на валютний курс[4]:

А) Валютний курс по паритеті купівельної спроможності (PPP rate) - це ідеальний курс обміну валюти, розрахований як середньозважене співвідношення цін для стандартного кошика промислових споживчих товарів і послуг двох країн. В ідеальній моделі використовується формування курсу на основі тільки цін торгових операцій між двома країнами. Реальний валютний курс дорівнює курсу по паритеті купівельної спроможності.

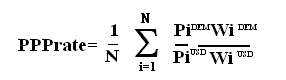

У найпростішому виді, якщо абстрагуватися від реальних обсягів торгівлі і часткою різних товарів у структурі споживання, формула перебування курсу по паритеті купівельної спроможності виглядає в такий спосіб:

Де Pі(DEM) і Pі(USD) - ціни відповідно в німецьких марках і в доларах США на товари і послуги в Німеччині і США, що входять у стандартний кошик промислового і приватного споживання цих країн;

Wі(DEM) і Wі(USD) - частка цих товарів і послуг у структурі промислового і приватного споживання цих країн;

N - кількість товарів, включених у кошик.

Чим значніше вибірка, тим більше репрезентативний отриманий результат - значення валютного курсу. Метод визначення і коректування курсу відповідно до паритету купівельної спроможності валют властивий системі фіксованих валютних курсів.

Б) Валовий національний продукт (ВНП) - є ключовим показником стану економіки і містить у собі в якості складових менш великі економічні індикатори. Формула ВНП має наступний вид:

GNP = C + І + G + X - M,

Де С - споживання; І - інвестиції; G - державні витрати; X - експорт; М - імпорт.

Існує пряма залежність між зміною показника ВНП і валютного курсу:

↑ ВНП – Валютний курс ↑

Логіка цього впливу наступна. Ріст ВНП означає загальний гарний стан економіки, збільшення промислового виробництва, приплив закордонних інвестицій в економіку, ріст експорту. Збільшення закордонних інвестицій і експорту приводить до посилення попиту на національну валюту з боку іноземців, що виражається в підвищенні курсу. Триваючий протягом декількох років ріст ВНП приводить до "перегріву" економіки, посиленню інфляційних тенденцій і, отже, до чекання підвищення процентних ставок (як основної антиінфляційної міри), що також збільшує попит на валюту.

В) Рівень реальних процентних ставок визначає загальну прибутковість вкладень в економіку країни (відсоток по банківських депозитах, прибутковість по вкладеннях в облігації, рівень середнього прибутку і т.д.). Зміна процентних ставок і курсу валюти знаходиться в прямій залежності:

↑ Процентна ставка – Валютний курс ↑

Реальні процентні ставки - номінальний відсоток за винятком відсотка інфляції - ростуть повільніше в порівнянні з темпами росту інфляції і ВНП, тому курс валюти може навіть знижуватися. Так, у США в 1994 р. в умовах стабільного підйому економіки приріст процентних ставок відставав від приросту ВНП і інфляції - реальні процентні ставки мали тенденцію до зниження. Федеральна резервна система протягом року кілька разів значно підвищувала облікові ставки, побоюючись різкими діями загальмувати процес економічного підйому (після спаду 1990 р.). У підсумку курс долара до основних твердих валют знижувався протягом всього 1994 р.

Я поділяю думку, висловлену у статті Кравченко П.П. [4], що у формуванні обмінного курсу двох валют головну роль грає різниця процентних ставок між двома країнами (процентний диференціал). Якщо в цих країнах рівень реальних процентних ставок приблизно однаковий, характеризуючи однакову прибутковість вкладень в економіку кожної з країн, то підвищення центральним банком однієї з країн рівня облікової ставки викликає зсув прибутковості на користь вкладень у даній валюті. Це приводить до збільшення попиту на цю валюту і росту її курсу.

Г) Рівень безробіття (фактор зайнятості) може розглядатися у виді двох величин: як рівень безробіття (тобто процентне відношення числа безробітних до загальної чисельності працездатного населення), або як зворотний йому показник чисельності працюючих.

Показник безробіття публікується звичайно у відсотках. Існує зворотна залежність зміни рівня безробіття і валютного курсу:

↓Безробіття - Валютний курс ↑

Відповідно до сучасної економічної теорії не може бути досягнуто нульовий рівень безробіття (завжди існують сезонне, структурне, фрикційне безробіття). Тому макроекономічному стану повної зайнятості для індустріально розвитих країн відповідає рівень безробіття, приблизно рівний 6%.

Д) Рівень інфляції, знецінення національної грошової одиниці, виміряється в темпах росту цін. Розрізняють два показники зміни рівня цін:

PPІ - індекс зміни виробничих цін (на оптові партії промислових товарів); обчислюється у відсотках до попереднього періоду; є первинною ознакою інфляції, тому що виробничі ціни включаються в споживчі ціни;

CPІ - індекс споживчих цін - показник рівня інфляції.

Рівень інфляції і зміна валютного курсу знаходяться в зворотній залежності:

↓Інфляція - Валютний курс ↑

Одним з індикаторів, що впливають на стан інфляції, є обсяг грошової маси в обороті, що складається з декількох грошових агрегатів, що розрізняються по ступені ліквідності, від М1 до М4. Найбільшим інфляційним впливом володіє ріст агрегату М1 - готівки і залишків на поточних рахунках до запитання. Інший важливий показник - розмір дефіциту державного бюджету - є безпосередньою причиною збільшення грошової маси в обороті і, отже, росту цін. Однак цей показник використовується переважно для довгострокового аналізу поводження валютного курсу.

Інфляція, викликаючи ріст цін, приводить до зміни курсу валюти по паритеті купівельної спроможності. Вирвавшись з-під контролю, вона знижує ділову активність у країні, зменшує темпи росту ВНП і привабливість вкладень в економіку країни для закордонних інвесторів. Найбільш характерним прикладом впливу високої інфляції на валютний курс є знецінення карбованця стосовно долара США в Україні в 1992 – 1994 рр..

Е) Платіжний баланс - баланс закордонних платежів і надходжень у країну - включає:

· торговий баланс;

· баланс руху капіталів.

Перевищення платежів з-за кордону над платежами за кордон складає позитивне сальдо платіжного балансу і приводить до росту курсу національної валюти. Перевищення платежів за рубіж над надходженнями в країну створює дефіцит платіжного балансу (негативне сальдо) і веде до падіння курсу національної валюти.

Дефіцит ↑ Позитивне сальдо ↓ - Валютний курс ↓

Дефіцит ↓ Позитивне сальдо ↑ - Валютний курс ↑

Торговий баланс - це баланс платежів по зовнішньоторговельних операціях. Якщо експорт перевищує імпорт, то сальдо торгового балансу позитивне.

Експортери, одержуючи експортний виторг в іноземній валюті, продають її в обмін на національну валюту, сприяючи росту курсу останньої. Дана ситуація характерна для Японії і Німеччини - країн із традиційно позитивним сальдо торгового балансу, що викликає підвищення курсу ієни і німецької марки до інших валют.

Якщо імпорт перевищує експорт, то має місце дефіцит торгового балансу (негативне сальдо). У даній ситуації імпортери змушені продавати національну валюту в обмін на іноземну для закупівель закордонних товарів, що веде до зниження валютного курсу. Наприклад, у Великобританії, що має негативне сальдо балансу торгівлі з Німеччиною, в останні роки спостерігається зниження курсу фунта стерлінгів до німецької марки.

Баланс руху капіталів. В основі міжнародного руху капіталів лежать інвестиційні плани великих інвесторів (грошових, пенсійних, страхових і взаємних фондів, що акумулюють значні грошові ресурси населення і корпорацій). Найбільш великими й активними інвесторами є американські фонди, що володіють активами в сотні мільярдів доларів. З метою максимально вигідного розміщення активів вони періодично змінюють структуру портфеля інвестицій, вкладаючи фінансові ресурси в різні інвестиційні інструменти - акції корпорацій, урядові і приватні облігації, банківські депозити і т.д. Якщо керуючі порахують, що реальна прибутковість закордонних облігацій вище, ніж вітчизняних, вони продадуть останні, обміняють національної валюти на валюту держави, де знаходяться облігації, і куплять їх. Якщо обсяг даних операцій буде дуже значним, то відбудеться:

· падіння вартості вітчизняних облігацій, що приведе до росту їхньої прибутковості;

· зниження курсу вітчизняної валюти щодо валюти, у якій обчислюється вартість придбаних облігацій;

· ріст вартості закордонних облігацій, що приведе до зниження їхньої прибутковості.

Платіжний баланс можна звести до рівня процентних ставок і загальної прибутковості вкладень в економіку країни, що є більш глибокою причиною змін, що відбуваються, тоді як рух капіталів - це процес, що безпосередньо приводить до середньострокових змін валютного курсу. Наприклад, падіння курсу долара до основних валют у 1994 р. (зокрема, до німецької марки) було викликано масовим перекладом інвестиційними фондами засобів з доларових вкладень у більш привабливі німецькі і японські цінні папери.

Навпроти, у Росії в останні роки ріст реального курсу рубля до долара США не в останню чергу викликаний масовим припливом капіталів нерезидентів для вкладень у високоприбуткові російські державні облігації.

Ж) Індекс промислового виробництва, як і показник валового національного продукту, відбиває зміну промислового виробництва і прямо впливає на рівень обмінного курсу:

Промислове виробництво ↑ - Валютний курс ↑

З) Динаміка зміни національного виробництва. Швидкий економічний ріст викликає побоювання, що рівень інфляції в цій країні підвищиться. Через якийсь час "сильна" економіка може мати протилежний вплив на валютний курс. Валютний курс у застійній економіці, швидше за все, буде падати. Економіки, що розвиваються швидше, ніж увесь інший світ, схильні створювати дефіцит бюджету, торгового балансу, роблячи на окремих етапах тиск на валюту.

И) Індекс головних показників розраховується як середньозважений показник основних економічних індикаторів, що включають рівень безробіття, промислового виробництва, продажів, зміну фондових індексів і ін. Збільшення індексу свідчить про поліпшення стану економіки і веде до росту курсу національної валюти (використовується в США).

К) Індекс ділового оптимізму. У промислово розвитих країнах широко поширені регулярно публикуємі індекси ділового оптимізму, що розраховуються на основі опитувань про стан економіки ведучих бізнесменів - керівників великих корпорацій. У США - це індекс NAPM, у Великобританії - індекс CBІ.

Збільшення даного індексу підвищує довіру о національної економіки і сприяє росту курсу валюти:

Індекс ділового оптимізму ↑ - Валютний курс ↑

2020-01-14

2020-01-14 269

269