Во-первых, как уже было сказано выше, кроме денежного дохода, люди получают доходы в неденежной форме (удовлетворение от работы, отдых и т. д.). Их вкусы (предпочтения) могут быть различны. Если неравенство говорить о равенстве в терминах полезности, то человек с низким доходом может получать большее удовлетворение от продолжительного досуга, так как работает он немного, а отдых для него важнее материальных благ.

Наоборот, тот, кто больше ценит деньги (т. е. товары и услуги, которые можно, таким образом, купить), добровольно сокращает свой досуг, так как ценит его ниже. При этом оба могут достичь более высокого уровня полезности: один - сокращая доход, другой - увеличивая его.

Во-вторых, разница в доходах может быть вызвана возрастными различиями. Если опытный сорокалетний работник получает вдвое больше, чем неквалифицированный молодой человек 20 лет, здесь нет никакого неравенства. Старший получал вдвое меньше 20 лет назад, когда только начинал трудовую карьеру, а молодой, приобретя опыт и квалификацию, тоже в перспективе удвоит свой заработок. В данном случае мы имеем дело с различием в доходах, вызванным эффектом жизненного цикла, или естественным неравенством. Ряд исследований посвящен проблеме выделения естественного неравенства, присущего любому обществу и связанного с неоднородностью по возрасту его членов, из количественных мер общего неравенства. Например, М. Паглин показал, что после вычленения эффекта естественного неравенства коэффициент Джини по домохозяйствам США снизился в 1972 г. на 38 % [3].

В-третьих, если в оценке благосостояния исходить из полезности, то для одной и той же семьи снижение среднедушевого дохода может сопровождаться ростом полезности.

Например, рождение желанного ребенка сокращает среднедушевой доход семьи, но одновременно увеличивает полезность, так что семья может в итоге сохранить прежний жизненный стандарт.

Кроме того, одинаковый денежный доход не гарантирует равенства даже при идентичных предпочтениях. Дело в том, что для стран с недостаточно развитыми рыночными отношениями характерно неравенство в доступе к определенным благам. Если два человека имеют одинаковый денежный доход, но один из них живет в городской квартире со всеми удобствами и телефоном, а другой - в деревенском доме с колодцем во дворе, то вряд ли здесь можно говорить о равенстве. Равенство номинальных доходов в этом случае сопровождается, как пишут А. Аткинсон и Дж. Миклерайт, "разницей в жизненных стандартах".[4]

И наконец, при одинаковом денежном доходе две семьи могут получать разные объемы трансфертов в натуральном выражении (это, например, здравоохранение, образование и т. п.), что может быть связано с принадлежностью семьи или ее отдельных членов к определенной социально-демографической группе. В итоге при равных денежных доходах налицо неравенство потенциальных возможностей в потреблении (согласно определению Саймонса).

Вот почему можно утверждать, что показатели дифференциации среднедушевых денежных доходов семей в целом не могут служить адекватными индикаторами неравенства в обществе. Вместе с тем они широко используются в статистике многих стран мира, а также и международными организациями в расчете обобщающих показателей достигнутого страной уровня экономического и(или) социального развития при проведении межстрановых сравнений.

Обратимся вновь к утверждению о том, что определенный уровень социального неравенства присущ любому обществу. Однако даже при равном его уровне в одной стране неравенство может стать социальной проблемой, а в другой - нет. Социальной проблемой неравенство становится, если абсолютные и относительные размеры низкодоходных групп населения велики, т. е. если в обществе появляется достаточно большой слой бедных людей.

Различные Точного определения бедности и единых критериев определения отнесения индивида к категории бедного населения не бедности существует. В литературе по проблемам бедности принято различать понятия абсолютной и относительной бедности.

Для определения абсолютной бедности рассчитывают минимальный доход, который требуется для удовлетворения основных потребностей, необходимых для физического выживания индивида. Все индивиды с доходом ниже этого минимального доходаштаются бедными. Абсолютная бедность не зависит г конкретной страны или общества, поскольку при ее определении предполагается, что минимальные потребности всех индивидов одинаковы.

В относительном смысле бедными можно считать тех людей, которые не могут позволить себе приобретение и потребление благ и услуг, принятых в данном обществе за минимально необходимый жизненный стандарт. Очевидно, что для стран с разным уровнем жизни этот стандарт будет разным, и при одном и том же абсолютном размере дохода человек может быть отнесен к категории бедных в какой-либо развитой стране, например в Швеции, и попасть в категорию богатых в стране с низким уровнем жизни, например в Чаде.

В России в качестве официального масштаба бедности используется показатель численности населения с доходами ниже прожиточного минимума (для населения в целом и дифференцирование для отдельных социальных групп). Под прожиточным минимумом понимается граница дохода, обеспечивающего потребление на минимально допустимом уровне. Прожиточный минимум учитывает расходы на питание (с учетом необходимой калорийности и питательной ценности), расходы на необходимые непродовольственные товары и услуги, налоги и другие обязательные платежи, которые должны осуществлять семьи с низким уровнем дохода. В основу его расчета на практике положена стоимость набора из 25 основных продуктов питания, которая определяется ежемесячно (а в периоды высокой инфляции - еженедельно).

Получить более детальную характеристику размеров бедности, выявить ее причины и структуру можно с помощью показателей, характеризующих, насколько далеки доходы бедного населения от черты бедности или насколько велика доля крайне бедного населения в общей численности бедных слоев населения. Приведем некоторые показатели, которые используются в этих целях в российской статистике:

- дефицит дохода - это отношение общей суммы доходов населения, недостающих до величины прожиточного минимума, к общей сумме денежных доходов населения, выражаемое в процентах;

- крайняя бедность - численность семей, среднедушевой доход в которых составляет на момент обследования не более половины прожиточного минимума;

- постоянная бедность - численность семей, размер среднедушевого дохода в которых был ниже прожиточного минимума в течение года, предшествующего моменту обследования.

Психологические аспекты понятия бедности тесно связаны с субъективными оценками со стороны домохозяйств принадлежности к бедным семьям, с лишениями (например, нехватка денег на покупку определенных продуктов питания, услуг, товаров длительного пользования, отсутствие качественного жилья и т. д.). Эти критерии, как правило, непосредственно связаны с богатством домохозяйств и позволяют оценивать уровень бедности через показатель богатства, а не дохода (о недостатках последнего для измерения неравенства мы уже упоминали выше). Кроме того, в них учитываются нематериальные факторы, характеризующие принадлежность домохозяйства к определенному социальному классу. Специальный измеритель неравенства, связанный с функцией общественного благосостояния, был предложен в 1970г. британским экономистом А. Аткинсоном и в современной экономической литературе получил название индекса Аткинсона. Построение индекса Аткинсона основано на следующих допущениях.

1. Полезность дохода каждого из п членов общества описывается функцией:

(1) (1)

|

где Yi, ui - доход iтого индивида и его полезность; e - константа, e ≥ 0. При e = 1 полезность описывается функцией:

| U(Yi) = lnYi. (2) |

Описанные здесь функции характеризуются убывающей предельной полезностью[5]; эластичность предельной полезности по доходу постоянна и равна -е.

2. Функция общественного благосостояния представляет собой сумму индивидуальных полезностей:

(3) (3)

|

Эквивалентный уровень дохода Ye., определяется как такой 1 доход, который при равномерном распределении позволил бы обществу достичь того же уровня благосостояния, что и при существующем распределении доходов:

W(U(Ye),..., U(Ye)) = W(U(Y1,..., U(Yn)).

В соответствии с определением Ye и с учетом выражений (1), (2) для:

Отсюда:

(4) (4)

|

(5) (5)

|

Индекс Аткинсона определяется следующим образом:

где Ý - средняя арифметическая величина дохода:

Рассмотрим некоторые основные свойства индекса Аткинсона. Равенство (4) показывает, что эквивалентный доход со статистической точки зрения представляет собой степенную среднюю степени 1 - е (при е = 1 - среднюю геометрическую). При е = 0 степенная средняя совпадает со средней арифметической. Общее свойство степенных средних (при условии, что индивидуальные значения усредняемой величины неодинаковы) состоит в том, что чем меньше показатель степени, тем меньше и среднее. Но если индивидуальные значения одинаковы, то любое среднее значение совпадает с индивидуальным, и, следовательно, все средние равны друг другу. Таким образом, если бы все члены общества получали равные доходы, то выполнялось бы равенство Ye = Ý, но вследствие индивидуальных различий эквивалентный доход меньше среднего арифметического.

Эквивалентный доход характеризует минимальный уровень среднего дохода (а следовательно, и суммарного дохода всех членов общества), который позволил бы достичь того же уровня благосостояния, который достигается при существующем среднем доходе и при существующем неравенстве. Разрыв между Ý и Ye, тем больше, во-первых, чем больше дифференциация доходов, а во-вторых, чем больше параметр е, играющий роль меры неприятия обществом неравенства доходов. При стремлении е к бесконечности эквивалентный доход стремится к минимальному из существующих в данном обществе, что может быть охарактеризовано как абсолютное неприятие неравенства. Индекс Аткинсона есть, таким образом, относительное (в долях совокупного дохода) выражение той цены, которую общество платит за существующий уровень социального неравенства.

Поясним сказанное на примерах. Пусть общество состоит из трех членов с доходами 1, 10 и 100 ед.; средний арифметический доход составляет Ý = (1 + 10 + 100)/3 = 37. При е = 0.5 имеем:

и индекс Аткинсона IA = 1 - 22.29 / 37 = 0.398.

При е = 1 получаем Ye = (1·10·100)1/3 = 10; IA = 1 - 10/37 = 0.729. При e = 2:

Если е → ∞, то Ye → 1; предельное значение индекса Аткинсона равно 0.972.

Различия в доходах в приведенных примерах были весьма значительны.

Если мы рассмотрим пример с меньшей дифференциацией, положив индивидуальные доходы равными 26, 35 и 51 (с тем же средним арифметическим, равным 37), то получим следующие результаты:

е = 0.5, Ye = 36.35, IA = 0.0177,

е = 1, Ye = 35.70, IA = 0.0351,

е = 2, Ye = 34.47, IA = 0.0684.

Предельные значения при е → ∞ равны Ye = 26, IA = 0.297. Преимуществом индекса Аткинсона по сравнению с другими методами измерения неравенства считается тот факт, что проблема выбора функции общественного благосостояния сводится в этом индексе к тому, чтобы задать значение параметра е. Однако в этом же состоит и недостаток индекса Аткинсона, ибо однозначного (и тем более формализованного) решения этой проблемы найти нельзя. Поэтому при расчете индекса Аткинсона в распоряжении исследователей оказываются лишь некоторые соображения общеэкономического характера относительно параметра е и его интерпретации. В табл. 1 представлены данные о распределении населения РФ по уровню среднедушевого денежного дохода в 1994 и 1995 гг. По данным этих рядов распределения средний доход составил 194.98 тыс. р. в 1994 г. и 489.685 тыс. р. в 1995 г. В табл. 2 приводятся значения индекса Аткинсона, рассчитанные по этим рядам для различных значений параметра е, за 1994 и 1995 гг. Для каждого из приведенных значений е индекс Аткинсона выше в 1994 г. Это значит, что плата за существующее в обществе неравенство была в 1994 г. выше, чем в 1995 г., в первую очередь ввиду большего неравенства доходов населения (что подтверждается и значениями коэффициента Джини за эти годы).

Например, при е = 1.5 выгода, которую можно было бы получить от роста общественного благосостояния при равномерном распределении доходов, эквивалентна росту доходов на 0.355, или 35.5%, в 1994 г. и 0.281, или 28.1%, в 1995 г. Конечно, данные выводы верны при заданной функции общественного благосостояния (3).

Таблица 1. Распределение населения РФ по среднедушевому денежному доходу*

| 1994г. | 1995 г. | ||

| интервал дохода, тыс. руб. | удельный вес населения сданным доходом в общей численности населения, % | интервал дохода, тыс. руб. | удельный вес населения сданным доходом в общей численности населения, % |

| До 60 | 10.5 | 40.1-100.0 | 2.0 |

| 60.1-120 | 27.2 | 100.1-150.0 | 5.0 |

| 120.1-180.0 | 21.6 | 150,1-200.0 | 7.5 |

| 180.1-240.0 | 14.2 | 200.1-250.0 | 8.5 |

| 240.1-300.0 | 9.0 | 250.1-300.0 | 8.7 |

| 300.1-360.0 | 5.7 | 300.1-350.0 | 8.2 |

| 360.1-420.0 | 3.7 | 350.1-400.0 | 7.5 |

| 420.1-480.0 | 2.5 | 400.1-450.0 | 6.8 |

| 480.1-540.0 | 1.7 | 450.1-500.0 | 5.9 |

| 540.1-600.0 | 1.1 | 500.1-600.0 | 9.7 |

| 600.1-700.0 | 1.2 | 600.1-700.0 | 7.2 |

| 700.1-800.0 | 0.7 | 700.1-800.0 | 5.5 |

| 800.1-900.0 | 0.4 | 800.1-900.0 | 4.0 |

| 900.1-1000.0 | 0.3 | 900.1-1000.0 | 3.0 |

| Свыше 1000.0 | 0.2 | Свыше 1000.0 | 10.5 |

| Итого | 100.0 | 100.0 |

Источник: Российский статистический ежегодник. 1996. М., 1996. С. 117.

Таблица 2. Индекс Аткинсона для рядов распределения населения РФ по средведушевому денежному доходу

| 1994 г. | 1995 г. | |

| Средний доход,тыс. руб. | 194.98 | 489.675 |

| Индекс Аткинсона | ||

| е= 0.0 | 0.000 | 0.000 |

| 0.5 | 0.126 | 0.112 |

| 1.0 | 0.245 | 0.202 |

| 1.5 | 0.355 | 0.281 |

| 2.0 | 0.454 | 0.357 |

| 3.0 | 0.601 | 0.486 |

| 5.0 | 0.732 | 0.652 |

| Коэффициент Джини | 0.409 | 0.381 |

[1] Simons H. Personal income taxation. Chicago, 1938.

[2] Волкова Г., Мигранова Л., Римашевская Н. Вопросы методики оценки дифференциации доходов населения // Вопр. статистики. 1997. № 2. С. 31.

[3] Pagltn M. The measurement and trend of inequality: a basic revision // Amer. Econ. Rev. 1975. Vol. 66, N 4. P. 603.

[4]AtklnsonA. В., Micklewright J. Economic transformation in Eastern Europe and the distribution of income. Cambridge, 1992. P.145.

РАЗДЕЛ 3. Социальные трансферты в России и в других странах

Совокупность методов воздействия государства на распределение доходов принято называть перераспределительной политикой. Эти методы весьма многообразны и изменяются в широком диапазоне в зависимости от политических, культурных, исторических и прочих особенностей каждого конкретного государства. В данном разделе предлагается сравнительный анализ перераспределительной политики в России и в странах с развитой рыночной экономикой, в первую очередь в США и Германии. Выбор последних двух стран объясняется желанием обеспечить полноту сравнения, так как они представляют собой две хорошо идентифицируемые модели социальной политики - "американскую" и "европейскую".

Социальные трансферты - это определенные способы реализации перераспределительной политики. Внутренняя структура социальных трансфертов различается в зависимости от особенностей той или иной модели социальной политики и включает три укрупненных элемента:

1) социальное страхование,

2) общественная помощь,

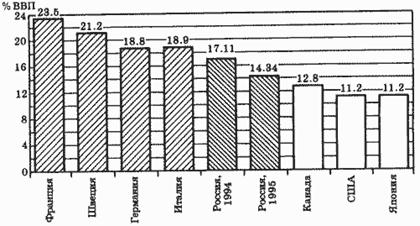

3) детские пособия. Основное различие между моделями социальной политики заключается в трактовке детских пособий как самостоятельного элемента социальных трансфертов ("европейская" модель) либо как составной части общественной помощи ("американская" модель). В первом случае детские пособия предоставляются всем семьям, имеющим детей, а во втором - только тем, чьи доходы падают ниже определенного уровня (что выявляется с помощью специального теста). В системе общественной помощи в России проверка уровня доходов потенциальных реципиентов не осуществляется. Исключение составляет лишь введенная в 1997 г. в соответствии с постановлением Правительства РФ "Об упорядочении системы оплаты жилья и коммунальных услуг" программа жилищных компенсаций. Поэтому для нашей страны выделение детских пособий из блока общественной помощи может быть пересмотрено в случае введения для них проверки уровня доходов семей-реципиентов. Колебания в объемах социальных трансфертов в России из года в год весьма велики. При этом по общему их уровню в процентах к ВВП наша страна находится в середине между группой стран, объединяемых "европейской" философией социального обеспечения, и группой стран, которые более склонны к "американской" (индивидуалистической) философии. Для первой из названных групп (Франция, Германия, Швеция, Италия) социальные трансферты составляют в среднем 20.6 % ВВП, тогда как для второй (США, Канада, Япония) - в среднем 11.7% ВВП.[6] Промежуточное положение России по доле социальных трансфертов в ВВП между странами "европейской" и "американской" моделей социальной политики хорошо видно на рис. 1.

Рис. 1. Социальные трансферты в странах с развитой рыночной экономикой (1990 г.) и в России (1994-1995 гг.).

Рассчитано по: Аналитическая записка Министерства финансов РФ "Об исполнении федерального бюджета в 1995 году"; Проект федерального закона "Об исполнении федерального бюджета за 1994 год"; Справка Министерства финансов РФ "О расходах консолидированного бюджета на 1994 год"; Дмитриев М. Политика социальных расходов в современной России// Вопр. экономики. 1996. № 10. С. 50-51. Социальная сфера России: Статистический сб. М., 1996. С. 9; Confronting poverty... P. 81.

Обратившись к сравнительному анализу структуры социальных трансфертов, легко увидеть такую характерную для России особенность, как полное отсутствие денежной составляющей в блоке общественной помощи. Кроме того, сравнительно невелика доля социального страхования. Она составляет менее 50 % в общем объеме социальных трансфертов, тогда как в США - более двух третей, а в Германии - более 80 %.[7] Эта структура наглядно представлена на рис. 2.

Рис. 2. Структура социальных трансфертов в США (1990г.), Германии (1990 г.) и России (1994 г.). 1 - детские пособия; 2 - общественная помощь в натуральной форме; 3 - общественная помощь в денежной форме; 4 - социальное страхование.

Социальное страхование

Государственное социальное страхование предназначено для замещения доходов индивидов, утраченных в результате некоторого события, такого как безработица, заболевание или потеря трудоспособности в старости. Этот перечень функций характерен для большинства стране рыночной экономикой и иногда дополняется другими видами социального страхования. Нередко сюда относят и страхование от несчастного случая на производстве, но оно носит в большей степени отраслевой характер (из-за отраслевой природы риска), чем общегосударственный. В России страхование от риска утраты заработка в связи с кратковременной нетрудоспособностью, вызванной заболеванием, входит в социальное страхование.[8] В США данный вид риска вообще не покрывается через систему государственного страхования, а лишь на основе двусторонней договоренности между работодателем и наемным работником. В Германии государство также не страхует граждан от кратковременной нетрудоспособности, хотя если заболевание продолжается более 6 недель, то страховые выплаты производятся через систему медицинского страхования (больничные кассы) (рис. 3).

Рис. 3. Структура расходов на социальное страхование в США (1990 г.), Германии (1990 г.) и России (1994 г.). 1 - фонд социального страхования; 2 - страхование по безработице; 3 - медицинское страхование; 4 - пенсионное страхование. Рассчитано по: Справка Министерства финансов РФ "О расходах консолидированного бюджета на 1994 год"; Confronting poverty... P. 81; http: / www.bma.de (web-site Министерства труда и социальных дел Германии).

При оценке результатов сравнения следует иметь в виду особенности систем медицинского страхования в рассматриваемых странах. В России государственное медицинское страхование является всеобщим и обязательным, тогда как в Германии ими охвачено примерно 90 % населения, а в США право на получение выплат по программе "Медикэр" имеют лишь граждане старше 65 лет.

Кроме того, для целей сравнительного анализа вполне допустимо рассматривать расходы российских фондов обязательного медицинского и социального страхования как две составные части одного функционального целого - страхования по болезни.

Чтобы обеспечить полноту сравнения, необходимо рассмотреть и источники финансирования программ социального страхования.

Во всех трех странах установлены специальные, так называемые маркированные налоги, базой для которых служит начисленная заработная плата.

При этом маркированные налоги в России имеют две характерные особенности.

1. Пропорциональность. Государственное социальное страхование в большинстве стран мира ориентируется на средний и низший общественные классы. Считается, что не следует создавать искусственных препятствий гражданам с высокими доходами для пользования услугами частных страховых компаний. Поэтому маркированные налоги не взимаются с заработков, превышающих установленную величину. В результате маркированные налоги становятся регрессивными. В России не практикуется установление верхнего предела налогооблагаемого заработка. В результате создаются стимулы к сокрытию доходов и искусственно ограничивается спрос на страховые полисы, предоставляемые частными компаниями. Однако есть и положительная сторона: маркированный налог становится пропорциональным, а не регрессивным, что, как известно, лучше отвечает целям перераспределения.

2. Уплата налога работодателем. Как правило, в мировой практике применяется принцип равной ответственности работника и работодателя за уплату маркированных налогов.

Однако этот факт носит чисто символический характер. Учитывая возможности перемещения налогового бремени, становится ясно, что формальное установление процентных долей уплаты налога не влияет на то, кто уплачивает налог фактически. В зависимости от соотношения спроса и предложения на рабочую силу налог может быть полностью перемещен как на работодателя, так и на работника. В России маркированные налоги полностью уплачиваются работодателем. Исключение составляет налог в Пенсионный фонд, причем из суммарной ставки, равной 29 %, лишь 1 % уплачивается работником (табл. 3).

Таблица 3. Ставки маркированных налогов в России (%)

| Год | |||||

| Пенсионный фонд* | |||||

| Фонд социального страхования | 5.4 | 5.4 | 5.4 | 5.4 | 5.4 |

| Фонд обязательного медицинского страхования | 3.6 | 3.6 | 3.6 | 3.6 | 3.6 |

| Фонд занятости населения | 1.5 | 1.5 |

*28 % уплачивается работодателем, 1 % - работником.

В Германии величина максимального месячного налогооблагаемого заработка одинакова для систем пенсионного страхования и страхования по безработице. Для всех трех видов социального страхования используется принцип равной ответственности за уплату налога (табл. 4).

Таблица 4. Ставки маркированных налогов и максимальный месячный налогооблагаемый заработок в Германии*

| Год | |||||||

| Пенсионная система | Максимальный заработок, марок | ||||||

| Ставка налога, % | 17.0 | 18.0 | 18.7 | 17.7 | 19.2 | 18.6 | |

| Страхование по безработице | Ставка налога, % | 1.3 | 3.0 | 4.3 | 6.3 | 6.5 | 6.5 |

| Медицинское страхование | Максимальный заработок, марок | ||||||

| Ставка налога, % | 8.2 | 11.4 | 12.6 | 12.8 | 13.2 | 13.2 |

*Источник: http:/www.bma.de (web-site Министерство труда и социальных дел Германии).

В США величина максимального месячного налогооблагаемого заработка одинакова для систем пенсионного страхования и "Медикэра". Для страхования по безработице она же учитывается в двойном размере. При этом в последней страховой программе (в отличие от первых двух) маркированный налог полностью уплачивается работодателем (табл. 5).

Таблица 5. Ставки маркированного налога, уплачиваемого в пенсионную систему, и максимальный месячный налогооблагаемый заработок в США*

| Год | ||||||

| Максимальный заработок, дол. | ||||||

| Ставка налога, % | 8.40 | 10.16 | 12.40 | 12.40 | 12.40 | 12.40 |

2014-02-09

2014-02-09 396

396