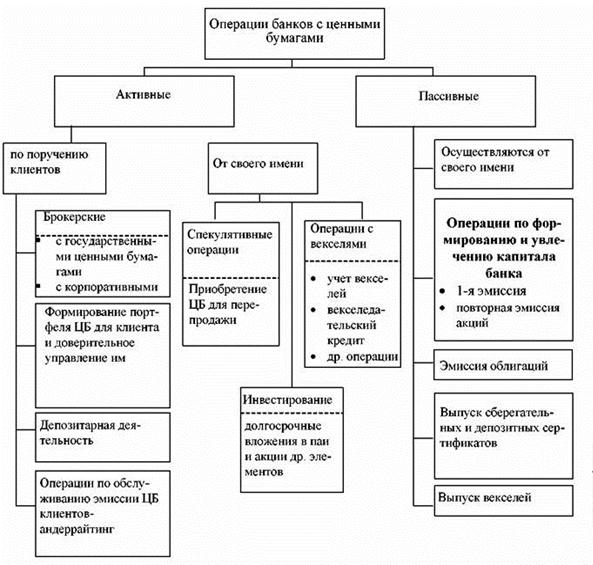

Рынок ценных бумаг. Кредитные организации как профессиональные участники рынка ценных бумаг. Доверительное управлениепереданными кредитной организации во владение ценными бумагами клиентов.

Банк как эмитент. Собственные сделки с ценными бумагами. Пассивные операции с ценными бумагами. Формы выражения доходов по ценным бумагам.

Ценная бумага – это финансовый инструмент, обеспечивающий ее владельцу право получения дохода в форме и в порядке, установленных законодательно.

Рынок ценных бумаг (РЦБ) – составная часть финансового рынка, где осуществляется сделки купли-продажи ценных бумаг.

Кредитные организации (банки) могут осуществлять как собственную эмиссию, так и эмиссию ценных бумаг для сторонних субъектов.

Собственная эмиссия регулируется, кроме Федерального Закона О рынке ценных бумаг (Р. III), Инструкцией Банка России 1.

Кредитная организация может выпускать следующие формы ценных бумаг:

именные документарные;

именные бездокументарные (на электронных носителях);

документарные ценные бумаги на предъявителя (выпуск раз решается в определенном соотношении к величине оплаченного уставного капитала по нормативу ФСФР).

Кредитные организации, созданные в форме открытого акционерного общества (ОАО), вправе проводить размещение акций путем открытой и за крытой подписки, акционерные общества закрытого типа размещают ценные бумаги только путем закрытой подписки.

Кредитная организация вправе проводить эмиссию:

акций (обыкновенные и привилегированные, номинальная стоимость последних не более 25% от уставного капитала);

облигаций (именные и на предъявителя);

конвертируемых ценных бумаг (облигаций в акции, акций одного типа в акции другого типа).

Кредитные организации не имеют права проводить эмиссию ценных бумаг до тех пор, пока не размещен предыдущий выпуск.

Брокерские операции банк проводит по заявкам клиентов, выполняя агентские функции либо поверенного, либо комиссионера, либо консультанта

Подготовка и размещение эмиссии для клиентов банка.

В международной банковской практике услуга клиенту по размещению бумаг называется андеррайтинг, в России пока не получила распространения.

Этапы:

1. Подготовка эмиссии – консультирование или разработка проекта эмиссии, заключение договора андеррайтинга.

2. Перенятие эмиссии – выкуп ценных бумаг или исполнение размещения на комиссионной основе, в этом случае банк только посредник и риск на себя не берет.

3. Размещение эмиссии: публичное, через биржу или в частном порядке.

Доверительное управление переданными кредитной организации во владение ценными бумагами клиентов или указанными ими лиц. Доверительное управление предполагает:

прием ценных бумаг на хранение;

получение доходов по ценным бумагам;

погашение долговых бумаг в срок;

купля / продажа бумаг с целью обеспечения сохранности активов или определенного уровня доходности (управление портфелем ценных бумаг клиента);

доставка ценных бумаг клиентам;

заключать договора от имени клиента и т.п.;

управление денежными средствами клиента, предназначенными для инвестирования в ценные бумаги или полученными в результате управления ими.

Доверительное управление по содержанию близко понятию траст, но в России трастовые операции не получили распространения.

Под трастом традиционно понимают управление имуществом, собственностью клиента путем получения широких юридических прав на распоряжение этой собственностью.

2015-02-27

2015-02-27 624

624