ЛИНИЯ РЫНКА ЦЕННЫХ БУМАГ - графическое изображение взаимозависимости между ожидаемым доходом от купли-продажи ценных бумаг и рыночным риском.

Линия рынка ценных бумаг

Модель СALM

Дадим краткое описание используемой модели.

-Рассмотрим идеальный конкурентный рынок, т.е. рынок, все участники которого располагают одинаковой информацией и принимают на ее основе наилучшие, оптимальные решения. Полная и одинаковая информативность означает, что все участники рынка обладают всей статистической информацией по каждой торгующейся ценной бумаге. Оптимальность характеризует стремление каждого участника рынка сформировать оптимальную структуру своего портфеля ценных бумаг.

Отсюда сразу следует простое заключение: опираясь на одинаковую исходную информацию все инвесторы будут стремиться выбрать одну и ту же структуру рисковой части своего портфеля.

Совокупный спрос инвесторов будет предъявлен рынку, но количество ценных бумаг, предложенных к продаже, может не соответствовать спросу. Тогда вступают в действие законы конкурентного рынка: курс ценных бумаг, спрос на которые превышает предложение, будет расти, а курс ценных бумаг, спрос на которые ниже предложения, начнет снижаться. Вследствие этого, эффективность первых ценных бумаг увеличится, а вторых уменьшится. Рынок перейдет в новое состояние. Для этого состояния вновь будет произведен статистический анализ и его результаты получат все инвесторы.

На основании новой полученной информации каждый инвестор скорректирует структуру своего рискового портфеля, а следовательно, изменится структура совокупного спроса. Структура предложения тоже изменится: рисковые бумаги, которые не пользуются спросом, исчезнут с рынка.

В результате на рынке может установиться равновесие спроса и предложения, при котором совокупная масса всех рисковых ценных бумаг распределится между инвесторами в полном соответствии с их оптимизирующими устремлениями[1].

Итак, можно сделать практически важный вывод: если на реальном рынке сложились условия, когда его поведение в течение длительного времени определяют участники, располагающие почти одинаковой информацией в одинаковом объеме и принимающие наилучшие возможные решения о формировании своего портфеля рисковых ценных бумаг, то на таком рынке распределение рисковых ценных бумаг будет иметь свойства, близкие к свойствам оптимального портфеля. То есть, при формировании оптимального портфеля рисковых ценных бумаг надо довериться рынку и выбрать портфель с той же структурой, что и портфель рынка. Это и есть основной вывод о структуре рынка в условиях модели САРМ, но мы его получили лишь на словах, а САРМ дает его строгое математическое доказательство.

Основное свойство оптимального портфеля выражено соотношением:

(1)

(1)

- эффективность j-ой ценной бумаги;

- эффективность j-ой ценной бумаги;

- эффективность портфеля в целом;

- эффективность портфеля в целом;

- бета j-ой ценной бумаги относительно портфеля;

- бета j-ой ценной бумаги относительно портфеля;

- эффективность безрисковой части портфеля;

- эффективность безрисковой части портфеля;

т.е. премия за риск каждой ценной бумаги пропорциональна премии за риск портфеля в целом, а коэффициентом пропорциональности является бета ценной бумаги относительно портфеля. В соответствии со сделанным выводом, это соотношение справедливо и для рынка. Заменив индекс портфеля p на индекс рынка m, получаем:

(2)

(2)

или

(3)

(3)

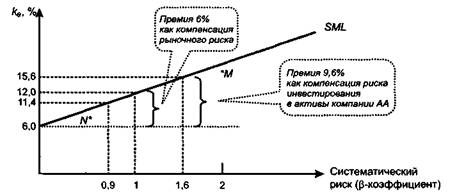

Таким образом, премия за риск, связанный с любой ценной бумагой, пропорциональна премии за риск рынка в целом, а коэффициент пропорциональности есть бета ценной бумаги относительно рынка. Соотношение (2) называется основным уравнением равновесного рынка модели САРМ. Часто используют его графическую интерпретацию:

(Рис. 1)

По оси абсцисс здесь отложены величины бета, по оси ординат - ожидаемые эффективности ценных бумаг. Прямая называется линией рынка ценных бумаг (Security market line, SML). Для идеального равновесного рынка задание бета позволяет найти ожидаемую эффективность в виде соответствующей точки на прямой. Обработка данных в рамках модели САРМ В качестве исходных данных для построения модели были взяты данные о капитализации компаний ежегодно публикуемого рейтинга "Эксперт-200" журнала "Эксперт". Этот рейтинг публикуется ежегодно, начиная с 1995 года, и содержит информацию о рыночной стоимости двухсот крупнейших компаний России. Всего было опубликовано шесть рейтингов (с 1995 по 2000 гг.), что уже дает нам достаточное количество данных для построения модели. Анализ децильного распределения рыночной стоимости предприятий в пределах рейтинга показывает, что капитализация 10% предприятий составляет 90% от общей капитализации. То есть суммарная капитализация компаний, не попавших в рейтинг пренебрежимо мала, и можно считать, что используемая нами информация отражает характер всего рынка инвестиций России.

2015-05-05

2015-05-05 1088

1088