Cохранение определенных видов затрат на постоянном уровне при расширении объемов хозяйственных операций позволяет оказывать воздействие на изменение прибыли и управлять деловым риском фирмы, увеличивая либо снижая операционный рычаг.

Аналогичная идея применима и к управлению финансовым риском предприятия. Различие состоит лишь в том, что уровень постоянных затрат в финансировании предприятия непосредственно определяется управленческими решениями и оказывает влияние на изменение чистой прибыли и производных от нее показателей, таких как рентабельность собственного капитала ROE и доход на акцию EPS. Как правило, эти затраты возникают при использовании различных источников заемного финансирования.

Если предприятие использует заемные источники финансирования с фиксированной ставкой процента для реализации проектов, обеспечивающих более высокую отдачу и операционную прибыль, превышающую соответствующие выплаты в пользу кредиторов, полученная выгода от этого будет доставаться его владельцам. Данное явление известно как эффект финансового рычага.

|

|

|

Под финансовым рычагом (financial leverage — FL) понимают наличие (долю) займов в совокупном капитале предприятия.

Эффект финансового рычага проявляется в том, что любое изменение операционной прибыли при наличии займов всегда порождает более сильное изменение чистой прибыли и дохода на акцию.

Коэффициент финансового левериджа (плечо финансового рычага) определяется как отношение заемного капитала к собственному капиталу. Правильнее всего рассчитывать его по рыночной оценке активов.

Рассчитывается также эффект финансового рычага:

ЭФР = (1 - Кн)*(ROA - Цзк) * ЗК/СК.

где ROA - рентабельность совокупного капитала до уплаты налогов (отношение валовой прибыли к средней стоимости активов), %;

СК - среднегодовая сумма собственного капитала;

Кн - коэффициент налогообложения, в виде десятичной дроби;

Цзк - средневзвешенная цена заемного капитала, %;

ЗК - среднегодовая сумма заемного капитала.

Формула расчета эффекта финансового рычага содержит три сомножителя:

(1 - Кн) — не зависит от предприятия.

(ROA - Цзк) — разница между рентабельностью активов и процентной ставкой за кредит. Носит название дифференциал (Д).

(ЗК/СК) — финансовый рычаг (ФР).

Можно записать формулу эффекта финансового рычага короче:

ЭФР = (1 - Кн)? Д? ФР.

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств. Эффект финансового рычага возникает за счет разницы между рентабельностью активов и стоимостью заемных средств. Рекомендуемое значениеЭФР равняется 0.33 - 0.5.

|

|

|

Получаемый эффект от финансового левериджа заключается в том, что использование долговой нагрузки при прочих равных условиях приводит к тому, что рост прибыли корпорации до уплаты процентных платежей и налогов ведет к более сильному росту показателя прибыли на акцию.

Также рассчитывают эффект финансового рычага с учетом действия инфляции (долги и проценты по ним не индексируются). При увеличении уровня инфляции плата за пользование заемными средствами становится ниже (процентные ставки фиксированные) и результат от их использования выше. Однако, если процентные ставки высоки или невысока доходность активов - финансовый леверидж начинает работать против собственников.

6.10 Система показателей рентабельности.

Сущность проблемы повышения экономической эффективности состоит в увеличении экономических результатов на каждую единицу затрат в процессе использования имеющихся ресурсов.

Если предприятие получает прибыль, оно считается рентабельным.

Показатели рентабельности, применяемые в экономических расчетах, характеризуют относительную прибыльность.

Устойчивое функционирование предприятия зависит от его способности приносить достаточную прибыль, что оказывает влияние на его платежеспособность.

В целом эффективность деятельности любого предприятия можно оценивать с помощью абсолютных и относительных показателей. С помощью абсолютных показателей можно проанализировать динамику различных показателей прибыли за ряд лет. Такие расчеты будут иметь скорее арифметический, чем экономический смысл.

Относительные показатели практически не подвержены влиянию инфляции, поскольку представляют собой различные соотношения прибыли и вложенного капитала. Экономический смысл значений этих показателей (показателей рентабельности) состоит в том, что они характеризуют прибыль, получаемую с каждого рубля средств, вложенных в предприятие.

Используется система показателей эффективности деятельности:

РЕНТАБЕЛЬНОСТЬ ЧИСТАЯ ПРИБЫЛЬ (ф.№2)

АКТИВОВ =

АКТИВОВ =

(ИМУЩЕСТВА)

СРЕДНЯЯ СТОИМОСТЬ АКТИВОВ

Этот коэффициент показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы.

РЕНТАБЕЛЬНОСТЬ ЧИСТАЯ ПРИБЫЛЬ (ф.№2)

ОБОРОТНЫХ =

ОБОРОТНЫХ =

АКТИВОВ средн.стоимость обор.активов

Если предприятие ориентирует свою деятельность на перспективу, ему необходимо разработать инвестиционную политику. Информация о средствах, инвестированных в предприятие, может быть получена по данным баланса как сумма собственного капитала и долгосрочных обязательств или как разность общей суммы активов и краткосрочных обязательств:

РЕНТАБЕЛЬНОСТЬ Пр до налогооблож.(№2)

ИНВЕСТИЦИЙ =

ИНВЕСТИЦИЙ =

Валютабаланса–краткосроч.обяз-ва

Акционеры вкладывают в предприятие свои средства в целях получения прибыли от этих инвестиция, поэтому, с их точки зрения, наилучшей оценкой эффективности хоз деятельности является наличие прибыли на вложенный капитал:

РЕНТАБЕЛЬНОСТЬ чистая прибыль

СОБСТВЕННОГО =

СОБСТВЕННОГО =

КАПИТАЛА источники собств.средств

(итог раздела III пассива)

РЕНТАБЕЛЬНОСТЬ ЧИСТАЯ ПРИБЫЛЬ

ПРОДАННОЙ =

ПРОДАННОЙ =

ПРОДУКЦИИ ВЫРУЧКА ОТ ПРОДАЖИ

Этот коэффициент показывает, какую прибыль имеет предприятие с каждого рубля проданной продукции. Он может быть ориентиром в оценке конкурентоспособности продукции, так как снижение рентабельности реализованной продукции может означать и падение спроса на нее.

Существующая взаимосвязь между показателями рентабельности активов (имущества), оборачиваемостью активов и рентабельностью реализованной продукции может быть представлена в след виде:

Рентаб. Активов = Оборач-ть активов* рентаб.продан.продук

Действительно,

|

|

|

Чист.прибыль(ф.№2) = ВР от продаж = Чист.Пр

Чист.прибыль(ф.№2) = ВР от продаж = Чист.Пр

Ср.ст-ть активов Ср.ст-ть активов ВРотпрод

(расчет по дан.баланса)

Иначе говоря, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств, доли чистой прибыли в выручке от объема продаж и средней стоимости активов. Замедление оборачиваемости может быть вызвано как объективными причинами (инфляцией, разрывом хоз связей), так и субъективными (неумелым управлением запасами товарно-материальных ценностей и состоянием расчетов с покупателями, а также отсутствием их надлежащего учета).

6.11 Учет реализации продукции и определение финансового результата.

Реализованной считается продукция, отгруженная и оплаченная покупателями, а также выполненные работы и услуги, принятые заказчиком. Реализация продукции производится по цене, которая устанавливается предприятием самостоятельно с учетом рыночных цен на аналогичную продукцию.

Полная стоимость реализованной продукции складывается из ее производственной себестоимости и коммерческих расходов, связанных с ее продажей.

Прибыль от реализации определяется как разница между ценой продажи — выручкой и полной стоимостью реализованной продукции.

Для учета реализации продукции, выполненных работ и оказанных услуг используется активно-пассивный счет 90 «Продажи».

В конце каждого месяца счет 90 «Продажи» закрывается для определения финансового результата, поэтому счет 90 сальдо не имеет и в балансе не отражается.

Финансовым результатом от реализации готовой продукции может быть прибыль или убыток, которые списываются на счет 99 «Прибыли и убытки».

Чтобы определить финансовый результат от реализации продукции, необходимо закрыть счет 90 «Продажи». Для этого нужно подсчитать сумму операций по дебету и кредиту счета, а затем выровнять обороты по максимальной сумме. Если дополнительная сумма для выравнивания оборотов находится в дебете счета 90, то это — прибыль, которая списывается на счет 99 следующей проводкой:

|

|

|

ДЕБЕТ 90 «Продажи» КРЕДИТ 99 «Прибыли и убытки». Если дополнительная сумма находится в кредите счета 90, то это — убыток, сумма которого списывается следующей проводкой»:

ДЕБеТ 99 «Прибыли и убытки» КРЕДИТ 90 «Продажи»

Так как на счете 90 «Продажи» ведется учет не только реализации продукции, но работ и услуг, то в данную схему бухгалтерских проводок, оформляющих операции реализации, могут быть внесены коррективы в зависимости от применяемых правил учета реализации. Например:

1) если за продукцию сначала поступили деньги, т.е. проведена предоплата, а потом она была отгружена покупателю, то из данной схемы выпадает счет 45 «Товары отгруженные». В этом случае стоимость реализованной продукции списывается со склада проводкой:

ДЕБЕТ 90 «Продажи» КРЕДИТ 43 «Готовая продукция»;

2) если оказываются услуги и выполняются работы, то из схемы выпадает счет 43 «Готовая продукция». В этом случае себестоимость реализованных работ и услуг списывают следующей проводкой:

ДЕБЕТ 90 «Продажи» КРЕДИТ 20 «Основное производство».

6.12 Управление финансовыми потоками.

Одним из основных элементов финансового анализа является оценка денежного потока.

Элементы потока могут быть либо независимыми, либо связанными между собой определенным алгоритмом.

Предполагается, что элементы денежного потока однонаправлены, т.е. нет чередования оттоков и притоков. Условно считают, что генерируемые в рамках одного временного периода поступления имеют место либо в его начале либо в его конце, т.е. они не распределяются внутри периода, а сконцентрированы на одной из его границ.

Денежный поток в начале временного периода называется пренумерандо или авансовым, а в конце – постнумерандо.

На практике большее распространение получил поток постнумерандо, в частности, именно этот поток лежит в основе методик анализа инвестиционных проектов. Оценка денежного потока может выполнятся в рамках решения двух задач:

1. Прямой, т.е. проводится оценка с позиции будущего

2. Обратной, т.е. проводится оценка с позиции настоящего (реализуется схема дисконтирования)

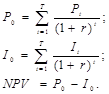

В общем виде приведенная стоимость денежного потока (Ск) постнумерандо рассчитывается по формуле:

где n – срок жизни проекта

к – расчетный год.

Аннуитет представляет собой частный случай денежного потока, в котором денежные поступления в каждом периоде одинаковы по величине. Если число равных временных интервалов ограничено, то аннуитет называют срочным.

Денежные потоки предприятия формируются по трем важнейшим сферам его деятельности:

- ден.потоки от текущей, основной (производственной) деятельности.

- ден.потоки от финансовой деятельности.

- ден.потоки от инвестиционной деятельности

Существует 2 способа составления отчета о движении денежных средств (ДДС):

1. Прямой способ является наиболее сложным, но более информативным, т.к. он основан на изучении всех денежных операций.

2. Косвенный – проще, т.к. он оперирует изменениями данных, содержащихся в балансе и отчете о финансовых результатах.

В практике финансового менеджмента используются оба метода, но рекомендуется использовать прямой метод составления отчета о ДДС.

6.13 Чистый денежный поток и его анализ.

Под денежным потоком (cash flow) инвестиционного проекта понимают поступления и выплаты денежных средств, связанные исключительно с реализацией этого проекта. К денежным потокам проекта не относится движение денежных средств, возникающее в результате текущей деятельности предприятия. Денежный поток проекта всегда разбивается по временным периодам (месяцам, кварталам, годам).

Информация о денежных потоках по проекту обычно представляется в виде плана, который называют прогнозным отчетом о движении денежных средств. На основе этого плана, который составляется за каждый период отдельно, и формируется денежный поток всего инвестиционного проекта.

План денежного потока, или прогнозный отчет о движении денежных средств, состоит из трех частей: денежные потоки от операционной (текущей) деятельности предприятия, от инвестиционной деятельности и связанные с финансовой деятельностью.

В первой части отражаются поступления денежных средств от реализации товаров, работ и услуг, а также авансов от покупателей и заказчиков. В качестве оттока денежных средств показываются платежи за сырье, материалы, коммунальные платежи, выплаты заработной платы, уплаченные налоги и сборы и т. д.

Во второй части показываются денежные потоки, связанные с приобретением и продажей имущества долгосрочного пользования, то есть основных средств и нематериальных активов.

Чистый денежный поток - это сумма денежных потоков от операционной, инвестиционной и финансовой деятельности. Другими словами, это разница между суммой всех поступлений денежных средств и суммой всех платежей за один и тот же период. Именно чистые денежные потоки различных периодов дисконтируются при оценке эффективности проекта. План денежного потока можно составлять двумя способами. Рассмотрим подробнее каждый из них.

It – инвестиции в год t; берем их положительную величину, а то, что это отток денег, будем учитывать знаком (-) в формуле; дезинвестиции – величина отрицательная;

Pt – прибыль в год t, может быть как положительной, так и отрицательной величиной.

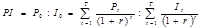

Теперь есть две равноценные возможности вычисления чистого приведенного денежного потока:

а) вычислить чистый денежный поток в каждый отдельный отрезок времени

а затем произвести дисконтирование величины St;

б) дисконтировать отдельно прибыль и инвестиции, а потом из дисконтированной прибыли вычесть дисконтированные инвестиции.

Воспользуемся второй возможностью. Обозначим:

P0 – дисконтированная прибыль;

I0 – дисконтированные инвестиции;

NPV – чистый приведенный денежный поток; такое обозначение принято в финансовом анализе.

По величине NPV судят об эффективности проекта:

NPV>0 – проект эффективен, т.е. ежегодно будет приносить больше чем r процентов прибыли от вложенных средств;

NPV=0 – проект нейтрален, он ежегодно будет приносить ровно r процентов прибыли;

NPV<0 – проект неэффективен, он будет приносить меньше r процентов прибыли ежегодно.

Уточним, что принимается в качестве нормы дисконтирования r. Величину r назначает главное лицо по реализации проекта – человек, осуществляющий инвестиции. В качестве r он назначает ожидаемую им норму прибыли от инвестиций. Напр., он может принять r=i, где i – банковская ставка процента по срочным депозитам. Если окажется, что NPV=0, то r=i, и эффективность (доходность) инвестиций равна эффективности (доходности) хранения денег на срочном депозите. Вряд ли в этом случае есть смысл заниматься инвестициями в производство. Если NPV>0, то r>i, и инвестиции в производство эффективны.

NPV – это разность между дисконтированными прибылью и инвестициями. Иногда эффективность проектов оценивается не разностью доходов и расходов, а их отношением. Обозначим PI – индекс рентабельности инвестиционного проекта.

Оценка эффективности проекта по индексу рентабельности:

PI>1 – проект эффективен;PI=1 – оценка проекта нейтральна;PI<1 – проект неэффективен.

Обратим внимание на то, что оценка эффективности проекта по чистому приведенному денежному потоку и по индексу рентабельности дает одинаковый результат, т.к. между NPV и PI существует взаимно однозначное соответствие.

Положительный денежный поток (приток денежных средств) складывается из следующих поступлений денежных средств: выручки от реализации товаров, продукции, работ, услуг, основных средств и иного имущества, авансов полученных, бюджетных ассигнований и иного целевого финансирования, безвозмездно полученных денежных средств, кредитов и займов полученных, дивидендов и процентов по финансовым вложениям и других денежных средств.

Соответственно отрицательный денежный поток (отток денежных средств) формируется из следующих расходов и выбытий: денежных средств, направленных на оплату приобретенных товаров, работ, услуг, на оплату труда, долевого участия в строительстве, машин, оборудования, транспортных средств, платежей в бюджет и внебюджетные фонды, на выдачу подотчетных сумм, авансов, на финансовые вложения, на выплату дивидендов, процентов по ценным бумагам, на оплату процентов и основных сумм по полученным кредитам, займам и другим выплатам.

6.14 Структура и содержание бухгалтерского баланса как источника информации для управления организацией.

Бухгалтерский баланс представляет собой способ экономической группировки имущества по его составу и размещению и источникам его формирования на 1-е число месяца, квартала, года. В бухгалтерском балансе имущество предприятия рассматривается с двух позиций: по составу и размещению и источникам образования.

По внешнему виду бухгалтерский баланс представляет собой таблицу: в первой части ее показывается имущество по составу и размещению – актив баланса. Во второй части отражаются источники формирования этого имущества – пассив баланса. При составлении баланса всегда соблюдается равенство сумм левой и правой сторон баланса (А=П).

Основным элементом бухгалтерского баланса является балансовая статья, которая соответствует виду (наименованию) имущества, обязательства, источнику формирования имущества. Статьей бухгалтерского баланса называется показатель (строка) актива и пассива баланса, характеризующий отдельные виды имущества, источников его формирования, обязательств предприятия. Балансовые статьи объединяют в группы, группы – в разделы. Объединение балансовых статей в группы и разделы осуществляется исходя из их экономического содержания.

В бухгалтерском балансе кроме статей, отражающих объекты бухгалтерского учета, содержатся статьи, отражающие регулирование величины основных балансовых статей. Их называют регулирующими статьями. Так, в активе баланса основные средства показывают по стоимости их приобретения или строительства, а в пассиве отражают износ основных средств, который регулирует оценку статьи «Основные средства». Поскольку основные средства снашиваются в процессе производства постепенно, частями переносят свою стоимость на готовый продукт, то реальная остаточная стоимость основных средств может мыть получена только за вычетом их износа.

Различаю баланс-брутто и баланс-нетто. Бухгалтерский баланс, включающий регулирующие статьи, называется балансом-брутто, очищенный от регулирующих статей – балансом-нетто. В настоящее время используется форма баланса-нетто.

2015-07-21

2015-07-21 1224

1224