Хеджування - своєрідна форма самострахування, яка суттєво зменшує ризик і сприяє досягненню стабільності ринкового господарства. Механізм хеджування передбачає, що витрати покупця відшкодовуються продавцем, а витрати продавця - відповідно покупцем. Цей механізм дає можливість уникнути втрат прибутку від зміни курсу валют, коливання цін тощо.

Хеджування - це володіння певним товаром (довга позиція)! водночас продаж контракту (коротка позиція) на ф'ючерс-ному чи опціонному ринку або купівля ф'ючерсу раніше, ніж придбаний певний товар на ринку. Виходячи на ф'ючерсний ринок, продавець утримує коротку позицію, а покупець на ф'ю-черсному ринку утримує довгу позицію. І покупець, і продавець мають можливість у будь-який момент ліквідувати свою позицію. Для цього кожному з них необхідно вдатися до протилежної, на відміну від початкової позиції, дії. Тобто той, хто утримує коротку позицію (продавець), купує ф'ючерси, а той, хто має довгу позицію (покупець), - продає ф'ючерси. Так відбувається страховий захист учасників ринку.

|

|

|

Щоб зрозуміти роль спекулянтів та хеджерів, необхідно з'ясувати, як очікування тих та інших впливають на рівень цінна біржових ринках. Ми переконалися в тому, що при очікуванні підвищення нинішньої ф'ючерсної (опціонної) ціни в майбутньому і спекулянти, і хеджери купуватимуть на ринку контракти на товари для поставок їх у майбутньому. Якщо очікування багатьох хеджерів і спекулянтів збігатимуться, то на ф'ючерсних ринках зросте попит і відповідно підвищаться ціни.

Якщо ж очікування багатьох спрямовуватимуться на зниження ціни у майбутньому, вони відповідно почнуть продавати контракти на ф'ючерсних ринках, що спричинить зростання пропозиції та зниження ціни. Тому ф'ючерсна цінаеринковим прогнозом майбутніх цін.

Чи завжди ринковий прогноз є достатньо достовірним?

З одного боку, ф'ючерсні ціни значно відхиляються від наявних цін. З іншого - ф'ючерсні ціни в середньому відповідають прогнозованим, але мають місце і серйозні варіативні коливання цього середнього значення вгору та вниз. Така ситуація не суперечить теорії ефективних ринків, згідно з якою не можна заробити на ринку, сподіваючись тільки на те, що наявні ціни будуть систематично вищі або нижчі, ніж ф'ючерсні. Так спекулянти сприяють тому, щоб ф'ючерсні ціни певним чином інформували про рівень наявних цін у майбутньому (рис. 14.8).

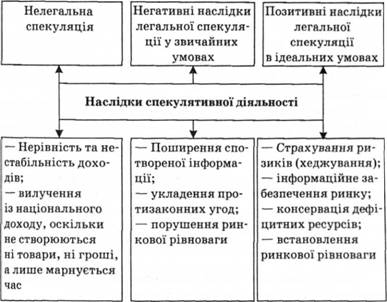

Спекулятивна діяльність може набувати легальної та нелегальної форм. Нелегальна спекуляція дестабілізує економіку. Легальна спекуляція, здійснювана в законодавчо визначених межах, сприяє більш-менш точному прогнозуванню цін на ф'ю-черсних ринках, забезпечує учасників ринку достовірною інформацією, сприяє консервації дефіцитних ресурсів та їхньому раціональному перерозподілу, виконує стабілізуючу функцію.

|

|

|

тут трохи провал в інформації просто я не знаю як від одного перейти до другого… далі вже тіпа йтиметься про страхування авступ закінчений…

Самострахування учасників строкових (ф'ючерсних та опціонних) операцій через хеджування як ринковий механізм є справді важливим для нейтралізації ризику на біржових торгах. Проте його можливості досить обмежені.

По-перше, економічне життя не обмежується біржовою торгівлею.

По-друге, страхове відшкодування за допомогою хеджування недостатнє, щоб покривати збитки від великих ризиків.

По-третє, не на кожному біржовому ринку діє подібний механізм страхування.

По-четверте, хеджування дає змогу уникнути негативних наслідків від коливання цін упродовж строку дії контракту, але існує безліч інших ризиків, які не підпадають під цю форму їх обмеження.

Отже, виникає потреба у пошуку додаткових способів (механізмів, засобів) обмеження ризиків (рис. 14.9).

Відмова від високоризикових угод і проектів, зниження ризику через ліміти, запаси та резерви, диверсифікація - усе це способи обмеження ризику, які можна об'єднати поняттям самострахування.

Самострахування -дієвий спосіб самозахисту від несприятливих подій. Але його застосування також обмежене:

по-перше, власними можливостями того, хто хоче вберегти себе від вразливих для його економічних інтересів подій;

по-друге, самострахування теж подекуди дорого коштує самострахувальнику, адже відмова від проекту є водночас відмовою від прибутку.

Встановлення лімітів, резервування - це також ресурси, вилучені з процесу самозростання. Врешті-решт, диверсифікація - це відмова від спокуси вкладати всі ресурси в галузь, де очікується найвищий прибуток.

Через обмеженість механізму захисту від ризику шляхом самострахування та хеджування у світовій практиці найбільшого поширення набуло страхування суб'єктів господарювання від небажаних та невідворотних подій третіми особами - страховими компаніями.

Страхування - система відносин між його учасниками (страхувальником і страховиком) з приводу формування цільового страхового фонду і його використання з метою відшкодування збитків постраждалим від страхових випадків та виплатнім страхових сум.

Систему взаємозв'язків між страховиком і страхувальником можна зобразити схематично (рис. 14.10).

Страхувальник - це юридична або дієздатна фізична особа, яка підписала зі страховиком (страховою компанією) договір

про страхування або яка визнана страхувальником за чинним законодавством.

Страховик (за чинним законодавством України) - це юридична особа, яка отримала у встановленому порядку ліцензію на здійснення страхової діяльності.

На страховому ринку ці два суб'єкти повинні зустрітися, і за умови, що вони узгодять свої інтереси, їхня угода завершиться підписаним страховим полісом. Якими ж є страхові інтереси обох сторін?

Страховий інтерес страхувальника - це усвідомлена потреба обмежити збитки від настання несприятливих подій, задоволення якої передбачає вільне обрання способу реалізації цієї потреби.

Саме цей специфічний інтерес породжує інститут страхування, визначає його об'єкти і суб'єкти, їхні юридичні права та обов'язки, механізми реалізації, матеріальну відповідальність за виконання, невиконання або порушення правил виконання зобов'язань обома суб'єктами страхових правовідносин.

Інтерес щодо страхового захисту може бути задоволений індивідуально (самострахування) або суспільним чином (страхування професійними страховиками).

Суспільний спосіб задоволення індивідуальних і спільних потреб не може реалізуватися без встановлення (налагодження) певних відносин між тими, хто потребує страхового захисту, і тими, хто здатний його забезпечити. Так виникають страхові відносини між двома головними суб'єктами - страхувальником і страховиком - з приводу задоволення страхового інтересу його носія.

|

|

|

В основі страхових відносин лежать суто майнові інтереси, громадян. Пояснюється це тим, що, напрклад, страхувальник, який купує страховий поліс на доживання до певного віку, не претендує, що недожиті ним до строку закінчення страхового договору 2-3 роки йому компенсує страховик. Не купить страховик підприємцеві й нове устаткування, якщо застраховане достроково вийшло з ладу, і т. ін.

Страховик згідно з установленими нормами цивільного права відшкодовує збитки, яких зазнав страхувальник, причому тільки в грошовій формі.

Відшкодування збитків може бути повним або частковим. Пояснюється це тим, що страхувальник, покладаючи на страховика відповідальність за збитки на термін дії договору, може вести себе необачно чи недбало. З метою попередження подібних настроїв у страхувальників застосовують принцип розподілу відповідальності між страхувальником і страховиком.

Для того щоб страхові відносини відбулися (склалися, стали реальними), треба, щоб ризик був страховим.

Страховим є такий ризик, який страхувальник прагне застрахувати, а страховик погоджується це зробити. Ознаки страхової події (ризику):

- вірогідність і випадковість її настання;

- можливість оцінки вартості збитків від ЇЇ реалізації;

- можливість обчислення ціни страхової послуги і потенційної частки страхового відшкодування.

Таким чином, страхувальник страхує свій майновий інтерес від вірогідного ризику, який може бути реалізованим, а може й не реалізуватися.

Страхувальник реалізує свій економічний інтерес, сплачуючи певну суму (страхову премію) за застрахований ризик і отримуючи право на повне або часткове відшкодування збитків за настання страхової події (реалізації застрахованого ризику). Але страхувальник не претендує (окрім накопичувальних форм страхування) на повернення страхової премії, якщо страховий ризик не реалізувався. Тоді страхові премії, сплачені страховикові за страховий захист, для страхувальника обертаються безповоротними втратами. Але не схильній до ризику особі легше заплатити невелику суму і бути впевненою, що в разі настання страхової події, яка загрожує їй великими збитками, страховик їх в основному відшкодує, аніж зекономити на дрібному і зазнати великих втрат.

|

|

|

У можливості використати страхову премію на власні потреби, якщо страховий випадок не відбувся, полягає економічний інтерес страховика. Для того щоб мінімізувати витрати страховика на покриття збитків страхувальникам, страховик мусить дбати про те, щоб розширити коло страхувальників/проводити превентивні (запобіжні) заходи з усунення або обмеження факторів та умов, які породжують ризик. Розпорошуючи витрати на відшкодування збитків серед широкого загалу страхувальників, страховик забезпечує здешевлення послуги, яку він надає.

Результатом узгодженості інтересів страховика і страхувальника є підписаний договір (куплений страховий поліс), який набирає чинності після сплати страхувальником першого внеску.

Цей договір укладається між суб'єктами ринку з приводу купівлі-продажу страхового захисту.

Страховий захист - послуга, яку страховик надає страхувальникові, її особливості:

- вона ще не існує на момент продажу;

- продається тільки на певний строк, передбачений договором;

- реалізація страхового захисту неможлива без реалізації ризику (страхової події), можливість скористатися страховим захистом має вірогідний характер;

- покупець страхового захисту не може довільно скористатися своєю покупкою (наприклад, передати право скористатись страховим захистом іншій особі, якщо це не передбачено договором);

Нереалізований ризик для страхувальника - це відсутність втрат, як майнових (особливо при частковому відшкодуванні збитків), так і пов'язаних із погіршенням стану здоров'я, працездатності, невиконанням своїх зобов'язань перед партнерами тощо.

Ще одна дуже важлива особливість цієї послуги полягає в тому, що вона має суспільне соціальне спрямування. Адже акумульовані страховиком гроші повинні використовуватися для захисту постраждалих за рахунок усіх учасників формування страхового фонду.

Особливості послуги "страховий захист'' зумовлюють специфіку форми прояву економічних законів на страховому ринку і формують специфіку поведінки його учасників.

Специфіка закону попиту на страховому ринку, що полягає у зворотному зв'язку між ціною та платоспроможною потребою в страховому захисті, проявляється в тому, що спадний нахил кривої попиту пояснюється ефектом заміщення у формі самострахування (відмова від участі в проектах, формування децентралізованих резервів, хеджування тощо).

Це означає, що заміна способу страхового захисту передбачає необхідність для суб'єкта покинути ринок, бо перелічені способи самозахисту не є страховою підприємницькою діяльністю. Але в страховій практиці прийняте примусове (обов'язкове) страхування, яке змушує страхувальника залишатися на страховому ринку (обов'язкове страхування майна, взятого в оренду, страхування пасажирів тощо).

Специфіка прояву закону пропозиції на страховому ринку полягає в тому, що, реалізуючи послугу "страховий захист", страховик хотів би продати страхових полісів якомога більше, адже в момент продажу він отримує одноразовий або розстрочений платіж, і повертати його багатьом страхувальникам, ризик яких не реалізувався протягом дії договору, йому не доведеться зовсім, а частині страхувальників він відшкодовуватиме збитки тільки згодом. Тимчасово вільні грошові засоби страховик розміщує в певний (дозволений законом) спосіб і відтак отримує інвестиційний дохід. Власне останнє і становить економічний інтерес страховика.

Ступінь невизначеності, а тому й ризиковості підвищується залежно від асиметричності інформації на ринках.

2018-01-21

2018-01-21 1229

1229