|

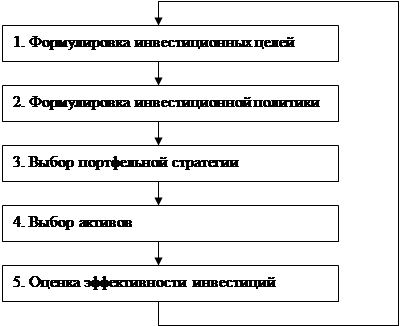

- Формулировка инвестиционных целей – зависит от от задач финансового института.

(Пример: пенсионный фонд, который обязан в будущем выплачивать своим участникам пенсию, т.е. «иметь поток обязательств». Инвестиционной целью в этом случае может быть условие, что будущие поступления, генерируемые инвестиционным портфелем, будут в достаточной мере обеспечивать выполнение обязательств фонда.)

- Формирование инвестиционной политики.

Этап начинается с принятия решения о размещении активов. Т.е. инвестор должен решить каким образом распределить имеющиеся в его распоряжении фонды между основными классами активов.

Актив- любой вид собственности, имеющий цену (стоимость), реализуемую при рыночном обмене. Все активы делятся на материальные и нематериальные. Материальные активы – обладают физическими свойствами, в значительной степени, определяющими их стоимость. Материальные активы можно разделить на воспроизводимые (оборудование) и невоспроизводимые (земля, рудники, предметы искусства).

|

|

|

Нематериальные активы – законные права на некоторую будущую прибыль. Стоимость таких активов не зависит от формы, в которой эти права зафиксированы.

Основные классы активов обычно включают акции, облигации, недвижимость, и иностранные ценные бумаги.

- Выбор портфельной стратегии

Портфельные стратегии можно разделить на:

-Активные портфельные стратегии – используют доступную информацию и методы прогнозирования для повышения эффективности инвестиций по сравнению с просто диверсификацией;

- Пассивные – требуют минимум информации о будущем. В основе таких стратегий лежит диверсификация портфеля, обеспечивающая максимальное соответствие его доходности выбранному рыночному индексу. Рыночный индекс представляет собой некоторую усреднённую характеристику, отражающую поведение определённой группы активов.

- Выбор активов

На этом этапе менеджер старается сформировать эффективный портфель. Эффективный портфель - представляет собой портфель, имеющий либо наибольшую ожидаемую доходность при заданном уровне риска, либо наименьший риск при заданной ожидаемой доходности.

- Оценка эффективности инвестиций

Заключается в вычислении реализованной доходности портфеля и сопоставлении полученного результата с выбранным базисным показателем. Базисным показателем, в данном случае, служит некоторая количественная характеристика поведения заранее выбранного набора ценных бумаг. В качестве базисного показателя может быть выбран любой из общеизвестных фондовых индексов, или один из облигационных индексов, публикуемых ведущими консалтинговыми компаниями

Тема 3. Финансовые инструменты

1. Финансовые инструменты. Функции финансовых инструментов

2. Типы финансовых инструментов

2015-02-24

2015-02-24 672

672