С 2009 г. российский банковский сектор перешел на систему Базель II — соглашение «Международная конвергенция измерения капитала и стандартов капитала: новые подходы» Базельского комитета по банковскому надзору. Главной целью соглашения Базель II является повышение качества управления рисками в банковском деле, что, в свою очередь, должно укрепить стабильность финансовой системы в целом. Новое Базельское соглашение включает в себя три основных компонента. Первый касается новых нормативов в отношении расчета регулятивного капитала. Второй компонент регулирует полномочия органов надзора. Третий компонент устанавливает правила раскрытия банковской информации

По сравнению с Базель I, особенности Базель II таковы:

· создание более чувствительной к рискам системы взвешенного расчета регулятивного капитала, основанной по возможности на количественных оценках рисков, проведенных самими банками;

· более широкое признание инструментов снижения кредитных рисков;

· новые требования к капиталу под операционный риск;

· расширение роли органов надзора;

· всестороннее раскрытие информации и методологии банками.

Структурно Базель II разделен на три части — три компонента:

I. Расчет минимальных требований к капиталу — представляет расчет общих минимальных требований к капиталу под кредитные, рыночные и операционные риски. Отношение капитала к активам исчисляется с использованием определения регулятивного капитала и взвешенных по риску активов. Отношение совокупного капитала к активам не должно быть ниже 8%. Капитал второго уровня не должен превышать 100% капитала первого уровня.

II. Второй компонент – надзорный процесс. В этом разделе рассматриваются основные принципы надзорного процесса, управления рисками, а также прозрачности и отчетности перед органами банковского надзора, разработанные Комитетом в применении к банковским рискам, включая предложения, касающиеся, среди прочего, трактовки процентного риска в банковском портфеле, кредитного риска (стресс-тирование, определение дефолта, остаточный риск и риск концентрации кредитов), операционного риска, роста трансграничных связей и взаимодействия, а также секьюритизации.

III. Третий компонент – рыночная дисциплина. Цель третьего компонента – «Рыночная дисциплина» – дополняет минимальные требования к капиталу (Компонент 1) и надзорный процесс (Компонент 2). Комитет стремится стимулировать рыночную дисциплину путем разработки комплекса требований о раскрытии информации, которые позволят участникам рынка оценить основные данные о сфере применения, капитале, подверженности риску, процессах оценки риска и, следовательно, о достаточности капитала учреждения. Комитет полагает, что такое раскрытие информации имеет особую актуальность в свете Соглашения, в соответствии с которым опора на внутрибанковские методологии дает банкам более широкую свободу действий при оценке потребностей в капитале.

В принципе, раскрытие информации банками должно согласовываться с тем, как высшее руководство и совет директоров оценивают риски банка и управляют ими. В соответствии с первым компонентом банки применяют конкретные подходы/методологии измерения рисков, которым они подвержены, и вытекающих из этого требований к капиталу. Комитет считает, что раскрытие данных, основанное на этом общем подходе, является эффективным средством информирования рынка о банковских рисках и обеспечивает механизм последовательного и понятного раскрытия информации, позволяющий более эффективно сопоставлять различные институты.

Компонент 1. Минимальные требования к капиталу

Первый компонент посвящен непосредственно методам расчета кредитного риска и предлагает два подхода к расчету кредитного риска.

1. Стандартизированный подход основан на взвешивании величины кредитных требований на коэффициент, присваиваемый тому или иному заемщику в зависимости от внешнего кредитного рейтинга, то есть рейтинга, определенного тем или иным международным рейтинговым агентством (Standard & Poor's, Moody’s, Fitch Ratings и др.). По сравнению с Базелем I нововедением является ориентация при оценке риска на внешние рейтинги, как один из наиболее объективных показателей деятельности того или иного банка (предприятия). Также новой является более гибкая система учета обеспечения при расчете кредитного риска.

2. Подход Internal Rated Based Approach — IRB Approach. С точки зрения измерения кредитного риска подход IRB представляет собой математическую модель, учитывающую четыре фактора: вероятность дефолта контрагента (PD); удельный вес потерь при дефолте контрагента (LGD); абсолютную величину потерь при дефолте (EAD) и остаточный срок кредита или обращения долговой ценной бумаги (М). С применением этих показателей определяются так называемые ожидаемые (EL) и неожидаемые (UL) потери, величина которых включается в расчет достаточности капитала.

Требование к тому, чтобы регулятивный капитал (C, Capital) составлял не менее 8% от взвешенных по риску активов (RWA, risk-weighted assets);

Достаточность банковского капитала определяется на основе соотношения величины собственного капитала и объема активов, взвешенных с учетом риска.

С/RWA ≥ 8%

Способы расчета активов, взвешенных с учетом риска, несколько трансформировались, обязав банки считать операционные риски.

RWA = CRWA + MR + OR,

где С – Capital (собственный капитал),

RWA – Risk-Weighted Assets (активы, взвешенные с учетом риска),

CRWA – Credit Risk-Weighted Assets (активы, взвешенные с учетом кредитно-

го риска),

OR – Operational Risk (операционный риск),

MR – Market Risk (рыночный риск).

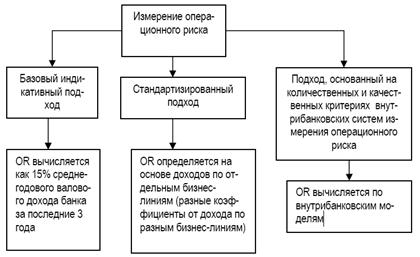

Предлагаются следующие возможные варианты расчета капитала под операционные риски (OR) (см. рис.12.4):

Рис. 12.4 Варианты расчета капитала под операционные риски

Компонент 2. Надзорный

процесс

Второй компонент определяет основные принципы и рекомендации по организации системы управления рисками в кредитных организациях и требования к надзорному процессу. Здесь рассматриваются вопросы прозрачности и отчетности перед надзором банков, включая предложения, касающиеся трактовки процентного риска в банковском портфеле, кредитного риска (остаточный риск и риск концентрации кредитов, стресс-тестирование, определение дефолта), операционного риска, а также секьюритизации.

Второй компонент Базеля-II касается процедур банковского надзора и устанавливает 4 основных надзорных принципа:

1. Банки должны иметь процедуры оценки достаточности их капитала, учитывающие профиль их рисков;

2. Органы надзора должны рассматривать и оценивать внутренние возможности банка для оценки достаточности капитала, и принимать соответствующие меры, если они не удовлетворены ими;

3. Органы надзора должны ожидать от банков превышения минимального обязательного уровня капитала. Причина состоит в том, что в расчеты кредитного, рыночного и операционного риска не включаются корректировки на потребности в капитале в случае чрезвычайных событий;

4. Органы надзора должны добиваться того, чтобы их вмешательство на раннем этапе не позволяло капиталу уменьшиться ниже минимального уровня.

Компонент 3. Требования к раскрытию информации

Третий компонент дополняет предыдущие два и формулирует комплекс требований к раскрытию информации. Обозначенные требования позволят участникам рынка оценивать данные об основных сферах деятельности, величине капитала, подверженности риску, процессах оценки риска и, следовательно, о достаточности капитала организации-заемщика.

К основным областям раскрытия информации в Базеле-II относятся:

- требования к капиталу по основным сферам риска;

-субкомпоненты взвешенных по риску активов;

-политика банка в отношении управления рисками в основных областях риска (кредитного риска, рыночного риска, операционного риска, процентных ставок, торгового портфеля);

-подробные сведения о структуре портфеля банка;

-кредитный риск, покрытый залоговым обеспечением;

-сомнительные и просроченные кредиты;

-сведения о секьюритизации, неттинге, оценке стоимости обеспечения;

-нереализованные убытки и доход с инвестиционного портфеля;

-результаты стресс-тестинга в торговом портфеле.

Все эти вышесказанные требования вынуждают банки пересматривать существующие ныне системы риск-менеджмента для создания его более эффективной организации.

Ожидается, что введение в действие Базеля II:

· окажет наиболее существенное влияние на резкое повышение качества управления рисками в большинстве банков. Помимо внедрения более чувствительной к рискам оценки кредитных рисков многие из них впервые начнут уделять повышенное внимание операционному риску — главной причине банковских проблем.

· окажет наибольшее влияние на средние и мелкие финансовые организации на развитых рынках (включая большинство европейских банков), а также на большинство развивающихся рынков и развивающихся стран. [21]

Ба́зель III — документ Базельского комитета по банковскому надзору, содержащий методические рекомендации в области банковского регулирования и утвержденный в 2010—2011 гг[, уточняющий Базель2.

Третья часть Базельского соглашения была разработана в ответ на недостатки в финансовом регулировании, выявленные финансовым кризисом конца 2000-х годов. Базель III усиливает требования к капиталу банка и вводит новые нормативные требования по ликвидности. Главной целью соглашения «Базель III» является повышение качества управления рисками в банковском деле, что, в свою очередь, должно укрепить стабильность финансовой системы в целом.

Переход на Базель III намечен на 2012—2019 гг[. Особенности Базель 3.

2015-03-20

2015-03-20 5832

5832