Понятие активных операций банков. Характеристика активов банка. Кредитные операции. Операции с ценными бумагами. Операции с иностранной валютой. Трастовые операции. Расчетно-кассовое обслуживание клиентов банка.

Активные операции — это операции по размещению банковских ресурсов.

Различают следующие группы активных операций:

· Кассовые операции (наличность в кассе банка, средства на счетах в центральном банке и на корреспондентских счетах других банков).

· Ссудные операции.

· Вложения в ценные бумаги.

По степени доходности активы делятся на две группы:

Активы, приносящие доход(так называемые работающие). Это банковские ссуды, значительная часть вложений в ценные бумаги.

Активы, не приносящие доход (так называемые неработающие). К ним относятся кассовая наличность, остатки средств на корреспондентских и резервном счетах в центральном банке, вложения в основные фонды банка (здания, оборудование).

По степени риска Банк России делит активы на четыре группы (см. более подробно Инструкцию Банка России № 139-И «Об обязательных нормативах банков»).

|

|

|

К кредитным операциям относятся ссудные операции и операции по размещению депозитов в других банках (активные депозитные операции).

Ссудные операции — это предоставление банком денежных средств на основе кредитного договора на условиях возвратности, платности, срочности. Эти операции приносят банкам, как правило, основную часть процентных доходов.

По уровню кредитного риска, т.е риск неуплаты заемщиком основного долга и процентов, причитающихся кредитору в установленный кредитным договором срок, ссуды подразделяются на пять категорий (см. Положение Банка России от 26 марта 2004 г № 254-П):

· I (высшая) категория качества (стандартные ссуды) — отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю);

· II категория качества (нестандартные ссуды)— умеренный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 1 до20%);

· III категория качества (сомнительные ссуды)— значительный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от21до 50 %);

· IV категория качества (проблемные ссуды) — высокий кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 до 100%),

|

|

|

· V (низшая) категория качества (безнадежные ссуды) — отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100 %) обесценение ссуды.

Ссуды, отнесенные ко II—V категориям качества, являются обесцененными.

По срокам погашения ссуды делятся на ссуды до востребования (онкольные) и срочные ссуды

Ссуда до востребования — это такая ссуда, погашения которой банк может потребовать в любое время. В соответствии с Положением Банка России от 31 августа 1998 г № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» в случае предоставления ссуды на условии «до востребования» погашение суммы основного долга должно быть произведено клиентом-заемщиком в течение 30 календарных дней со дня предъявления банком-кредитором официального требования об этом (не позднее следующего рабочего дня за днем наступления условия/события), если иной срок не предусмотрен кредитным договором.

Срочные ссуды подразделяются на краткосрочные (от 1 дня до 1 года), среднесрочные (от 1 года до 3-5 лет) и долгосрочные — на более продолжительные сроки. Сроки средне- и долгосрочных ссуд в разных странах различны

По порядку выдачи различаются ссуды в безналичной или налично-денежной форме, разовые (единовременные), в виде открытия кредитной линии (кредитного лимита), овердрафт, вексельные (векселедательскии кредит) ссуды, синдицированные (консорциальные) ссуды

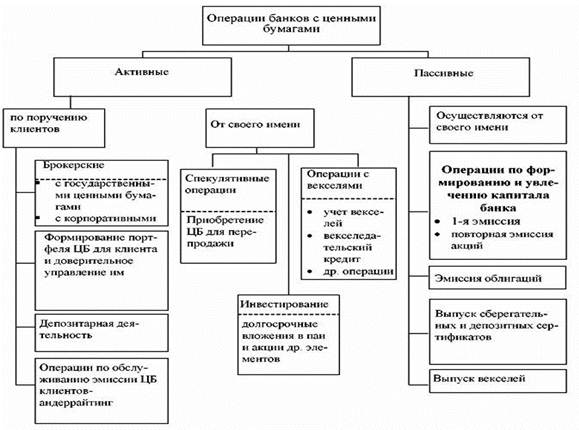

Кредитные организации могут быть профессиональными участниками рынка ценных бумаг и осуществлять все разрешенные законом виды деятельности при наличии специальной лицензии Банка России, который осуществляет лицензирование на основании генеральной лицензии.

Кассовые операции – это операции банков по приему и выдаче денег и ценностей клиентам банка. Касса – наиболее ликвидный актив, но низкодоходный. Целевое назначение кассовых операций – бесперебойное обслуживание клиентов.

2015-04-01

2015-04-01 850

850