Платежное поручение представляет собой документ определенной формы, посредством которого плательщик дает распоряжение обслуживающему его банку перевести определенную сумму на счет получателя средств, открытый в другом банке.

Содержание платежного поручения и предъявляемых вместе с ним расчетных документов и их форма должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами.

Срок действия документа составляет 10 дней, при этом день его выписки не учитывается. Так, если поручение датировано 2 июня 2014 г., то оно действительно до 12 июня 2014 г.

Платежное поручение выписывается, как правило, на пишущей машинке или с помощью компьютерной техники в нескольких экземплярах.

Количество экземпляровплатежки, которое необходимо представить в банк, зависит от того, каким образом осуществляется платеж.

Если платеж осуществляется через электронную почту,то достаточно двух экземпляров платежки.

В других случаях представляются четыре экземпляра (по одному экземпляру для плательщика, банка плательщика, получателя и банка получателя).

|

|

|

Если платеж производится в пользу организации, имеющей расчетный счет в этом же банке, то достаточно трех экземпляров (плательщику, получателю я обслуживающему банку).

В некоторых случаях, когда схема прохождения платежей усложняется, может быть, придется представлять в банк пять и более экземпляров.

При заполнении платежного поручения никакие исправления, подчистки или помарки, а также использование корректирующей жидкости не допускаются.

Предприятия должны вести учет платежных поручений в специальном журнале регистрации, форму которого могут разработать сами.

Можно разделить один журнал на две части для учета собственных платежей и сторонних поступлений, а можно вести сразу два журнала.

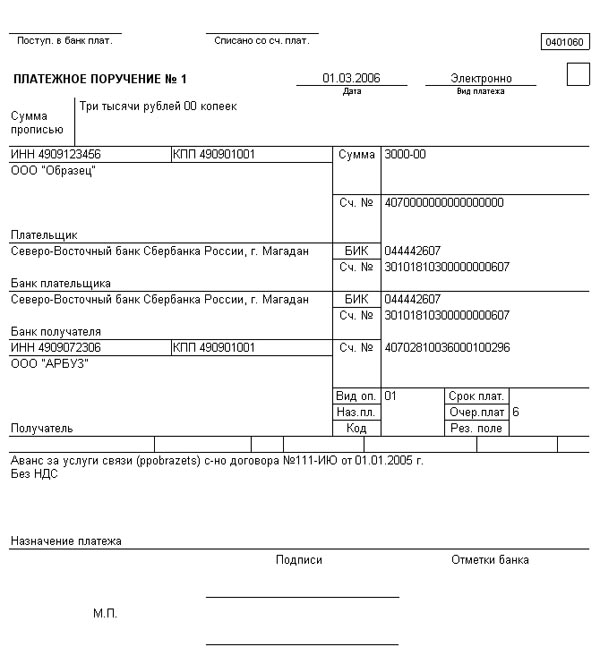

Образец платёжного поручения представлен на рисунке.

Рисунок. Образец заполнения платёжного поручения

При несоответствии платежного поручения указанным требованиям банк может уточнить его содержание. Такой запрос должен быть сделан плательщику незамедлительно по получении поручения. При неполучении ответа в срок, предусмотренный законом или установленный банковскими правилами, банк имеет право не исполнять поручение или возвратить его плательщику (ст. 864 ГК РФ «Условия исполнения банком платежного поручения»).

Обычно расчеты платежными поручениями применяются при:

– перечислении денежных средств за поставленные товары, выполненные работы, оказанные услуги;

– осуществлении предоплаты за поставленные товары, выполненные работы, оказанные услуги;

|

|

|

– перечислении денежных средств в бюджеты всех уровней и во внебюджетные фонды;

– перечислении денежных средств в целях возврата / размещения кредитов, (займов) / депозитов и уплаты процентов по ним;

– перечислении денежных средств в других целях, предусмотренных законодательством или договором.

При расчетах поручением осуществляются следующие основные операции, которые выглядят примерно следующим образом:

1) поставщик-получатель денег отгружает товары или оказывает услуги и выписывает счет-фактуру (при авансовой или досрочной форме оплаты эта операция отсутствует);

2) плательщик-получатель товара дает приказ обслуживающему его банку (выписывает поручение) о перечислении денег поставщику;

3) банк плательщика списывает определенную сумму денег со счета плательщика и перечисляет ее в банк получателя;

4) банк получателя зачисляет эту сумму денег на счет поставщика.

Платежные поручения бывают срочные, досрочные, отсроченные.

Срочный платеж - авансовый платеж за отгруженную продукцию.

Досрочный платеж - товар еще не отгружен, но уже оплачен.

Отсроченный платеж - товар отгружен, а оплата будет произведена позже (используется в том случае, если партия товара очень крупная и обладает большой стоимостью; плательщик желает удостовериться в качестве продукции).

При поступлении денег банк-получатель выдает своему клиенту выписку, подтверждающую получение денег, и платежное поручение отправителя (третий экземпляр). Банк-получатель оставляет у себя второй экземпляр и хранит его в документах операционного дня.

б. Расчеты платежными требованиями;

В последнее время получила распространение новая форма расчетов посредством требования-поручения.

Платежное требование-поручение это расчётный документ, который представляет собой требование поставщика к покупателю оплатить на основании направленных ему расчетных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг.

Платежные требования-поручения выписываются на бланках установленной формы и вместе с документами об отгрузке и счетами направляются в банк покупателя. Банк передает документы плательщику, который ставит на требовании-поручении свою печать на всех экземплярах и передает их в банк. На основании этих документов банк списывает средства со счета плательщика.

Обычно платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором.

Платежные требования бывают двух видов:

– с акцептом плательщика;

– без акцепта плательщика.

При использовании требований с акцептом плательщика кредитор направляет в банк требование с указанием:

– условий оплаты;

– срока для акцепта;

– даты отсылки (вручения) плательщику предусмотренных договором документов, в случае если эти документы были отосланы (вручены) им плательщику;

– наименования товара (выполненных работ, оказанных услуг);

– номера и даты договора; номера документов, подтверждающих поставку товара (выполнение работ, оказание услуг); даты поставки товара (выполнения работ, оказания услуг), способа поставки товара и других реквизитов.

Плательщик в установленный срок должен направить мотивированный отказ от акцепта. В случае отсутствия в данный срок отказа от акцепта или его немотивированности банк списывает соответствующую сумму со счета плательщика при наличии на нем денежных средств.

В случаях безакцептного списания согласно законодательству кредитор направляет в банк платежное требование без акцепта с приложением документов, на основании которых должно произойти данное списание.

|

|

|

в. Расчеты по аккредитиву;

Аккредитив представляет собой условное денежное обязательство, принимаемое банком (далее - банк-эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее - исполняющий банк) произвести такие платежи (ст. 867 ГК РФ).

За открытие аккредитива Покупатель платит комиссионные (в Сбербанке это приблизительно 0,1-0,2% от переводимой суммы).

При аккредитивной форме расчетов движение денег осуществляется при выполнении определенных условий - условий аккредитива - основным банком, где обслуживается клиент (банком-эмитентом) или другим банком по поручению основного банка.

При нарушении хотя бы одного из этих условий исполнение аккредитива не производится (ст. 870 ГК РФ «Исполнение аккредитива»).

Отличительный признак аккредитивов в том, что платеж совершается не но месту нахождения покупателя, как это осуществляется при расчетах платежными поручениями, а по месту нахождения поставщика. Аккредитивная форма расчетов гарантирует поставщику платеж за счет предварительного депонирования в банке определенной суммы средств покупателя.

При этой форме расчетов выполняются следующие основные операции:

1) покупатель обращается в обслуживающий его банк с заявлением об открытии аккредитива, для чего депонируется определенная сумма денег. С предприятиями-плательщиками, своевременно выполняющими обязательства перед банками и поставщиками, учреждения банков могут заключать договор на открытие аккредитива без депонирования средств;

2) банк покупателя открывает аккредитив путем бронирования средств на счете «Аккредитивы». При этом деньги списываются с расчетного или ссудного счета покупателя;

3) банк покупателя извещает банк поставщика об открытии и условиях аккредитива, который, в свою очередь, извещает об этом поставщика. Факт открытия аккредитива в банке покупателя отражается в банке поставщика на балансовом счете «Аккредитивы к оплате». Условием исполнения аккредитива, т.е. условием выплаты денег, обычно является предоставление документов поставщиком об отгрузке товаров. В договоре могут быть указаны и другие условия;

|

|

|

4) поставщик предъявляет обслуживающему его банку документы, подтверждающие выполнение условий договора, после чего банк зачисляет на счет поставщика причитающуюся ему сумму за счет банка аккредитиводателя (покупателя);

5) банк поставщика предъявляет документы банку покупателя (дебетовое авизо) о перечислении денег;

6) банк покупателя оплачивает документы со счета «Аккредитивы» и погашает таким образом долг банку поставщика.

Аккредитив - достаточно часто применяемая форма расчетов, особенно в международной торговле. Популярность аккредитива обуславливается тем, что данная форма расчетов дает определенные гарантии обеим сторонам контракта. Нормативной базой применения аккредитива являются Гражданский кодекс РФ 1994 г., Положение о безналичных расчетах в РФ, а также Унифицированные правила для документарных аккредитивов, опубликованные Международной торговой палатой в 1993 г. № 500.

Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств.

Различают следующие виды аккредитивов:

– покрытые (депонированные);

– непокрытые (гарантированные);

– отзывные;

– безотзывные (могут быть подтвержденными).

Покрытый (депонированный) аккредитив означает, что банк-эмитент должен перечислить сумму аккредитива (покрытие) за счет собственных средств плательщика либо предоставленного ему кредита в распоряжение банка поставщика (исполняющий банк) на весь срок действия аккредитива.

Непокрытый (гарантированный) аккредитив это вид аккредитива, при котором банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Порядок списания денежных средств с корреспондентского счета банка-эмитента по гарантированному аккредитиву определяется по соглашению между банками.

Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств банка-эмитента перед получателем средств после отзыва аккредитива.

Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

В каждом аккредитиве должно ясно указываться, является ли он отзывным или безотзывным. При отсутствии такого указания аккредитив является отзывным.

В практике расчётов по контрактам встречаются и другие аккредитивы, которые различаются по способам их исполнения. Для удобства восприятия составлена таблица видов аккредитивов и способов их исполнения (Таблица 3).

Таблица 9. 1

2015-05-20

2015-05-20 2516

2516