Валютные стратегии

Торговля валютами на основе волатильности

Волатильность рынка может быть сложным предметом, но понимание некоторых основных принципов поможет вам внедрять стратегии, позволяющие зарабатывать на экстремумах волатильности.

КЭТИ ЛИН

Подходы к торговле на основе волатильности традиционно пользуются популярностью среди хеджевых фондов, консультантов по торговле фьючерсами и других профессиональных трейдеров. Существует множество способов измерения волатильности (см. "Дополнительную литературу") и встраивания ее в торговую стратегию. Лучшие из различных способов определения и торговли на волатильности основываются на тенденции волатильности "возвращаться к среднему".

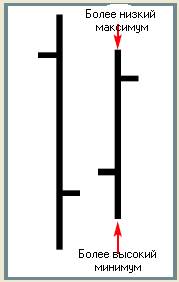

РИСУНОК 1 – ВНУТРЕННИЙ БАР

Поскольку внутренние бары имеют более низкие максимумы и более высокие минимумы, они, по определению, имеют более низкую волатильность – т.е. меньшее движение цены – чем бары, которые им предшествуют.

Предпосылка, стоящая за идеей возвращения волатильности к среднему, заключается в том, что периоды чрезвычайно высокой волатильности должны сменяться периодами более низкой, более нормальной волатильности. Аналогичным образом, периоды чрезвычайно низкой волатильности должны сменяться периодами более высокой, более нормальной волатильности. Эта тенденция отражается в знакомой прогрессии рынка, когда он болтается в узком торговом диапазоне (состояние низкой волатильности), а затем вырывается из консолидации и переходит в сильный ценовой тренд (состояние высокой волатильности). В конечном счете, движение цены истощается, и тогда волатильность снова падает до более низкого уровня.

Мы проанализируем два простых метода торговли на волатильности на рынке forex: внутренние дни и сравнение краткосрочной/долгосрочной волатильности.

Последовательные внутренние бары

Внутренний бар – это бар, чей диапазон заключен в диапазон предыдущего бара – т.е. максимум и минимум этого бара не выходят за максимум и минимум предыдущего бара (см. рисунок 1). Их легко найти визуально, и это, пожалуй, одна из немногих базовых фигур, которую трейдеры учится замечать сразу же.

РИСУНОК 2 – ДЛИННАЯ СДЕЛКА

Длинная сделка открывается и размещается выше максимума самого последнего внутреннего бара, а стопы размещаются ниже минимума самого последнего внутреннего бара.

Источник: FXCM (www.fxcm.com)

Внутренние бары, по определению, имеют меньшую волатильность – т.е. меньшее движение цены – чем предшествующие бары, а череда внутренних баров отражает прогрессивно уменьшающуюся волатильность. В соответствии с теорией возвращения к среднему, чем больше будет внутренних баров, тем выше вероятность всплеска волатильности, или сценария прорыва.

Следующая сделка на волатильности может осуществляться после формирования по меньшей мере двух внутренних баров подряд. Такую стратегию лучше всего применять на дневных графиках; чем дольше временная структура, тем более значителен потенциальный прорыв.

Стратегия эта работает и для длинных, и для коротких сделок. Хотя ордера на вход можно размещать на обеих сторонах рынка, трейдерам следует использовать другие инструменты для определения наклонности той или иной сделки. Например, если внутренние дни происходят внутри бычьей фигуры графика, например, развивающегося восходящего треугольника, это повышает вероятность восходящего прорыва. С другой стороны, если внутренние дни развиваются внутри нисходящей формации треугольника, это повышает вероятность нисходящего прорыва. Ниже следуют правила для сценария длинной сделки:

1. Покупайте выше максимума самого последнего внутреннего бара.

2. Размещайте ордер стоп-разворот (stop-and-reverse, SAR) на несколько пипов (примерно 5-10 пипов, в зависимости от спрэда бид-аск) ниже минимума самого последнего внутреннего бара. Цель ордера SAR состоит в развороте позиции, если первоначальное движение окажется ложным прорывом.

3. Если позиция движется вверх на величину риска (разность между ценой входа и ценой стопа), продавайте половину позиции и заменяйте ордер SAR на плавающий стоп.

4. Если после входа срабатывает ордер SAR, ставьте стоп на несколько пипов выше максимума самого последнего внутреннего бара.

РИСУНОК 3 – СТОП И РАЗВОРОТ

Хотя сначала была открыта длинная сделка, резкое нисходящее движение вызвало срабатывание ордера стоп-разворот, который был помещен ниже минимума второго внутреннего бара. Убыток по длинной позиции составил порядка 60 пипов, но новая короткая сделка принесла гораздо бόльшую прибыль.

Источник: FXCM (www.fxcm.com)

Короткие сделки: для короткой сделки правила те же самые, за исключением того, что вы входите ниже минимума самого последнего внутреннего дня и ставите ордер SAR на несколько пипов выше максимума самого последнего внутреннего дня.

Рисунок 2 показывает два последовательных внутренних бара на рынке доллар США/канадский доллар (USD/CAD). Применяя эту стратегию, размещаем покупающий ордер выше максимума самого последнего внутреннего бара, а стоп ставим ниже минимума самого последнего внутреннего бара. Срабатывает длинный ордер, и развивается рост на 200 пипов почти без обратных движений.

Рисунок 3 показывает пример более сложной сделки, в которой срабатывает ордер SAR. Правила входа для длинной сделки были исполнены из-за бычьего влияния восходящего треугольника, который формировался, когда появились два внутренних бара:

1. Мы разместили ордер для открытия длинной позиции на несколько пипов выше максимума (0.7660) самого последнего внутреннего дня. Ордер сработал.

2. Мы разместили ордер SAR на несколько пипов ниже минимума самого последнего внутреннего дня на 0.7660, определяя риск примерно в 60 пипов. SAR сработал, когда рынок прорвался из основания треугольника, мы продали первоначальную длинную позицию и открыли новую короткую позицию.

3. Когда рынок прошел вниз на сумму риска (60 пипов), мы продали половину позиции (по 0.7540). Затем для оставшейся части позиции мы использовали плавающий стоп в 30 пипов.

14 апреля 2004 года минимум составил 0.7299, и мы вышли из остававшейся половины позиции на 0.7329.

2015-06-28

2015-06-28 401

401