С помощью клавиши F1 из главного меню (меню 1 программы) можно войти в подменю технических индикаторов. Данное подменю показано на рис. 15.4 (меню 4). Пользователь может выбирать из двадцати девяти опций. Выбор осуществляется путем нажатия на соответствующую литерную клавишу, которая вызывает следующее подменю, которое, в свою очередь, содержит дополнительные опции. Например, "Объем" (Volume) включается клавишей "А" латинской клавиатуры на второй странице меню 4 (страниц всего две), что сопровождается появлением на экране дисплея следующего подменю:

А - "Простой объем" (Simple)

В - "Гистограмма" (Histogram)

С - "Индикатор OBV" (On Balance Volume)

В--"Индикатор VA" (Volume Accumulation)

E - "Осциллятор VAO" (Volume Accumulation Oscillator)

По желанию пользователя объем может быть представлен в виде непрерывной линии, гистограммы (стандартная установка), как индикаторы OBV, VA или VAO (которые мы рассматривали в главе 7).

Клавиша "N", соответствующая опции "Средние скользящие" (Moving averages), выводит пользователя в следующее подменю:

А - "Простые" (Simple)

В - "Взвешенные" (Weighted)

С - "Экспоненциальные" (Exponential)

В каждом случае пользователь сам должен выбрать показатели, среднее значение которых он хочет получить (например: максимальная цена, минимальная цена или цена закрытия). Средние скользящие можно рассчитывать для любых данных, включая показатели индикатора, который уже построен пользователем - например, индикатор OBV, осциллятор или спрэд. Необходимо также решить, сколько именно средних скользящих ему потребуется и количество дней для каждого. Наконец, следует ли "отцентровывать" показатели средних значений (подробно мы рассматривали скользящие средние значения в главе 9).

Для большинства индикаторов система запрашивает пользователя, какое количество дней взять за основу вычислений. Как правило, предлагается некоторое значение по умолчанию - то, которое считается базовым для данного метода. Такой индикатор, как стохастический анализ, по умолчанию использует пятидневный период, а индекс RSI - четырнадцатидневный. Соответствующая индикация выделяет период времени на экране монитора, и в случае, если она устраивает пользователя, тот нажимает на клавишу "Enter". Наличие значений по умолчанию в программе весьма полезно; не всегда пользователь располагает опытом, необходимым для того, чтобы самому выбирать наилучшие установки. Путем проб пользователь может сам разработать или оптимизировать значения под свои нужды.

В этой главе мы не собираемся делать обзор всех аналитических методов, доступных пользователю в этом меню. Некоторые из них - индикатор роста-падения (Advance-Decline), индекс Хорлена, осциллятор Мак-Клелэнаи краткосрочный торговый индекс TRIN - используются для анализа фондового рынка (на основе показателей роста/ падения нью-йоркской фондовой биржи) и не представляют для нас особого интереса в рамках данной книги. Большинство остальных индикаторов, включенных в программу, мы уже рассматривали в предыдущих главах. Индексы CCI (Commodity Channel Index) и спроса (Demand Index) в первую очередь являются осцилляторами (последний работает на показателях объема). Процедуры снятия направленности (Detrend) и работы осциллятора темпа HAL мы касались в главе 14, говоря о рыночных циклах. Индикаторы схождения/расхождения средних скользящих (MACD), темпа (основан на разности ценовых показателей), колебаний (осцилляторы, основаны на разности двух средних скользящих), скорости изменения цен (ROC), индекс относительной силы (RSI), стохастический анализ (K%D), осциллятор Уильямса (%R) рассматривались в главе 10, посвященной осцилляторам. Понятия среднего скользящего, открытого интереса и объема, а также пункто-цифровые графики, графики соотношений и спрэда уже хорошо известны читателю и в представлении не нуждаются. Сравнительно недавно в программу были включены новые аналитические инструменты: индекс CSI (Commodity Selection Index), средневзвешенная цена, индекс размаха (swing index), показатели волатильности и метод линейной регрессии.

СИСТЕМЫ У. УАЙЛДЕРА: ПАРАБОЛИЧЕСКАЯ И "НАПРАВЛЕННОГО ДВИЖЕНИЯ"

К сожалению, на страницах этой книги мы не можем подвергнуть подробному рассмотрению каждый из двадцати девяти методов анализа, входящих в программу. Однако две системы все-таки заслуживают подробного рассмотрения. И та, и другая были разработаны У. Уайлдером и описаны в его книге "Новые концепции технических торговых систем" (New Concepts in Technical Trading Systems), опубликованной в 1978 году. В этой книге также описаны три других метода анализа, разработанные им же и включенные в программу "Компутрэк": индексы CSI, RSI и индекс размаха.

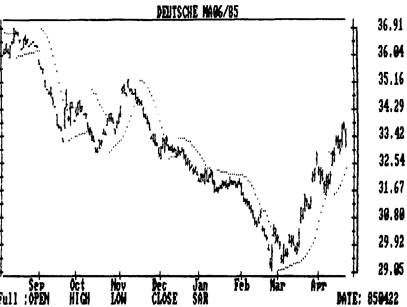

Рис. 15.5 Пример анализа динамики цен контракта на немецкую марку с помощью параболической системы Уайлдера. Точки под показателями цен и над ними указывают на длинные и короткие позиции соответственно. Они принадлежат индикатору SAR, показывая пункты "остановки и разворота". Данная система является постоянно действующей, однако, как и большинство систем, следующих за тенденцией, высокую эффективность она проявляет только в условиях четко выраженной тенденции.

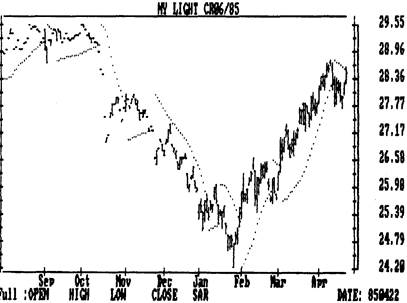

Рис. 15. 6 Пример применения параболической системы в анализе динамики цен контракта на сырую нефть. На графике хорошо видно, что система удачно фиксировала участки с четко выраженной тенденцией.

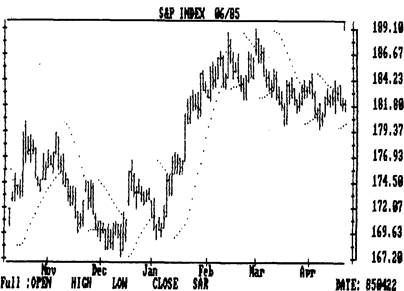

Рис. 15. 7 Пример применения параболической системы в анализе цен контракта на индекс S&P 500. Обратите внимание, что система работала хорошо на участках с явной тенденцией. Однако она давала частые сбои в периоды "застоя" (с декабря по январь, затем с марта по апрель) - системы, следующие за тенденцией, не так эффективны на рынках со слабо выраженной тенденцией.

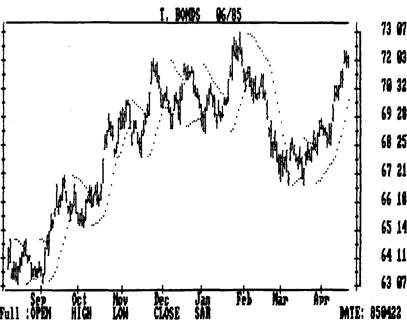

Рис. 15. 8 Обратите внимание, что параболическая система работала неуверенно в декабре и январе - в периоды отсутствия тенденции на рынке. Система достаточно чувствительна и реагирует на сравнительно слабые изменения рынка.

2015-07-14

2015-07-14 754

754