Одним із джерел залучення позикових засобів є емісія підприємством власних облігацій. До цього джерела формування позикового капіталу, відповідно до нашого законодавства, можуть вдаватися підприємства, створені у формі акціонерних і інших видів господарських товариств. Акціонерні товариства можуть випускати облігації тільки після того, як цілком оплачені випущені акції.

Рішення про випуск облігацій підприємство приймає самостійно. Засоби від розміщення облігацій направляються підприємством, як правило, на цілі фінансування свого стратегічного розвитку.

Як кредитний інструмент, облігації мають переваги і недоліки.

Залучення позикових фінансових ресурсів шляхом випуску облігацій має такі основні переваги:

а) емісія облігацій не веде до втрати контролю над управлінням підприємством, як у випадку випуску акцій;

б) облігації можуть бути випущені при відносно невисоких фінансових зобов’язаннях за відсотками, тому що вони забезпечуються майном підприємства і мають пріоритет в задоволенні претензій за ними у випадку банкрутства підприємства;

в) облігації мають більшу можливість поширення, ніж акції підприємства, у силу меншого рівня їх ризику для інвесторів.

Водночас дане джерело залучення фінансових засобів має і ряд недоліків:

а) облігації не можуть бути випущені для формування статутного фонду і покриття збитків;

б) емісія облігацій пов’язана із суттєвими витратами фінансових засобів і потребує тривалого часу. У зв’язку з високим рівнем витрат з випуску і розміщення облігацій, їх емісія виправдана лише на велику суму, що можуть собі дозволити тільки великі підприємства;

в) рівень фінансової відповідальності підприємства за своєчасну виплату відсотків і суми основного боргу дуже високий, тому що стягнення цих сум при суттєвому простроченні платежів реалізується через механізм банкрутства;

г) після випуску облігацій під час зміни кон’юнктури фінансового ринку середня ставка ссудного відсотка може стати значно нижче, ніж установлений відсоток виплат за облігацією. У даному випадку додатковий прибуток одержить не підприємство, а інвестори.

Емітуємі підприємством облігації можуть мати різноманітні види. Класифікація облігацій підприємства за основними ознаками приведена в таблиці 1.

Таблиця 1

Види облігацій підприємства за основними ознаками

| № з/п | Ознаки | Види облігацій |

| За особливостями реєстрації й обертання | 1. Іменні облігації. 2. Облігації на пред’явника | |

| За формами виплати прибутків | 1. Процентні облігації. 2. Дисконтні облігації | |

| За терміном погашення | 1. Короткострокові (до 1 року). 2. Довгострокові (понад 1 рік) | |

| За можливістю дострокового викупу | 1. Відкличні облігації. 2. Безвідкличні облігації | |

З урахуванням потреб підприємства в позиковому капіталі і розглянутій класифікації облігацій формується процес управління облігаційною позикою.

Основною метою управління емісією облігацій підприємства є забезпечення залучення необхідного обсягу позикових засобів шляхом випуску і розміщення на первинному фондовому ринку цінних паперів даного виду.

Управління облігаційною позикою створюється на підприємстві за такими основними етапами:

1. Дослідження можливостей ефективного розміщення припустимої емісії облігацій підприємства.

2. Визначення цілей залучення облігаційної позики.

3. Оцінка власного кредитного рейтингу.

4. Визначення обсягу емісії облігацій.

5. Визначення умов емісій.

6. Оцінка вартості облігаційної позики.

7. Визначення ефективних форм андерайтингу.

8. Формування фонду погашення облігацій.

1. Дослідження можливостей ефективного розміщення припустимої емісії облігацій підприємства.

Вибір облігаційної позики може бути продиктований, у першу чергу, низькою вартістю даного виду позикового капіталу й умовами швидкого розміщення припустимої емісії облігацій на фондовому ринку. Обидві ці умови пов’язані зі станом кон’юнктури фондового ринку і рівнем інвестиційної принадності, що намічаються до емісії облігацій. Тому принципове рішення про емісію облігацій може бути прийнято лише на основі всебічного попереднього аналізу кон’юнктури фондового ринку й оцінки інвестиційної принадності своїх облігацій.

Аналіз кон’юнктури фондового ринку включає характеристику стану попиту і пропозиції за борговими цінними паперами різних видів, характер обертання облігацій інших підприємств, умови їх емісії, динаміку рівня цін їх котирування, обсягів продажів облігацій підприємств нових емісії і ряду інших показників. Результатом проведення такого аналізу є виявлення діапазону вартості залучення облігаційної позики, визначення рівня чутливості реагування фондового ринку на появу нової емісії облігацій підприємства й оцінка потенціалу поглинання ринком даної емісії.

Оцінка інвестиційної принадності своїх облігацій проводиться з позицій можливих умов їх емісії і можливого їх кредитного рейтингу на фондовому ринку. У процесі оцінки визначаються мінімальні параметри умов емісії облігацій підприємства, що забезпечують високий рівень їх інвестиційної принадності порівняно з обіговими на фондовому ринку борговими цінними паперами інших емітентів.

2. Визначення цілей залучення облігаційної позики.

Основними цілями можуть бути:

· регіональна диверсифікація операційної діяльності підприємства, що забезпечує збільшення обсягу реалізації продукції;

· реальне інвестування (модернізація, реконструкція тощо), що забезпечує швидке повернення вкладеного капіталу за рахунок приросту чистого грошового потоку;

· інші стратегічні цілі, що потребують швидкої акумуляції позикового капіталу, залучення якого з інших джерел пов’язано з труднощами.

3. Оцінка власного кредитного рейтингу.

Потенціал розміщення облігаційної позики і його вартість суттєво залежать від кредитного рейтингу підприємства. Рівень кредитного рейтингу підприємства, а відповідно, і емітуємої їм облігації формує на фондовому ринку відповідний розмір "кредитного спреду", тобто різницю в рівні прибутковості та цінах котирування емітуємою і так званою "базисною облігацією". У якості базисної приймається звичайно державна облігація, емітована на аналогічний період. Високий рівень кредитоспроможності підприємства і його надійна репутація як позичальника дозволяють зводити до мінімуму кредитний спред, який емітент додатково сплачує за розміщення облігаційної позики. І навпаки – низька кредитоспроможність підприємства, а відповідно, і низький кредитний рейтинг його облігацій визначає необхідність збільшення розміру кредитного спреду для забезпечення реалізації облігаційної позики. Тільки в цьому випадку буде забезпечена інвестиційна принадність облігації для інвестора, прибуток якого формується як сукупність прибутковості базисної облігації і кредитного спреду.

4. Визначення обсягу емісії облігацій.

При визначенні обсягу емісії облігацій слід виходити із раніше розрахованої загальної потреби підприємства в позиковому капіталі та можливостей його формування з альтернативних джерел. У процесі визначення даного обсягу необхідно мати на увазі, що відповідно до законодавчих норм підприємства можуть випускати облігації на суму не більше 25 % від розміру їх статутного фонду.

5. Визначення умов емісії облігацій.

Формування умов емісії є найбільш складним і відповідальним етапом управління облігаційною позикою. До основних умов емісії облігацій належать:

· номінал облігації;

· вид облігації;

· період обертання облігації;

· середньорічний рівень прибутковості процентної ставки облігації;

· порядок виплати процентного прибутку;

· порядок погашення облігації;

· умови дострокового викупу облігацій;

· інші спеціальні умови емісії облігації.

Номінал облігації. Він визначається з урахуванням основних категорій майбутніх їх покупців – найбільші номінали облігацій орієнтовані на їх розміщення серед інституційних інвесторів, а найменші – на їх продаж населенню. З урахуванням обсягу емісії і номіналу облігації встановлюється, що емітується їх кількість.

Вид облігації. Визначення виду облігації пов’язано з цілями залучення облігаційної позики: короткострокові або довгострокові облігації; із можливостями їх розміщення на фондовому ринку з урахуванням сформованих вимог до їх інвестиційної принадності: облігації іменні або на пред’явника; процентні або дисконтні облігації.

Період обертання облігації. Він конкретизує термін обертання облігацій в рамках обраного їх виду – короткострокових або довгострокових. Конкретний період емісії визначається цілями залучення позикового капіталу з даного джерела з урахуванням умов, що прогнозуються економічним розвитком країни і кон’юнктурою фондового ринку.

Середньорічний рівень прибутковості облігації (процентної ставки облігації).

Даний показник формується виходячи з кон’юнктури фондового ринку й оцінки рівня власної кредитоспроможності. При формуванні середньорічного рівня прибутковості облігації враховуються такі основні фактори:

· середня ефективна ставка відсотка за аналогічними кредитними інструментами;

· середній рівень прибутковості базових облігацій аналогічного виду;

· розмір кредитного спреду, обумовлений рівнем кредитоспроможності (кредитного рейтингу) підприємства;

· прогнозований темп інфляції;

· рівень попиту на аналогічні боргові фондові інструменти;

· рівень ліквідності аналогічних боргових цінних паперів на фондовому ринку.

Сформований середньорічний рівень прибутковості облігації дозволяє підприємству визначити конкретні розміри відсотка або дисконту за нею.

Порядок виплати процентного прибутку.

Дана умова емісії характеризує періодичність виплати процентного прибутку інвесторам відповідно до встановленої середньорічної ставки прибутковості за облігацією, а також адреси місць, дати початку і припинення виплати даного прибутку. За дисконтними облігаціями прибуток виплачується при їх погашенні.

Порядок погашення облігації. Дана умова визначає дату початку і припинення погашення облігації, а також адреси місць, у яких здійснюється це погашення.

Умови дострокового викупу облігацій. Такі умови розробляються тільки за відкличними довгостроковими облігаціями із великим періодом обертання й оформляються спеціальним Положенням про достроковий їх викуп. Можливість дострокового викупу облігацій дозволяє підприємству управляти вартістю облігаційної позики в умовах нестабільної кон’юнктури фінансового ринку, у першу чергу, при суттєвому зниженні рівня позикового відсотка. У цьому випадку визначення умов дострокового викупу облігацій дозволяє придбати їх в інвестора за більш низькою ціною. Викупна ціна облігації встановлюється у відсотках до їх номінальної вартості на кожен рік загального періоду їх емісії – за цією ціною вони можуть бути викуплені підприємством при повідомленні інвесторів, як правило, за місяць.

6. Оцінка вартості облігаційної позики.Така оцінка проводиться на основі умов емісії і включає такі елементи розрахунку, як середньорічну ставку відсотка, ставку податку на прибуток, рівень емісійних витрат відносно обсягу емісії й інші. За результатами оцінки вартості облігаційної позики визначається порівняльна ефективність залучення позикового капіталу з цього джерела в зіставленні з іншими альтернативними джерелами його залучення.

7. Визначення ефективних форм андерайтингу.

Якщо до розміщення емісії облігації залучаються андерайтери, підприємству необхідно визначити їх склад, узгодити з ними ціни початкового продажу облігації і розміри їх комісійної винагороди, сформувати графік надходження засобів облігаційної позики.

8. Формування фонду погашення облігацій.

У даному випадку використовується формула розрахунку платежів у вигляді ануїтету, тому що такі відрахування здійснюються у фіксованій сумі через рівні проміжки часу протягом терміну дії облігації. Формула ануїтетних платежів може бути використана і при обслуговуванні боргу за облігацією з періодичною виплатою суми відсотка.

6. УПРАВЛІННЯ ЗАЛУЧЕННЯМ ТОВАРНОГО (КОМЕРЦІЙНОГО) КРЕДИТУ

Товарний (комерційний) кредит, що надається підприємствам у формі відстрочки платежу за поставлені їм сировину, матеріали або товари, одержує все більше поширення в сучасній комерційній і фінансовій практиці. Товарний кредит, порівнюючи його із іншими джерелами формування позикового капіталу, має наступні переваги:

1. Товарний кредит є найбільш маневреною формою фінансування за рахунок позикового капіталу найменш ліквідної частини оборотних активів – виробничих запасів товарно-матеріальних цінностей.

2. Він дозволяє автоматично згладжувати сезонну потребу в інших формах залучення позикових засобів, тому що більша частина цієї потреби пов’язана із сезонними особливостями формування запасів сировини.

3. Даний вид кредитування не розглядає поставлені сировину, матеріали і товари як майнову заставу підприємства, дозволяючи йому вільно розпоряджатися наданими в кредит матеріальними цінностями.

4. У даному виді кредиту зацікавлене не тільки підприємство-позичальник, але і його постачальники, тому що він дозволяє їм збільшувати обсяг реалізації продукції і формувати додатковий прибуток. Тому товарний кредит у сучасній господарській практиці надається не тільки "першокласним позичальникам", але і підприємствам, що відчувають деякі фінансові труднощі.

5. Вартість товарного кредиту, як правило, значно нижче вартості фінансового кредиту.

6. Залучення товарного кредиту дозволяє скорочувати загальний період фінансового циклу підприємства, знижуючи тим самим потребу у фінансових засобах, що використовуються для формування оборотних активів. Це визначається тим, що даний вид фінансових зобов’язань підприємства складає переважну частину його кредиторської заборгованості. Між періодом обороту кредиторської заборгованості підприємства за товарними операціями і періодом його фінансового циклу існує обернена залежність.

7. Він характеризується найбільш простим механізмом оформлення порівняно з іншими видами кредиту, що залучається підприємством.

Товарний кредит має і визначені недоліки, основними з яких є:

1. Цільове використання даного виду кредиту носить дуже вузький характер – він дозволяє задовольнити потребу підприємства в позиковому капіталі тільки для фінансування виробничих запасів у складі оборотних активів. Прямої участі в інших цільових видах фінансування даний вид кредиту участі не приймає.

2. Даний вид кредиту носить дуже обмежений характер у часі. Період його надання обмежується, як правило, декількома місяцями.

3. Порівняно з іншими кредитними інструментами він несе в собі підвищений кредитний ризик, тому що за своєю суттю є незабезпеченим видом кредиту.

Дані переваги і недоліки товарного кредиту повинні бути враховані підприємством при використанні цього кредитного інструменту для залучення необхідних йому позикових засобів.

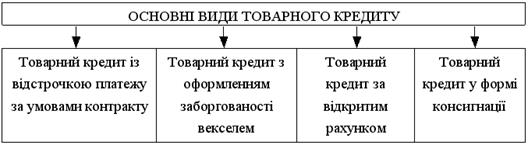

У сучасній комерційній і фінансовій практиці виділяють такі основні види товарного кредиту:

1. Товарний кредит із відстрочкою платежу за умовами контракту.

Це найбільше поширений у даний час вид товарного кредиту, що обумовлюється умовами контракту на постачання товарів і не потребує спеціальних документів щодо його оформлення.

3. Товарний кредит з оформленням заборгованості векселем.

Це один із найбільш перспективних видів товарного кредиту, що одержав значне поширення в країнах із розвиненою ринковою економікою й активно впроваджується в нашу господарську практику. Вексельний оборот за товарним кредитом обслуговується простими і перекладними векселями. Векселі за товарним кредитом видаються за узгодженням сторін із такими термінами виконання:

а) за пред’явленням;

б) у визначений термін після пред’явлення;

в) у визначений термін після упорядкування;

г) на визначену дату.

3. Товарний кредит за відкритим рахунком.

Він використовується в господарських взаємовідносинах підприємства з його постійними постачальниками при багаторазових постачаннях заздалегідь узгодженої номенклатури продукції дрібними партіями. У даному випадку постачальник відносить вартість відвантажених товарів на дебет рахунку, відкритого підприємству, яке погашає свою заборгованість в обумовлені контрактом терміни (1 раз у місяць).

4. Товарний кредит у формі консигнації.

Він є видом зовнішньоекономічної комісійної операції, при якій постачальник (консигнант) відвантажує товари на склад торгового підприємства (консигнанта) з дорученням реалізувати його. Розрахунки з консигнантом здійснюються лише після того, коли поставлений товар реалізований. Консигнація розглядається як один із видів товарного (комерційного) кредиту, що носить для підприємства самий безпечний у фінансовому відношенні характер.

6.1. ПОЛІТИКА ЗАЛУЧЕННЯ ПІДПРИЄМСТВОМ ТОВАРНОГО КРЕДИТУ

Політика залучення товарного (комерційного) кредиту є частиною загальної політики залучення підприємством позикових засобів, що полягає в забезпеченні максимального задоволення потреби у фінансуванні формування його виробничих запасів і зниження загальної вартості залучення позикового капіталу.

Розробка політики залучення підприємством товарного (комерційного) кредиту здійснюється за такими основними етапами:

1. Формування принципів залучення товарного (комерційного) кредиту і визначення основних його видів.

2. Визначення середнього періоду використання товарного кредиту.

3. Оптимізація умов залучення товарного кредиту.

4. Мінімізація вартості залучення товарного кредиту.

5. Забезпечення ефективності використання товарного кредиту.

6. Забезпечення своєчасних розрахунків за товарним кредитом.

1. Формування принципів залучення товарного (комерційного) кредиту і визначення основних його видів.

Даний кредит носить цільовий характер, тому потреба в ньому визначається з урахуванням планованого обсягу запасів сировини і матеріалів, у торгівлі – запасів товарів. Принципи залучення товарного кредиту формуються з урахуванням сформованої господарської практики, що склалася із структури і періодичності закупівлі сировини, матеріалів і товарів; тривалості господарських зв’язків із партнерами і ряду інших умов. Ці ж умови визначають і основні види товарного кредиту, що залучається.

2. Визначення середнього періоду використання товарного кредиту.

Для прогнозування даного показника розраховується середній період заборгованості за комерційним кредитом за декілька минулих періодів. При його розрахунку використовується така формула:

, де

, де

К3кк – середній період заборгованості за товарним кредитом, у днях;

СКЗ – середня сума залишку заборгованості за товарним кредитом в періоді, що аналізується;

Оо – одноденний обсяг реалізації продукції за собівартістю.

Динаміка цього показника за декілька попередніх періодів і його коригування з урахуванням розроблених принципів залучення товарного кредиту дозволяють визначити середній період використання даного кредиту в планованому періоді.

3. Оптимізація умов залучення товарного кредиту.

Процес такої оптимізації передбачає розробку відповідних заходів щодо розширення сфери кредитних відносин із постійними господарськими партнерами з товарних операцій; з притягнення нових партнерів із можливостями широкого використання комерційного кредиту; із забезпечення збільшення середнього періоду використання комерційного кредиту; з вдосконалювання видів кредиту в розрізі господарських партнерів та інших.

4. Мінімізація вартості залучення товарного кредиту.

Механізм мінімізації вартості залучення товарного (комерційного) кредиту може бути розрахований за такою формулою:

min, де

min, де

ЦЗ – розмір цінової знижки при здійсненні платежу готівкою за продукцію, виражений десятковим дробом;

ПВ – період надання відстрочки платежу відповідно до умов товарного кредиту, в днях.

З приведеної формули можна зробити висновок, що мінімізація вартості товарного кредиту визначається:

а) розміром цінової знижки – чим нижче даний розмір, тим відповідно нижче буде вартість залучення товарного кредиту на підприємство.

б) періодом надання відстрочки платежу – чим вище даний період, тим відповідно нижче буде вартість залучення товарного кредиту на підприємство.

Мінімізуючи вартість залучення товарного кредиту, слід керуватися таким критерієм – ні за жодним товарним кредитом вартість залучення не повинна перевищувати рівень ставки відсотка за короткостроковий банківський кредит.

5. Забезпечення ефективного використання товарного кредиту.

Критерієм такої ефективності виступає різниця між середнім періодом використання комерційного кредиту і середнього періоду обертання запасів товарно-матеріальних цінностей, що він обслуговує. Чим вище позитивне значення даної різниці, тим ефективніше використання підприємством комерційного кредиту. Регулятором рівня ефективності в цьому випадку виступають збільшення середнього періоду використання комерційного кредиту або зменшення середнього періоду обертання сформованих за його рахунок запасів товарно-матеріальних цінностей.

6. Забезпечення своєчасних розрахунків за товарним кредитом.

Розрахунки за комерційним кредитом включаються в платіжний календар і контролюються в процесі моніторингу поточної фінансової діяльності.

7. УПРАВЛІННЯ ВНУТРІШНЬОЮ КРЕДИТОРСЬКОЮ ЗАБОРГОВАНІСТЮ

Внутрішня кредиторська заборгованість характеризує найбільш короткостроковий вид використовуваних підприємством позикових засобів, що формуються ним за рахунок внутрішніх джерел. Внутрішня кредиторська заборгованість характеризується такими основними особливостями:

1. Внутрішня кредиторська заборгованість є для підприємства безкоштовним джерелом використовуваних позикових засобів.

Як безкоштовне джерело формування капіталу, вона забезпечує зниження не тільки позикової його частини, але і всієї вартості капіталу підприємства. Чим вище в загальній сумі використовуваного підприємством капіталу частка внутрішньої кредиторської заборгованості, тим, відповідно, нижче буде показник середньозваженої вартості його капіталу.

2. Розмір внутрішньої кредиторської заборгованості, виражений у днях її обороту, впливає на тривалість фінансового циклу підприємства.

Чим вище відносний розмір внутрішньої кредиторської заборгованості, тим менший обсяг засобів підприємству необхідно залучати для фінансування своєї поточної господарської діяльності.

3. Сума формованої підприємством внутрішньої кредиторської заборгованості безпосередньо залежить від обсягу господарської діяльності підприємства, у першу чергу – від обсягу виробництва та реалізації продукції.

З ростом обсягу виробництва і реалізації продукції зростають витрати підприємства, що нараховуються у складі його внутрішньої кредиторської заборгованості, а відповідно збільшується загальна її сума, і навпаки. Тому при незмінному коефіцієнті фінансового левериджу розвиток операційної діяльності підприємства не збільшує його відносну потребу в кредиті за рахунок росту позикового капіталу, що формується з внутрішніх джерел.

4. Прогнозований розмір внутрішньої кредиторської заборгованості за більшістю видів носить лише оцінний характер.

Це пов’язано з тим, що розміри багатьох нарахувань, які входять до складу внутрішньої кредиторської заборгованості, не піддаються точному кількісному розрахунку в зв’язку з невизначеністю багатьох параметрів майбутньої господарської діяльності підприємства.

5. Розмір внутрішньої кредиторської заборгованості за окремими її видами і по підприємству в цілому залежить від періодичності виплат (погашення зобов’язань) нарахованих засобів.

Періодичність цих виплат регулюється державними нормативно-правовими актами, умовами контрактів із господарськими партнерами і лише незначна їх частина – внутрішніми нормативами підприємства.

Управління внутрішньою кредиторською заборгованістю носить диференційований характер, обумовлений її видами. Основними видами внутрішньої кредиторської заборгованості, що є об’єктами управління на підприємстві, є:

1. Заборгованість з оплати праці.

2. Заборгованість з відрахувань у позабюджетні фонди соціального страхування, медичного страхування, пенсійний.

3. Заборгованість з перерахувань податків у бюджети різних рівнів.

4. Заборгованість з перерахувань внесків на страхування майна підприємства.

5. Заборгованість з перерахувань внесків на особисте страхування персоналу.

6. Заборгованість за розрахунками із дочірніми підприємствами.

7. Інші види нарахувань у складі внутрішньої кредиторської заборгованості підприємства.

Основною метою управління внутрішньою кредиторською заборгованістю підприємства є забезпечення своєчасного нарахування і виплати засобів, що входять у її склад.

З урахуванням розглянутої мети управління внутрішньою кредиторською заборгованістю на підприємстві будується за такими основними етапами:

1. Аналіз внутрішньої кредиторської заборгованості підприємства у попередньому періоді.

2. Визначення складу внутрішньої кредиторської заборгованості підприємства в майбутньому періоді.

3. Установлення періодичності виплат за окремими видами внутрішньої кредиторської заборгованості.

4. Прогнозування середньої суми нарахованих платежів за окремими видами внутрішньої кредиторської заборгованості.

5. Прогнозування середньої суми і розміру приросту внутрішньої кредиторської заборгованості по підприємству в цілому.

6. Оцінка ефекту від приросту внутрішньої кредиторської заборгованості підприємства в майбутньому періоді.

7. Забезпечення контролю за своєчасністю нарахування і виплати засобів у розрізі окремих видів внутрішньої кредиторської заборгованості.

1. Аналіз внутрішньої кредиторської заборгованості підприємства у попередньому періоді.

Даний аналіз проводиться в чотири етапи.

На першому етапі аналізу досліджується динаміка загальної суми внутрішньої кредиторської заборгованості підприємства в попередньому періоді, зміна її питомої ваги в загальному обсязі позикового капіталу, що залучається.

На другому етапі аналізу розглядається оборотність внутрішньої кредиторської заборгованості підприємства, виявляється її роль у формуванні його фінансового циклу.

На третьому етапі аналізу вивчається склад внутрішньої кредиторської заборгованості за окремими її видами; виявляється динаміка питомої ваги окремих її видів у загальній сумі внутрішньої кредиторської заборгованості; перевіряється своєчасність нарахування і виплат засобів за окремими рахунками.

На четвертому етапі аналізу вивчається залежність зміни окремих видів внутрішньої кредиторської заборгованості від зміни обсягу реалізації продукції; за кожним видом даної заборгованості розраховується коефіцієнт її еластичності від обсягу реалізації продукції. Розрахунок коефіцієнтів еластичності здійснюється за такою формулою:

, де

, де

КЕз – коефіцієнт еластичності конкретного виду внутрішньої кредиторської заборгованості від обсягу реалізації продукції, у %;

Із – індекс зміни суми внутрішньої кредиторської заборгованості конкретного виду в аналізованому періоді, виражений десятковим дробом;

Іор – індекс зміни обсягу реалізації продукції підприємства в аналізованому періоді, виражений десятковим дробом.

Результати аналізу використовуються в процесі прогнозування суми внутрішньої кредиторської заборгованості підприємства в майбутньому періоді.

2. Визначення складу внутрішньої кредиторської заборгованості підприємства в майбутньому періоді.

У процесі даного етапу встановлюється перелік конкретних видів внутрішньої кредиторської заборгованості підприємства з урахуванням нових видів господарських операцій (особистого страхування персоналу), нових видів діяльності, нових внутрішніх (дочірніх) структур підприємства, нових видів обов’язкових платежів тощо.

3. Установлення періодичності виплат за окремими видами внутрішньої кредиторської заборгованості.

На даному етапі за кожним видом внутрішньої кредиторської заборгованості встановлюється середній період нарахування засобів від моменту початку цих нарахувань до здійснення їх виплат. У цих цілях розглядаються конкретні терміни сплати окремих податків, зборів і відрахувань до бюджету і позабюджетних фондів, періодичність виплат страхових внесків відповідно до вкладених договорів страхування, терміни виплати заробітної плати відповідно до вкладеного колективного трудового договору та індивідуальними трудовими контрактами тощо.

4. Прогнозування середньої суми нарахованих платежів за окремими видами внутрішньої кредиторської заборгованості.

Таке прогнозування здійснюється двома основними методами:

а) методом прямого розрахунку. Даний метод використовується в тих випадках, коли за окремими видами внутрішньої кредиторської заборгованості заздалегідь відомі терміни і суми виплат. У даному випадку розрахунок здійснюється за такою формулою:

, де

, де

Свкз – прогнозована середня сума внутрішньої кредиторської заборгованості конкретного виду;

СВм – місячна сума платежів за конкретним видом нарахувань;

КП – передбачена кількість виплат до конкретного виду нарахувань протягом місяця.

б) статистичним методом на основі коефіцієнтів еластичності.

Даний метод використовується в тих випадках, коли сума виплат за конкретним видом внутрішньої кредиторської заборгованості заздалегідь чітко не визначена. У цьому випадку розрахунок здійснюється за такою формулою:

, де

, де

Свкз – прогнозована середня сума внутрішньої кредиторської заборгованості конкретного виду;

ВКЗв – середня сума внутрішньої кредиторської заборгованості конкретного виду у попередньому періоді;

DОР – прогнозований темп росту обсягу реалізації продукції в майбутньому періоді, у %;

КЕв – коефіцієнт еластичності конкретного виду внутрішньої кредиторської заборгованості від обсягу реалізації продукції, у %.

5. Прогнозування середньої суми і розміру приросту внутрішньої кредиторської заборгованості по підприємству в цілому.

Середня сума внутрішньої кредиторської заборгованості по підприємству в цілому визначається шляхом підсумовування прогнозованого середнього його розміру за окремими видами даної заборгованості:

ВКЗп = ВКЗв, де

ВКЗп – прогнозована середня сума внутрішньої кредиторської заборгованості по підприємству в цілому;

ΣВКЗв – прогнозована середня сума внутрішньої кредиторської заборгованості за конкретними її видами.

Приріст внутрішньої кредиторської заборгованості в майбутньому періоді по

підприємству в цілому визначається за такою формулою:

DВКЗп = ВКЗп – ВКЗф, де

DВКЗп – прогнозований приріст середньої суми внутрішньої кредиторської заборгованості по підприємству в цілому в майбутньому періоді;

ВКЗп – прогнозована середня сума внутрішньої кредиторської заборгованості по підприємству в цілому;

ВКЗф – середня сума внутрішньої кредиторської заборгованості підприємства в аналогічному попередньому періоді.

6. Оцінка ефекту приросту внутрішньої кредиторської заборгованості підприємства в майбутньому періоді.

Даний ефект полягає в скороченні потреби підприємства в залученні кредиту і витрат, пов’язаних із його обслуговуванням. Розрахунок цього ефекту здійснюється за такою формулою:

, де

, де

Евкз – ефект від приросту середньої суми внутрішньої кредиторської заборгованості підприємства в майбутньому періоді;

DВКЗп – прогнозований приріст середньої суми внутрішньої кредиторської заборгованості по підприємству в цілому;

ПКб – середньорічна ставка відсотка за короткостроковий кредит, що залучається підприємством.

7. Забезпечення контролю за своєчасністю нарахування і виплати засобів у розрізі окремих видів внутрішньої кредиторської заборгованості.

Нарахування даних засобів контролює бухгалтерія за результатами здійснення окремих господарських операцій підприємства. Виплата цих засобів включається в розроблюваний платіжний календар і контролюється в процесі моніторингу поточної фінансової діяльності підприємства.

2015-07-21

2015-07-21 1023

1023