Бутинець. Бухгалтерський фінансовий облік

Для здійснення операцій на поточному рахунку до банку подаються документи, форми яких затверджені Національним банком України.

Надані до банку документи повинні мати наступні реквізити: назву, номер поточного рахунку, ідентифікаційні коди підприємства-відправника та підприємства-отримувача грошових коштів, число, місяць, рік виписки.

Якщо будь-який реквізит не заповнений або заповнений з порушенням вимог, то банк не має права приймати такий документ до виконання. У розрахункових документах не допускаються виправлення, незалежно від того, хто вносить ці зміни - клієнт чи банк. При цьому підприємства та фізичні особи несуть повну відповідальність за правильність внесених до розрахункових документів даних. Документи, які надходять до банку, дійсні лише за наявності підписів, ідентичних підписам у банківській картці.

При готівкових розрахунках банківськими документами є грошові чеки та об'яви на внесок готівкою; у випадку безготівкових перерахувань -платіжні доручення, платіжні вимоги, платіжні вимоги-доручення, розрахункові чеки, акредитиви, векселі, банківські платіжні картки.

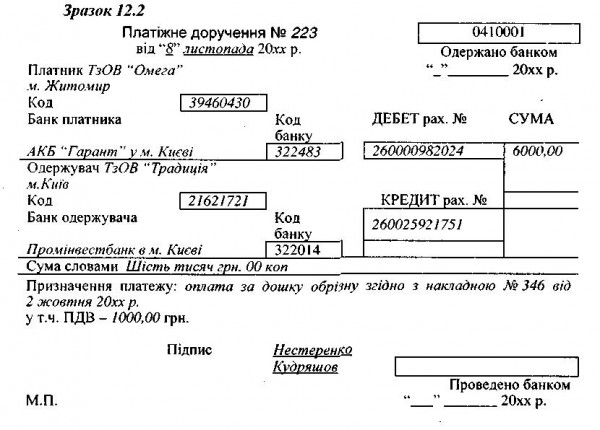

Платіжне доручення є розпорядженням обслуговуючому банку про перерахування визначеної суми на рахунок іншого підприємства, оформлене на спеціальному бланку (зразок).

При розрахунках платіжними дорученнями ініціатором платежу виступає платник. За бажанням у платіжному дорученні платник може вказати дату валютування, тобто зазначену платником у розрахунковому документі або в документі на переказ готівки дату, починаючи з якої грошові кошти, переказані платником одержувачу, переходять у власність одержувача. Ця дата не може бути встановлена пізніше, ніж на десятий календарний день після складання платіжного доручення (без урахування дати його складання).

Будь-яке перерахування (крім сплати податків і зборів до бюджету) повинно мати підставу, підтверджену документально. Документами, що підтверджують правомірність платежу, можуть бути: договір, акт (виконаних робіт, наданих послуг, результатів перевірки фондами, податковими органами, звіряння тощо), накладна, рахунок-фактура, товаротранспортна накладна, лист, наказ, інше.

Банк реєструє всі здійснені операції з надходження та списання коштів з поточного рахунку в спеціальній виписці з особового рахунку з доданням виправдовуючих документів.

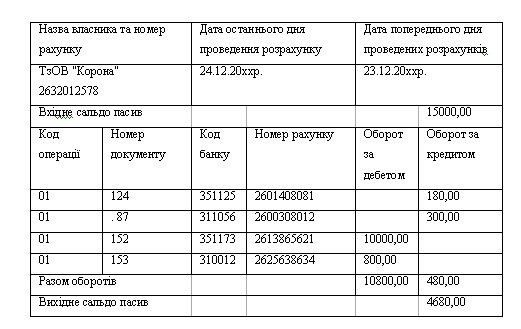

Виписка банку - це документ, який видається банком підприємству та відображає рух грошових коштів на поточному рахунку. Вона замінює собою регістр аналітичного обліку за операціями на поточному рахунку та одночасно є підставою для бухгалтерських записів. Таким чином, виписка банку - це фактично другий примірник особового рахунку підприємства, відкритого банком. Приклад виписки наведено в зразку

Зразок

Виписка з поточного рахунку

Бухгалтер при отриманні виписки -здійснює наступні операції, які називаються бухгалтерським терміном - контирування виписки:

♦ виписка нумерується;

♦ перевіряється наявність виправдовуючих розрахункових документів, на підставі яких зараховані або списані кошти; перевіряється відповідність сум у виписці сумам виправдовуючих документів на перерахування чи зарахування коштів;

♦ проставляється кореспонденція рахунків відповідно до проведених операцій.

Оброблюючи виписки, бухгалтер повинен пам'ятати, що поточний рахунок для обліку на підприємстві - активний, а для банку - пасивний. Зберігаючи грошові кошти підприємства, банк вважає себе його боржником, тобто на цю суму має кредиторську заборгованість. Тому залишки грошових коштів і надходжень на поточний рахунок підприємства банк записує за кредитом поточного рахунку, а зменшення свого боргу (списання, видачу коштів) - за дебетом.

На полях перевіреної виписки напроти сум операцій і на документах, які додаються, проставляються коди кореспондуючих рахунків, а на документах вказуються ще й порядкові номери запису у виписці. Після цього на всіх доданих до виписки документах ставлять штамп "Погашено".

Характеристика рахунку 31 "Рахунки в банках"

Бутинець. Бухгалтерський фінансовий облік

Рахунок 31 "Рахунки в банках" призначений для обліку наявності та руху грошових коштів, які знаходяться на рахунках у банку, і які можуть бути використані для поточних операцій. Він активний, балансовий, призначений для обліку господарських засобів - грошових коштів і має такі субрахунки:

311 "Поточні рахунки в національній валюті";

312 "Поточні рахунки в іноземній валюті";

313 "Інші рахунки в банку в національній валюті";

314 "Інші рахунки в банку в іноземній валюті".

Аналітичний облік за рахунком 31 "Рахунки в банках" може вестися за видами рахунків, відкритих у банківських установах. Він повинен надавати можливість щоденно визначати залишки грошових коштів на рахунках в банках, їх рух за певний період, виявляти накопичення грошових коштів понад мінімальної потреби для розміщення його у високоліквідних активах.

Субрахунок 311 "Поточні рахунки в національній валюті" призначений для обліку коштів у національній валюті, які знаходяться на поточному рахунку в банку.

Субрахунки 312 "Поточні рахунки в іноземній валюті" та 314 "Інші рахунки в банку в іноземній валюті" призначені для узагальнення інформації про наявність і рух грошових коштів в іноземній валюті.

На субрахунку 313 "Інші рахунки в банку в національній валюті" обліковується рух коштів, які знаходяться в акредитивах, на особових рахунках із вантажообігу та в чекових книжках.

На кожен виставлений акредитив відкривається окремий аналітичний рахунок із зазначенням конкретного постачальника.

Суб'єкти малого підприємництва на рахунку 31 "Рахунки в банках" також можуть обліковувати грошові кошти в дорозі в національній та іноземній валюті.

Сьогодні підприємство може мати прибуток за даними бухгалтерського обліку та звітності, в той же час, мати певні труднощі в оплаті термінових зобов'язань, тому обов'язковим є управління грошовими коштами, яке направлене на збалансування грошових потоків, ефективне використання коштів і формування необхідного їх запасу для здійснення господарської діяльності. Аналіз і оцінка руху грошових потоків дає інформацію про надходження і витрачання грошових коштів, доповнює методику оцінки ліквідності та платоспроможності підприємства й надає можливість реально оцінити фінансово-економічний стан суб'єкта господарювання, тому управлінський персонал може використовувати ці дані під час розрахунків ліквідності підприємства, визначення дивідендів, оцінки впливу на загальний стан підприємства.

2015-07-21

2015-07-21 2191

2191