карточку с образцами подписей уполномоченных лиц Заемщика

основные сведения о Заемщике

Фотографию бенефициара и отпечатки пальцев

бизнес-план заемщика

5) Банк выдал необеспеченный кредит, который будет погашен единым платежом в сумме 50 млн.долл. вероятность дефолта компании в течение срока действия кредита равна 3%. Согласно расчетам кредитного аналитика в случае дефолта удастся вернуть 70% от суммы долга. Какова сумма ожидаемых потерь по этому кредиту

450 000

350 000

200 000

1 050 000

EL = 50 000 000 * 0,03 * (1-0,7) = 450 000

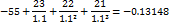

6) Бизнесмен Васечкин приобрел копировально-множительную технику на сумму 55 млн.руб. сроком службы 3 года. Ежегодная выручка 25 млн. руб. операциооные затраты от ее применения составляют 2, 3 и 4 млн.руб. соответственно. Выручка получается и затраты осуществляются единовременно в конце года. Купленную технику продать невозможно. Какова чистая приведенная стоимость данного проекта для васечкина при ставке дисконтирования 10%?

47 032 руб

5 008 264 руб

5 355 372руб

-131 480руб

-447 032 руб

|

|

|

|

7) Банк выдал кредит, который будет погашен единым платежом в сумме 10 млн.руб. Вероятность дефолта компании в течение срока действия кредита равна 10 %. Согласно расчетам кредитного инспектора величина LGD по предложенному обеспечению составляет 40 %. Какова сумма ожидаемых потерь (EL) по этому кредиту?

А) 600000

Б) 1000000

В) 400000

Г) 4000000

EL = 10 000 000 * 01 * 0,4 = 400 000

Выручка компании за год составляет 15 000 млн. долл. Прибыль от налогообложения – 1 350 млн. долл. Неоперационные прочие расходы разового характера – 100 млн. долл. Доход от переоценки основных средств – 50 млн.долл. Выплаты по процентам составляют 200 млн. долл. Налог на прибыль – 50 млн. долл. У компании есть кредиты в банках на сумму 2 200 млн. долл. Компания выпустила облигации на сумму 700 млн. долл. Так же компания имеет обязательства по финансовому лизингу в размере 50 млн. долл. Амортизация равна 900 млн. долл. В этой ситуации показатели Долг/EBITDA и рентабельность по EDITDA соответственно равны (в расчетах используйте скорректированный показатель EBITDA)

А) 1.26 и 16 %

Б) 1,16 и 17%

В) 1,26 и 17%

Г) 1.16 и 16%

Ebitda = 1350+100-50+200+900 = 2500

Долг = 2200+700 = 2900

Долг/Ebitda = 2900/2500 = 1,16

Рентабельность = 2500 / 15000 = 0,17

9) В случае уменьшения риска неплатежа по корпоративным облигациям:

А) доходность корпоративных облигация увеличится вместе с их ценой

Б) доходность корпоративных облигация уменьшится вместе с их ценой

2015-09-06

2015-09-06 288

288