В результате взаимодействия спроса и предложения денег возникает их рыночное равновесие, при котором обеспечивается равенство количества предлагаемых на рынке денег и спроса на них.

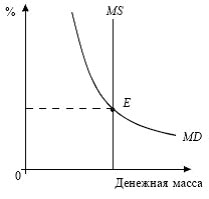

Рисунок 8.2 Равновесие на денежном рынке

MS – предложение денег;

MD – денежная масса.

Кривая предложения денег (MS) имеет форму вертикальной прямой при допущении, что орган, контролирующий денежное предложение (в РФ это Центральный банк), стремится поддержать его на фиксированном уровне независимо от изменений номинальной процентной ставки. Кривая спроса на деньги имеет отрицательный угол наклона и представлена кривой MD. Равновесие находится в точке пересечения кривых спроса и предложения денег - точка Е. В данной точке получены равновесные значения количества денег, которое экономические субъекты хотят иметь, количеству денег, предоставляемому банковской системой при равновесной ставке процента. Если процентная ставка поднимется выше равновесного уровня, то произойдет увеличение альтернативной стоимости хранения денег. Спрос на деньги упадет и равновесие нарушится.

Основные инструменты денежной политики. ЦБ может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликационный эффект на предложение денег. Следовательно, процесс изменения объема предложения денег можно разделить на этапы:

1. Первоначальное изменение денежной базы путем изменения обязательств ЦБ перед населением и банковской системой (воздействие на величину наличности и резервов).

2. Последующее изменение предложения денег через мультипликацию в системе комбанков.

ЦБ осуществляет косвенное регулирование денежно-кредитной сферы при помощи:

1. Изменения ключевой ставки.

2. Изменения нормы обязательных резервов – минимальной доли депозитов, которую комбанки должны хранить в виде резервов (беспроцентных вкладов) в ЦБ.

3. Операций на открытом рынке (купли-продажи ЦБ государственных ценных бумаг)

Денежная эмиссия подразделяется на налично-денежную (замещающую и дополнительную) и депозитную. Если масштабы эмиссии больше потребности в ней, экономика перегревается и раскручивается инфляция. Однако в этом случае может стимулироваться повышение экономической активности. Недостаточная эмиссия чревата охлаждением экономики, что приводит к снижению деловой активности.

Кредит

Кредит – экономическая категория, выражающая совокупность отношений по предоставлению юридическими и физическими лицами друг другу денежных средств во временное пользование. Таким образом кредит представляет собой движение ссудного капитала на началах срочности, возвратности, платности. Он развивается из функций денег как средства накопления и как средства платежа. В результате развития функции накопления образуются излишки временно свободных денежных средств, а развитие функции средства платежа приводит к увеличению объемов торговли с отсрочкой платежа и к появлению кредитных денег.

Ссудный капитал – совокупность свободных денежных средств, предназначенных для использования в целях удовлетворения потребностей хозяйства и населения в финансовых ресурсах на условиях возвратности, срочности, платности.

Функции кредита:

1. Историческая роль. Он позволил раздвинуть рамки общественного производства по сравнению с теми, что устанавливались имевшимися в той или иной стране запасами золота.

2. Перераспределительная. Посредством кредита происходит перераспределение на возвратной основе временно свободных денежных ресурсов. Частные сбережения, прибыль бизнеса, доходы государства превращаются в ссудный капитал и направляются в народное хозяйство.

3. Эмиссионная. На основе кредита происходит эмиссия денежных знаков, безналичных платежных средств и ценных бумаг. Появляются кредитные карточки, происходит опережающий рост безналичного оборота. Таким образом, кредит содействует экономии издержек обращения.

4. Контрольная. В процессе совершения кредитных операций осуществляется контроль экономической деятельности и финансового состояния. Государство на основе кредитных отношений осуществляет управление всем процессом денежного оборота.

5. Ускорение централизации и концентрации капитала. Предприниматели, добившиеся кредита на льготных условиях, могут занять более устойчивые позиции в конкурентной борьбе и т.д. В развитых странах до 80% всех денежных средств, участвующих в обороте, составляют заемные средства.

Принципы кредита (основные положения, которые должны соблюдаться при осуществлении кредитной сделки):

1. Возвратность.

2. Срочность.

3. Возмездность или платность.

4. Обеспеченность. И заемщик, и кредитор должны быть уверены, что есть реальная возможность возврата средств (например, выдача кредита под обеспечение запасами реальных товаро-материальных ценностей). В качестве обеспечения кредита выступают следующие виды договоров:

a) Договор-поручительство (заключается при предоставлении кредита физическим лицам, крестьянским хозяйствам, фермерам, арендаторам). Поручитель (им может быть и физическое лицо) ручается за возврат кредита, в противном случае ответственность за возврат кредита перекладывается на поручителя.

b) Договор-гарантия (заключается при предоставлении кредита юридическим лицам). В качестве гаранта выступает юридическое лицо, являющееся вышестоящей организацией, учредителем, арендодателем, банком.

c) Договор залога. Предусматривает предоставление определенного товара, недвижимости (в случае твердого залога) или товарно-транспортных документов (в случае мягкого залога) банку, кредитору, собственность на которые будет передана банку в случае невозврата кредита.

d) Договор страхования (страхование ответственности заемщика).

5. Принцип целевого назначения. Кредит предоставляется на строго определенные цели. Банк анализирует возможности выдачи кредита, рассчитывает прибыльность кредита для заемщика и т.д. Бизнес-план обязателен.

6. Принцип дифференцированности. Неодинаковый подход к различным заемщикам. Заемщик может быть отнесен к той или иной группе риска при помощи специально рассчитываемых коэффициентов. Соответственно решается вопрос о возможности кредитования и его условиях.

Формы кредита:

1. Коммерческий кредит. Кредит, предоставляемый хозяйствующими субъектами друг другу. Коммерческий кредит предоставляется в товарной форме путем отсрочки платежа. Чаще всего оформляется векселем. Вексель – документ, представляющий собой безусловное денежное обязательство векселедержателя уплатить по наступлении срока определенную сумму денег владельцу векселя. Широкому использованию коммерческого кредита препятствует то, что он:

a) ограничен размерами резервного фонда предприятия-кредитора.

b) В случае, если предоставляется в товарной форме, не может использоваться для целей, когда нужна денежная форма (например, выплата заработной платы).

c) Может быть предоставлен предприятиями-поставщиками предприятиям-потребителям, но не наоборот

Коммерческие кредиты обслуживают движение товаров.

2. Банковский кредит. Кредит, предоставленный кредитно-финансовыми учреждениями (банками, фондами, ассоциациями) хозяйствующим субъектам в виде денежных ссуд. Кредиты могут обслуживать не только обращение товаров, но и накопление капитала.

3. Межхозяйственный денежный кредит. Кредит предоставляется хозяйствующими субъектами друг другу путем выпуска фирмами акций, облигаций, кредитных билетов участия и других ценных бумаг. Выпуск акций называется децентрализованным финансированием. Выпуск облигаций и других ценных бумаг – децентрализованное кредитование.

4. Потребительский кредит. Кредит предоставляется частным лицам в виде ссуд при покупке потребительских товаров длительного пользования. Предоставляется в форме:

a) Отсрочки платежа магазинами;

b) Банковской ссуды на потребительские цели.

5. Ипотечный кредит. Кредит предоставляется в виде долгосрочных ссуд под залог недвижимости. Инструмент предоставления таких ссуд – ипотечные облигации, выпускаемые банками.

6. Межбанковский кредит. Краткосрочное кредитование банками друг друга.

7. Государственный кредит. Кредит предоставляется государству населением и бизнесом. Используется, прежде всего, для покрытия дефицита государственного бюджета. Инструменты – государственные облигации (облигации государственных займов). Облигации выпускаются:

a) Центральными органами власти;

b) Муниципальными органами власти (подвидом является коммунальный кредит, выдаваемый под залог городской недвижимости или под гарантию города).

8. Международный кредит. Представляет собой движение ссудного капитала в сфере международных экономических отношений. Кредит предоставляется в товарной и денежной форме. Кредиторы и заемщики – банки, фирмы, государства, международные и региональные организации.

Основные звенья кредитной системы:

1. Центральный банк.

2. Коммерческие банки (иногда выделяются уровни специализированных банков и коммерческих банков).

3. Специализированные кредитно-финансовые институты.

4. Почтово-сберегательная система (иногда выделяется в особый элемент, иногда включается в специализированные институты)

Банки – коммерческие организации, занимающиеся аккумулированием денежных средств, предоставляющие кредиты, осуществляющие денежные расчеты, выпускающие в обращение денежные знаки, проводящие операции с ценными бумагами и т.д.

Виды банков:

I. По характеру собственности.

1. Государственный банк – находится в собственности государства. Виды государственных банков:

a) ЦБ;

b) Государственные коммерческие банки;

c) Государственные специальные кредитные институты, в том числе сберегательные кассы (в большинстве западных стран принадлежат государству).

2. Акционерные банки (капитал формируется в результате продаж собственных акций).

3. Кооперативные банки (капитал образуется за счет паевых взносов их членов).

4. Муниципальные (основанные на городском капитале или находящиеся в управлении города, их основная задача – обслуживание потребностей города в банковских услугах)

5. Международные – капитал составляет совокупность капиталов разных стран (Мировой банк – Всемирный, Международный банк реконструкции и развития и др.).

II. По характеру экономической деятельности:

1. Эмиссионные – банки, осуществляющие выпуск денежных знаков, банкнот.

2. Коммерческие – банки, осуществляющие кредитно-расчетное обслуживание фирм и граждан.

3. Специализированные – занимающиеся определенными видами кредитования:

a) отраслевые,

b) ипотечные (выдача ссуд под залог недвижимости),

c) внешнеэкономические (например, акцептные дома специализируются на кредитовании внешней торговли),

d) инвестиционные (выкуп и размещение ценных бумаг среди инвесторов).

e) Инновационные (кредитование венчурных – рисковых – операций, связанных с реализацией научно-технических проектов);

f) Депозитные (кредитно-расчетные и доверительные операции).

g) Банки потребительского кредита;

h) Сберегательные.

Специализированные кредитно-финансовые институты:

1. Пенсионные фонды;

2. Страховые компании;

3. Взаимные фонды (паевые инвестиционные фонды);

5. Ссудосберегательные ассоциации, кредитные союзы, общества взаимного кредита, кредитные товарищества, общества сельскохозяйственного кредита.

6. Почтово-сберегательные учреждения (почтово-сберегательные банки) – постепенно примыкают к банковской системе по характеру регулирования и контроля.

7. Ломбарды - кредитные учреждения, выдающие потребительские кредиты под залог движимого имущества. Кроме того, они осуществляют хранение ценностей и продажу заложенного имущества на комиссионных началах.

Функции ЦБ:

1. Эмиссия банкнот;

2. Хранение государственных золотовалютных резервов;

3. Хранение резервного фонда других кредитных учреждений;

4. Денежно-кредитное регулирование экономики;

5. Кредитование коммерческих банков и осуществление кассового обслуживания государственных учреждений;

6. Проведение расчетов и переводных операций;

7. Контроль деятельности кредитных учреждений.

1. Пассивные (привлечение средств);

2. Активные (размещение средств);

3. Посреднические (по поручению клиента на комиссионной основе);

4. Доверительные (доверительное управление имуществом, ценными бумагами).

Рынок ценных бумаг

Ценные бумаги – по определению ГК РФ – документ, удостоверяющий имущественные права, осуществление или передача которых возможна только при его предъявлении.

Функции РЦБ:

1. Регулирование инвестиционных потоков. Через РЦБ осуществляется перелив капиталов в наиболее рентабельные отрасли.

2. Обеспечение массового характера инвестирования, облегчение процедуры инвестирования.

3. Индикатор экономической, политической и иной конъюнктуры (индексы Доу-Джонса, Рейтера и т.д.). ИндексДоу-Джонса разработан в 1807 году Ч.Доу и Э.Джонсом в США. Рассчитывается для акций, обращающихся на Нью-Йоркской фондовой бирже. Включает сейчас 4 автономные показателя: индекс по 30 промышленным компаниям, индекс по 15 коммунальным компаниям, индекс по 20 транспортным компаниям и сводный индекс по 65 компаниям. Индекс Никкей рассчитывается по акциям 225 компаний.

4. Реализация структурной политики государства, которое через покупку или продажу акций осуществляет свои инвестиции в ту или иную отрасль.

5. Инструмент государственной финансовой политики (рынок государственных ценных бумаг). Посредством РЦБ осуществляется:

a) Финансирование бюджетных дефицитов органов власти различных уровней. Это, однако, приводит к уменьшению производственных инвестиций, так как средства оттягиваются на приобретение ценных бумаг (эффект вытеснения).

b) Финансирование конкретных проектов – к выпуску ценных бумаг под конкретные проекты обычно прибегают муниципальные власти (например, целевые эмиссии под жилищное строительство).

c) Регулирование денежной массы в обращении. Покупка Центральным банком государственных ценных бумаг увеличивает объем денежной массы в обращении и наоборот.

d) Поддержка ликвидности финансово-кредитной системы. Обеспечивается наличие рынка, на котором банки могли бы с прибылью и с высокой степенью ликвидности держать часть своих активов.

Виды ценных бумаг

I. В зависимости от порядка подтверждения прав владельца.

1. Ценные бумаги на предъявителя.

2. Именные ценные бумаги.

3. Ордерные ценные бумаги (права владельца подтверждаются передаточными записями в тексте бумаги) – векселя, чеки.

II. В зависимости от вида обязательств эмитента.

1. Долговые (облигации, векселя, депозитные и сберегательные сертификаты).

2. Недолговые (акции, опционы).

III. В зависимости от сроков.

1. Краткосрочные (до года).

2. Среднесрочные (срок погашения – 5 лет).

3. Долгосрочные (Срок погашения – свыше 5 лет).

4. Бессрочные.

5. Со сроком по предъявлении.

IV. В зависимости от статуса эмитента.

1. Государственные ценные бумаги:

a) федеральных органов власти;

b) муниципальных органов власти.

2. Корпоративные.

3. Ценные бумаги физических лиц (векселя, чеки).

4. Ценные бумаги иностранных эмитентов.

5. Банковские и небанковские.

V. В зависимости от натуральной формы.

1. Документарные.

2. Бездокументарные. Владелец устанавливается на основании записи в реестре владельцев ценных бумаг или на основании записи по счету ДЕПО.

VI. В зависимости от организации обращения ценных бумаг.

1. Фондовые (имеют хождение на фондовой бирже).

2. Коммерческие (обслуживают процесс товарооборота – векселя).

Акция – ценная бумага, эмитируемая акционерным обществом, отражает долю инвестора в капитале АО, дает право ее владельцу на получение дивиденда и участие в управлении АО. Срок обращения не ограничен. Погашение – только по решению общего собрания акционеров или при ликвидации АО.

Виды акций:

1. Обыкновенные. Акции дают право на участие в управление (право голоса), размер дивидендов по ним не гарантирован. Погашаются при ликвидации АО вы последнюю очередь.

2. Привилегированные. Акции не дают права на участие в управлении, но размер дивидендов по ним гарантируется. При ликвидации АО погашаются до обыкновенных акций.

3. Конвертируемые. Акции, которые при определенных условиях могут превращаться из привилегированных в обыкновенные.

Контрольный пакет акций – количество акций с правом голоса, позволяющее ее владельцу контролировать деятельность АО. Размер контрольного пакета – 50% плюс одна акция. На практике размер контрольного пакета определяется степенью разбросанности акций. Если АО имеет большое количество мелких акционеров, для контрольного пакета бывает достаточно даже 15% голосующих акций.

Цена акции:

1. Номинальная – показывает, какая часть стоимости уставного капитала АО приходится на эту акцию.

2. Балансовая – показывает, какая часть капитала АО приходится на акцию в данный момент.

3. Ликвидационная – показывает сумму, приходящуюся на акцию в случае продажи имущества АО.

4. Курсовая, складывающаяся на вторичном рынке в зависимости от конкретной цены, по которой акции перепродаются в данный момент.

Облигация – долговая ценная бумага, обязательство эмитента выплатить в определенные сроки владельцу облигации определенные суммы.

Виды облигаций:

I. В зависимости от статуса эмитента:

1. Государственные. Выпускаются государственными и муниципальными органами власти.

2. Частные. Выпускаются частными компаниями.

3. Иностранные (государственные и частные).

II. В зависимости от цели выпуска:

1. Выпущенные для финансирования инвестиционных проектов.

2. Выпущенные для рефинансирования задолженности эмитента.

III. В зависимости от срока обращения:

1. Краткосрочные (1-3 года). Государственные облигации могут иметь срок погашения менее года.

2. Среднесрочные (3-10 лет).

3. Долгосрочные (10-30 лет).

4. Сверхдолгосрочные (более 30 лет или без срока погашения).

IV. В зависимости от способа выплаты дохода:

1. Купонные. Доход регулярно выплачивается в виде процентов к номинальной стоимости облигаций. Ставка может быть фиксированной, равномерно нарастающей или плавающей в зависимости от каких-либо внешних факторов (например, ставки банковского процента).

2. Дисконтные. Доход выплачивается в виде скидки в цене (дисконта). В этом случае доход выплачивается единовременно вместе с погашением облигации.

V. В зависимости от способа обеспечения займа

1. Обеспеченные имуществом.

2. Обеспеченные определенными гарантийными обязательствами.

VI. В зависимости от способа погашения:

1. Погашаемые в определенный срок с выплатой дохода.

2. Погашаемые по лотерейной системе (так называемые выигрышные облигации).

3. Погашаемые в виде предоставления права ее владельцу приобрести определенные товары.

2015-10-22

2015-10-22 775

775