Ліквідність фірми - це спроможність фірми перетворювати свої активи в гроші для покриття всіх необхідних платежів по мірі настання їхнього терміну. Фірма, оборотний капітал якої складається переважно з коштів і короткострокової дебіторської заборгованості, як правило вважається більш ліквідною, порівняно з фірмою, оборотний капітал якої складається переважно з запасів.

Всі активи фірми в залежності від ступеня ліквідності, тобто швидкості перетворення в кошти, можна умовно підрозділити на такі груп:

1. Найбільш ліквідні активи - суми по всіх статтях коштів, що можуть бути використані для виконання поточних розрахунків негайно. У цю групу включають також короткострокові фінансові вкладення (цінні папери).

2. Швидкореалізовані активи - активи, для обертання яких у наявні кошти потрібен певний час. У цю групу можна включити дебіторську заборгованість (платежі по якій очікуються протягом 12 місяців після звітної дати), інші оборотні активи.

Ліквідність цих активів може бути різною і залежить від суб'єктивних та об’єктивних чинників: кваліфікації фінансових робітників, взаємовідносин із платниками і їхньої платоспроможності, умов надання кредитів покупцям, організації вексельного обігу.

3. Повільнореалізовані активи - найменш ліквідні активи - це запаси, дебіторська заборгованість (платежі по якій очікуються більш ніж через 12 місяців після звітної дати), податок на додану вартість по придбаним ценностям.

Бажано, використавши дані аналітичного обліку, зменшити податок на додану вартість на суму відшкодування з прибутку фірми. Товарні запаси не можуть бути продані до тих пір, поки не знайдено покупця. Запаси сировини, матеріалів, незавершеної продукції можуть потребувати попередньої обробки, перед тим, як їх можна буде продати і перетворити на явні кошти.

4. Важкореалізовані активи - активи, що призначені для використання в господарській діяльності протягом тривалого періоду часу. У цю групу можна включити статті I розділу активу балансу “Позаобігові активи”.

Перші три групи активів протягом всього господарського періоду можуть постійно змінюватися і відносяться поточних активів фірми. Поточні активи більш ліквідні, ніж інші активи інше майно фірми.

Пасисви балансу по мірі зростання строків погашення зобов’язань групуються наступним чином:

1. Найбільш термінові зобов'язання - кредиторська заборгованість, розрахунки по дивідендах, інші короткострокові зобов’язання, а також позички, не погашені в термін (за даними додатків до бухгалтерського балансу).

2. Короткострові пасиви - короткострокові кредити банків та інші позчики, які підлягають погашенню на протязі 12 місяців після звітної дати.

3. Довгострокові пасиви - довгострокові кредиті та інші довгострокові пасиви - статті ІІ розділу пасиву балансу “Довгострокові зобов’язання”.

4. Постійні пасиви - статті I розділу балансу “Капітал, фонди і резерви”.

Короткострокові і довгострокові зобов'язання, разом узяті, називають зовнішніми зобов'язаннями.

Фірма вважається ліквідною, якщо її поточні активи перевищують її короткострокові зобов'язання. Для оцінки реального ступеня ліквідності фірми необхідно провести аналіз ліквідності балансу.

Ліквідність балансу.

Ліквідність балансу визначається як ступінь покриття зобов'язань фірми її активами, термін перетворення яких у гроші відповідає терміну погашення зобов'язань.

Для визначення ліквідності балансу варто зіставити результати по кожній групі активів і пасивів.

Баланс вважається абсолютно ліквідним, якщо виконуються умови:

Якщо виконуються перші три нерівності, тобто поточні активи перевищують зовнішні зобов'язання фірми, то обов'язково виконується остання нерівність, що має глибокий економічний зміст: наявність у фірми власних оборотних коштів; дотримується мінімальна умова фінансової усталеності.

Невиконання якоїсь із перших трьох нерівностей свідчить про те, що ліквідність балансу тої чи іншої міри відхиляється від абсолютної. При цьому нестача коштів по одній групі активів компенсується їх нестачею по іншій групі, хоча компенсація може бути лише по вартісній величині, оскільки в реальній платіжній ситуації меньш ліквідні активи не можуть замінити більш ліквідні.

Зіставлення найбільш ліквідних коштів і швидкореалізованих активів з найбільш терміновими зобов'язаннями і короткостроковими пасивами дозволяє виявити поточну ліквідність і платоспроможність. Якщо ступінь ліквідності балансу настільки велика, що після погашення найбільш термінових зобов'язань залишаються зайві кошти, то можна прискорити терміни розрахунків із банком, постачальниками й іншими контрагентами.

Показники ліквідності застосовуються для оцінки спроможності фірми виконувати свої короткострокові зобов'язання. Вони дають уявлення не тільки про платоспроможність фірми на даний момент, але й у випадку надзвичайних подій.

Загальну оцінку платоспроможності дає коефіцієнт покриття, який в економічній літературі також називають коефіцієнтом поточної ліквідності, коефіцієнтом загального покриття.

Коефіцієнт покриття дорівнює відношенню поточних активів до короткострокових зобов'язань і визначається в такий спосіб.

|

Кп на початок року =

Кп на початок року =

|

Кп на кінець звітнього періоду =

Кп на кінець звітнього періоду =

Коефіцієнт покриття вимірює загальну ліквідність і показує, якою мірою поточні кредиторські зобов'язання забезпечуються поточними активами, тобто скільки грошових одиниць поточних активів припадає на 1 грошову одиницю поточних зобов’язань. Якщо співвідношення менше, ніж 1:1, то поточні зобов'язання перевищують поточні активи.

Встановлений норматив цього показника, рівний 2, для оцінки платоспроможності і задовільної структури балансу. Доцільно цей показник порівнювати з середніми значеннями по групах аналогічних підприємств.

Коефіцієнт покриття, проте, є дуже укрупненим показником, внаслідок чого в ньому не відображається ступінь ліквідності окремих елементів оборотного капіталу. Тому у практиці фінансового аналізу на українських підприємствах використовують також інші коефіцієнти ліквідності, два з яких подано нижче.

Коефіцієнт швидкої ліквідності (суворої ліквідності), який є проміжним коефіцієнтом покриття і показує яка частина поточних активів з відрахуванням запасів і дебіторської заборгованості, платежі по який очікуються більш ніж через 12 місяців після звітної дати, покривається поточними зобов’язаннями. Він розраховується за формулою:

Для підприємств України рекомендована величина цього коефіціена коливається у межах від 0,8 до 1,0, однак вона може бути надзвичайно високою через невиправдане зростання дебіторської заборгованості.

У роздрібній торгівлі цей коефіцієнт може знижуватися до 0,4 - 0,5.

Показники ліквідності важливі не тільки для керівників і фінансових працівників підприємства, але становлять інтерес для різних користувачів інформації: коефіцієнт абсолютної ліквідності - для постачальників сировини і матеріалів, коефіцієнт швидкої ліквідності - для банків; коефіцієнт покриття - для покупців і власників акцій і облігацій підприємства.

В залежності від рівня платоспроможності (за коефіцієнтом покриття), підприємства можна розділити на групи (схема 1).

Коефіцієнти загальної та абсолютної ліквідності (Кл) обчислюється як відношення суми найбільш ліквідних активів (грошових коштів + дебіторська заборгованість) до поточних забов`язань. Товарно-матеріальні запаси при розрахунках цього показника виключаються з оборотних активів так як їх не можна швидко перетворити в грошові кошти.

|

Кл на початок року =

Кл на початок року =

|

Кл на кінець звітнього періоду =

Кл на кінець звітнього періоду =

Із розрахунків видимо, що коефіцієт загальної ліквідності, як на початок та і на кінець звітного періоду менше одиниці і не забезпечує ліквідності. Аналізуючи платоспроможність ми бачемо, що коефіцієнт покриття та ліквідності мають низьке значення. Це означає,що у підприємства значні матерільні запаси, або значні товарні залишки.

. Коефіцієнет абсолютної ліквідності (Кал) який обчмслюється як відношення суми грошових коштів та їх еквівалентів (а на підприємстві це знаки поштової оплати – конверти, марки) і поточних фінансових інвестицій до поточних забов`язань.

|

Кал на початок року=

Кал на початок року=

Баланс ф№1 актив код рядка 220+230+240 кол4

Кал на кінець звітного періоду =

Кал на кінець звітного періоду =

Баланс ф№1 пасив код рядка620 кол4

Слід зазначити, що в процесі господарської діяльності визначається теоретично достатним значанням цього коефіцієнту в межах 0,25-0,3, тому що строки погашення зобов`язань не настають одночасно. Таким чином, особливо в умовах інфляції, аналізуєме підприємство може розмістити певну частину грошових коштів в інші доходні активи.

7.4.Аналіз платоспроможності підприємства.

В умовах ринкових відносин платоспроиожність підприємства вважається найважливійшою умовою їх господарської діяльності. Платоспроможність підприємства характеризується можливостями його здійснювати чергові платежі та грошові зобов’язання за рахунок наявних грошей і тих грошових засобів і активів, які легко мобілізуються. До платіжних засобів відносяться суми по таких статяях балансу, як грошові засобт, цінні папери, товари відвантажені, готова продукція, розрахунки з покупцями та інші активи з третьго розділу балансу, що легко реалізуються. До складу платежів і зобов’язань входять зоборгованість по оплаті праці, короткотермінові та просрочені кредити банку, постачальники та інші кредитори і першочергові платежі.

Найбільш мобільною частиною ліквідних коштів являються гроші і короткострокові фінансові вкладення. До другої групи відносяться готова продукція, товари відвантажені і дебіторська заборгованіть. Ліквідність цієї групи поточних активів залежить від своєчасності відвантаження продукції, оформлення банківських документів, швидкості платіжного документообігу у банках, від попиту на продукцію, її конкурентоздатністі, платоспроможності покупців, форм розрахунків, тощо.

Значно більший строк знадобиться для перетворення виробничих запасів і незавершеного будівництва в готову продукцію, а потім в грошову готівку. Тому вони віднесені до третьої групи.

Відповідно на три групи поділяються і платіжні зобов’язання підприємства:

1. заборгованість, строк оплати якої вже настав;

2. заборгованість, яку необхідно погасити найближчим часом;

3. довгострокова заборгованість.

Оцінка рівня платоспроможності проводиться за даними балансу на основі характеристики ліквідності оборотних засобів, тобто з врахуванням часу, необхілного для перетворення оборотних засобів в грошові кошти і цінні папери. Менш мобільними є засоби в розрахунках, готової продукції, товарах відвантажених та ін. Найбільшого часу ліквідності потребують виробничі запаси і витрати для перетворення їх в грошові засоби. Із врахуванням цього в економічній літеретурі визначають в основному три рівні платоспроможності підприємства, оцінку яких проводять за допомогою трьох коефіцієнтів: грошової, розрахункової та ліквідної платоспроможності.

Поточна платоспроможність- це здібність до швидкого погашення своїх короткосрокових зобов’язань, але для цьго необхідно грошові засоби, які підприємство може отримати в результаті обертання в гроші деякі найбільш ліквідні засоби, або для цього необхідно мати достатній запас грошей у банку або у касі.

Цей показник характеризує як відношення мобільних засобів до короткосторокової заборгованості. Він дає можливість встановити і якій крайності сума мобільних запасів покриває суму короткосрокових зобов’язань, і тим самим підтверджує ступінь стійкості підприємства і здібність його швидко розрахуватися за свої короткострокові зобов’язаня, тобто в значній мірі визначити платоспроможність підприємства. В деяких випадках він називається коефіцієнт покриття:

Позитивне значення свідчить про високу ступінь стійкості підприємства. Чим більше величина поточних активів по відношенню до поточних пасивів, тим більше впевненість, що існуючі зобов’язання будуть погашені за рахунок існуючих активів. Багаторазове перевищення активів над короткостроковими зобов’язаннями дозволяє зробити висновок про те, що підприємство має значний об’єм вільних ресурсів, які формуються з власних джерел. З позиції кредиторів, такий варіант формування оборотних засобів найбільш вдалий. З точки зору ефективності діяльності підприємства значне накопичення запасів, відволіканні засобів в дебіторську заборгованість може бути пов’язано з не вмілим управлінням активами.

Для характеристики фінансової стійкості підприємства важливо визначити його готовність постійно (щоденно) виконувати свої фінансові зобов`язання з платежів, страк сплати яких настав. Міра такої готовності називається платоспроможністю. У фінансово-економічному аналізі показники платоспроможності мають дещо інше аналітичне навантаження, ніж показники ліквідності (повної або поточної): якщо ліквідність характеризує підприємствоз точки зору можливості розрахуватися за своїми зобов`язаннями за певних час за допомогою перетворення своїх активів на гроші, то під платосприжністю розуміють здатність підприємства розрахуватися з кредиторами негайно, в день настання строку платежів, тобто йдеться про постійну наявність у нього в необхідних розмірах платіжних засобів або активів, які можуть негайно бути перетвореними у платіжні засоби (наприклад, швидколіквідні цінні папери). Рівень платоспроможності підприємства рекомендується визначати за формулою

де К пс – коефіцієнт платоспроможності;

ЧЛА – “чисті” ліквідні активи (гроші, швидколіквідні ціння папери);

ПКм - короткотерміновий (поточний) позиковий капітал, строк проведення якого настав або настає впродовж кількох днів.

Підприємство для підтримання своєї платоспроможності повинно так будувати свої платіжні стосунки з кредиторами і свої платіжні календарі, щоб цей показник постійно перебував на рівні 1. Якщо показник Кпс>0,5, це означає,що платоспроможність підприємства дуже низька. Показниками низької платоспроможності підприємства є наявність:

· недоїмок з платежув до бюджету;

· простроченої заборгованості підприємства робітниками і службовцям із заробітної плати і прирівняних до неї платежів;

· непогашених у встановлений строк банківських кредитів;

· заборгованості постачальникам за матеріальні цінності і послуги, не сплачені в строк.

Аналіз динаміки загальної суми таких прострачених платежів характеризує стан роботи підприємства, спрямованої на зміцнення платоспроможності.

Розглянемо платоспроможність підприємства, користуючись таблицею.(……………).

| № П/П | Показник | Минулий рік | Поточний рік | Відхилння |

| 1 | Відношення довгострокової заборгоаоності до акцерного капіталу | 0,12 | 0,08 | -0,04 |

| 2 | Відношення надходжень коштів до довгострокової заборгованості | 12,1 | 14,8 | +2,7 |

| 3 | Відношення суми прибутку (до сплати податків) і постійних витрат до постійних витрат | 4,8 | 5,2 | +0,4 |

| 4 | Відношення суми надходжень коштів та постійних витрат до постійних витрат | 10,7 | 10,9 | +0,2 |

| 5 | Відношення активів до довго- та середньострокової заборгованості | 25,8 | 26,2 | +0,4 |

| 6 | Відношення чистого приутку до всієї суми активів | 0,6 | 0,8 | +0,2 |

| 7 | Коефіцієнт зміни ліквідаційної вартості підприємства за період, що аналізується (у ліквідаційну вартість включено готівку, швидколіквідні цінні папери, товарно-матеріальні запаси, рахунки дебіторів, 70 % від загальної суми витрат майбутніх періодів і 50 % від вартості інших активів за винятком поточної та довгострокової заборгованості) | 0,82 |

7.5.Аналіз фінансової стійкості підприємства.

При аналізі фінансового стану підприємства необхідно знати про запас його фінансової стійкості (зону безпечності). З цією метою насамперед всі затрати підприємства необхідно розбити на дві групи в залежності від об’єму виробництва і реалізації продукції: змінні і постійні.

Змінні витрати збільшуються чи зменшуються пропорційно об’єму виробництва продукції. Це витрати сировини, матеріалів, енергії, палива, заробітної плати робітників на підрядній формі оплаті праці, відрахування і податки від заробітної плати і виручки і т.д.

Постійні затрати не залежать від об’єму виробництва і реалізації продукції. До них відноситься амортизація основних засобів і нематеріальних активів, суми виплачених процентів за кредити банків, орендна плата, витрати на управління і організацію виробництва, заробітна плата персоналу підприємства на почасовій оплаті і ін.

Постійні затрати разом з прибутком складають маржинальний доход підприємства.

Поділ затрат на постійні і змінні і використання показника маржинального доходу дозволяє розрахувати поріг рентабельності, тобто суму виручки, яка необхідна для того, щоб покрити всі постійні витрати підприємства. Прибутку при цьому не буде, але не буде і збитків. Рентабельність при такій виручці буде дорівнювати нулю.

Розраховується поріг рентабельності відношенням суми постійних затрат у складі собівартості реалізованої продукції до долі маржинального доходу у виручці.

В заключення необхідно узагальнити всі результата аналізу і зробити більш точний діагноз, а також його прогноз на перспективу. Необхідно розробити також конкретні міроприємства, що дозволяють покращити фінансовий стан підприємства. Перш за все це міроприємства, направлені на збільшення виробництва і реалізації продукції, підвищення її якрсті і конкурентоздатності, зниження собівартості, рост прибутку і рентабельності, прискорення обіговості капіталу і більш повне і ефективне використання виробничого потенціалу підприємства.

Як відомо, між статтями активу і пасиву балансу існує тісна взаємозалежність. Кожна стаття балансу має свої джерела фінансування. Джерелом фінансування довгострокових активів, як правило, є власний капітал і довгострокові позичені кошти. Не виключається випадок формування довгострокових активів і за рахунок короткострокових кредитів банку.

Поточні активи формуються як за рахунок власного капіталу, так і за рахунок короткострокових позичених коштів.

В залежності від джерел формування загальну суму поточних активів (оборотного капіталу) прийнято ділити на дві частини:

1. Змінну частину, яка складена за рахунок короткострокових зобов’язань підприємства;

2. Постійний мінімум поточних активів, який формується за рахунок власного і довгострокового позиченого капіталу.

Як відомо, власний капітал в балансі відображається загальною сумою. Щоб визначити, скільки його використовується в обороті, необхідно від загальної суми по першому і другому розділах пасиву балансу відрахувати суму довгострокових активів.

Таблиця № 8

| На початок року | На кінець року | |

| Загальна сума постійного капіталу Загальна сума позаоборотних активів Сума власних оборотних засобів | 240994 234880 6114 | 241881 231653 10228 |

Суму власного оборотного капіталу можна розрахувати і таким чином: від загальної суми поточних активів відрахувати суму короткострокових фінансових зобов’язань. Різниця може показати, яка сума поточних активів сформована за рахунок власного капіталу чи що залишається в обороті підприємства, якщо погасити всю короткострокову заборгованість кредиторам.

Таблиця № 9

| На початок року | На кінець року | |

| Загальна сума поточних активів Загальна сума короткострокових боргів підприємства Сума власного оборотного капіталу Доля в сумі поточних активів, %: ü Власного капіталу; ü Позиченого капіталу. | 19407 13293 6114 31,5 68,5 | 25099 14871 10228 40,7 59,3 |

Розраховується також структура розподілення власного капіталу, а саме доля власного оборотного капіталу в загальній його сумі. Відношення власного оборотного капіталу в загальній його сумі отримало назву “коефіцієнта маневрування капіталу”, який показує, яка частина власного капіталу знаходиться в обороті, в тій формі, яка дозволяє вільно маневрувати цими засобами.

Таблиця № 10

| На початок року | На кінець року | |

| Сума власного оборотного капіталу Загальна сума власного капіталу (Іп.) Коефіцієнт маневрування власного капіталу | 6114 240891 0,02 | 10228 241881 0,04 |

На аналізуючому підприємстві по стану на кінець року частка власного капіталу, яка знаходиться в обороті зросла на 0,02 % (0,02-0,04), але це є незначне зростання для підприємства. Підприємство далі залишається з малою часткою власного оборотного капіталу, що не забезпечує підприємству достатню гнучкість у використанні власного капіталу.

Важливим показником, який характеризує фінансовий стан підприємства і його стійкість є забезпеченість матеріальними оборотними засобами власними джерелами фінансування. Вона встановлюється порівнянням суми власного оборотного капіталу з загальною сумою матеріальних оборотних фондів.

Таблиця № 11

| На початок року | На кінець року | |

| Сума власного оборотного капіталу Сума матеріальних оборотних фондів Процент забезпеченості | 6114 15575 39 | 10228 21176 48 |

Звідси видно, що процент забезпеченості зріс на 9% (39-48), що є позитивним для підприємства, так як залежність підприємства від зовнішніх інвесторів знизився.

Надлишок чи недостача джерел коштів для формування запасів і затрат (матеріальних оборотних фондів) являється одним з критеріїв оцінки фінансової стійкості підприємства.

Існує такі типи фінансової стійкості:

ü абсолютна стійкість фінансового стану (якщо запаси і затрати (З) менші суми власного оборотного капіталу (ВК) і кредитів банку під товарно-матеріальні цінності (КР);

ü нормальна стійкість (якщо запаси і затрати (З) дорівнюють сумі власного оборотного капіталу (ВК) і кредитів банку під товарно-матеріальні цінності (КР);

ü нестійкий, передкризовий фінансовий стан, при якому порушується платіжний баланс, але зберігається можливість відновлення рівноваги платіжних засобів і платіжних зобов’язань за рахунок залучення тимчасово вільних джерел засобів (Д).

ü Кризовий фінансовий стан коли запаси і витрати не забезпечуються джерелами їх реформування і підприємство стає на межуу банкрутства.

Фінансово стійким підприємством можна вважати таке підприємство, яке за рахунок власних коштів спроможне забезпецити запаси й витрати, не допустити невиправданої кредиторської заборгованості, своєчасно розрахуватись за своїми зобов`язаннями.

Оцінку фінансової стійкості підприємства доцільно здійснювати поетапно, на підставі комплексу показнеків.

Розглянемона умовному прикладі порядок розрахунку нормативних значень коєфіцієнта співідношення позикових та власних коштів. Тобто коефіцієнта структури коштів підприємства (таблиця 1.1). Нормативніи показники розраховують фінансові аналітики підприємства.

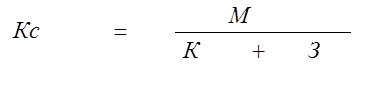

Коефіціент фінансової стійкості (Кс) – це співвідношення власних і запозичених коштів:

де М – власні кошти, К – позикові кошти, З – кредиторська заборгованість.

Чим вища величина даного коефіціента, тим стійкіший фінансовий стан підприємства. За даними дослідного хлібозавода цей показник за останні роки по-троху зростає. Так у 1997 році він становив 5,67, а в 1998 році – вже 6,15. Це свідчить про те, що фінансовий стан завода постійно поліпшується.

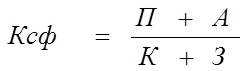

Коефіціент самофінансування (Ксф):

де П – прибуток, направлений у фонд нагромадження, А – амортизаційні відрахування.

Даний коефіціент показує співвідношення джерел фінансових ресурсів, тобто у скільки разів власні джерела перевищують запозичені кошти.

Коефіціент самофінансування характеризує деякий запас фінансової міцності підприємства. Чим більша величина цього коефіціента, тим вище рівень самофінансування. На дослідноу хлібозаводі він склав 0,87 – у 1997р. і 1,39 – у 1998р.. Отже, рівень самофінансування зріс, тобто об’єм власних джерел фінансування виробничо-торгівельного процесу заводу в 1,39 разу перевищує величину запозичених коштів.

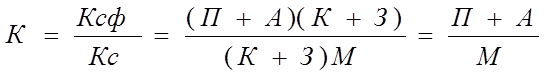

3.Коефіціент стійкості процесу самофінансування (К):

Цей кофіціент показує частку власних коштів, направлених на розширене фінансування. Чим вища величина даного кофіціента, тим сталіший процес самофінансування на підприємстві. У 1997р. частка власних коштів складала 15%, а в 1998р. – 23%. Це означає, що частка власних коштів, направлена на розширення виробництва зросла на 8%, процес самофінансування став більш стійким.

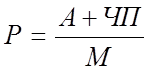

4.Рентабельність процеса самофінансування (Р):

,

,

де ЧП – чистий прибуток.

Рентабельність процеса самофінансування є не що інше, як рентабельність використання власних коштів. Рівень рентабельності показує величину сукупного чистого дохода, отриманого з 1 грн вкладених власних фінансових ресурсів, котра потім може бути використана на самофінансування. В даному прикладі цей коефіцієнт досить високий і складає 75% - у 1997р. і 90% - у 1998р. Це означає, що з 1грн вкладених власних коштів ми отримаємо у 1998р. 90 коп доходу.

Таблиця 1.1

2020-01-14

2020-01-14 285

285