В долгосрочной перспективе на развитие банковской системы России определяющее влияние будут оказывать следующие факторы:

Первый, и главный - состояние и тенденции развития реального сектора экономики страны. Спрос на банковские услуги и его структуру будут определять: темпы прироста ВВП, инвестиционная активность хозяйствующих субъектов, изменения в отраслевой и секторальной структуре (особенно, рост сфер услуг), динамика реальных доходов населения и структура их использования, уровень инфляции.

В настоящее время имеется ряд разработок, в которых изложены сценарные прогнозы развития российской экономики на долгосрочный период: "Долгосрочный прогноз роста российской экономики (проект)", - МЭРиТ.30.12.2005 г., (www.economy.gov.ru)"; "Долгосрочные тренды российской экономики. Сценарии экономического развития России до 2020 года" - ЦМАКП. (www.forecast.ru) и др.

По мнению большинства экспертов, экономика России в ближайшие 15 лет будет воспроизводить модель либо усиления инновационной компоненты экономического роста (сверхбыстрая индустриализация и модернизация, внедрение инновационных подходов), либо продолжит инерционное развитие, в основе которого - сохранение умеренно-консервативной динамики, определяемой экспортом энергоресурсов и сырья.

Таким образом, целесообразно рассмотреть два крайних варианта развития экономики, в частности динамики ВВП. Первый из них предполагает более высокие темпы экономического роста, масштабные сдвиги в структуре экономики, активизацию внутреннего рынка. Как результат увеличение реального благосостояния населения. Эти оптимистичные прогнозы достижимы при значительном расширении масштабов банковской системы и при условии её активного вовлечения в инвестиционные и в инновационные процессы, ожидаемые в реальном секторе экономики.

В основе второго сценария лежит энергетический и сырьевой экспорт.

Вторым основным фактором является вектор социально-экономической политики Правительства РФ, который будет определяться ведущими политическими силами страны и формировать общенациональные цели на долгосрочную перспективу, и эффективность реализации такой политики.

В ряду этих целей важное значение для банковской системы будет иметь также позиция по вопросам:

- необходимой и желательной вовлеченности России в процессы глобализации, в том числе на рынках финансовых услуг;

- будет ли осознана необходимость ускоренного развития и укрепления национальной банковской системы и сформирована стратегия "банкизации" страны;

- способов и направлений решения демографических проблем страны, которые могут стать основным ограничителем экономического роста;

- социальной политики, которая способствовала бы повышению качества "человеческого капитала", уменьшению социального расслоения населения и формированию широкого "среднего класса", который является одним из главных потребителей банковских услуг.

Очевидно, что достижение поставленных задач требует ускоренного развития банковского сектора, активность которого является ключевой детерминантой социально-экономического развития. К сожалению, развернутых программных заявлений ведущих политических сил в отношении социально-экономического развития страны до 2020 года в настоящее время не существует, поэтому прогнозы возможной динамики основных показателей развития банковской системы России в период до 2010, 2020 годов неизбежно будут носить "объективистский" характер.

В их основе лежит предположение, что достижение Россией определенного уровня ВВП на душу населения "объективно требует" таких количественных и качественных параметров банковской системы, которые характерны для стран с аналогичным уровнем развития.

Ускоренного роста отечественной банковской системы будет требовать и формирование "рублевой зоны", прежде всего в странах СНГ.

Интервалы возможного роста активов и капитала российской банковской системы и объемов кредитования нефинансового сектора экономики.

Таблица 1. Возможные темпы роста активов банковской системы РФ в соответствии со сценарием №1

| Показатель на конец года |

| 2009 (факт) | 2010 (прогноз) | 2020 (прогноз) |

| Активы | млрд. руб. | 9 750 | 28800 | 93500 |

| % к ВВП | % | 45 | 70 | 95 |

| Среднегодовые темпы прироста в период |

| 2000-2009 | 2009-2010 | 2011-2020 |

| % | 32,1 | 24 | 12,5 |

Таблица 2. Возможные темпы роста активов банковской системы РФ в соответствии со сценарием №2

| Показатель на конец года |

| 2009 (факт) | 2010 (прогноз) | 2020 (прогноз) |

| Активы | млрд. руб. | 9 750 | 17570 | 37710 |

| % к ВВП | % | 45 | 49 | 56 |

| Среднегодовые темпы прироста в период |

| 2000-2009 | 2009-2010 | 2011-2020 |

| % | 32,1 | 13,1 | 7,9 |

В период 2009-2010 годов среднегодовой прирост активов банковской системы может находиться в интервале от 24% до 13,1%, в период 2011-2020гг. - в интервале от 12,5-7,9%. Таким образом, отсутствие институциональных преобразований в банковской системе снижает темпы его прироста в 2 раза.

Для достижения указанного отношения активов к ВВП темпы среднегодового прироста активов банковской системы должны в период 2009-2010 годов опережать темпы прироста ВВП России в текущих ценах в 1,72 раза, а в период 2011-2020 годов - в 1,65 раза. Достигнуть такого опережения будет крайне непросто - достаточно отметить, что в период 2000-2007 годов такое опережение составляло лишь 1,34 раза (если учитывать уровень инфляции индексом-дефлятором ВВП и в 1,6 раза, если уровень инфляции оценивать как индекс потребительских цен).

Несмотря на прогнозы высоких темпов роста активов и капитала, расчеты показывают, что есть реальная возможность их достижения. Для этого необходимо, чтобы:

- Депозиты физических лиц будут росли темпами, опережающими темпы роста доходов населения в 1,026 раза.

- Динамика депозитов юридических лиц соответствовала динамике финансового результата в реальном секторе.

- Текущие и расчетные счета предприятий росли темпами роста денежной массы М2.

- Темпы развития рынка МБК следовали общему тренду развития всей банковской системы.

- Заимствования банков из-за рубежа росли темпами роста сальдированных пассивов банковской системы.

- Привлечение средств Инвестиционного фонда, снятие ограничений на размещение пенсионных средств во ВЭБе. Совокупный объем этих средств, не нарушающий равновесия на денежном рынке, не должен превышать 3-6% от величины пассивов.

Учитывая ужесточение требований к достаточности капитала (в том числе, переход к выполнению требований Базель-2) темпы прироста собственного капитала банковской системы должны быть выше, чем прирост активов. Если к 2020 году отношение капитала к активам заложить на уровне 15%, то получается следующая динамика прироста капитала (табл.3 и 4):

Таблица 3. Необходимые темпы роста собственного капитала банковской системы РФ в соответствии со сценарием №1.

| Показатель на конец года |

| 2009 (факт) | 2010 (прогноз) | 2020 (прогноз) |

| Капитал | млрд. руб. | 1 242 | 3 740 | 13 510 |

| % к ВВП | % | 5,7 | 9,6 | 13,8 |

| К активам банков | % | 12,7 | 13,3 | 14,8 |

| Среднегодовые темпы прироста в период |

| 2000-2009 | 2009-2010 | 2011-2020 |

| % | 33,6 | 25,1 | 13,7 |

Таблица 4. Необходимые темпы роста собственного капитала банковской системы РФ в соответствии со сценарием №2.

| Показатель на конец года |

| 2009 (факт) | 2010 (прогноз) | 2020 (прогноз) |

| Капитал | млрд. руб. | 1 242 | 2 370 | 5 600 |

| % к ВВП | % | 5,7 | 6,6 | 8,4 |

| К активам банков | % | 12,7 | 13,5 | 14,8 |

| Среднегодовые темпы прироста в период |

| 2000-2009 | 2009-2010 | 2011-2020 |

| % | 33,60 | 14,2 | 9,0 |

Таким образом, в период 2009-2010 г. ежегодный прирост капитала банковской системы должен находиться в интервале от 25% до 14%, а в период 2011-2020 годов - 14-9%.

Глава 2. Анализ и оценка кредитной работы в ОАО Банке "ВТБ24"

2.1 Характеристика ОАО Банка "ВТБ24"

Банк ВТБ24 - один из крупнейших участников российского рынка банковских услуг.

Мы входим в международную финансовую группу ВТБ и специализируемся на обслуживании физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса.

Сеть банка формируют 500 филиалов и дополнительных офисов в 69 регионах страны. Мы предлагаем клиентам основные банковские продукты, принятые в международной финансовой практике.

В числе предоставляемых услуг: выпуск банковских карт, ипотечное и потребительское кредитование, автокредитование, услуги дистанционного управления счетами, кредитные карты с льготным периодом, срочные вклады, аренда сейфовых ячеек, денежные переводы.

Часть услуг доступна нашим клиентам в круглосуточном режиме, для чего используются современные телекоммуникационные технологии.

Основным акционером ВТБ24 является ОАО Банк ВТБ (98,93% акций). Уставный капитал ВТБ24 составляет 50,6 млрд рублей, размер собственных средств (капитала) - 96,6 млрд рублей.

Коллектив банка придерживается ценностей и принципов международной финансовой группы ВТБ. Одна из главных задач группы - поддержание и совершенствование развитой финансовой системы России.

Деятельность ВТБ24 осуществляется в соответствии с генеральной лицензией Банка России № 1623 от 13.07.2000 г.

Деятельность Банка осуществляется на основании ежегодных планов перспективного развития.

Банк "ВТБ24" ОАО относится к категории финансово стабильных кредитных организаций области. Одним из факторов стабильности является универсальность банка. Банк оказывает полный спектр банковских услуг. Ресурсная база формируется за счет привлеченных ресурсов и собственных средств.

В соответствии со стратегией развития Банка основными направлениями деятельности является:

повышение надежности и эффективности работы Банка, его отдельных подразделений, а также надежность его платежных и технических систем;

внедрение новой идеологии работы с клиентами, основанной на сочетании стандартных технологий с индивидуальным подходом к каждому клиенту;

развитие новых услуг и технологий, совершенствование качества оказываемых услуг, снижение их себестоимости;

привлечение средств организаций и физических лиц, а также размещение их в экономику региона;

реализация Программы развития региональной сети Банка;

сохранение своих позиций и доли Банка на валютном рынке и рынке драгметаллов;

сохранение своих позиций и доли Банка на рынке ипотечного кредитования, в том числе в рамках сотрудничества с Южно-Уральской Корпорацией жилищного строительства и ипотеки;

обеспечение роста собственного капитала и прибыли, достаточных для проведения капитальных вложений, обеспечение сохранения рентабельности активов.

2.2 Структурный анализ пассивов и активов ОАО Банка "ВТБ24"

Пассивы банка представляют собой источники средств банка для вложения в активные операции.

Рассматривая структуру пассивов банка необходимо определить долю собственных, заемных и привлеченных средств.

Динамика источников средств банка представлена на рисунке 1.

Рисунок 1 Динамика изменения структуры пассивов ОАО Банка "ВТБ24" за 2006-2008 год

Данные рисунка 1 свидетельствуют о том, что важнейшую роль в источниках средств банка играют привлеченные средства, данная тенденция прослеживается на протяжении всего анализируемого периода с 2006г. по 2008г. Доля данного источника возрастает как в абсолютном, так и в долевом соотношении.

Данная тенденция является положительной, так как привлеченные средства являются менее дорогими по сравнению с заемными средствами, так как в данном случае инициатором для размещения средств в банке являются вкладчики, кредиторы.

Доля собственных средств банка в финансировании активных операций банка невысока от 20,16 в 2006 г. до 12,08 в 2008 г., однако, данная ситуация вполне заурядна ведь в банковской практике существует правило: собственные средства составляют от 10 до 20 % в общем объеме средств.

В 2008 г. в структуре источников появляются заемные средства, они наиболее дорогие среди возможных источников, на привлечение заемных средств банк идет при наличии следующих возможных условий: нехватка ликвидных средств, возможность разместить заемные средства под более высокие проценты.

Однако, для анализа ликвидной позиции банка, следует уточнить, за счет каких именно источников осуществляется привлечение средств.

Структура привлеченных средств ОАО Банка "ВТБ24" представлена в таблице 5.

Таблица 5 - Структура привлеченных средств ОАО Банка "ВТБ24" 2006-2008 г. (тыс. руб.)

| Вид привлеченных средств | 01/01/2007 | 01/01/2008 | Абс. откл, тыс. руб. | 01/01/2009 | Абс. откл., | |||

| % | % | % | ||||||

| Выпущенные векселя | 15496 | 19,7 | 43 534 | 19,5 | +28038 | 82064 | 20,09 | +38530 |

| Депозиты, в т. ч. | 6631 | 8,43 | 23 012 | 10,31 | +16381 | 55948 | 13,7 | +32936 |

| До востребования | 1048 | 1,33 | 2 956 | 1,32 | +1908 | 553 | 0,14 | -2403 |

| До 30 дней | - | - | - | - | - | - | - | - |

| От 31 до 90 дней | 1050 | 1,33 | - | - | -1050 | 9 | 0 | +9 |

| От 91 до 180 дней | 338 | 0,43 | 59 | 0,03 | -279 | 1 347 | 0,33 | +1288 |

| От 181 до 1 года | 424 | 0,54 | 11292 | 5,06 | +10868 | 3 970 | 0,97 | -7322 |

| Свыше 1 года | 3770 | 4,79 | 8 705 | 3,9 | +4935 | 50 069 | 12,27 | +41364 |

| Кредиторская задолженность | - | - | 1780 | 0,8 | +1780 | 1282 | 0,31 | -498 |

| Обслуживание счетов | 35895 | 45,65 | 80998 | 36,3 | +45103 | 114425 | 28,01 | +33427 |

| Прочие обязательства | 13981 | 17,88 | 50916 | 22,9 | +36935 | 98 758 | 24,18 | +47842 |

| Итого | 78633 | 100,00 | 223252 | 100,00 | +144619 | 408425 | 100,00 | +185173 |

Данные таблицы 5 свидетельствуют о том, что основным видом привлеченных средств ОАО Банка "ВТБ24" являются остатки на расчетных и текущих счетах клиентов, которые соответственно составили на 01/01/2007 - 35895 тысяч рублей, на 01/01/2008 - 80998 тысяч рублей, на 01/01/2009 - 114425 тысяч рублей, их доля соответственно составляла 46%, 36% и 28% в общей сумме привлеченных средств.

Следующей важной статьей привлечения денежных средств для банка являются эмитированные им векселя, их доля составила на 01/01/2007 - 19,7%, на 01/01/2008 - 19,5%, на 01/01/2009 - 20,09% от общего объема привлеченных средств.

Инициатором сделок с векселями является сам банк. Из этого вытекает, что он не может рассчитывать на привлечение этих ресурсов в обозримом будущем в том же объеме. Банк не уверен, что будет всегда размещать свои векселя. Способность привлекать средства на основе предложения, например векселей, может натолкнуться на неликвидность рынка векселей, снижение их доходности, изменение приоритетов инвесторов. Но основании вышесказанного представляется, что доля таких инструментов привлечения денежных средств, как векселя, должна занимать незначительный удельный вес, в противном случае банк будет подвержен риску ликвидности и процентному риску.

Структура использования средств банка представлена в таблице 6.

Таблица 6 - Структура активов ОАО Банка "ВТБ24" за 2007-2009 год

| Активы банка | 01/01/2007 | 01/01/2008 | 2008- 2007, тыс. руб | 01/01/2009 | 2009- 2008, тыс. руб. | |||

| тыс. руб | уд. вес, % | тыс. руб | уд. вес, % | тыс. руб | уд. вес, % | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Денежные средства и счета в ЦБРФ | 30572 | 31,04 | 107 934 | 40,15 | +77362 | 67726 | 13,77 | -40208 |

| Государственные долговые обязательства | 2673 | 2,71 | 968 | 0,36 | -1705 | 968 | 0, 20 | 0 |

| Средства в банках | 6327 | 6,42 | 23141 | 8,61 | +16814 | 8368 | 1,7 | -14773 |

| Вложения в ценные бумаги для перепродажи | 1300 | 1,32 | 2 137 | 0,80 | +837 | 2230 | 0,45 | +93 |

| Ссудная задолженность и лизинг | 47840 | 48,57 | 107745 | 40,08 | +59905 | 330247 | 67,2 | +222502 |

| Проценты начисленные, Включая просроченные | 0 | 0 | 6 678 | 2,48 | +6678 | 14250 | 2,89 | +7572 |

| Основные средства, хозяйственные затраты и нематериальные активы | 2810 | 2,85 | 11251 | 4, 19 | +8441 | 7953 | 1,62 | -3298 |

| Долгосрочные вложения в ценные бумаги и доли | 5 | 0,01 | 49 | 0,02 | +44 | 49 | 0,01 | 0 |

| Наращенные доходы и авансовые расходы | 415 | 0,42 | 96 | 0,04 | -319 | 181 | 0,04 | +85 |

| Прочие активы | 6548 | 6,65 | 8820 | 3,28 | +2272 | 59840 | 12,17 | +51020 |

| Всего активов | 98490 | 100 | 268819 | 100 | +170329 | 491812 | 100 | +222993 |

Рисунок 2 Динамика изменения структуры активов ОАО Банка "ВТБ24" за 2007-2009 год

Результаты структурного анализа относятся к наиболее наглядным и информативным. Рассмотрим динамику наиболее весомых статей в активе баланса ОАО Банка "ВТБ24": это денежные средства и счета в ЦБ РФ, ссудная задолженность.

Денежные средства и счета в ЦБ РФ составили: в 2006 г. - 30572 тысяч рублей, 2007г. - 107934 тысяч рублей, 2008 г. - 67726 тысяч рублей, а удельные веса данной группы в общем объеме активов соответственно составили: 31%, 40%, 14%.

Можно отметить, что данная группа активов занимала большой удельный вес в общей сумме активов в 2006-2007г., однако, в 2008г. произошло резкое снижение остатков данных статей в балансе банка, в связи с чем это произошло и как отразилось на ликвидности банка. Следует дать ответ на этот вопрос: данный вид активов не приносит доход банку, практически без риска, высоколиквиден.

Наличие остатков в кассе банка, банкоматах, обменных пунктах позволяет производить выплаты в соответствии с требованиями его клиентов. Однако, чем больше остатки средств в кассе, тем выше ликвидность, но тем выше затраты банка. Касса и приравненные к ней средства приносят доход банку в виде комиссий за обналичивание чеков, доставки денежных средств на предприятия и т.д. Однако, эти доходы не сопоставимы с расходами на содержание кассы, технику для пересчета денег, кассовые кабины, перевозку денег, кассовые кабины, содержание сотрудников, охраны и т.д.

Остатки средств на корреспондентском счете в Центральном банке обеспечивают ликвидность банку, не приносят доход, но связаны с определенным риском. В частности, списания или зачисления не принадлежащих банку средств, блокирование счета.

Такое резкое снижение удельного веса данной статьи в балансе банка настораживает, говорит о том, что банк перешел к весьма агрессивной политике, минимизируя остатки средств в кассе и на счетах в ЦБ, банк стремиться вложить их в более рискованные и высокодоходные операции, например, в кредиты. Данная статья имеет большой удельный вес балансе ООО КБ "ВТБ24" и составляет на 01/01/2007г. - 47840 тысяч рублей, на 01/01/2008 г. - 107745 тысяч рублей, на 01/01/2009 г. - 330247 тысяч рублей, соответственно 49%,40%,67% в общем объеме активов баланса банка.

Однако, известно: уровень ликвидности банка тем ниже, чем выше доля кредитов в структуре активов. Это объясняется прежде всего тем, что кредиты и проценты по ним, как правило, не возвращаются в соответствии с первоначальными условиями кредитных соглашений. В этой связи, чем лучше методика оценки кредитоспособности клиентов коммерческого банка, тем лучше качество кредитного портфеля и выше конкурентные позиции банка и его ликвидность. Одновременно следует заметить, что кредитный портфель относится к наиболее доходной его части. Следовательно, банк идет на снижение ликвидности во имя увеличения доходности своей деятельности.

2.3 Анализ ликвидности баланса ОАО Банка "ВТБ24"

Оценка ликвидности осуществляется на основе расчета трех групп коэффициентов, подлежащих, в процессе управления ликвидностью, систематическому контролю и регулированию:

- коэффициенты структурной ликвидности (К стр.);

- коэффициент краткосрочной ликвидности (К кр.);

- коэффициенты ликвидности баланса (К б.).

Структурные нормативы показывают степень возможного использования пассивов до востребования на более длительные (до 90 дней) сроки. В текущих российских условиях, по мнению банковских аналитиков, срок 90 дней является переломным с точки зрения фондирования, за которым недопустимо использование для фондирования активов средств до востребования, и активы сроком свыше 90 дней могут обеспечиваться за счет пассивов более коротких сроков не более чем на 80%.

Норматив краткосрочной ликвидности характеризует кризисный сценарий, когда для выплаты по обязательствам необходимо будет продать часть активов. К ликвидным активам, которые в определенной доле могут быть использованы для покрытия обязательств более коротких сроков, в соответствии с методикой относят портфель государственных ценных бумаг Российской Федерации, требования банка по депозитам.

В соответствии с Положением, расчету коэффициентов предшествует распределение остатков, на используемых в расчетах счетах, по срокам.

Исходя из особых отношений с основными клиентами, предполагается, что даже в случае развития кризисного сценария, средства клиентов по счетам до востребования не будут изъяты сразу. Это утверждение позволяет сделать допущение о наличии в течение определенного периода неснижаемого остатка по данным счетам.

В связи с этим, устанавливается следующий механизм трансформации неснижаемого остатка по счетам до востребования:

- рассчитывается неснижаемый остаток по счетам до востребования клиентов за последние 3 календарных месяца;

- рассчитывается линейный тренд изменения остатков;

- при горизонтальном или возрастающем тренде сумма неснижаемого остатка равными долями относится в сроки до 14, до 30 и до 90 дней;

- при понижающемся тренде, на его основе производится расчет прогнозного неснижаемого остатка, который подлежит распределению в названной пропорции.

При наличии на счетах до востребования блокировок, оформленных в виде депозитов, они вычитаются из данной статьи и показываются по срокам сделок. Блокировки на счетах до востребования под гарантии и документарные операции, которые не оформлены депозитами, и соответственно, не имеют срока завершения, учитываются как средства сроком от 14 до 30 дней.

Срочные активы и пассивы распределяются, по принципу изложенному в Рекомендациях Банка России, то есть по срокам в соответствии с контрактными сроками, по ценным бумагам, имеющим срок погашения, - в соответствии с этими сроками.

В денежных поступлениях по данным счетам учитываются как основные суммы контрактов (бумаг), так и причитающиеся к выплате проценты (купон) на дату завершения или внутри срока. Причем, процентные выплаты (промежуточные и окончательная) и выплата основной суммы ставятся каждая в свой срок.

Покрытия на специально выделенных балансовых статьях, относятся к сроку от 14 до 30 дней.

Покрытия под пластиковые карточки относятся к сроку 30-90 дней.

Собственные векселя Банка, срок платежа по которым уже наступил, но они не предъявлены клиентом к оплате, ставятся в срок 1 день.

Векселя сторонних эмитентов, срок платежа по которым наступил, но они не предъявлены Банком к оплате, относятся в срок до 14 дней.

Просроченные кредиты Банка и не оплаченные в срок векселя других эмитентов, если не принято решение об отнесении их в состав неработающего капитала, принимаются в расчет с условным сроком погашения - 90 дней.

Поступления по акциям, представляющим собой торговый или инвестиционный портфель Банка, для целей оценки ликвидной позиции относятся к сроку 30-90 дней.

Оплаченные авансом расходы и начисленная задолженность по налогам, учтенные по балансу на счетах расчетов, при расчете коэффициентов, рассматриваются как уже произведенные затраты. Кредитовый остаток по расчетам с бюджетом относится в срок до 30 дней. Если на счетах расчетов учтены сделки определенного срока, то такие суммы показываются по срокам сделок. Все прочие расчеты имеют срок 1 день.

Потоки по накладным расходам и капитальным затратам распределяются согласно ожидаемого их осуществления (согласно финансового плана).

Просроченная задолженность перед Банком (кредиты, отнесенные решением Кредитного комитета к безнадежным, неоплаченные в срок векселя, вероятность погашения которых незначительна), могут быть отнесены, при расчете коэффициентов, к неработающему капиталу, и следовательно исключена из расчета, в силу их бессрочности.

Для расчета коэффициента краткосрочной ликвидности применяются следующие корректировки по активам:

- к сроку до 14 дней относится 85% текущей рыночной цены свободного от залоговых обязательств портфеля государственных ценных бумаг РФ (не муниципальных);

По пассивам:

- сумма пассивов до 14 дней увеличивается на 50% от суммы истекающих в течение этого срока обязательств Банка по гарантиям и аккредитивам, не покрытым клиентами;

- в этот срок включается и сумма ожидаемых страховых депозитов, которые могут быть предъявлены к уплате Банком по договорам пассивных РЕПО и кредитов под залог.

В случае выявления отклонений значений коэффициентов от установленных нормативов, рассматривается вопрос о их урегулировании, путем межбанковского заимствования, либо изменения структуры активов и пассивов.

Расчет структурных коэффициентов ликвидности ООО КБ "ВТБ24" произведен на основе данных таблицы 7.

Таблица 7 - Сведения об активах и пассивах по срокам востребования и погашения тыс. руб.

| Расчетные значения | 01/01/2007 | 01/01/2008 | 01/01/2009 |

| Активы со сроком погашения до 14 дней | 42620 | 140681 | 130604 |

| Активы со сроком погашения до 30 дней | 47355 | 151719 | 180498 |

| Активы со сроком погашения до 90 дней | 57782 | 177902 | 226334 |

| Активы со сроком погашения до 180 дней | 66852 | 198345 | 262977 |

| Пассивы до востребования | 54855 | 177461 | 223559 |

| Пассивы сроком до 14 дней | 60228 | 179717 | 251553 |

| Пассивы сроком до 90 дней | 67550 | 181065 | 272687 |

| Пассивы сроком до 180 дней | 67874 | 192831 | 280428 |

Расчетные значения структурных коэффициентов ликвидности с учетом особенностей их расчета приведены в таблице 8.

Таблица 8 - Коэффициенты структурной ликвидности, %

| Коэффициент | 01/01/2007 | 01/01/2008 | 01/01/2009 | Нормативное значение |

| К1 стр | 72 | 85 | 80 | 100 |

| К2 стр | 88 | 100 | 101 | 100 |

| К3 стр | 85 | 98 | 83 | 80 |

| К4 стр | 98 | 103 | 93 | 100 |

| К кр | 71 | 78 | 51 | 80 |

На основании данных таблицы 8 можно сделать вывод о том, что коэффициент краткосрочной ликвидности не выполняется на протяжении всего анализируемого периода. Если в 2006 г. данный показатель возрос на 7% по сравнению с 2008 г., то в 2009г. - резко снизился на 20%. За счет чего произошло такое изменение? Если проследить динамику изменения структуры активов в 2006-2008г., то можно увидеть, снижение данного показателя вызвано резким снижением денежных средств на корреспондентском счете банка и вложении их большей части в выданные кредиты. Фактическое значение данного показателя на уровне в среднем 70% говорит о том, что при кризисном сценарии развития, когда для выплаты по обязательствам необходимо будет продать часть активов, банк сможет погасить лишь 70% обязательств до 14 дней.

Следует отметить еще один показатель, который имеет критическое значение и не выполняется банком на протяжении всего периода - это показатель К1 стр, среднее значение данного показателя 80%, это говорит о том, что лишь 80% пассивов до востребования могут быть погашены за счет активов со сроком погашения до 30 дней.

Прочие коэффициенты, представленные в таблице 8, также имеют критические значения по сравнению с установленными банком, прослеживается тенденция к их снижению. Возникает вопрос, не пора ли банку пересмотреть устанавливаемые нормативные значения коэффициентов структурной ликвидности и принять меры, способствующие улучшению ликвидной позиции банка.

Таблица 9 - Данные для расчета коэффициентов ликвидности баланса тыс. руб.

| Величина | 01/01/2007 | 01/01/2008 | 01/01/2009 |

| Средства в кассе + Средства на корсчетах банков | 36899 | 131075 | 76094 |

| Совокупные активы | 98490 | 268819 | 491812 |

| Чистые кредиты | 47840 | 107745 | 330247 |

| Средства в кассе, Средства на корсчетах банков, вложения в государственные ценные бумаги | 39572 | 132043 | 77062 |

| Депозиты до востребования, | 1048 | 2956 | 553 |

| Совокупные депозиты | 6631 | 23012 | 55948 |

| Денежные рыночные активы | 36899 | 131075 | 76094 |

| Денежные рыночные обязательства | 58023 | 149324 | 202217 |

| Капитал банка | 19857 | 45 567 | 59387 |

| Рискованные активы | 65245 | 159917 | 423118 |

| Просроченные кредиты | 2905 | 1942 | 696 |

Расчетные значения коэффициентов ликвидности баланса приведены в таблице 10.

Таблица 10 - Коэффициенты ликвидности баланса за 2006-2008 год, %

| Вид коэффициента | 01/01/2007 | 01/01/2008 | 01/01/2009 |

| Кб1 | 37,46 | 48,76 | 15,47 |

| Кб2 | 48,57 | 40,08 | 67,15 |

| Кб3 | 40,18 | 49,12 | 15,67 |

| Кб4 | 0, 19 | 0,13 | 0,0099 |

| Кб5 | 0,64 | 0,88 | 0,38 |

| Кб6 | 6,7 | 4,59 | 5,65 |

| Кб7 | 0, 20 | 0,17 | 0,12 |

| Кб8 | 0,66 | 0,59 | 0,86 |

| Кб9 | 0,07 | 0,02 | 0,002 |

Рисунок 3. Динамика изменения коэффициентов ликвидности баланса 2007-2009 год.

На основании таблицы 10 и рисунка 3 проведем анализ коэффициентов ликвидности баланса ОАО Банка "ВТБ24".

Показатель денежной позиции (Кб1) в 2007 году вырос по сравнению с 2008 г., однако, в виду снижения средств в кассе и на корсчетах банков, в 2009 г. значение данного показателя резко снизилось.

Наряду с этим, произошло заметное увеличение показателя использования мощностей (Кб2), потому что денежные средства, отозванные из кассы банка и с корреспондентских счетов вложены в ссуды.

В силу вышеназванных причин, показатель высоколиквидных активов банка (Кб3) претерпел значительное изменение и составляет всего 15,67 % в 2009г. по сравнению с 40,18 в 2007г.

Показатель структуры депозитов (Кб4) говорит о том, что доля депозитов до востребования в общей сумме депозитов в банке очень мала и продолжает снижаться. Данная тенденция является положительной, так как увеличение доли срочных депозитов в структуре привлеченных средств говорит о более стабильной ресурсной базе банка.

Однако, следует проанализировать, действительно ли депозиты, учитываемые на счетах срочных депозитов, работают в режиме "срочных", либо клиент может распоряжаться этими средствами в режиме депозитов до востребования, а данные депозиты предусмотрены в качестве срочных лишь для того, чтобы улучшить коэффициенты ликвидности банка.

Значение показателя соотношения кредитов и депозитов (Кб6) говорит о том, что для банка нехарактерно выдавать кредиты за счет привлеченных депозитов. За счет каких источников осуществляется выдача кредитов можно увидеть из структурного анализа ресурсной базы банка.

Качество активов, характеризуемое показателем качества активов (Кб8), является одной из важных характеристик активов банка, и значение данного показателя говорит о том, что руководству банка стоит задуматься о других способах размещения средств, менее рискованных, нежели кредиты.

Однако, коэффициент просроченных ссуд (Кб9) говорит о том, что при всей рискованности портфеля активов банка доля просроченных ссуд очень низка в общей сумме выданных кредитов, при этом доля просроченных ссуд продолжает снижаться на протяжении анализируемого периода, что является положительной тенденцией.

Расчет нормативов ликвидности проведем на основании данных таблицы 11.

Таблица 11 - Данные для расчета нормативов ликвидности ЦБ РФ тыс. руб.

| Расчетная величина | 01/01/2007 | 01/01/2008 | 01/01/2009 |

| Высоколиквидные активы банка | 41967 | 96571 | 46170 |

| Обязательства банка по счетам до востребования: | 65949 | 176573 | 223605 |

| Ликвидные активы банка | 49800 | 159753 | 204449 |

| Обязательства банка по счетам до востребования и на срок до 30 дней: | 72014 | 181793 | 249461 |

| Задолженность банку свыше 1 года | 3920 | 3596 | 27684 |

| Собственные средства (капитал) банка | 18455 | 44748 | 60383 |

| Обязательства банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года: | 23845 | 49271 | 89752 |

| Обязательные резервы | 2662 | 14842 | 29437 |

| Суммарные активы банка | 92491 | 263522 | 427053 |

Значения нормативов ликвидности ОАО Банка "ВТБ24", рассчитанные в соответствии с требованиями ЦБ РФ приведены в таблице 12.

Таблица 12 - Нормативы ликвидности ОАО Банка "ВТБ24" на основе требований ЦБ РФ, %

| Наименование коэффициентов | Нормативное значение | 01/01/2007 | 01/01/2008 | 01/01/2009 |

| Коэффициент мгновенной ликвидности (Н 2) | Не менее 15 | 63,6 | 54,6 | 20,6 |

| Коэффициент текущей ликвидности (Н 3) | Не менее 50 | 82,2 | 87,9 | 81,9 |

| Коэффициент долгосрочной ликвидности (Н 4) | Не более 120 | 9,2 | 7,3 | 30,8 |

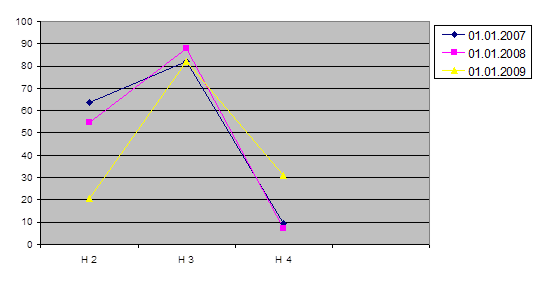

Рисунок 4 Динамика изменения нормативов ликвидности ОАО Банка "ВТБ24" на основе требований ЦБ РФ за 2007-2009 год.

Анализируя данные таблицы 12 и рисунка 4 можно сделать следующие выводы: для ОАО Банка "ВТБ24" на всем протяжении анализируемого периода происходит снижение норматива мгновенной ликвидности Н2 с 63,6 в 2007 г. до 20,6 в 2009 г. на 43 процентных пункта, и составил чуть более нормативно установленного значения.

Значение норматива текущей ликвидности Н3 вполне удовлетворяет нормативно установленному значению, хотя в 2009 году заметно некоторое снижение данного показателя (несмотря на увеличение доли ликвидных активов).

Норматив долгосрочной ликвидности Н4 указывает на то, что сумма долгосрочных кредитов не должна превышать сумму собственных средств и долговых ресурсов, привлекаемых банком свыше одного года более, чем в 1,2 раза. Указанный норматив в рассматриваемых периодах соблюден и не нуждается в корректировке.

Таким образом, можно сделать вывод о том, что ОАО Банк "ВТБ24" выполняет обязательные экономические нормативы ликвидности, установленные ЦБ РФ.

Заключение

Сегодня в условиях нестабильности на мировых финансовых рынках очень важно объективно взглянуть на ситуацию в банковском секторе. Информация провоцирует дестабилизацию в банковском секторе, а клиентов банков - на досрочное изъятие своих средств.

В целях защиты интересов вкладчиков и кредиторов банков 23 октября 2009 г. Государственная Дума РФ приняла сразу в трех чтениях Закон "О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года", направленный на предупреждение банкротства кредитных организаций[8].

Приоритетным при реализации этого Закона является сохранение активов проблемного банка в обороте и обеспечение системной стабильности путем перехода банка под контроль нового инвестора без отзыва лицензии. Выполнение новых функций по предупреждению банкротства банков и соответствующую организационную работу предлагается поручить Агентству по страхованию вкладов. Такая работа будет вестись в тесном взаимодействии и под контролем Банка России.

Согласно закону, в случае если финансовое положение банка неустойчиво, угрожает интересам вкладчиков и кредиторов, то Банк России может направить АСВ предложение принять участие в осуществлении мер по предупреждению банкротства банка. При этом Банк России может не отзывать у банка лицензию и предоставить рассрочку по платежам в обязательные резервы, депонируемые в Банке России. В этом случае АСВ разрабатывает план участия в предупреждении банкротства банка, который согласовывается с Банком России. Законопроект предусматривает несколько вариантов мер, которые будут осуществляться в соответствии с планом участия.

Законом предусмотрено необходимое финансирование деятельности по предупреждению банкротства банков. Помимо средств новых инвесторов допускается использование и средства федерального бюджета, фондов страхования вкладов, а также Банка России. Согласно Закону Агентство может оказывать финансовую помощь инвесторам, приобретающим контрольный пакет акций неустойчивой кредитной организации, а также тем банкам, которые будут готовы выкупить имущество и обязательства должника. Если инвесторы и покупатели имущества не будут найдены, то Агентство сможет само приобрести контрольный пакет акций и осуществить соответствующие вложения в капитал банка с использованием средств фонда обязательного страхования вкладов, но только при условии, если расходование средств фонда уменьшит затраты при ликвидации банка и это не повлияет на устойчивость фонда.

Таким образом, при возникновении проблем у того или иного банка, не будет запускаться стандартная процедура банкротства, неустойчивой коммерческой организации своевременно будет оказана финансовая помощь, и она сразу же продолжит выполнять все обязательства перед своими клиентами, вкладчиками и кредиторами. При этом к новому инвестору переходят все обязательства перед всеми вкладчиками независимо от суммы вклада. Следовательно, новый закон обеспечивает гарантии сохранности не только вкладов до 700 тысяч рублей, но и более крупных вкладов без ограничения суммы.

Список использованной литературы

1. ФЗ РФ "О банках и банковской деятельности" (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ) (с изменениями на 8 апреля 2009 года);

2. О составлении финансовой отчетности. Инструкция Банка России от 01.10.97 №17 с изменениями от 04.02.98 №162-У, от 12.05.98 №225-У.

3. Банковское дело / под ред.Е. - Ф. Жукова, Н.Д. Эриашвили. М.: Юнити, 2006.

4. Банковское дело: учебник для вузов/ Е.П. Жарковская - М.: Издательство "Омега-Л", 2009.

5. Банковское дело: учебник для вузов, 2-е изд. / под ред.Г. Белоглазовой, Л. Кроликовецкой. - СПб.: Питер, 2009.

5. Гиляровская Л.Т. Комплексный анализ финансово-экономических результатов деятельности банка и его филиалов: учеб. Пособие для вузов. Спб.: Питер, 2003

6. Ковалев В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика, 2005г.

7. Основы банковского дела: учебное пособие для сред. проф. образования / под ред. проф.Г. Г. Коробовой и проф. Ю.И. Коробова. - М.: Магистр, 2009

8. Панова Г.С. Кредитная политика коммерческого банка. - М.: ДИС, 2002г.

9. Стародубцева Е.Б. Основы банковского дела: Учебник. - М.: ФОРУМ: ИНФРА-М, 2005

10. Тосунян Г.А. Банковское дело в России: опыт, проблемы, перспективы. М.: Наука, 2003.

11. Черкасов В.Е. Финансовый анализ в коммерческом банке. М.: БЕК, 2003.

12. http://www.vedi.ru/

[1]. Основы банковского дела: учебное пособие для сред. проф. образования / под ред. проф. Г.Г. Коробовой и проф. Ю.И. Коробова.- М.: Магистр, 2009

[2] Стародубцева Е. Б. Основы банковского дела: Учебник. — М.: ФОРУМ: ИНФРА-М, 2005

[3] Основы банковского дела: учебное пособие для сред. проф. образования / под ред. проф. Г.Г. Коробовой и проф. Ю.И. Коробова.- М.: Магистр, 2009

[4]. Основы банковского дела: учебное пособие для сред. проф. образования / под ред. проф. Г.Г. Коробовой и проф. Ю.И. Коробова.- М.: Магистр, 2009

[5] Стародубцева Е. Б. Основы банковского дела: Учебник. — М.: ФОРУМ: ИНФРА-М, 2005

[6] Тосунян Г. А. Банковское дело в России: опыт, проблемы, перспективы. М.: Наука, 2003.

[7] Банковское дело: учебник для вузов, 2-е изд. / под ред. Г. Белоглазовой, Л. Кроликовецкой.- СПб.: Питер, 2009.

[8] http://www.vedi.ru/

2020-01-15

2020-01-15 324

324