Объем коммерческого рынка ГЛС в ценах закупки аптек в июле 2008 г. вырос на 4,5% по сравнению с июнем 2008 г. и составил 13,3 млрд. руб. (с НДС), что на 27% больше, чем в июле 2007г.

Средняя стоимость упаковки ГЛС на коммерческом рынке России за последний месяц выросла на 2,9% по сравнению с прошлым месяцем и составила 41,54 руб.

Согласно индексу Ласпейреса в июле 2008 года по сравнению с июнем 2008 года цены в рублях выросли на 0,5%. По сравнению с декабрем 2007 года рост цен составил 5,5% в рублях, в долларовом выражении на 11%, при этом по наиболее востребованным препаратам (ТОП-100) в июле 2008 года цены выросли больше: на 7,5% в рублях. Фактор роста цен – один из основных факторов роста рынка в 2008 году. Инфляция за 7 месяцев превысила годовую за 2007 год почти в 1,5 раза.

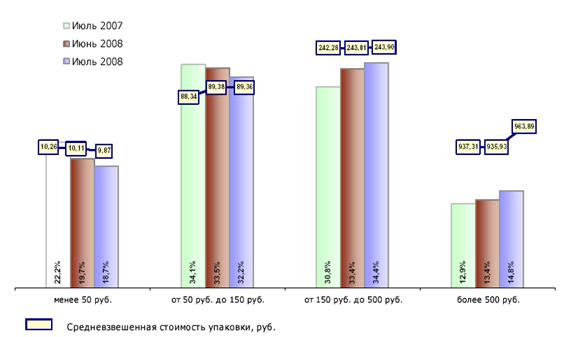

Структура рынка по ценовым категориям в июле 2008 года по сравнению с июнем 2008 года изменилась в пользу дорогих препаратов. Наиболее емкими остаются сегменты препаратов с ценой от 50 до 150 руб. за упаковку (32,2% рынка) и от 150 до 500 руб. за упаковку (34,4%). Доля сегмента до 50 руб. продолжает снижаться (18,7%).(рис.4)

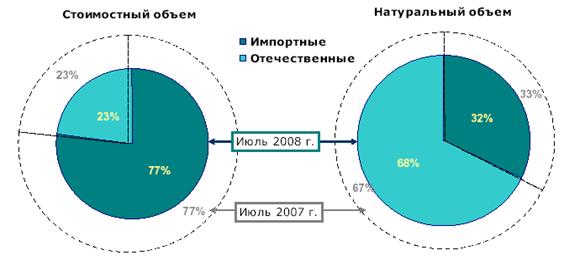

В июле 2008 года большинство препаратов продающихся на рынке являлись отечественными (68% натурального объема рынка), однако вследствие того, что препараты отечественного производства значительно дешевле импортных, то в стоимостном выражении они занимают 23%.(рис.5)

Коммерческий сегмент рынка в июле 2008 года представлен на 56% рецептурными препаратами и на 44% безрецептурными.

Рис.4 Структура разных ценовых категорий на коммерческом аптечном рынке ГЛС России в июле 2008 г.

Рис.5 Соотношение объемов продаж импортных и отечественных ГЛС на коммерческом аптечном рынке России в июле 2008 г., %

Рейтинг фирм по стоимостному объему продаж возглавляет компания Sanofi-Aventis, на втором месте — Berlin-Chemie/A.Menarini/, на третьем месте — Фармстандарт. Доля Фармстандарта снижается, вследствие снижения продаж ведущего препарата компании Арбидол. Это привело к снижению места Фармстандарта в рейтинге.

ТОП торговых наименований ЛС по стоимостному объему аптечных продаж в России по итогам июля 2008 г. возглавил ВИАГРА (1,00%), на втором месте – АКТОВЕГИН (0,83%), на третьем -ПЕНТАЛГИН (0,77%).

Объем российского аптечного рынка БАД в стоимостном выражении в июле 2008 г. по сравнению с июнем 2008 г. вырос на 0,9% и составил 0,84 млрд. руб. По сравнению с июлем 2007 года стоимостный объем текущего периода вырос на 42%. В натуральном выражении объем аптечного рынка БАД в июле 2008 года упал на 1,9% по сравнению с июнем 2008 года и составил 16,8 млн. упаковок. Средневзвешенная цена упаковки БАД в июле выросла на 2,9% по сравнению с июнем и составила 49,94 руб.

5.1 Краткая характеристика ЗАО “Аптечная сеть 36,6”

«Аптечная сеть 36.6» стала первой российской компанией, основавшей в Москве фирменную сеть аптек западного типа. Компания была создана на базе дистрибьюторской компании «Время», основанной в 1991 году А. Бектемировым и С.Кривошеевым. Сейчас в состав группы входят более 230 аптек в России и три фармацевтические фабрики, что делает ее одной из 10 крупнейших фармацевтических компаний России. Число сотрудников группы составляет около 5500 человек. По данным Gallup Media в 2003г. торговая марка «36,6» была признана первой по узнаваемости среди компаний розничной торговли Москвы.

Миссия компании состоит в том, что бы «стремиться помогать людям вести здоровый образ жизни, способствовать их долголетию и благополучию. Основные задачи компании - стать первой общенациональной аптечной сетью и сохранить свои лидирующие позиции на рынке России; стать для широких слоев российских потребителей предпочтительным источником товаров для здоровья и красоты».

Компания отличается высокими темпами роста продаж в сочетании с жестким контролем над затратами и эффектом масштаба розничной сети. Основной акцент сделан на развитии сети – в том числе за счет экспансии в регионы. «Аптечная сеть 36,6» повышает информационную прозрачность и улучшает корпоративную культуру. После (второго в России) IPO ликвидность акций компании значительно повысилась, - сейчас акции торгуются на ММВБ и РТС. С начала 2004 год стоимость обыкновенной акции ОАО «Аптечная сеть 36,6» повысилась на 52%. Тем не менее, мы позитивно оцениваем усилия менеджмента, стратегию и тенденции развития компании и ожидаем повышения курсовой стоимости акций компании. Наша прогнозная стоимость составляет 15,5 долл., что предполагает 19,2% роста до конца 2004 года.

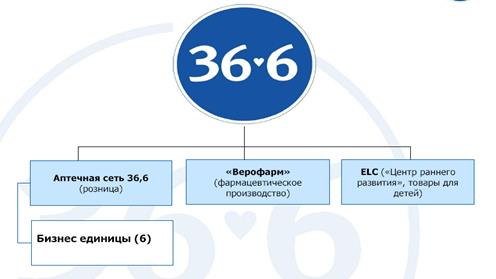

Розничный бизнес. «Аптечная сеть 36,6» насчитывает более 230 аптек по всей России, 66 в Москве, 114 в Башкирии и Мурманске. В ближайшее время планируется поглощение ряда региональных розничных аптечных сетей и выход компании на рынок Санкт-Петербурга, расширение московской сети. Через аптеки реализуются лекарственные препараты, а так же парафармацея, представленная средствами ухода за телом, кремами и шампунями. Доля розничного бизнеса в структуре доходов компании составляет 63%. Именно на развитии розничного бизнеса акцент в рамках стратегии компании.

Производство. Основывается на базе трех заводов ЗАО «Верофарм». «Верофарм» является одной из лидирующих российских компаний-производителей воспроизведенных лекарственных средств -препаратов и копий популярных лекарств, у которых закончился срок патентной защиты – дженериков (Generic), а так же онкологических препаратов, витаминов и медицинских пластырей. Общий ассортимент продукции «Верофарма» охватывает широкий спектр фармакологических областей, фармацевтический портфель превышает 250 наименований. По итогам 2003г. Верофарм занимает 4-е место по объему производства и продаж среди российских компаний-производителей. Тем не менее в условиях повышения контроля за патентами и усиления конкуренции со стороны производителей лекарственных препаратов, в первую очередь – со стороны восточно-европейских производителей.

Структура компании представлена на рисунке 6.

Рис.6 структура аптечной сети 36,6

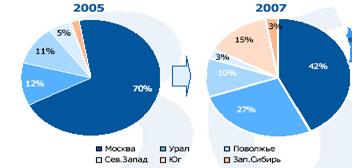

Компания присутствует в большинстве российских городов с населением более 500 тыс. человек. Количество аптек по состоянию на 1 полугодие 2008 года составляет:

| · Москва - Центр | 402 |

| · Северо-Запад | 27 |

| · Южный Урал | 275 |

| · Юг | 203 |

| · Поволжье | 130 |

| · Северный Урал | 113 |

| · Западная Сибирь | 69 |

География продаж данной фирмы представлена на рисунке 7.

Рис.7 География продаж ЗАО “Аптечная сеть 36,6”

2020-01-15

2020-01-15 206

206