Нематериальный актив первоначально оценивается по себестоимости, которая включает сумму уплаченных денежных средств или их эквивалентов (справедливая стоимость другого возмещения), переданного в счет оплаты стоимости актива на момент его приобретения или сооружения.

Себестоимость - сумма уплаченных денежных средств или их эквивалентов, или справедливая стоимость другого возмещения, переданного в счет оплаты стоимости актива на момент его приобретения или сооружения, или, там где это применимо, сумма, относимая на такой актив при его первоначальном признании в соответствии с требованиями других Международных стандартов финансовой отчетности.

Себестоимость отдельно приобретенного нематериального актива, как правило, поддается достоверной оценке. Это именно так, когда возмещение при покупке предоставляется в форме денежных средств или других денежных активов.

Оценка НМА производится по затратам на приобретение (создание):

· Приобретение НМА: затраты включают покупную цену, таможенные пошлины, невозмещаемые налоги, прочие прямые затраты на подготовку актива к эксплуатации, включая стоимость юридического сопровождения сделки. Процентные расходы (в т.ч. скрытые в разнице между ценой покупки в рассрочку и за наличный расчет) учитываются по МСФО 23 Затраты по займам

· Приобретение в ходе объединения бизнеса: по МСФО 3 Объединение предприятий, актив признается по справедливой стоимости на дату объединения. НМА признаются и в тех случаях, когда они не были учтены в отчетности приобретаемой компании. Однако если стоимость НМА не может быть оценена (ни по рыночным ценам, ни экспертной оценкой) - НМА не признается, а включается в общий котел гудвилла. Кроме того, признание НМА не может вести к образованию (увеличению) отрицательной гудвилл

· Приобретение за счет государственных субсидий: по МСФО 20 Учет государственных субсидий, возможна альтернатива: (а) признание НМА по справедливой стоимости (б) по сумме номинальной стоимости и иных прямых затрат

· Обмен на разнородные НМА: по справедливой стоимости полученного актива за исключением случаев, когда (а) операция обмена не имеет коммерческого содержания, или (б) справедливая стоимость и полученного, и переданного актива не поддается достоверной оценке.

· Обмен на однородные НМА (долю в однородном НМА): по балансовой стоимости переданного актива (без прибыли или убытка) с проверкой справедливой стоимости и, при необходимости - с последующим признанием обесценения (признанием убытка)

· Внутренне созданная гудвилл не признается

· Внутренне созданные торговые марки, права на публикацию, базы данных клиентов - не признаются

Себестоимость же приобретаемого нематериального актива включает:

· цену приобретения за вычетом импортных пошлин и не возмещаемых налогов;

· прямые затраты по приведению актива в рабочее состояние.

Примерами прямых затрат будут являться затраты на вознаграждение работникам, возникающие непосредственно в связи с приведением актива в его рабочее состояние, затраты на оплату профессиональных услуг, возникающие непосредственно в связи с приведением актива в его рабочее состояние, затраты на проверку надлежащей работы актива.

Товарный знак

Действующее законодательство определяет товарный знак как обозначение, способное отличать товары одних юридических или физических лиц от однородных товаров других юридических или физических лиц. Существует ряд условий, которым должно отвечать обозначение, чтобы быть признанным товарным знаком, т. е. стать объектом правовой охраны. В законе нет перечня таких необходимых условий, однако, их легко можно вывести. Итак, товарный знак - это условное обозначение (символ), который помещается на выпускаемой продукции, и заменяет подчас длинное и неудобное наименование изготовителя товара. Очевидно, что не может считаться товарным знаком помещение на изделии полных сведений, касающихся изготовителя товара. Далее, то или иное обозначение может быть признано товарным знаком лишь в том случае, если оно позволяет потребителю без труда узнать нужную ему продукцию и не спутать с аналогичной продукцией других производителей.

Поэтому необходимым условием правовой охраны знака является его новизна. Закон говорит нам, что новыми будут считаться лишь такие условные обозначения товаров, которые по своему содержанию не являются тождественными до степени смешивания:

· с товарными знаками, ранее зарегистрированными или заявленными на регистрацию в РФ на имя другого лица в отношении однородных товаров;

· с товарными знаками других лиц, охраняемых без регистрации в силу международных договоров РФ;

· с фирменными наименованиями (или их частью), принадлежащими другим лицам, получившим право на эти наименования ранее поступления заявки на товарный знак в отношении однородных товаров;

· с наименованиями мест происхождения товаров, охраняемыми в РФ, кроме случаев, когда они включены в товарный знак как неохраняемый элемент, регистрируемый на имя лица, имеющего право на пользование таким наименованием.

Из вышеперечисленного вытекает, закон РФ, как и большинство зарубежных закрепляет принцип не абсолютной, а относительной новизны условных обозначений, заявляемых в качестве товарных знаков. Это означает, что регистрация того или иного обозначения в качестве товарного знака в каких-либо других странах не препятствует признанию данного обозначения товарным знаком в РФ, если иное не вытекает из международных соглашений, в которых участвует РФ.

Таким образом, сущность требования новизны заключается в том, что обозначение, заявленное в качестве товарного знака, не должно быть тождественным или сходным с товарными знаками, уже зарегистрированными или заявленными на регистрацию в РФ или охраняемыми в РФ в силу международных соглашений. Тождественным признается обозначение, которое во всех своих элементах совпадает с уже известным товарным знаком и при этом относится к одному и тому же классу товаров.

Следует, однако, отметить, что гораздо сложнее обстоит дело тогда, когда речь идет о сходных обозначениях. В действующем законодательстве указывается в общих чертах на недопустимый уровень близости заявляемого обозначения уже известному - наличие между ними сходства до степени их смешивания. Данное указание довольно абстрактно, но все, же вносит некоторую ясность. Очевидно, в частности, что совпадение некоторых элементов обозначений не влечет за собой отказ в регистрации товарного знака.

И последнее, обозначение может считаться товарным знаком лишь тогда, когда оно в установленном порядке зарегистрировано.

Таковы требования предъявляемые законом к товарным знакам. Но нельзя не отметить, что исследователями выдвигаются и некоторые другие требования. Так, существует мнение, согласно которому не могут заявляться в качестве товарных знаков обозначения, не отвечающие эстетическим требованиям. Думается, что было бы поспешно согласиться с данным утверждением, так как из закона оно не вытекает и отказ в регистрации обозначения по мотиву его не художественности будет незаконным.

Знак обслуживания Знаком обслуживания признается обозначение, способное отличить услуги одних юридических или физических лиц от однородных услуг других юридических или физических лиц. Закон РФ «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров» предъявляет к знакам обслуживания такие же требования, какие предъявляются к товарным знакам. Иными словами, обозначение может быть признано знаком обслуживания, если оно носит характер символа, является новым и зарегистрировано в Патентном ведомстве. Знак обслуживания практически не имеет отличий от товарного знака и по своему правовому режиму. В частности закон РФ о товарных знаках не содержит ни одной нормы, которая бы распространяла свое действие только на товарные знаки или только на знаки обслуживания. Различаются они лишь по объекту маркировки: если товарные знаки индивидуализируют и рекламирую товары определенных производителей, то знаки обслуживания предназначены для различения однородных услуг, оказываемых разными лицами. Следует, однако, заметить, что на практике указанное различие также нередко стирается, поскольку один и тот же знак может быть зарегистрирован на имя конкретного владельца и по классу товаров, и по классу услуг. В качестве примера можно сослаться на возможность одновременной регистрации обозначения, по классу товаров «Химические вещества промышленного назначения» и по классу услуг «Исследования в области химии». Знаки обслуживания, зарегистрированные для того или иного класса услуг, охраняются лишь в пределах видов услуг данного класса. Этапы выполнения сквозной задачи

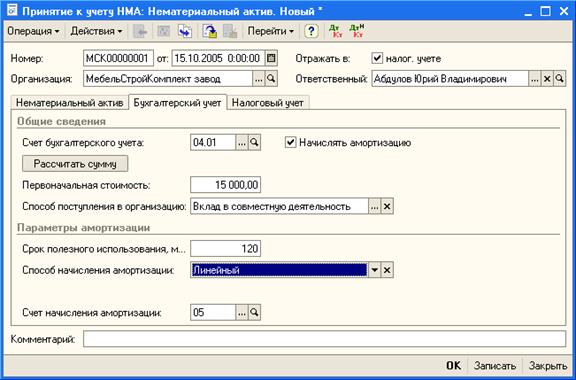

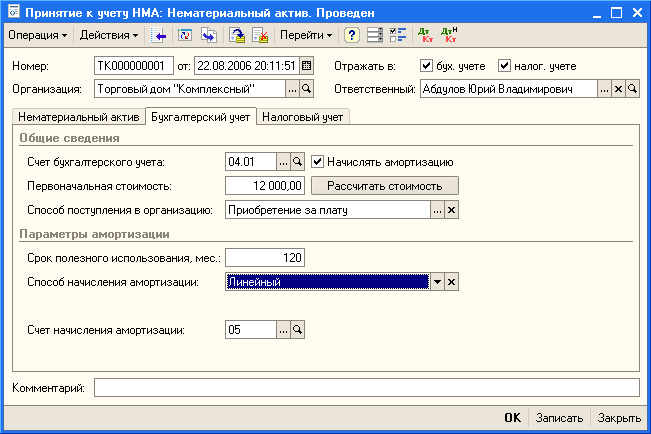

В начале работы программы «1С» является заполнение сведений об организации. Для этого нужно зайти в данную информационную базу, выбрать вкладку меню Предприятие/Организации. Далее - кнопка добавить. Здесь заполняются следующие реквизиты:

· Наименование,

· Основной банковский счет

· ИНН, КПП, код ИФНС,

· Дата регистрации,

· Свидетельство о постановке на учет.

При нажатии на строку с наименованием банковского счета появляется новое окно, в котором можно добавить сведения о банке:

· наименование счета,

· банк, номер счета,

· дата открытия,

· вид, валюта (руб., доллары и т.д.)

В разделе контактная информация можно заполнить юридический, фактический, почтовый адрес, а также телефон организации. При наличии информации заполняются разделы Коды и Фонды.

Необходимо создать параметры учетной политики бухгалтерского учета. Для этого выбираем вкладку Предприятие/Учетная политика (бухгалтерский учет) и заполняем следующие параметры: период, способ оценки МПЗ (из списка: метод ФИФО, ЛИФО, по средней – выбирается - по средней).

Заполнение параметров учетной политики налогового учета. Команда Предприятие/Учетная политика (налоговый учет). В появившемся окне заполняем:

· период,

· способ оценки МПЗ (по средней),

· момент определения налоговой базы НДС (по отгрузке или оплате – выбираем по отгрузке).

В графе специальные налоговые режимы есть две возможности: либо применяется упрощенная система налогообложения (УСН), либо организация ведется плательщиком налога на доход (ЕНВД), в нашем случае, при выборе ставим галочку напротив ЕНВД.

Настройка параметров учета: Меню/Предприятие/Настройка параметров учета, здесь есть следующие разделы:

· общие,

· валюты,

· аналитический учет МПЗ,

· аналитический учет расчетов с контрагентами,

· производство,

· обмен данными,

· шаблоны телефонов.

В разделе Аналитический учет МПЗ выбирается Ведение складского учета в бухгалтерском и налоговом учете.

Заполнение сведений о деловых партнерах организации. Для этого необходимо выбрать вкладку меню Основная деятельность/Контрагенты. В появившемся окне создаем две группы: Покупатели и Поставщики. Для добавления в данные группы контрагентов организации нужно кликнуть два раза мышкой по названию и нажать кнопку Добавить. Сразу следует заполнить основные сведения о контрагентах, а именно: ИНН, КПП, наименование договора, взаиморасчеты (по договору в целом) и валюту

Теперь нужно добавить сведения о товарах и услугах, приобретаемых и реализуемых организацией: Основная деятельность/Номенклатура/Товары, здесь и заносим новую информацию о товарах. Нажимаем кнопку Добавить и в появившемся окне заполняем записи: краткое наименование товара (полное вводится автоматически), единицу измерения и ставку НДС. Также следует заполнить номенклатурную группу товара.

Ввод начальных остатков по счетам бухгалтерского и налогового учета: Проводки/Операция(бухгалтерский и налоговый учет). В верхней части заполняется дата, сумма операции, в окне бухгалтерского учета – необходимый счет, например 41.03, счет по кредиту выбирается вспомогательный 000, для субконто заполняем вид товара и количество. Не следует забывать, что если сальдо активное, то счет учета по дебету, пассивное – по кредиту.

Далее нужно оформить покупку товаров. Для этого открываем: Основная деятельность/Покупка/Поступление товаров и услуг. Кнопка добавить, и открывается окно ввода информации. Заполнить следующие реквизиты:

· дата,

· контрагент,

· склад,

· договор, а также из группы Товары

· выбираем нужный из списка, а если этого товара нет, то сначала его следует добавить.

Счет заполняется автоматически, но его все равно стоит проверить. Также желательно заполнить тип цен, которые находятся в вкладке цены и валюта, и Счет – фактуру, она находится внизу окна и вызывается щелчком мышки, в которой необходимо заполнить дату и номер.

Выставление счета на оплату покупателю: Основная деятельность/Продажа/Счет на оплату покупателю и ввести следующие данные:

· дата,

· контрагент,

· договор

·, банковский счет, номер счета, дата открытия,

· валюта,

· в разделе дополнительно указываем КПП в платежных документах.

Но сначала необходимо добавить данные о банке: наименование, корреспондирующий счет, БИК, город, адрес, телефон. В разделе Товары выбираем необходимый товар, его количество, цена, НДС, остальное вычисляет программа. В панели Цена и валюта указывается тип цен. Для получения печатной формы на экране внизу окна выбирается операция получения печатной формы.

Оформление поступивших денежных средств на расчетный счет организации. Для этого выбираем: Банк и касса/Платежное поручение входящее. Затем добавить новый документ и указать:

· дату,

· плательщика,

· банковский счет, сумму, договор, ставку НДС, статью ДДС,

· подтверждение «Оплачено»;

· в операции выбираем – оплата от покупателя.

Затем необходимо оформить факт продажи товаров: Основная деятельность/Продажа/Реализация товаров и услуг. Добавляем новую и указываем: дату, контрагента, склад, договор. Далее через Действия получаем счет на оплату покупателю и нажимаем заполнить. Все сведения появляются на экране. Внизу окна вводится Счет-фактура. Для получения печатных форм Расходной накладной и Счет фактуры внизу окна нажимается кнопка с аналогичным названием.

Теперь нужно перечислить денежные средства поставщику с расчетного счета организации, для этого выбираем: Банк и касса/Платежное поручение исходящее. Добавить новое платежное поручение, и заполнить следующие реквизиты:

· дата,

· подтверждение «Оплачено»,

· получатель,

· банковский счет, сумма, договор, статья ДДС (оплата поставщикам).

Далее выбираем: Действие/На основании/Поступление товаров и услуг. Все сведения появляются на экране. Для выбора печатной формы нажимаем на кнопку Платежное поручение, которое находится внизу окна.

Седующий этап – завершение периода месяца, он служит для подведения итогов: Основная деятельность/Закрытие месяца. Добавляется новый документ, в котором указывается дата и ставятся галочки напротив всех статей. Затем для просмотра бухгалтерских проводок выполняем: Перейти/Журнал проводок (бухгалтерский учет).

Получение данных по остаткам и оборотам счетов бухгалтерского и налогового учета может быть осуществлен различными способами, например составлением оборотно-сальдовой ведомости: Отчеты/Оборотно-сальдовая ведомость. В полученном окне указыть период и нажать кнопку Сформировать. Аналогично можно составить и оборотно-сальдовую ведомость по счету, в которой кроме периода указывается счет и после этого нажимается кнопка Сформировать. Так можно получить данные об оборотах на данном счете. Более того, через команды Отчеты/Анализ счета и Отчеты/Анализ субконто можно получить необходиые документы.

Формирование регламентированной отчетности, необходимой для налоговой и других проверок осуществляется через: Отчеты/Регламентированные отчеты. Различают:

· Бухгалтерскую отчетность

· Налоговую отчетность

· Отчетность по физическим лицам

· Отчетность в фондах

Для составления бухгалтерского баланса необходимо зайти в раздел Бухгалтерская отчетность, в котором есть различные подразделы: отчет о прибылях и убытках, отчет о движении капитала, отчет о движении денежных средств, целевое использование денежных средств, приложение к балансу. Выбираем Бухгалтерский баланс, заполняем период, нажимаем ОК. Единицей измерения могут быть как руб., так и тыс.руб. В панели имеется функция Расшифровка, с подробными данными подсчетов по каждой строке: сальдо на начало и конец месяца по дебету, сальдо на начало и конец месяца по кредиту и итого. Также есть функция Настройка, которая предлагает сохранить расшифровку. Функция Выгрузить выгружает информацию из отчета в файл в утвержденном формате. В балансе существуют желтые строки, в которых информация заполняется вручную и зеленые, заполняемые автоматически. Для того, чтобы вывести печатную форму баланса на экран, необходимо нажать кнопку Печать, затем Печать бланка. Для сохранения документа в информационной базе нажимается кнопка Сохранить.

ЗАКЛЮЧЕНИЕ

В заключение необходимо отметить, что многие вопросы, связанные с правовым регулированием и бухгалтерским учетом нематериальных активов, не получили необходимого нормативного закрепления, в связи с чем создают определенную сложность. При анализе нормативных актов различного уровня и практической деятельности многих организаций складывается впечатление, что понятием "нематериальные активы" пользуются во всех случаях, когда возникают затруднения с отнесением тех или иных объектов и расходов к определенным активам предприятия.

Приложения

Бухгалтерские проводки по учету нематериальных активов

| № | Содержание операции | Первичные документы | Корреспонденция счетов | |

| Дт | Кт | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Поступил объект нематериальных активов от поставщика и первоначально учтен в составе капитальных вложений. | Акт приемки-передачи, счет или договор, авторский договор. | 08.5 | 60 |

| 2 | Отражены дополнительные расходы (вознаграждение посреднику, бухгалтерские услуги, консультационные услуги, плата за регистрацию), связанные с поступлением объекта НМА, и учтены первоначально в составе капитальных вложений. | Счет или договор. | 08.5 | 60,76 |

| 3 | Отражен НДС по приобретенному объекту НМА и дополнительным расходам. | Счет-фактура. | 19 | 60,76 |

| 4 | Оплачены по безналичному расчету счет поставщика и дополнительные расходы. | Платежное поручение, выписка банка. | 60,76 | 51 |

| 5 | Оплачены наличными счет поставщика и дополнительные расходы. | РКО, квитанция к приходному кассовому ордеру, чек ККТ. | 60 | 50 |

| 6 | Объект принят к учету в сумме всех затрат на его приобретение в качестве объекта НМА. | Акт приемки, карточка НМА-1. | 04 | 08.5 |

| 7 | Списан НДС по поступившим и оплаченным материальным ценностям в зачет бюджету. | Запись в книге покупок, счет-фактура, выписка банка. | 68 | 19 |

| 8 | Начислена амортизация (в зависимости от направления использования объекта) с отражением суммы амортизации на отдельном счете. | Расчет бухгалтерии. | 20, 23, 25, 26, 44 | 05 |

| 9 | Начислена амортизация (в зависимости от направления использования объекта) с отражением суммы амортизации на счете НМА. | Расчет бухгалтерии. | 20, 23, 25, 26, 44 | 04 |

| 10 | Списана амортизация выбывающего объекта НМА. | Акт списания (передачи) НМА, расчет бухгалтерии. | 05 | 04 |

| 11 | Списана остаточная стоимость выбывающего объекта НМА. | Акт списания (передачи) НМА, расчет бухгалтерии. | 91 | 04 |

Пример.

1. Организация приобрела у лицензиара исключительное право на использование объекта нематериальных активов, стоимость которого определена в установленном порядке и учитывается на счете 04 "Нематериальные активы" стоимостью 50 тыс. руб.

2. Срок полезного использования - 5 лет, или 60 месяцев.

3. Списание амортизационных отчислений осуществляется ежемесячно

лицензиатом в размере 833 руб., за год - 10 тыс. руб. (50 000 руб.: 60 = 833 руб.), (50 000 руб.: 5 = 10 000 руб.).

При применении начисления амортизационных отчислений способом уменьшаемого остатка годовая сумма этих отчислений определяется исходя из остаточной стоимости на начало отчетного года и нормы амортизации, исчисленной из срока полезного использования.

Список литературы

1. Федеральный закон "О бухгалтерском учете". ст.13 от 21.11.96 г. N129- ФЗ

2. Положение по бухгалтерскому учету «Учет нематериальных активов»14/2007.

3. Бабаева Ю.А. Бухгалтерский финансовый учет: Учебник для вузов. – М.: Вузовский учебник, 2005.

4. Воронина Л. Учет нематериальных активов. – М.: Эксмо-Пресс, 2005.

5. Казин А.А. Нематериальные активы: бухгалтерский и налоговый учет. – М.: Альфа-Пресс, 2004.

6. Шипова Е.В. Оценка интеллектуальной собственности: Учеб. пособие. - Иркутск: БГУЭП, 2003.

7. Малявкина Л.И. Учет объектов интеллектуальной собственности // Бухгалтерский учет. 2007. №3. – стр.28.

8. Международные стандарты финансовой отчетности М.: Аскери-АССА. - 1999.

9. Ржаницына В. Нематериальные активы в системе МСФО. // Консультант. 2005. №21. – стр.15.

10. Фомичева Л.П. Товарные знаки и знаки обслуживания:правовые основы,учет и налоги. //НАЛОГ*ИНФО. Москва, 2008

2020-01-14

2020-01-14 208

208