Оценка стоимости компании - это объективный показатель результатов ее деятельности. Оценка стоимости компании включает в себя углубленный финансовый, организационный и технологический анализ текущей деятельности и перспектив оцениваемого предприятия.

Стоимость компании определяется ее дисконтированными будущими денежными потоками, и новая стоимость создается лишь тогда, когда компании получают такую отдачу от инвестированного капитала, которая превышает затраты на привлечение капитала. Управление стоимостью еще углубляет эти концепции, так как в такой системе управления именно на них строится весь механизм принятия крупных стратегических и оперативных решений. Правильно налаженное управление стоимостью означает, что все устремления компании, аналитические методы и приемы менеджмента направлены к одной общей цели: помочь компании максимизировать свою стоимость, строя процесс принятия управленческих решений на ключевых факторах стоимости.

| Показатель | Годы | |||

| 2006 | 2007 | 2008 | 2009 | |

| Валовая прибыль, руб. | 2 867 821 | 2 666 835 | 931 149 | 2 186 479 |

| Операционная прибыль, руб. | 3 910 111 | 1 489 148 | 910 356 | 3 224 687 |

| Прибыль до выплаты налога, руб. | 40 125 909 | 1 169 540 | 4 475 046 | 7 568 128 |

| Чистая прибыль (NOPAT), руб. | 39 256 560 | 461 358 | 4 078 038 | 6 619 559 |

| Внеоборотные активы, руб. | 42 325 920 | 49 555 991 | 58 002 733 | 61 564 228 |

| Оборотные активы, руб | 2 028 335 | 2 102 014 | 2 003 573 | 1 746 688 |

| Совокупные активы, руб. | 44 354 255 | 51 658 005 | 60 006 306 | 63 109 136 |

В приведенной таблице видно, что 2008 год стал для компании кризисным, так, например, валовая прибыль уменьшилась почти вдвое, хотя к 2009 году компании снова вернулась к показателям 2007 года. Показатель чистой прибыли максимальный в 2007 году, в 2007 году он уменьшился в 85 раз, но начиная с 2008 года он снова начал расти.

Беспроцентные текущие обязательства

| Показатель | Годы | |||

| 2006 | 2007 | 2008 | 2009 | |

| Кредиторская задолженность по операциям страхования, сострахования, руб. | 233 673 | 192 476 | 113 849 | 242 967 |

| Кредиторская задолженность по операциям перестрахования, руб. | 1 857 725 | 848 173 | 1 195 767 | 1 274 179 |

| Прочая кредиторская задолженность, руб. | 121 553 | 141 660 | 205 255 | 1721 |

| Беспроцентные текущие обязательства, руб. | 2212951 | 1182309 | 1514871 | 1518867 |

К текущим обязательствам относится задолженность по следующим расчетам: с бюджетом; по внебюджетным платежам; по страхованию; по оплате труда; с участниками; по внутренним расчетам; по полученным авансам.

Таблица позволяет заметить уменьшение текущих обязательств, что свидетельствует о снижении степени финансовой зависимости предприятия от внешних кредиторов.

Инвестированный капитал

Инвестированный капитал – все активы предприятия, это капитал, вложенный в долгосрочные проекты, на длительный период времени.

| Показатель | Годы | |||

| 2006 | 2007 | 2008 | 2009 | |

| Инвестированный капитал, руб. | 42141304 | 50475696 | 58491435 | 61590269 |

Можно видеть увеличение инвестированного капитала, следовательно, бизнес растет, увеличивается стоимость компании.

Заемный капитал

Заемный капитал – это средства, привлекаемые компанией для своей деятельности на основе заимствования, прежде всего путем выпуска облигаций (долговых обязательств), а также получения займов у банков.

Компания не имеет заемного капитала, следовате л ьно, учредители руководствуются собственными средствами. Это говорит о том, что предприятие, несомненно, очень финансово устойчиво. Но необходимо помнить, что привлечение заемного капитала (если цена капитала ниже рентабельности деятельности) повышает эффективность использования собственного.

Собственный капитал

Собственный капитал представляет собой совокупность финансовых ресурсов компании, сформированных за счёт средств учредителей (участников) и финансовых результатов собственной деятельности.

| Показатель | Годы | |||

| 2006 | 2007 | 2008 | 2009 | |

| Собственный капитал, руб. | 42141304 | 50475696 | 58491435 | 61590269 |

Из таблицы мы видим рост собственного капитала, что говорит о росте стоимости компании.

Доля собственного и заемного капитала

| Показатель | Годы | |||

| 2006 | 2007 | 2008 | 2009 | |

| Доля собственного капитала | 1 | 1 | 1 | 1 |

| Доля собственного капитала | 0 | 0 | 0 | 0 |

Оптимальным вариантом формирования финансов предприятия считается следующее соотношение: доля собственного капитала должна быть больше или равна 60%, а доля заемного капитала меньше или равна 40%. А также должна увеличиваться в динамике доля собственного оборотного капитала и темп роста собственного капитала должен быть выше темпа роста заемного капитала.

Из таблицы мы видим, что доля собственного капитала составляет 100%, а доли заемного капитала и нет вовсе, это говорит о том, что предприятие финансово устойчиво, развивается и растет.

Стоимость собственного капитала

| Показатель | Годы | |||

| 2006 | 2007 | 2008 | 2009 | |

| Оценка балансовой стоимости собственного капитала на предстоящие 4 года | ||||

| Доходность собственного капитала | 24,3% | 18,21% | 12,93% | 5,48% |

| Чистая прибыль, тыс. руб. | 2 075 449 | 1 910 329 | 1 615 098 | 766 862 |

| Нераспределенная прибыль, тыс. руб. | 4 320 753 | 6 341 371 | 6 808 420 | 8 293 372 |

| Расчет стоимости собственного капитала | ||||

| Номинальная балансовая стоимость, тыс. руб. | 8 540 121 | 10 485 569 | 12 488 754 | 13 973 852 |

| Стоимость привлечения собственного капитала | 9,6% | 9,6% | 9,6% | 9,6% |

| Стоимость собственного капитала, тыс. руб. | 819851,61 | 1006614,62 | 1198920,38 | 1341489,79 |

| Коэффициент дисконтирования | 1,096 | 1,20122 | 1,31653 | 1,4492 |

| Расчет приведенной стоимости за прогнозируемый период (за 4 года) | ||||

| Чистая прибыль (прогноз), тыс. руб. | 2 075 449 | 1 910 329 | 1 615 098 | 766 862 |

| Стоимость собственного капитала, тыс. руб. | 819851,61 | 1006614,62 | 1198920,38 | 1341489,79 |

| Избыточный доход страховой компании, тыс. руб. | 1255597,39 | 903714,38 | 416177,62 | -574627,79 |

| Приведенная стоимость, тыс. руб. | 1145618,057 | 752330,44 | 316111,55 | -396513,79 |

Доходность собственного капитала считается одним из важнейших показателей финансового состояния компании, поскольку он дает представление о том, насколько удачно топ - менеджеры управляют капиталом, доверенным им акционерами.

Обычно, если он равен или превышает 15%, то это считается очень неплохим результатом. Как видно в наших расчетах в 2006-2007 гг. этот показатель имел хорошее значение, однако начиная с 2008 года, он начал снижаться, а в конце 2009 года уже составил 5,48%.

Собственный капитал представляет собой совокупность финансовых ресурсов компании, сформированных за счёт средств учредителей (участников) и финансовых результатов собственной деятельности. При расчете номинальной балансовой стоимости он представляет собой:

- уставный капитал (оплаченный акционерный капитал);

- нераспределенную прибыль, заработанную предприятием в результате эффективной деятельности и остающуюся в его распоряжении;

- добавочный капитал;

- резервный капитал.

В результате оценки видно, что номинальная балансовая стоимость и стоимость собственного капитала увеличивается в рассмотренном периоде.

Избыточный доход страховой компании показывает сумму капитала вложенного в страховую компанию в настоящее время и приведенной стоимости избыточных доходов в денежном выражении, которое фирма ожидает получить в будущем. Страховая компания должна зарабатывать на инвестициях доходность превышающую среднерыночные показатели, иначе рыночная стоимость ее собственного капитала будет падать. Избыточный доход за рассматриваемый период сокращался, а к 2009 году стал отрицательным и составил -574627,79 тыс. руб.

Приведенная стоимость избыточных доходов за 4 года составила 1817546,257 тыс. руб.

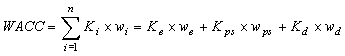

Средневзвешенная стоимость капитала

Предприятие привлекает дополнительный капитал для покрытия самых разнообразных инвестиционных потребностей: реализации высокодоходных проектов, развития производственной инфрастуктуры, прироста запасов и т.п. Независимо от общего числа направлений инвестирования, структура источников финансирования каждого из них должна оставаться неизменной.

Поэтому в ходе инвестиционного проектирования используются не цены отдельных источников капитала (акционерного, заемного и др.), а средняя цена совокупного капитала заданной структуры. Так как цена каждого из перечисленных источников является ничем иным, как полной доходностью соответствующих финансовых инструментов, вполне логично предположить, что совокупная цена всех источников определяется по формуле средней доходности, то есть по формуле средней арифметической взвешенной. Получаемая таким образом средняя величина издержек по привлечению капитала обозначается WACC (Weighted Average Cost of Capital):

,

,

где: w – удельный вес конкретного источника в общем объеме капитала;

Ke – цена собственного капитала;

Kps – цена капитала, привлекаемого за счет выпуска привилегированных акций;

Kd – цена заемного капитала.

Средневзвешенная стоимость капитала показывает минимальный возврат средств организации на вложенный в ее деятельность капитал, или его рентабельность, т.е. показатель средневзвешенной стоимости капитала отражает сложившийся в организации минимум возврата на вложенный в ее деятельность капитал, его рентабельность. WACC характеризует стоимость капитала, авансированного в деятельность организации. Экономический смысл этого показателя состоит в том, что организация может принимать любые решения (в том числе инвестиционного характера), если уровень их рентабельности не ниже текущего значения показателя средневзвешенной стоимости капитала. Стоимость капитала характеризует уровень рентабельности инвестированного капитала, необходимого для обеспечения высокой рыночной стоимости организации

Расчет средневзвешенной стоимости капитала (WACC)

| Наименование источника |

| Уд. вес |

|

| |

| Собственный капитал | 8 540 121 000 | 77,097 | 25% | 19,274 | |

| Привилегированные акции | 113872000 | 1,028 | 15% | 0,154 | |

| Заемный капитал | 2 423 095 000 | 0,219 | 10% | 0,021 | |

| Итого 2006 | 11 077 088 000 | 100,000 | 19,449 | ||

| Собственный капитал | 10 485 569 000 | 82,526 | 25% | 20,632 | |

| Привилегированные акции | 120554000 | 0,949 | 15% | 0,142 | |

| Заемный капитал | 2 099 610 000 | 16,525 | 10% | 1,586 | |

| Итого 2007 | 12 705 733 000 | 100,000 | 22,360 | ||

| Собственный капитал | 12 488 754 000 | 82,125 | 25% | 20,531 | |

| Привилегированные акции | 128890353,7 | 0,848 | 15% | 0,127 | |

| Заемный капитал | 2 589 394 000 | 17,028 | 10% | 1,635 | |

| Итого 2008 | 15 207 038 354 | 100,000 | 22,293 | ||

| Собственный капитал | 13 973 852 000 | 78,689 | 25% | 19,672 | |

| Привилегированные акции | 123128088,7 | 0,693 | 15% | 0,104 | |

| Заемный капитал | 3 661 338 000 | 20,618 | 96% | 19,793 | |

| Итого 2009 | 17 758 318 089 | 100,000 | 39,569 |

| WACC | 19,44% | 22,36% | 22,29% | 39,56% |

Доходность инвестированного капитала

Доходность инвестированного капитала (ROCE - Return on Capital Employed) – прибыль организации, выраженная в процентах от инвестированного капитала. Доходность инвестированного капитала является важным показателем эффективности использования активов организации. Она позволяет сопоставить результаты деятельности компаний одной отрасли. Экономический смысл данного показателя заключается в том, что экономическая добавленная стоимость (EVA) возникает в компании в том случае, если за данный период времени удалось заработать доходность инвестированного капитала (ROCE) выше, чем норма доходности инвестора (WACC).

ROCE = Чистая прибыль / Инвестированный капитал

| Показатель | Годы | |||

| 2006, руб. | 2007, руб. | 2008, руб. | 2009, руб. | |

| Чистая прибыль (убыток) отчетного периода | 2 075 449 000 000 | 1 910 329 000 000 | 1 615 098 000 000 | 7 668 620 000 000 |

| Инвестированный капитал | 42 141 304 000 | 50 475 696 000 | 58 491 435 000 | 61 590 269 000 |

| ROCE | 0.49 | 0.37 | 0.27 | 1.24 |

Как видно во все года показатель доходности инвестированного капитала больше нормы доходности инвестора, только в 2008 году он больше незначительно, но к 2009 показатель доходности инвестированного капитала значительно увеличился.

Спред доходности

Спрэд доходности (Spread) - разность двух ставок доходностей (ROCE-WACC).

Если спред доходности положительный, то доходность капитала, вложенного в компанию, выше альтернативной доходности для инвестора, ведь все альтернативы оценены и учтены в показателе средневзвешенных затрат на капитал (WACC). Следовательно, конечный результат - возникновение экономической добавленной стоимости означает прирост стоимости капитала за данный период.

Спрэд доходности (Spread) = Доходность инвестированного капитала - Средневзвешенная стоимость капитала

| Показатель | Годы | |||

| 2006, руб. | 2007, руб. | 2008, руб. | 2009, руб. | |

| ROCE | 0.49 | 0.37 | 0.27 | 1.24 |

| WACC | 0.194 | 0.224 | 0.223 | 0.396 |

| Спрэд доходности | 0.29 | 0.15 | 0.05 | 0.84 |

На протяжении четырех лет спред доходности оставался положительным, значит компанией заработана доходность, превышающая доходность, требуемую инвесторами.

Экономическая добавленная стоимость

Экономическая добавленная стоимость (EVA) представляет собой прибыль предприятия от обычной деятельности за вычетом налогов, уменьшенная на величину платы за весь инвестированный в предприятие капитал.

Показатель применяется для оценки эффективности деятельности предприятия с позиции его собственников, которые считают, что деятельность предприятия имеет для них положительный результат в случае, если предприятию удалось заработать больше, чем составляет доходность альтернативных вложений. Этим объясняется тот факт, что при расчете EVA из суммы прибыли вычитается не только плата за пользование заемными средствами, но и собственным капиталом. Можно утверждать, что такой подход в большей степени является экономическим, нежели бухгалтерским. Показатель EVA служит индикатором качества принятия управленческих решений. Положительная величина EVA характеризует эффективное использование капитала и свидетельствует об увеличении стоимости компании. Если значение EVA равно нулю, то это характеризует определенного рода достижение, так как собственники капитала компании фактически получили норму возврата, компенсирующую риск. Отрицательная величина EVA характеризует неэффективное использование капитала и говорит о снижении стоимости компании.

Экономическая добавленная стоимость (EVA) = Спрэд доходности * Инвестированный капитал

| Показатель

| Годы | |||

| 2006, руб. | 2007, руб. | 2008, руб. | 2009, руб. | |

| Инвестированный капитал | 42 141 304 000 | 50 475 696 000 | 58 491 435 000 | 61 590 269 000 |

| Спрэд доходности | 0.29 | 0.15 | 0.05 | 0.84 |

| Экономическая добавленная стоимость (EVA) | 12 579 077 024 | 7 796 734 096 | 3 107 389 995 | 52 296 453 476 |

В целом, роль, которую играет показатель экономической добавленной стоимости в оценке эффективности деятельности страховой компании:

· EVA выступает как инструмент, позволяющий измерить действительную прибыльность компании, а также управлять им с позиции его собственников;

· EVA - это также инструмент, показывающий руководителям компании. каким образом они могут повлиять на прибыльность;

· ЕVA отражает альтернативный подход к концепции прибыльности (переход от расчета рентабельности инвестированного капитала (ROI), измеряемой в процентном выражении, к расчету экономической добавленной стоимости (EVA), измеряемой в денежном выражении);

· EVA выступает инструментом мотивации менеджеров предприятия;

· EVA повышает прибыльность в основном за счет улучшения использования капитала, а не за счет направления основных усилий на уменьшение затрат на пользование капиталом.

Стоимость компании

Стоимость компании = Чистая прибыль / Средневзвешенная стоимость капитала (V = NOPAT / WACC)

| Показатель | Годы | |||

| 2006, руб. | 2007, руб. | 2008, руб. | 2009, руб. | |

| Чистая прибыль (убыток) отчетного периода | 2 075 449 000,000 | 1 910 329 000,000 | 1 615 098 000,000 | 7 668 620 000,000 |

| WACC | 0,194 | 0,224 | 0,223 | 0,396 |

| Стоимость компании | 10 676 177 983,539 | 8 543 510 733,453 | 7 245 841 184,388 | 19 384 782 608,696 |

Как видно из приведенной выше таблице стоимость компании с 2006 по 2008 год уменьшалась, но к 2009 году она увеличилась в 2,7 раза по сравнению с 2008 годом и в 1,8 раз по сравнению с 2006 годом.

В заключении следует заметить, что управление стоимостью - это управление будущим компании, следовательно, это неотъемлемая составляющая стратегии компании и бизнес-плана ее развития.

Приложение

Бухгалтерский баланс

| АКТИВ | Код строки | 2006 | 2007 | 2008 | 2009 | ||

| I. Активы | |||||||

| Нематериальные активы | 110 | 8 577 | 10 408 | 12 134 | 5 030 | ||

| Инвестиции | 120 | 23 975 234 | 28 929 878 | 33 632 618 | 38 474 732 | ||

| в том числе: | |||||||

| земельные участки | 121 | - | - | - | - | ||

| здания | 122 | 237 255 | 251 089 | 866 096 | 1 961 043 | ||

| финансовые вложения в дочерние, зависимые общества и другие организации | 130 | 6 027 959 | 5 656 311 | 13 507 467 | 13 606 243 | ||

| в том числе: | |||||||

| акции дочерних и зависимых обществ | 131 | 597 331 | 356 433 | 3 815 950 | 4 830 250 | ||

| долговые ценные бумаги дочерних и зависимых обществ и предоставленные им займы | 132 | 12 276 | 348 737 | 2 169 013 | 320 000 | ||

| вклады в уставные (складочные) капиталы дочерних и зависимых обществ | 133 | 1 404 840 | 1 435 110 | - | - | ||

| акции других организаций | 134 | 1 440 763 | 3 369 954 | 1 103 933 | 677 224 | ||

| долговые ценные бумаги других организаций и предоставленные им займы | 135 | 2 568 819 | 142 397 | 6 418 571 | 7 778 769 | ||

| вклады в уставные (складочные) капиталы других организаций | 136 | 3 930 | 3 680 | - | - | ||

| иные инвестиции | 140 | 17 710 020 | 23 022 478 | 19 259 055 | 22 907 446 | ||

| в том числе: | |||||||

| государственные и муниципальные ценные бумаги | 141 | 984 482 | 145 261 | 7 830 | - | ||

| депозитные вклады | 142 | 15 542 476 | 21 274 867 | 18 700 988 | 22 052 290 | ||

| прочие инвестиции | 145 | 1 183 062 | 1 602 350 | 550 237 | 855 156 | ||

| Депо премий у перестрахователей | 150 | 207 564 | 222 902 | 174 979 | 162 070 | ||

| Доля перестраховщиков в страховых резервах | 160 | 9 041 564 | 8 045 254 | 8 929 138 | 7 118 929 | ||

| в том числе: | |||||||

| в резервах по страхованию жизни | 161 | - | - | - | - | ||

| в резерве незаработанной премии | 162 | 3 770 789 | 3 140 606 | 3 724 952 | 3 433 761 | ||

| в резервах убытков | 163 | 5 270 775 | 4 904 648 | 5 204 186 | 3 685 168 | ||

| Дебиторская задолженность по операциям страхования, сострахования | 170 | 4 290 061 | 4 667 378 | 5 133 419 | 4 950 022 | ||

| в том числе: | |||||||

| страхователи | 171 | 4 019 654 | 4 287 758 | 4 658 202 | 4 564 116 | ||

| страховые агенты | 172 | 270 333 | 379 618 | 475 217 | 385 867 | ||

| прочие дебиторы | 175 | 74 | 2 | - | 39 | ||

| Дебиторская задолженность по операциям перестрахования | 180 | 1 100 581 | 1 193 621 | 1 194 010 | 1 577 255 | ||

| Прочая дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты | 190 | 49 663 | 87 251 | 81 012 | 58 375 | ||

| Прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты | 200 | 913 837 | 2 179 721 | 1 755 866 | 2 289 883 | ||

| Основные средства | 210 | 2 630 455 | 2 490 866 | 4 019 505 | 4 414 445 | ||

| Незавершенное строительство | 220 | 14 107 | 1 329 030 | 1 782 036 | 664 053 | ||

| Отложенные налоговые активы | 230 | 71 509 | 416 138 | 1 237 697 | 1 614 069 | ||

| Запасы | 240 | 163 110 | 231 142 | 325 475 | 253 604 | ||

| в том числе: | |||||||

| материалы и другие аналогичные ценности | 241 | 72 431 | 70 795 | 131 331 | 91 960 | ||

| расходы будущих периодов | 242 | 90 679 | 160 347 | 194 144 | 161 644 | ||

| прочие запасы и затраты | 245 | - | - | ||||

| Налог на добавленную стоимость по приобретенным ценностям | 250 | - | - | - | - | ||

| Денежные средства | 260 | 1 887 993 | 1 854 416 | 1 728 417 | 1 526 669 | ||

| Иные активы | 270 | - | - | - | - | ||

| Итого по разделу I | 290 | 44 354 255 | 51 658 005 | 60 006 306 | 63 109 136 | ||

| БАЛАНС | 300 | 44 354 255 | 51 658 005 | 60 006 306 | 63 109 136 | ||

|

|

|

|

|

|

| ||

| ПАССИВ | Код строки | На начало отчетного года | На конец отчетного периода | На начало отчетного года | На конец отчетного периода | ||

| II. Капитал и резервы | |||||||

|

|

| 2 500 000 | 2 500 000 | 2 500 000 | 2 500 000 | ||

| Собственные акции, выкупленные у акционеров | 415 | - | - | - | - | ||

|

|

| 719 368 | 644 198 | 2 180 334 | 2 180 480 | ||

| Резервный капитал | 430 | 1 000 000 | 1 000 000 | 1 000 000 | 1 000 000 | ||

| в том числе: | |||||||

| резервы, образованные в соответствии с законодательством | 431 | 1 000 000 | 1 000 000 | 1 000 000 | 1 000 000 | ||

| резервы, образованные в соответствии с учредительными документами | 432 | - | - | - | - | ||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 4 320 753 | 6 341 371 | 6 808 420 | 8 293 372 | ||

| Итого по разделу II | 490 | 8 540 121 | 10 485 569 | 12 488 754 | 13 973 852 | ||

|

|

| 2 355 | - | ||||

|

|

| - | - | ||||

| Резерв незаработанной премии | 520 | 14 919 810 | 17 470 150 | 20 149 528 | 19 745 098 | ||

| Резервы убытков | 530 | 14 381 987 | 15 871 905 | 18 393 103 | 18 821 482 | ||

| Другие страховые резервы | 540 | 4 086 887 | 5 730 771 | 6 385 527 | 6 907 366 | ||

| Резервы по обязательному медицинскому страхованию | 550 | - | - | - | - | ||

| Итого по разделу III | 590 | 33 391 039 | 39 072 826 | 44 928 158 | 45 473 946 | ||

| IV. Обязательства | 610 | 17 413 | 16 232 | ||||

| Задолженность по депо премий перед перестраховщиками | - | - | |||||

| Долгосрочные займы и кредиты | 615 | - | - | - | - | ||

| Отложенные налоговые обязательства | 620 | 145 867 | 361 343 | 470 547 | 972 553 | ||

| Краткосрочные займы и кредиты | 625 | - | - | - | - | ||

| Кредиторская задолженность по операциям страхования, сострахования | 630 | 233 673 | 192 476 | 113 849 | 242 967 | ||

| в том числе: | |||||||

| страхователи | 631 | - | - | - | - | ||

| страховые агенты | 632 | 210 122 | 141 127 | 52 926 | 188 721 | ||

| прочие кредиторы | 635 | 23 551 | 51 349 | 60 923 | 54 246 | ||

| Кредиторская задолженность по операциям перестрахования | 640 | 1 857 725 | 848 173 | 1 195 767 | 1 274 179 | ||

| Прочая кредиторская задолженность | 650 | 121 553 | 141 660 | 205 255 | 172 321 | ||

| в том числе: | |||||||

| задолженность перед персоналом организации | 651 | 4 306 | 4 182 | 4 875 | 4 103 | ||

| задолженность перед государственными внебюджетными фондами | 652 | 2 798 | 2 696 | 2 477 | 2 319 | ||

| задолженность по налогам с сборам | 653 | 22 458 | 36 417 | 74 439 | 55 923 | ||

| прочие кредиторы | 655 | 91 991 | 98 365 | 123 464 | 109 976 | ||

| Задолженность перед участниками (учредителями) по выплате доходов | 660 | 718 | 1 015 | 1 289 | 1 599 | ||

| Доходы будущих периодов | 665 | 8 938 | 32 405 | 36 010 | 34 592 | ||

| Резервы предстоящих расходов | 670 | - | 469 098 | 529 469 | 925 919 | ||

| Резервы предупредительных мероприятий | 675 | 37 208 | 37 208 | 37 208 | 37 208 | ||

| Прочие обязательства | 680 | - | - | - | - | ||

| Итого по разделу IV | 690 | 2 423 095 | 2 099 610 | 2 589 394 | 3 661 338 | ||

| БАЛАНС | 700 | 44 354 255 | 51 658 005 | 60 006 306 | 63 109 136 |

Отчет о прибылях и убытках

| Наименование показателя | Код строки | За отчетный период | За аналогичный период предыдущего года | За отчетный период | За аналогичный период предыдущего года |

| I. Страхование жизни | |||||

| Страховые премии (взносы) - нетто перестрахование | 10 | -113 | 1 606 | - | - |

| страховые премии (взносы) - всего | 11 | 131 | 1 606 | - | - |

| переданные перестраховщикам | 12 | -244 | - | - | - |

| Доходы по инвестициям | 20 | - | - | - | - |

| из них: | |||||

| проценты к получению | 21 | - | - | - | - |

| доходы от участия в других организациях | 22 | - | - | - | - |

| изменение стоимости финансовых вложений в результате корректировки оценки | 23 | - | - | - | - |

| Выплаты по договорам страхования - нетто перестрахование | 30 | -3 055 | -18 832 | - | - |

| выплаты по договорам страхования - всего | 31 | -3 055 | -18 832 | - | - |

| доля перестраховщиков | 32 | - | - | - | - |

| Изменение резервов по страхованию жизни - нетто перестрахование | 40 | 2 355 | 15 695 | - | - |

| изменение резервов по страхованию жизни - всего | 41 | 2 355 | 15 695 | - | - |

| изменение доли перестраховщиков в резервах | 42 | - | - | - | - |

| Расходы по ведению страховых операций - нетто перестрахование | 50 | - | -15 | - | - |

| затраты по заключению договоров страхования | 51 | - | -15 | - | - |

| прочие расходы по ведению страховых операций | 52 | - | - | - | - |

| вознаграждение и тантьемы по договорам перестрахования | 55 | - | - | - | - |

| Расходы по инвестициям | 60 | - | - | - | - |

| из них: | |||||

| изменение стоимости финансовых вложений в результате корректировки оценки | 61 | - | - | - | - |

| Результат от операций по страхованию жизни | 70 | -813 | -1 546 | - | - |

| II. Страхование иное, чем страхование жизни | |||||

| Страховые премии - нетто перестрахование | 80 | 33 735 309 | 27 402 451 | 41 151 126 | 39 212 135 |

| страховые премии (взносы) - всего | 81 | 38 940 968 | 34 107 116 | 48 540 583 | 46 323 961 |

| переданные перестраховщикам | 82 | -5 205 659 | -6 704 665 | -7 389 457 | -7 111 826 |

| Изменение резерва незаработанной премии - нетто перестрахование | 90 | -3 180 523 | -2 238 791 | 113239 | -2 095 032 |

| изменение резерва незаработанной премии - всего | 91 | -2 550 340 | -2 618 313 | 404 430 | -2 679 378 |

| изменение доли перестраховщиков в резерве | 92 | -630 183 | 379 522 | -291 191 | 584 346 |

| Состоявшиеся убытки - нетто перестрахование | 100 | -18 641 984 | -15 233 427 | -31 579 881 | -23 714 040 |

| Выплаты по договорам страхования - нетто перестрахование | 110 | -16 785 939 | -14 001 352 | -29 632 484 | -21 492 380 |

| выплаты по договорам страхования- всего | 111 | -19 266 859 | -16 088 571 | -33 198 569 | -24 675 259 |

| доля перестраховщиков | 112 | 2480920 | 2 087 219 | 3 566 085 | 3 182 879 |

| Изменение резервов убытков - нетто перестрахование | 120 | -1 856 045 | -1 232 075 | -1 947 397 | -2 221 660 |

| изменение резервов убытков - всего | 121 | -1 489 918 | -5 091 620 | -428 379 | -2 521 198 |

| изменение доли перестраховщиков в резервах | 122 | -366 127 | 3 859 545 | -1 519 018 | 299 538 |

| Изменение других страховых резервов | 130 | -1 643 884 | -1 412 568 | -521 839 | -654 756 |

| Отчисления от страховых премий | 150 | -131 724 | -117 397 | -176 549 | -152 298 |

| из них: | |||||

| отчисления в резерв гарантий | 151 | -43 908 | -39 132 | -117 699 | -95 343 |

| отчисления в резерв текущих компенсационных выплат | 152 | -87 816 | -78 265 | -58 850 | -56 955 |

| Расходы по ведению страховых операций - нетто перестрахование | 160 | -5 496 215 | -4 581 161 | -9 107 473 | -9 040 969 |

| затраты по заключению договоров страхования | 161 | -4 938 360 | -4 075 021 | -8 529 142 | -8 392 926 |

| прочие расходы по ведению страховых операций | 162 | -790 683 | -713 266 | -1 340 718 | -1 143 916 |

| вознаграждения и тантьемы по договорам перестрахования | 165 | 232 828 | 207 126 | 762 387 | 495 873 |

| Результат от операций страхования иного, чем страхование жизни | 170 | 4 640 979 | 3 819 107 | -121 377 | 3 555 040 |

| III. Прочие доходы и расходы, не отнесенные в разделы I и II | |||||

| Доходы по инвестициям | 180 | 11 834 309 | 9 639 857 | 19 893 134 | 18 284 104 |

| из них: | |||||

| проценты к получению | 181 | 1 606 641 | 1 167 817 | 2 712 945 | 1 983 403 |

| доходы от участия в других организациях | 182 | 66 562 | 82 894 | 27280 | 43 270 |

| изменение стоимости финансовых вложений в результате корректировки оценки | 183 | 1 217 849 | 684 368 | 2 499 148 | 1 453 915 |

| Расходы по инвестициям | 190 | -9 482 533 | -6 910 038 | -16 081 203 | -19 180 453 |

| из них: | |||||

| изменение стоимости финансовых вложений в результате корректировки оценки | 191 | -980 477 | -635 454 | -383 208 | -3 767 839 |

| Управленческие расходы | 200 | -3 543 371 | -2 393 120 | -2 355 030 | -2 086 890 |

| Прочие доходы, кроме доходов, связанных с инвестициями | 210 | 1 319 495 | 510 180 | 3 852 846 | 2 510 288 |

| из них: | |||||

| проценты к получению | 211 | 59 225 | 24 593 | 25 016 | 82 961 |

| Прочие расходы, кроме расходов, связанных с инвестициями | 220 | -1 900 245 | -1 997 605 | -3 001 891 | -2 150 940 |

| из них: | |||||

| проценты к уплате | 221 | -93 | - | -10 | -12 |

| Прибыль (убыток) до налогообложения | 250 | 2 867 821 | 2 666 835 | 2 186 479 | 931 149 |

| Отложенные налоговые активы | 260 | 362 222 | 38 741 | 376 681 | 1 069 098 |

| Отложенные налоговые обязательства | 270 | -215 476 | -52 170 | -502 038 | -203 313 |

| Текущий налог на прибыль | 280 | -869 349 | -708 182 | -397 008 | -948 569 |

| Налог на прибыль за границей, по ЦБ, иное по налогу на прибыль | 290 | -69 769 | -34 895 | -49 016 | -81 503 |

| Чистая прибыль (убыток) отчетного периода | 300 | 2 075 449 | 1 910 329 | 1 615 098 | 766 862 |

2020-01-14

2020-01-14 288

288

Сумма

Сумма

Цена

Цена