Большое внимание при анализе текущих активов должно быть уделено дебиторской задолженности. При наличии конкуренции и сложностей сбыта продукции предприятия продают ее, используя формы последующей оплаты. Поэтому дебиторская задолженность является важной частью оборотного капитала.

Производится изучение состава и структуры дебиторской задолженности по данным актива баланса.

После общего ознакомления с составом и структурой дебиторской задолженности необходимо дать оценку ее со следующей точки зрения: реальной ее стоимости, так как не вся она может быть взыскана; влияния на финансовые результат предприятия. Возвратность дебиторской задолженности определяется на основе прошлого опыта и текущих условий. Бухгалтерский риск состоит в том, что прошлый опыт может быть неадекватной мерой будущею убытка или что текущие условия могут быть не полностью учтены. В результате убытки могут быть существенными.

Аналитику необходимо знать реальность (правдивость) и правильность оформления дебиторской задолженности, правильность определения вероятности возврата этой задолженности. Расчет процента невозврата долгов производится по средним данным за несколько лег. Например, для расчета взяты данные за 5 лет, которые составили: 1. 2,5. 3. 5. 8%. Средний процент невозврата дебиторской задолженности за пять лет ранен 3,9. Однако нельзя его распространять на изучаемый период механически. Следует учитывать реальные условия, а они таковы, что видна явная тенденция роста процента невозврата. Поэтому целесообразно изучать:

- какой процент невозврата дебиторской задолженности приходится на одного или нескольких главных должников, этот процент характеризует концентрацию невозврата задолженности; будет ли влиять неплатеж одним главных должников на финансовое положение предприятия:

- каково распределение дебиторской задолженности по срокам образования;

- какая доля векселей и дебиторской задолженности представляет продление старых векселей;

- были ли приняты в расчет скидки и другие условия в пользу потребителя, например его право на возврат продукции[15].

Важным является изучение показателей качества и ликвидности дебиторской задолженности. Под качеством дебиторской задолженности понимается вероятность получения этой задолженности в полной сумме. Показателем этой вероятности является срок образования задолженности, а также удельный вес просроченной. Опыт показывает, что чем больший срок дебиторской задолженности, тем ниже вероятность ее получения.

Целесообразно составить аналитическую таблицу, характеризующую возраст дебиторской задолженности.

В зависимости от конкретных условий могут быть приняты и другие интервалы дней просрочки. Наличие такой информации за длительный период позволяет выявить как общие тенденции расчетной дисциплины, так и конкретных покупателей, наиболее часто попадающих в число ненадежных должников. Обобщенным показателем возраста задолженности является оборачиваемость. Рассчитывается фактическая оборачиваемость и ожидаемая на основании условий договоров.

Показатель ликвидности дебиторской задолженности характеризует скорость, с которой она будет превращена в денежные средства, т. е. это тоже оборачиваемость. Таким образом, показателем качества и ликвидности дебиторской задолженности может быть ее оборачиваемость. Она рассчитывается как отношение объема отгрузки по отпускным ценам и средней дебиторской задолженности, т. е. по формуле[16]:

Кд = Г / Зд;

где Г — отгрузка продукции,

3д — средняя дебиторская задолженность.

Этот коэффициент показывает, сколько раз задолженность образуется и поступает предприятию за изучаемый период.

Оборачиваемость дебиторской задолженности может быть рассчитана и в днях Этот показатель отражает среднее количество дней, необходимое для ее возврата, рассчитывается как отношение количества дней в периоде и коэффициента оборачиваемости, или по формуле[17]:

Од = Зд.к*Д / Г

где 3д.к — сумма задолженности на конец периода,

Д - длительность периода;

Г - объем отгрузки.

Поскольку в данном расчете задолженность берется по состоянию на конец периода, то результат фокусируется на самых последних данных.

Показатели оборачиваемости дебиторской задолженности сравниваются за ряд периодов со средними по отрасли, с условиями договоров. Сравнение фактической оборачиваемости с рассчитанной по условиям договоров дает возможность оценить степень своевременности платежей покупателями. Отклонение фактической оборачиваемости от договорной может быть следствием:

1) плохой работы по возврату задолженности

2) затруднения в получении этих сумм, несмотря на хорошую работу ответственных лиц;

Первая причина может быть устранена вмешательством администрации. Две другие связаны с качеством и ликвидностью дебиторской задолженности.

Таким образом, при анализе дебиторской задолженности, прежде всего, рассматривается ее состав и структура, их динамика. После общего ознакомления с составом и структурой необходимо дать оценку ее с точки зрения реальной ее стоимости, влияния на финансовые результат предприятия. Важным является изучение показателей качества и ликвидности дебиторской задолженности.

ГЛАВА 2. УЧЕТ И АНАЛИЗ ДЕБИТОСРКОЙ ЗАДОЛЖЕННОСТИ В ОАО «МАГНИТ»

2.1 Общая характеристика ОАО «МАГНИТ»

Открытое акционерное общество «Магнит» создан 12 ноября 2003 года как закрытое акционерное общество «Магнит» (основной государственный регистрационный номер 1032304У45947), 10 января 2006 года внеочередным Общим собранием акционеров принято решение об изменении полного фирменного наименования на открытое акционерное общество «Магнит». Общество является юридическим лицом, действует на основании устава и законодательства РФ

Общество создано без ограничения срока его деятельности.

Фирменное наименование общества:

Полное -открытое акционерное общество «Магнит»

Сокращенное- ОАО «Магнит»

Место нахождения общества. Российская Федерация, город Краснодар, улица Колхозная, 18 Почтовый адрес общества Российская Федерация, 350072, город Краснодар, улица Солнечная, 15/5

Основной целью общества является извлечение прибыли.

Общество является юридическим лицом и имеет в собственности обособленное имущество на его самостоятельном балансе. Общество может от своего имени Приобретать и Осуществи имущественные и личные неимущественные права, нести обязанности, перед истцом и ответчиком в суде.

Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и заее пределами.

Общество имеет круглую печать, содержащую его полное фирменное наименование на русском языке с указанием на место его нахождения. В печати может бить также указано фирменное наименование общества на любом иностранном языке или языке народов Российской Федерации.

Общество осуществляет все виды внешнеэкономической деятельности. Вправе участвовать к создании в Российской Федерации и за ее пределами другой организации, приобретать доли (акции) в уставные капиталах другим организаций.

Общество может на добровольных началах объединяться в союзы, ассоциации, а такте быть членом других некоммерческих организаций как на территории Российской Федерации, так иза ее пределами.

В реестре акционеров общества указываются сведения о каждом зарегистрированном лице, количестве и категориях (типах) акций, записанных на имя каждого зарегистрированного лица, иные сведения, предусмотренные правовыми актими Российской Федерации.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Общество не отвечает по обязательствам своих акционеров.

Общество может создавать филиалы и открывать представительства на территории Российской Федерации и за ее пределами

Уставный написал обществ составляет 889750,73 {восемьсот восемьдесят девять тысяч семьсот пятьдесят) рублей 73 копейки. Он состоит из 88975073 штук обыкновенный именных акций номинальной стоимостью 0,01 (ноль целых одна сотая) рубля каждая, приобретенных акционерами.

Отельными видами длительности, перечень которых определяется федеральными законами общество может заниматься только на основании специальною разрешения (лицензии).

Общество осуществляет следующие основные виды деятельности:

ü сдача внаем собственного нежилого недвижимого имущества;

ü оптовая торговля мясом, включая мясо птицы, мясными изделиями и консервантами из мясо птицы;

ü оптовая торговля молочными продуктами;

ü оптовая торговля пищевыми маслами и жирами;

ü оптовая торговля безалкогольными напитками;

ü оптовая торговли безалкогольными напитками, кроме пива;

ü оптовая торговля вином;

ü оптовая торговля сахаром;

ü оптовая торговля сахаристыми кондитерским изделиями, включая шоколад;

ü оптовая торговля кофе, чаем, какао и пряностями;

ü оптовая торговля рыбой, морепродуктами и рыбными консервами;

ü оптовая торговля готовыми пищевыми продуктами включая торговля детским и диетическим питанием и прочими гомогенизированными пищевыми продуктами;

ü оптовая торговля мучными кондитерскими изделиями;

ü оптовая торговля мукой и макаронными изделиями изделиями;

ü оптовая торговля крупами;

ü оптовая торговля солью;

ü оптовая торговля прочими пищевыми продуктами, не включенными в другие группировки;

ü оптовая торговля - чистящими средствами.

ü оптовая торговля парфюмерными и косметическими товарами, кроме мила;

ü оптовая торговля туалетным и хозяйственным мылом;

ü розничная торговля в неспециализированных магазинах преимущественно пищевыми продув включая напитки, if табачными изделиями;

ü прочая розничная торговля в неспециализированных магазинах;

ü осуществление всей видов внешнеэкономической деятельности в порядке, установлю действующим законодательством;

ü осуществление координации деятельности дочерних обществ (в частности, привлечение финансовых ресурсов и предоставление денежных средств дочери им обществам).

2.2 Постановка учета дебиторской задолженности

Согласно учетной политике задолженность покупателей и заказчиков отражается в бухгалтерской отчетности с учетом НДС, подлежащего уплате в бюджет, и определяется исходя из цен, установленных договорами междуОбществом и покупателями (заказчиками) с учетом всех предоставленных Обществом скидок (накидок). Нереальная к взысканию задолженность списывается с баланса по мере признания ее таковой.

Дебиторская задолженность отражается в бухгалтерском балансе за вычетом резерва по сомнительным долгам. В связи с тем, что индивидуальный анализ каждого сомнительного долга невозможен в силу большого числа заказчиков, расчет резерва осуществляется на основе имеющейся информации о собираемости дебиторской задолженности и сроков ее возникновения. Общество также может создавать специфический резерв по сомнительным долгам в отношении задолженности конкретного контрагента при наличии информации о невозможности ее взыскания полностью или частично.

Резервы по сомнительным долгам относятся на увеличение прочих расходов.

Для целей составления бухгалтерской отчетности дебиторская и кредиторская задолженность разделяется на долгосрочную и краткосрочную в зависимости от ожидаемого срока погашения.

Для целей составления бухгалтерской отчетности:

• выданные авансы капитального характера отражаются в балансе в составе незавершенного строительства;

• авансы, выданные за программное обеспечение со сроком полезного использования свыше 12 месяцев, отражаются в балансе в составе прочих внеоборотных активов;

• остальные авансы выданные отражаются в составе дебиторской задолженности

Расчеты по средствам, полученным и выданным в порядке предварительной оплаты, выраженной в иностранной валюте, принимаются к бухгалтерскому учету в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте. Пересчет таких средств в расчетах после принятия их к бухгалтерскому учету в связи с изменением курса не производится.

2.3.Бухгалтерский учет дебиторской задолженности в ОАО «МАГНИТ»

В бухгалтерском учете дебиторская задолженность отражается на счетах:

· 62 «Расчеты и покупателями и заказчиками»,

· 71 «Расчеты с подотчетными лицами»,

· 73 «Расчеты с персоналам по прочим операциям»,

· 75 «Расчеты с учредителями»,

· 76 «Расчеты с разными дебиторами и кредиторами»,

· 79 «Внутрихозяйственные расчеты».

Учет расчетов с покупателями и заказчиками ведется на счете 62 «Расчеты с покупателями и заказчиками», к которому могут открываться субсчета:

· 62-1 «Расчеты в порядке инкассо» – расчеты по предъявленным покупателям и заказчикам к оплате расчетным документам;

· 62-2 «Расчеты плановыми платежами» – расчеты с покупателями при наличии длительных хозяйственных связей, носящих постоянный характер и не заканчивающихся при поступлении оплаты по последнему расчетному документу;

· 62-3 «Расчеты с покупателями и заказчиками, обеспеченные полученными векселями».

На счете 62 обособленно учитываются авансы полученные, и соответственно данный счет может иметь как дебетовое, так и кредитовое сальдо.

По кредиту счет 62 корреспондирует:

· с дебетом счетов 50, 51, 52 – по получению денежных средств в оплату предъявленных покупателям и заказчикам счетов;

· с дебетом счета 62, субсчет «Авансы полученные» – по зачету авансов полученных;

· с дебетом счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» – при списании убытков от дебиторской задолженности, и т. д.

По дебету счет 62 корреспондирует с кредитом счетов 90-1 «Выручка», 91-1 «Прочие доходы» – на сумму предъявленных покупателям и заказчикам расчетных документов.

Аналитический учет на счете 62 ведется по каждому покупателю или заказчику и по каждому расчетному документу.

Если организация использует авансовую форму расчетов, то в бухгалтерском учете организации, получившей аванс, оформляются записи:

· При поступлении аванса на счета организации: Дебет счетов 50, 51, 52 Кредит счета 62, субсчет «Авансы полученные».

С суммы полученного денежного аванса организация должна исчислить НДС в бюджет. На сумму аванса заполняется счет-фактура, а в бухгалтерском учете делается запись:

o Дебет счета 62, субсчет «Авансы полученные», Кредит счета 68 – на сумму исчисленного НДС.

· При отгрузке продукции покупателю или сдаче заказчику выполненных работ полученная сумма аванса засчи-тывается в уменьшение задолженности перед покупателем (заказчиком), а в учете делаются записи:

o Дебет счета 62, субсчет «Авансы полученные», Кредит счета 62 – на сумму отгруженной продукции, включая НДС;

o Дебет 68, субсчет «НДС», Кредит счета 62, субсчет «Авансы полученные» – на сумму восстановленного НДС.

Аналитический учет ведется по каждому выданному и полученному авансу.

Учет расчетов с персоналом по прочим операциям ведется на активном счете 73 «Расчеты с персоналом по прочим операциям», который предназначен для обобщения информации по расчетам с персоналом организации, кроме расчетов по оплате труда, а также по подотчетным и депонированным суммам.

По дебету счета 73 отражается задолженность работников, а по кредиту счета 73 – ее погашение.

Если организация осуществляет расчеты с персоналом по займам, то в бухгалтерском учете (на основании распоряжения администрации и кассовых документов) будут произведены следующие записи:

· Дебет счета 73, субсчет 1 «Расчеты по предоставленным займам», Кредит счетов 50, 51 – выдан заем (ссуда) работнику за счет средств организации;

· Дебет счетов 50, 70 «Расчеты с персоналом по оплате труда», Кредит счета 73, субсчет 1 – погашена задолженность по займу работником.

Расчеты по возмещению материального ущерба учитываются на счете 73-2 «Расчеты с персоналом по прочим операциям» – это расчеты за ущерб, причиненный работниками данной организации в результате хищений, брака, недостач и т. д. Подобные расчеты производятся на основании распоряжения руководителя организации либо по решению суда и регламентируются ст. 238–250 ТК.

Например, при выявлении недостачи материалов в бухгалтерском учете необходимо произвести следующие записи:

· Дебет счета 94 «Недостачи и потери от порчи ценностей» Кредит счета 10 «Материалы» – на сумму выявленной недостачи по фактической себестоимости;

· Дебет счета 73, субсчет «Расчеты по возмещению материального ущерба», Кредит счета 94 – недостача отнесена на виновное лицо.

При взыскании недостачи по рыночной цене разница между рыночной и фактической себестоимостью недостачи отражается записью:

· Дебет счета 73, субсчет «Расчеты по возмещению материального ущерба» Кредит счета 98 «Доходы будущих периодов».

Эта разница будет отнесена на финансовые результаты того периода, в котором будет произведено фактическое возмещение материального ущерба:

· Дебет счетов 50, 70 «Расчеты с персоналом по оплате труда» Кредит счета 73, субсчет «Расчеты по возмещению материального ущерба»;

· Дебет счета 98 Кредит счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

Аналитический учет ведется по каждому работнику.

Для учета расчетов с подотчетными лицами применяется активно-пассивный счет 71 «Расчеты с подотчетными лицами». Схема бухгалтерских проводок такова:

· Дебет счета 71 Кредит счета 50 «Касса» – выдан аванс под отчет (перерасход по авансовому отчету).

Расходы, оплаченные за счет подотчетных сумм, на основании авансового отчета и в зависимости от назначения относятся на:

· Дебет счетов 08 «Вложения во внеоборотные активы», 10 «Материалы», 15 «Приобретение материалов», 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др. Кредит счета 71 «Расчеты с подотчетными лицами»;

· Дебет счета 50 Кредит счета 71 – сдан в кассу остаток аванса.

Аналитический учет расчетов ведется в журнале-ордере № 7 по каждому подотчетному лицу и по каждому выданному авансу.

Дебиторская задолженность при истечении срока исковой давности списывается на уменьшение прибыли или резерва сомнительных долгов. Списание задолженности оформляется приказом руководителя. В бухгалтерском учете оформляются записи:

· Дебет счета 91 «Прочие доходы и расходы» Кредит счетов 62, 76;

· Дебет счета 63 «Резервы по сомнительным долгам» Кредит счетов 62, 76.

Списанная дебиторская задолженность в целях контроля отражается на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» и учитывается там в течение пяти лет.

При поступлении средств по ранее списанной дебиторской задолженности дебетуют счета учета денежных средств: 50, 51, 52 и кредитуют счет 91. Одновременно на указанные суммы кредитуют забалансовый счет 007.

В соответствии с ПБУ 10/99 «Расходы организации» суммы списанной дебиторской задолженности включаются в состав внереализационных расходов, участвующих в формировании финансовых результатов, которые учитываются при налогообложении прибыли.

2.4 Анализ дебиторской задолженности в ОАО «МАГНИТ»

Состояние дебиторской задолженности, его размеры и качество оказывают сильное влияние на финансовое состояние организации.

Для улучшения финансового положения любой организации необходимо:

- следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности над кредиторской создает угрозу финансовой устойчивости организации, приводит к необходимости привлечения дополнительных источников финансирования;

- контролировать состояние расчетов по просроченным задолженностям;

- ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчикам.

В соответствии с действующим законодательством Российской Федерации, все взаиморасчеты между производителем и потребителем должны проведены в течение трехмесячного срока со дня фактического получения товаров дебитором. В противном случае задолженность считается просроченной.

Для оценки состава и движения дебиторской задолженности на основании данных, приведенных в бухгалтерском балансе и форме № 5 «Приложения к бухгалтерскому балансу». Рассмотрим динамику дебиторской задолженности (Табл. 2.1).

Таблица 2.1

Анализ динамики дебиторской задолженности

| Показатель | Уровень показателя | Изменение | |||

| 2007 | 2008 | 2009 | 2008г-2007г | 2009г-2008г | |

| Дебиторской задолженность краткосрочная - всего | 465065 | 211563 | 170125 | -253502 | -41438 |

| В т.ч.: покупатели и заказчики | 389381 | 144104 | 20213 | -245277 | -123891 |

| авансы выданные | 60469 | 62178 | 58338 | 1709 | -3840 |

| прочая | 15215 | 5281 | 91574 | -9934 | 86293 |

| Долгосрочная -всего | 0 | 0 | 0 | 0 | 0 |

| авансы выданные | 0 | 0 | 0 | 0 | 0 |

| прочая | 0 | 0 | 0 | 0 | 0 |

| Итого | 465065 | 211563 | 170125 | -253502 | -41438 |

| Доля дебиторской задолженности, %: в общей сумме оборотных активов | 0,08 | 0,08 | 0,06 | 0,00 | -0,02 |

Из приведенных данных и результатов расчета видно, что дебиторская задолженность предприятия снижается: на 253502 тыс.руб. в 2008 году, и на 41438 тыс.руб. в 2009 году. В наибольшей степени это произошло из-за снижение задолженности покупателей и заказчиков 245277 тыс. руб. в 2008 году и на 123891 тыс.руб. в 2009 году. В следствие чего доля дебиторской задолженности, в общей сумме оборотных активов снизилась в 2009 году на 0,02 пункта составив 0,06%.

Задолженность по выданным авансам в 2008 году увеличилась на 1709 тыс.руб., а в 2009 г. снизилась на 3840 тыс.руб. Обратная тенденция наблюдается в прочей задолженности в 2008 году по данному виду дебиторской задолженности сумма снизилась на 9934 тыс.руб., а в 2009 г. увеличилась на 86293 тыс.руб..

Долгосрочной задолженности предприятие не имеет, что является положительным фактом.

Качество дебиторской задолженности критическое, так как ни один из долгов не имеет обеспечения, что свидетельствует об увеличении риска потерь при не возврате долгов.

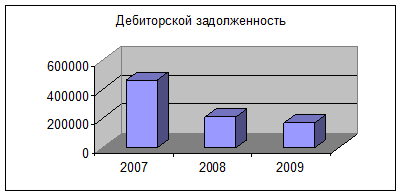

Для нагладности представим динамику дебиторской задолженности на графике Рис.1

Рисунок 1Динамика дебиторской задолженности

По данным Рис.1 видна четкая тенденция к сокращению дебиторской задолженности, что является положительной динамикой.

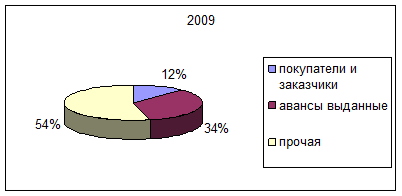

Далее так же для наглядности представим графически структуру дебиторской задолженности за 2009 год (Рис.2)

Рисунок 2. Структура дебиторской задолженности за 2009 год

По данным Рис. 2 видно, что наибольшая доля приходится на прочую дебиторскую задолженность.

Для анализа и оценки дебиторской задолженности рассчитаем показатели оборачиваемости долговых обязательств, периода их погашения, отношения общей суммы долгов дебиторов к общей сумме активов и объему продаж (Табл.2.2).

Объем продаж, сумму активов и дебиторскую задолженность предприятия характеризуют данные Таблице 2.2.

Таблица 2.2

Объем продаж, сумму активов и дебиторская задолженность

| Показатели | Период | Изменение | |||

| 2007 г. | 2008 г. | 2009 г. | 2008г-2007г | 2009г-2008г | |

| Объем продаж, тыс. руб. | 78121 | 192477 | 215147 | 114356 | 22670 |

| Стоимость активов, руб. | 6094352 | 17423307 | 28231347 | 11328955 | 10808040 |

| Дебиторская задолженности, руб. | 465065 | 211563 | 170125 | -253502 | -41438 |

По данным таблицы видно, что ежегодно увеличивается и объем продаж на 114356 тыс.руб. в 2008 году, на 22670 тыс.руб. в 2009 году, и стоимость активов предприятия так же увеличивается на 11328955 тыс.руб. в 2008 году, на 10808040 тыс.руб. в 2009 году.

В таблице 2.3 представлены сведения о рисках по задолженности дебиторов.

Таблица 2.3

Показатели риска задолженности дебиторов

| Показатели | Период | Изменение | |||

| 2007г | 2008г | 2009г | 08-07 | 09-08 | |

| Оборачиваемость дебиторской задолженности, раз | 0,17 | 0,91 | 1,26 | 0,74 | 0,35 |

| Период погашения долгов дебиторов, дни | 2172,89 | 401,19 | 288,62 | -1771,7 | -112,57 |

| Дебиторская задолженность к стоимости активов | 0,08 | 0,01 | 0,01 | -0,06 | 0 |

| Дебиторская задолженность к объему продаж | 5,95 | 1,10 | 0,79 | -4,85 | -0,31 |

Оборачиваемость дебиторской задолженности, как показывают данные Табл. 2.3, очень низкая, но в 2008 г. она увеличилась на 0,74 пункта и составила 0,91 раз, в 2009 г. она увеличилась на 0,35 пункта и составила 1,26 раз. Период погашения долгов дебиторов соответственно сократился на 1771,7 дня – в 2008 г., в 2008 г. период погашения сократился на 112,57 дня. Что говорит об улучшении

Доля дебиторская задолженность в стоимости активов в 2008 году снизилась на 0,06 пункта и составила 0,01%, в 2009 году доля осталась не изменой. В выручке предприятия доля дебиторской задолженности сократилась на 4,85 пункта и составила 1,1 % в 2008 году и на 0,31 пункт в 2009 году составив 0,79%.

Таким образом можно сделать выводы, что предприятие рационально использовало свои активы, при этом с минимальными дополнительными затратами.

ГЛАВА 3 СОВЕРШЕНСТВОВАНИЕ УЧЕТА СИСТЕМЫ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ В ОАО «МАГНИТ»

2020-01-14

2020-01-14 478

478