В целях формирования оптимального финансового потока инвестиций РМК, необходимо провести его оценку. Одним из методов, который может быть использован для такой оценки, является метод поточно-финансовых структур (ПФС), адаптированный автором к теме исследования. При формировании инвестиций, необходимых для инновационной деятельности, рассматривается система финансовых средств, их источников и потоков, т.е. модель формирования потока инвестиций для инновационной деятельности во внутренней среде РМК (рис. 3). Из рис. 4 видна возможность изображения такой системы в виде сети, в узлах которой находятся накопители, аналогичные укрупненным счетам, а линии сети – потоки средств, прообразами которых являются бухгалтерские проводки.

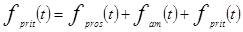

В рамках ПФС потоки представляются непрерывными переменными величинами – векторами и изображаются в виде линий, по отношению к которым определено положительное направление движения средств (рис. 5). Составляющими потока инвестиций являются: поток себестоимости результатов инновационной деятельности  поток выручки от реализации результатов инновационной деятельности

поток выручки от реализации результатов инновационной деятельности  и поток валовой прибыли

и поток валовой прибыли  , для которых положительные направления указаны стрелками. Значения переменных величин равны интенсивностям потоков и считаются положительными, когда средства движутся в направлении стрелок, и отрицательными в противном случае. С помощью блоков – накопителей изображаются аналоги укрупненных учетных счетов, содержимое которых представляет остаток счетов – сальдо в виде непрерывных переменных величин

, для которых положительные направления указаны стрелками. Значения переменных величин равны интенсивностям потоков и считаются положительными, когда средства движутся в направлении стрелок, и отрицательными в противном случае. С помощью блоков – накопителей изображаются аналоги укрупненных учетных счетов, содержимое которых представляет остаток счетов – сальдо в виде непрерывных переменных величин  ,

,  ,

,  .

.

При положительном значении содержимого блок – накопитель отображает средства предприятия, его активы, используемые для инновационной деятельности, а при отрицательном – источники средств, направляемых на инвестирование инновационной деятельности. Единицы измерения средств и источников – стоимостные; интенсивности потоков измеряются в единицах стоимости, деленных на единицы времени.

В соответствии с методом двойной записи любое движение средств может быть зафиксировано в виде простой проводки (т.е. с дебетом одного счета и кредитом другого), поэтому соответствующие таким проводкам потоки всегда исходят из одного накопителя и входят в другой, в результате чего поточно-финансовые структуры РМК оказываются замкнутыми.

Баланс средств и источников средств в ПФС записывается в виде:

, (5)

, (5)

где i – индекс накопителя – укрупненного счета, то есть сумма положительных содержимых – активов равна по абсолютной величине сумме отрицательных содержимых – источников средств.

В процессе реализации результатов инновационной деятельности поток выручки  складывается из потока себестоимости результатов инновационной деятельности

складывается из потока себестоимости результатов инновационной деятельности  и потока валовой прибыли от реализации результатов инновационной деятельности

и потока валовой прибыли от реализации результатов инновационной деятельности  :

:

=

=  (6)

(6)

В результате оттока по потоку прибыли из  в нем образуется изъятие средств, соответствующее кредитовому сальдо счета «реализация», абсолютная величина отрицательного содержимого увеличивается, представляя, таким образом, накопление прибыли от реализации результатов инновационной деятельности. По потоку

в нем образуется изъятие средств, соответствующее кредитовому сальдо счета «реализация», абсолютная величина отрицательного содержимого увеличивается, представляя, таким образом, накопление прибыли от реализации результатов инновационной деятельности. По потоку  в его положительном направлении в конце учетного периода единовременно перемещается сумма, равная прибыли, накопленной в блоке реализации (рис. 61), что соответствует закрытию одноименного счета. В результате, содержимое блока становится равным нулю, а отрицательное содержимое накопителя прибыли учетного периода увеличивается на сумму накопленной валовой прибыли.

в его положительном направлении в конце учетного периода единовременно перемещается сумма, равная прибыли, накопленной в блоке реализации (рис. 61), что соответствует закрытию одноименного счета. В результате, содержимое блока становится равным нулю, а отрицательное содержимое накопителя прибыли учетного периода увеличивается на сумму накопленной валовой прибыли.

Следовательно, прибыль представляется как отрицательное содержимое накопителей, как это и должно быть в соответствии с методологией ПФС применительно к источникам средств. В случае поставок на условиях коммерческого кредита оплата может отставать от фактического поступления средств на значительный период времени и поэтому возникает необходимость учитывать средства в расчетах (рис. 8).

Так как поток поставок опережает поток оплаты, то изъятие средств из накопителя готовой продукции осуществляется раньше притока, аннулирующего изъятие, в результате чего содержимое накопителя расчеты с поставщиками оказывается отрицательным, то есть возникает источник средств.

На предприятиях машиностроения часть готовой продукции поставляется по предоплате, в результате поступление денег опережает поступление материалов, и блок расчетов представляет дебиторскую задолженность предприятия, то есть актив с положительным содержимым. Аналогичная схема планируется при реализации результатов инновационной деятельности машиностроительного предприятия – поршни и корпусы.

Сходным образом формируется ПФС поставок результатов инновационной деятельности покупателям, когда типична отсрочка оплаты поставок с возникновением дебиторской задолженности.

Типичным для предприятий машиностроения является движение средств в оборотном цикле, который характеризуется постоянными и переменными затратами, прибылью, налогами, дивидендами, а также накоплением нераспределенной прибыли.

При формировании ПФС оборотного цикла оборотные средства движутся по внешнему замкнутому контуру, последовательно принимая форму запасов и затрат (незавершенного производства, готовой продукции или запаса товаров), дебиторской задолженности покупателей за реализованные товары, денег и кредиторской задолженности предприятия. Потоки, образующие оборотный цикл – это продажи по отпускным ценам  и продажи по себестоимости

и продажи по себестоимости  , выручка

, выручка  , оплата переменных затрат

, оплата переменных затрат  , переменные затраты

, переменные затраты  . Потоки продаж по отпускным ценам и потоки продаж по себестоимости изображают собой один и тот же материальный поток реализуемых товаров, измеренный в ценах продаж и в себестоимости соответственно:

. Потоки продаж по отпускным ценам и потоки продаж по себестоимости изображают собой один и тот же материальный поток реализуемых товаров, измеренный в ценах продаж и в себестоимости соответственно:

(6)

(6)

, (7)

, (7)

где N – объем товарного потока продаж результатов инновационной деятельности в натуральных единицах измерения,

– цена продаж единицы товара – результата инновационной деятельности,

– цена продаж единицы товара – результата инновационной деятельности,

– себестоимость единицы товара – результата инновационной деятельности.

– себестоимость единицы товара – результата инновационной деятельности.

После деления (57) на (58) и умножения обеих частей равенства на  получается выражение

получается выражение  через поток продаж по себестоимости и соотношение цены продаж и себестоимости:

через поток продаж по себестоимости и соотношение цены продаж и себестоимости:

(8)

(8)

где  - продажи результатов инновационной деятельности по отпускным ценам;

- продажи результатов инновационной деятельности по отпускным ценам;

– выручка от реализации результатов инновационной деятельности;

– выручка от реализации результатов инновационной деятельности;

- продажи по себестоимости;

- продажи по себестоимости;

-переменные затраты;

-переменные затраты;

- оплата переменных затрат;

- оплата переменных затрат;

– валовая прибыль;

– валовая прибыль;

- постоянные затраты;

- постоянные затраты;

- чистая прибыль;

- чистая прибыль;

- налогооблагаемая прибыль;

- налогооблагаемая прибыль;

- налог на прибыль;

- налог на прибыль;

- прибыль после уплаты налога;

- прибыль после уплаты налога;

– дивиденды;

– дивиденды;

- нераспределенная прибыль;

- нераспределенная прибыль;

– амортизация;

– амортизация;

Z – запасы и затраты;

B – дебиторская задолженность;

D – денежные средства;

S – собственные средства;

K – заемные и привлеченные средства, используемые для финансирования инновационной деятельности, кредиторская задолженность.

Выражению (8) на поточно-финансовой диаграмме соответствует знак функции («вентиля») на линии потока реализации результатов инновационной деятельности.

На предприятии машиностроения переменные затраты, используемые в процессе осуществления инновационной деятельности  это в основном вложения в материалы, полуфабрикаты, комплектующие изделия и заработную плату основных производственных рабочих. Оплата переменных затрат отстает от их осуществления, так как на предприятиях машиностроения поставки оплачиваются с отсрочкой, и выплата заработной платы отстает от ее начисления. Как правило, есть основания полагать, что величина отставания будет постоянной. На (рис. 10 а), показано отставание на постоянную величину, которое записывается в виде:

это в основном вложения в материалы, полуфабрикаты, комплектующие изделия и заработную плату основных производственных рабочих. Оплата переменных затрат отстает от их осуществления, так как на предприятиях машиностроения поставки оплачиваются с отсрочкой, и выплата заработной платы отстает от ее начисления. Как правило, есть основания полагать, что величина отставания будет постоянной. На (рис. 10 а), показано отставание на постоянную величину, которое записывается в виде:

(9)

(9)

и означает параллельный сдвиг по оси времени одного графика относительно другого (согласно поточно-финансовой методологии, пассивы изображаются отрицательными числами, поэтому графики находятся под горизонтальной осью. На рис. 65 зависимость (60) показана знаком функции на потоке оплаты переменных затрат с получением информации о текущем значении переменных затрат.

Временной сдвиг потоков при прохождении дебиторской задолженности (рис. 10 б) аналогичен кредиторской и на ПФС также изображается знаком функции:

, (10)

, (10)

где  - период отсрочки оплаты продаж.

- период отсрочки оплаты продаж.

(11)

(11)

Этому выражению на диаграмме соответствует слияние потоков продаж результатов инновационной деятельности в себестоимости и валовой прибыли. Валовая прибыль делится на постоянные затраты и прибыль от реализации, иначе говоря, прибыль от реализации – остаток после расходования валовой прибыли на покрытие постоянных затрат.

(12)

(12)

Поток налога на прибыль рассчитывается по величине налогооблагаемой прибыли путем умножения на ставку налогообложения, что изображено в виде функциональной зависимости потока налога от потока налогооблагаемой прибыли. Прибыль, оставшаяся после уплаты налога на прибыль, равна:

(13)

(13)  (14)

(14)

Поток дивидендов составляет определенную долю от прибыли после налогообложения, оставшаяся после уплаты дивидендов часть прибыли  называется нераспределенной прибылью:

называется нераспределенной прибылью:

(15)

(15)

(16)

(16)

Нераспределенная прибыль, накапливаясь, становится частью собственных средств, что на диаграмме изображено вхождением потока  в блок S (собственные средства), которые могут быть использованы для финансирования инновационной деятельности.

в блок S (собственные средства), которые могут быть использованы для финансирования инновационной деятельности.

Предполагается синхронность во времени постоянных затрат и их оплаты, а также начисления налога и дивидендов и их уплаты. Реально на предприятиях оплата обычно отстает во времени, так что образуется пассив, называемый счетами начислений. Тем не менее, предположение о синхронности не искажает суммы пассивов, поскольку соответствующие средства, хотя и несколько ранее по времени будут изображаться в том же количестве в виде нераспределенной прибыли. Результаты расчетов представлены в табл. 4.

Используя поточно–финансовую структуру, метод поточно–запасных характеристик (ПЗХ), можно анализировать установившиеся режимы движения потоков в оборотном цикле, стабильность функционирования. Стабильное функционирование – деятельность предприятия машиностроения в течение достаточно продолжительного времени с постоянной интенсивностью потоков в цикле движения оборотных средств.

Функционирование финансового потока инновационной деятельности РМК оценивается выручкой от реализации результатов инновационной деятельности, которая складывается из потока себестоимости и потока валовой прибыли.

Эффективность функционирования возникает, когда себестоимость реализованной продукции  стремится к минимуму без нарушения технологии и качества продукции, а прибыль

стремится к минимуму без нарушения технологии и качества продукции, а прибыль  поддерживается на нормативном уровне.

поддерживается на нормативном уровне.

Таблица 4. Результаты расчета показателей, характеризующих инвестирование инновационной деятельности РМК, тыс. руб.

| Наименование показателя | Первый год | ||||||||||||

| январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | Итого | |

| Корпус | |||||||||||||

Поток продаж,

| 1145,5 | 1145,5 | 1145,5 | 1145,5 | 1145,5 | 1145,5 | 1145,5 | 1145,5 | 1147,162 | 1147,162 | 1147,162 | 1147,162 | 13753 |

Поток продаж по

себестоимости,

| 777,7 | 777,7 | 777,7 | 777,7 | 777,7 | 777,7 | 777,7 | 777,7 | 789,826 | 789,826 | 789,826 | 789,826 | 6461,2 |

Оплата переменных затрат,

| 307,272 | 307,272 | 307,272 | 307,272 | 307,272 | 307,272 | 307,272 | 307,272 | 307,706 | 307,706 | 307,706 | 307,706 | 3689 |

Выручка от продаж,

| 954,4 | 954,4 | 954,4 | 954,4 | 954,4 | 954,4 | 954,4 | 954,4 | 955,7 | 955,7 | 955,7 | 955,7 | 10502,3 |

Валовая прибыль,

| 367,8 | 367,8 | 367,8 | 367,8 | 367,8 | 367,8 | 367,8 | 367,8 | 357,336 | 357,336 | 357,336 | 357,336 | 7291,8 |

Чистая прибыль,

| 165,672 | 165,672 | 165,672 | 165,672 | 165,672 | 165,672 | 165,672 | 165,672 | 165,906 | 165,906 | 165,906 | 165,906 | 1989 |

| Наименование показателя | Второй год | ||||||||||||

| январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | Итого | |

| Корпус | |||||||||||||

Поток продаж,

| 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 1618 | 19426 |

Поток продаж по

себестоимости,

| 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 1114 | 13368 |

Оплата переменных затрат,

| 434 | 434 | 434 | 434 | 434 | 434 | 434 | 434 | 434 | 434 | 434 | 434 | 5208 |

Выручка от продаж,

| 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 1348 | 16176 |

Валовая прибыль,

| 504 | 504 | 504 | 504 | 504 | 504 | 504 | 504 | 504 | 504 | 504 | 504 | 6048 |

Чистая прибыль,

| 234 | 234 | 234 | 234 | 234 | 234 | 234 | 234 | 234 | 234 | 234 | 234 | 2808 |

| Наименование показателя | Первый год | ||||||||||||

| январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | Итого | |

| Поршень | |||||||||||||

Поток продаж,

| 581,976 | 581,976 | 581,976 | 581,976 | 581,976 | 581,976 | 581,976 | 581,976 | 582,798 | 582,798 | 582,798 | 582,798 | 6987 |

Поток продаж по

себестоимости,

| 404,268 | 404,268 | 404,268 | 404,268 | 404,268 | 404,268 | 404,268 | 404,268 | 404,839 | 404,839 | 404,839 | 404,839 | 4853,5 |

Оплата переменных затрат,

| 117,528 | 117,528 | 117,528 | 117,528 | 117,528 | 117,528 | 117,528 | 117,528 | 117,694 | 117,694 | 117,694 | 117,694 | 1411 |

Выручка от продаж,

| 485,0 | 485,0 | 485,0 | 485,0 | 485,0 | 485,0 | 485,0 | 485,0 | 485,7 | 485,7 | 485,7 | 485,7 | 5822,8 |

Валовая прибыль,

| 177,708 | 177,708 | 177,708 | 177,708 | 177,708 | 177,708 | 177,708 | 177,708 | 177,959 | 177,959 | 177,959 | 177,959 | 2133,5 |

Чистая прибыль,

| 80,712 | 80,712 | 80,712 | 80,712 | 80,712 | 80,712 | 80,712 | 80,712 | 80,826 | 80,826 | 80,826 | 80,826 | 969 |

| Наименование показателя | Второй год | ||||||||||||

| январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь | Итого | |

| Поршень | |||||||||||||

Поток продаж,

| 822 | 822 | 822 | 822 | 822 | 822 | 822 | 822 | 822 | 822 | 822 | 822 | 9864 |

Поток продаж по себестоимости,

| 571 | 571 | 571 | 571 | 571 | 571 | 571 | 571 | 571 | 571 | 571 | 571 | 6852 |

Оплата переменных затрат,

| 166 | 166 | 166 | 166 | 166 | 166 | 166 | 166 | 166 | 166 | 166 | 166 | 1992 |

Выручка от продаж,

| 685 | 685 | 685 | 685 | 685 | 685 | 685 | 685 | 685 | 685 | 685 | 685 | 8220 |

Валовая прибыль,

| 251 | 251 | 251 | 251 | 251 | 251 | 251 | 251 | 251 | 251 | 251 | 251 | 3012 |

Чистая прибыль,

| 114 | 114 | 114 | 114 | 114 | 114 | 114 | 114 | 114 | 114 | 114 | 114 | 1368 |

Предприятие машиностроения функционирует стабильно, если интенсивность финансового потока от продаж постоянна в течение продолжительного отрезка времени, т.е.  . Также постоянному значению будет равен поток продаж в себестоимости

. Также постоянному значению будет равен поток продаж в себестоимости  и с течением времени ему станет равен поток затрат:

и с течением времени ему станет равен поток затрат:

, (17)

, (17)

, (18)

, (18)

где  и

и  – себестоимость и цена продажи единицы продукции.

– себестоимость и цена продажи единицы продукции.

Интенсивность инвестиций, определяемая данным выражением, связана с потоком продаж и может быть названа интенсивностью потока в оборотном цикле. Величина потока в оборотном цикле характеризует степень производственной нагрузки предприятия машиностроения, которая не может быть слишком большой из–за ограниченной пропускной способности производственных мощностей и каналов товародвижения, а слишком низкой по экономическим причинам.

На поточно–финансовой структуре рис. 11 «чистый приток денежных средств равен прибыли плюс амортизация» показан с помощью анализа входящих и исходящих потоков. Для блока денежных средств есть единственный входящий поток  и единственный исходящий поток

и единственный исходящий поток  - оплата переменных затрат. Следовательно, чистый приток денежных средств равен:

- оплата переменных затрат. Следовательно, чистый приток денежных средств равен:

-

-  (19)

(19)

Интенсивность входящего в денежные средства притока средств  находится как сумма потоков:

находится как сумма потоков:

(20)

(20)

Подставляя правую часть (20) в (21) получаем чистый приток денежных средств, учитывая, что:

(21 а)

(21 а)

(22б)

(22б)

Чистая прибыль равна разности между валовой прибылью и постоянными затратами:

(23)

(23)

Валовая прибыль, выражается через интенсивность потока в оборотном цикле:

(24)

(24)

После подстановки правой части (74) в (73)

(25 а)

(25 а)

Критерием эффективности инвестиций с точки зрения РМК можно считать максимум рентабельности собственных средств:

, (26)

, (26)

где  – продолжительность периода.

– продолжительность периода.

(27а)

(27а)

При оценке инвестиций необходимо выбрать интенсивность потока продаж для некоторого момента стабильного функционирования предприятия, предполагая, что интенсивность представляет собой случайную величину с известным распределением (рис. 12). Точка «а» обозначает выбранную интенсивность продаж, график слева изображает плотность вероятности случайной величины (рис. 13 а). Фактическая интенсивность может отличаться от выбранной и, в соответствии с плотностью вероятности, большие отличия менее вероятны (рис. 14) изображена плотность вероятности типа нормальной).

Вероятность платежеспособности предприятия численно равна площади, закрашенной под графиком плотности вероятности, поскольку неплатежеспособность возникает в случаях интенсивности продаж, большей значения в точке «b», то есть при выходе вверх за точку пересечения ПЗХ. При выборе интенсивности продаж в точке «а» наиболее вероятное значение прибыли, а значит и рентабельности, определяется проекцией этой точки на правый график прибыли. Если выбирается большая интенсивность продаж, то кривая плотности распределения сдвигается вверх вместе с точкой «а», точка «а» приближается к точке «b», вероятность платежеспособности уменьшается, так как заштрихованной оказывается меньшая площадь, прибыль и рентабельность растут, запас денежных средств уменьшается. Вероятность платежеспособности можно назвать надежностью предприятия машиностроения. Характер зависимости надежности и рентабельности от выбора интенсивности продаж результатов инновационной деятельности показан на рис. 67 б.

При выборе достаточно малой интенсивности продаж надежность приближается к единице, при выборе максимально допустимой интенсивности, когда точки «а» и «b» сливаются, надежность принимает значение 0,5.

Величина финансирования инвестиций посредством займов, кредитов и кредиторской задолженности пропорциональна интенсивности оборотного цикла и продажам, что соответствует прямой линии ПЗХ кредиторской задолженности и не может управляться непосредственно. Поэтому такой способ финансирования известен под названием спонтанного или автоматического. Величину собственных средств можно изменять, увеличивая или уменьшая, таким образом, объем инвестиций. Величина собственных средств должна обеспечивать необходимое количество собственных оборотных средств и допустимые значения финансовых коэффициентов. Однако собственные средства влияют на рентабельность потока инвестиций. Метод ПЗХ позволяет предложить расчет, выясняющий количественную связь собственных средств с перечисленными показателями.

Если нагрузка оборотного цикла, то есть интенсивность потока продаж результатов инновационной деятельности, выбирается максимально возможной при имеющихся собственных средствах, то в рамках РМК инновационная деятельность может осуществляться достаточно стабильно. При этом необходимо определить, как изменяется рентабельность проекта, предприятия, на котором он внедряется, и финансовый коэффициент покрытия с изменением величины собственных средств.

При различных величинах собственных средств S точка a (рис. 15), из которой проведена прямая наклонная линия ПЗХ кредиторской задолженности, сдвигается вправо или влево. Пересечение прямой с ПЗХ запасов и затрат в точке «е» определяет состояние средств при данных собственных средствах и величину нераспределенной прибыли по графику справа. При уменьшении собственных средств точка «е» сдвигается вниз и нераспределенная прибыль уменьшается до нуля в точке «b» на графике прибыли. Нулевой нераспределенной прибыли соответствует предельно левое расположение линии ПЗХ кредиторской задолженности и точка «с» на горизонтальной оси. Длина отрезка ОС изображает величину собственных средств, при которых  .

.

Рентабельность собственных средств, рассчитанная по нераспределенной прибыли, определяется по формуле (27). Это изображается в виде точки d на графике зависимости рентабельности от собственных средств.

При неограниченном увеличении собственных средств нераспределенная прибыль стремится к некоторому постоянному значению из-за асимптотического характера графика ПЗХ запасов и затрат. При этом рентабельность стремится к нулю, так как переменная величина в знаменателе выражения (27) неограниченно растет, а значение в числителе стремится к константе.

Следовательно, правый фрагмент графика рентабельности имеет вид, изображенный на рисунке, что, в свою очередь, означает, что кривая рентабельности имеет максимум, так как справа от точки «d» рентабельность не нулевая.

Таким образом, для предприятия существует оптимальная по критерию рентабельности величина собственных средств, используемых для финансирования инновационной деятельности. При ее увеличении собственные средства «работают» менее эффективно из-за ограниченности производственных мощностей, при ее уменьшении отдача собственных средств снижается из-за недостаточности финансирования для полной нагрузки оборотного цикла. Графики на рисунке соответствуют выбору максимальной нагрузки оборотного цикла при данных собственных средствах. Очевидно, с целью уменьшения риска нагрузка должна выбираться несколько ниже точки е, в результате чего в активах предприятия появятся денежные средства, а кривая рентабельности будет располагаться несколько ниже, что отражено пунктиром (рис. 15 внизу).

Из приведенного выше видно, что выбор данных собственных средств однозначно определяет объем прогнозируемый объем продаж результатов инновационной деятельности, прибыль, величины средств и источников средств, и, следовательно, значение коэффициента покрытия:

(28)

(28)

При  при уменьшении

при уменьшении  до величины основных средств

до величины основных средств  Отсюда следует, что известные ориентировочные рекомендации желательных значений коэффициента покрытия:

Отсюда следует, что известные ориентировочные рекомендации желательных значений коэффициента покрытия:  можно обосновать с помощью анализа реальных поточно-запасных характеристик исходя из желательности нахождения рентабельности в области максимума.

можно обосновать с помощью анализа реальных поточно-запасных характеристик исходя из желательности нахождения рентабельности в области максимума.

В случае, когда рыночные ограничения представляют собой максимальную интенсивность потока продаж результатов инновационной деятельности, можно дать следующие рекомендации выбора величины собственных средств, используемых для инвестирования инновационной деятельности:

– если рыночные ограничения меньше уровня точки « », что показано в виде ограничения 1, то прибыльная реализация результатов инновационной деятельности невозможна;

», что показано в виде ограничения 1, то прибыльная реализация результатов инновационной деятельности невозможна;

– в случае ограничения 2, то есть выше уровня нулевой прибыли, но ниже уровня максимальной рентабельности, величина собственных средств должна выбираться не более необходимой для данной нагрузки, соответственно построению из точки « »;

»;

– при рыночных ограничениях 3, то есть выше точки « », соответствующей максимуму рентабельности, собственные средства следует выбирать не более необходимых для этого максимума, то есть соответственно точке «

», соответствующей максимуму рентабельности, собственные средства следует выбирать не более необходимых для этого максимума, то есть соответственно точке « ».

».

Проведенное исследование показало, что инновационная деятельность по рассматриваемому проекту в первый год будет находиться в зоне ограничения 1, где прибыльное функционирование не возможно. Во второй год – перейдет в зону 2, т.е. выше уровня нулевой прибыли, но ниже уровня максимальной рентабельности, где величина собственных средств должна выбираться не более необходимой для данной нагрузки, соответственно построению из точки  . А в дальнейшем следует разработать мероприятия для перехода в зону 3, что позволит выйти на уровнь, соответствующий максимуму рентабельности. Результаты расчетов представлены в табл. 4.

. А в дальнейшем следует разработать мероприятия для перехода в зону 3, что позволит выйти на уровнь, соответствующий максимуму рентабельности. Результаты расчетов представлены в табл. 4.

Таблица 4. Результаты расчетов по инновационному проекту РМК (корпус+поршень)

| Наименование показателя | Ед. изм. | Первый год | Второй год |

| Интенсивность потока в оборотном цикле | Т.р./год | 50566,1 | 9060,14 |

| Чистый приток денежных средств | Т.р./год | 3315 | 4680 |

| Валовая прибыль | Т.р./год | 7505,3 | 9060 |

| Чистая прибыль | Т.р./год | 2958 | 4176 |

| Рентабельность собственного капитала | % | -15,72 | 14,72 |

| Коэффициент покрытия | Ед. | -14,81 | 5,24 |

Рентабельность собственного капитала на третий год – 33,54%

Оптимизационная модель инвестирования можно описать, учитывая условие минимум затрат и максимум прибыли:

, (29)

, (29)

где  - производство i-х изделий, шт.

- производство i-х изделий, шт.

- оптовая цена i-го изделия, руб.

- оптовая цена i-го изделия, руб.

m – количество элементов затрат, шт.

– затраты по j – му элементу, руб.

– затраты по j – му элементу, руб.

При заданном объеме продаж прибыль можно максимизировать путем снижения затрат, то есть  .

.

В свою очередь, затраты включают в себя следующие элементы:

(30)

(30)

где  - себестоимость продукции, руб.

- себестоимость продукции, руб.

- выплаты процентов по кредитам, руб.

- выплаты процентов по кредитам, руб.

Н – налоги, выплачиваемые из прибыли, руб.

П – прочие выплаты, включая штрафы, пени, погашение безнадежных долгов, руб.

Минимальный объем продаж определяется порогом рентабельности, то есть тем объемом продаж, который покрывает как постоянные издержки, так и переменные. Производство на предприятиях машиностроения многономенклатурное, порог рентабельности в этом случаи определяется следующим образом:

; (31)

; (31)

где F – постоянные годовые издержки предприятия, руб.

V – переменные издержки, приходящиеся на единицу i – й продукции, руб.

S – цена единицы i – го изделия, руб.

удельный вес i – го изделия в объеме продаж, доли единицы.

удельный вес i – го изделия в объеме продаж, доли единицы.

Разность между фактическим объемом продаж и порогом рентабельности определяет запас финансовой прочности:

(, 32)

(, 32)

Оптимизация инвестирования инновационной деятельности сводится к максимизации прибыли результатов инновационной деятельности, определяемой с учетом порога рентабельности:

(33)

(33)

Результаты расчетов представлены в таблице 5.

Таблица 5. Динамика порога рентабельности инновационного проекта, руб.

| Наименование продукции Период | Корпус регулятора давления | Поршень регулятора давления | ||

| Порог рентабельности | Запас финансовой прочности | Порог рентабельности | Запас финансовой прочности | |

| 1 кв. первый год | 31300,15 | 1202298,2 | 27733,8 | 2439462,9 |

| 2 кв. первый год. | 21971,29 | 1238492,7 | 19338,08 | 2501589,8 |

| 3 кв. первый год | 21009,60 | 1266904,9 | 18586,23 | 2557545,8 |

| 4 кв. первый год | 20671,58 | 1295291,1 | 18304,73 | 2613621,2 |

| 1 кв. второй год | 28613,81 | 1926990,5 | 24696,59 | 3886511,7 |

| 2 кв. второй год | 28256,98 | 1965799,1 | 24420,34 | 3963691,8 |

| 3 кв. второй год | 27977,51 | 2005286,6 | 24322,92 | 4042205,2 |

| 4 кв. второй год | 27980,81 | 2045262,2 | 24328,29 | 4122157,9 |

| 1 кв. третий год | 27486,21 | 191683,38 | 24072,47 | 4350393,9 |

| 2 кв. третий год | 27315,46 | 191538,63 | 23957,06 | 4350301,9 |

| 3 кв. третий год. | 27169,79 | 191392,96 | 23864,86 | 4350209,7 |

| 4 кв. третий год | 27025,04 | 191222,21 | 23772,86 | 4350094,3 |

Фактический объем продаж результатов инновационной деятельности выше минимального, следовательно, постоянные и переменные издержки покрываются с первого квартала реализации инновационной продукции.

Одной из характеристик источников инвестирования инновационной деятельности РМК является текущая стоимость. Процесс расчёта текущей стоимости источников инвестирования РМК называется также дисконтированием и определяется по формуле:

(31)

(31)

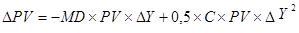

Другой характеристикой источников инвестирования может выступать дюрация (D), которая определяет чувствительность инвестиций к изменению процентной ставки [326]. Расчет дюрации осуществляется по формуле:

(32)

(32)

Как следует из данной формулы, дюрация представляет собой оценку средней срочности составляющих источников инвестирования с учетом дисконтирования их стоимости. Кроме того, дюрация зависит не только от структуры источников, но и от текущей процентной ставки. Чем выше ставка, тем меньше стоимость дальних выплат по сравнению с короткими и тем меньше дюрация, и наоборот, чем меньше ставка, тем больше дюрация.

Для оценки чувствительности стоимости инвестиций к процентной ставке используется, так называемая, модифицированная дюрация (MD), рассчитываемая по формуле:

(33)

(33)

При исследовании чувствительности источников инвестиций к процентной ставке только с помощью дюрации зависимость между процентной ставкой и стоимостью инвестиций считается линейной. Это допустимо только в качестве приблизительной оценки.

Степень отклонения формулы стоимости инвестиций от линейной характеризует выпуклость финансового потока (C), которая определяется по формуле:

(34)

(34)

Одной из важных задач при оценке процентного риска, а также при решении более сложных задач, подразумевающих отражение зависимости стоимости инвестиций от процентной ставки, является оценка ее чувствительности к изменению процентной ставки.

Как правило, в качестве характеристики чувствительности к процентной ставке является изменение стоимости инвестиций, при изменении процентной ставки на 1 базисный пункт (PVBP) – 1%.

Точный результат может быть получен при использовании модифицированной дюрации и выпуклости потока платежей.

(35)

(35)

При расчете PV ставка выражена в виде вещественного числа (т.е. 100% равно 1) и для получения изменения стоимости потока платежей при изменении ставки на один процент следует в формулы подставить значение изменения ставки 0,01.

Проведенные расчеты показали: в связи с тем, что инвестиции осуществляются в первый год инновационной деятельности, то стоимость инвестиций практически не зависит от изменения процентной ставки (табл. 8).

Таблица 8. Оценка текущая рыночная стоимость инвестиций на основе дюрации

| Наименование показателя | Ед. изм. | Значение |

| Текущая стоимость инвестиций | Тыс. руб. | 27950,32 |

| Дюрация инвестиций | Коэффициент | 1 |

| Модифицированная дюрация инвестиций | Коэффициент | 0,885 |

| Зависимость изменения текущей стоимости инвестиций от изменения процентной ставки | Тыс. руб. | -460,88 |

| Выпуклость инвестиционного потока потока | Коэффициент | 1,386 |

Кроме того, в процессе анализа были рассчитаны финансовые показатели, характеризующие использование финансовых средств (табл. 9).

Таблица 9. Финансовые показатели, характеризующие результаты инвестирования инновационной деятельности РМК

| Наименование показателя | 1 кв. Первый год | 2 кв. Первый год | 3 кв. Первый год | 4 кв. Первый год | 1 кв. Второй год | 2 кв. Второй год | 3 кв. Второй год | 4 кв. Второй год. | Третий год |

| Коэффициент текущей ликвидности | 0,9387 | 0,973 | 0,9806 | 0,9426 | 1,281 | 1,6476 | 1,776 | 1,818 | 1,824 |

| Коэффициент срочной ликвидности | 0,608 | 0,4972 | 0,444 | 0,383 | 0,284 | 0,492 | 0,617 | 0,874 | 0,992 |

| Чистый оборотный капитал, тыс. руб. | 23903,784 | 21994,729 | 25317,740 | 29491,405 | 35759,936 | 42978,827 | 50236,729 | 58484,771 | 81491,8 |

| Коэффициент оборачиваемости запасов | 0,14 | 0,10 | 0,10 | 0,10 | 0,15 | 0,15 | 0,15 | 0,16 | 0,18 |

| Коэффициент оборачиваемости дебиторской задолженности | 27,6 | 18,38 | 9,17 | 1,02 | - | - | - | - | - |

| Коэффициент оборачиваемости кредиторской задолженности | 2243,12 | 2504,11 | 1404,04 | 344,31 | - | - | - | - | - |

| Коэффициент оборачиваемости рабочего капитала | 8,03 | 8,74 | 7,60 | 6,54 | 6,26 | 5,22 | 4,47 | 5,15 | 3,07 |

| Коэффициент оборачиваемости основных средств | 5,19 | 7,28 | 7,92 | 8,47 | 10,51 | 11,04 | 11,48 | 15,89 | 13,83 |

| Коэффициент оборачиваемости активов | 1,82 | 2,21 | 2,46 | 2,70 | 3,90 | 3,52 | 3,20 | 3,87 | 2,50 |

| Суммарные обязательства к активам, % | 47,07 | 44,22 | 36,68 | 26,78 | 0,76 | 0,69 | 0,63 | 0,58 | 0,46 |

| Суммарные обязательства к собственному капиталу, % | 88,94 | 79,28 | 57,92 | 36,58 | 0,76 | 0,69 | 0,63 | 0,58 | 0,46 |

| Коэффициент покрытия процентов | -23,79 | -27,35 | -13,50 | 5,24 | - | - | - | - | - |

| Рентабельности валовой прибыли, % | 96,97 | 97,92 | 97,88 | 97,84 | 97,24 | 97,19 | 97,15 | 97,84 | 97,27 |

| Рентабельность операционной прибыли, % | -29,67 | -25,07 | -27,20 | -20,64 | -10,90 | -7,40 | -3,50 | 5,93 | 17,58 |

| Рентабельность чистой прибыли, % | -19,67 | -18,07 | -17,20 | -10,64 | -10,90 | -7,40 | -3,50 | 3,78 | 13,36 |

| Рентабельность оборотных активов, % | -24,62 | -37,46 | -35,40 | -37,51 | -23,12 | -13,89 | -7,47 | 19,35 | 40,74 |

| Рентабельность внеоборотных активов, % | -22,83 | -43,82 | -43,54 | -45,40 | -32,26 | -17,33 | -7,58 | 30,13 | 34,79 |

| Рентабельность инвестиций, % | -26,47 | -27,76 | -21,66 | -16,89 | -14,79 | -8,86 | -3,59 | 14,64 | 33,38 |

| Рентабельность собственного капитала, % | -16,78 | -19,17 | -18,51 | -15,72 | -17,86 | -8,57 | -4,31 | 14,72 | 33,54 |

Заключение

Таким образом, проведенное исследование позволило установить:

– в качестве одного из направлений совершенствования инвестирования инновационной деятельности предприятий машиностроения на основе кластерного подхода на этапе распределения финансовых ресурсов можно использовать бюджетирование, которое в настоящее время используется только при осуществлении основной деятельности. Бюджетирование является важным фактором повышения эффективности инвестирования инновационной деятельности, т. к. позволяет оптимизировать систему использования ресурсов;

– разработка бюджетов позволяет провести количественную определенность выбранным направлениям инновационной деятельности, все затраты и результаты привести в денежное выражение. Бюджетирование способствует правильному и четкому целеполаганию, разработке стратегии инновационной деятельности;

– в качестве метода оценки результатов инвестирования инновационной деятельности РМК предлагается использовать метод поточно-финансовых структур, который позволяет определить систему финансовых средств, их источников и потоков, т.е. модель формирования финансового потока инновационной деятельности во внутренней среде РМК;

– используя поточно-финансовую структуру, метод поточно-запасных характеристик, можно анализировать установившиеся режимы движения потоков в оборотном цикле, стабильность функционирования машиностроительного предприятия в течение всего периода осуществления инновационного проекта;

– проведенные расчеты по методу поточно-финансовых структур позволили определить, что если на предприятии интенсивность потока продаж результатов инновационной деятельности выбирается максимально возможной при имеющихся собственных средствах, то инновационная деятельность может осуществляться достаточно стабильно. При этом необходимо определить, как изменяется рентабельность предприятия и финансовый коэффициент покрытия с изменением величины собственных средств;

– для характеристики источников инвестиций в инновационную деятельность РМК предложено использовать показатель дюрация, который определяет чувствительность инвестиций к изменению процентной ставки. Дюрация представляет собой оценку средней срочности составляющих источников инвестирования инновационной деятельности с учетом дисконтирования их стоимости, зависит не только от структуры источников, но и от текущей процентной ставки.

2020-01-14

2020-01-14 90

90