Введение

Явление инфляции присуще в той или иной степени любой рыночной и переходной к ней экономикам, в том числе и экономикам промышленно развитых стран. Инфляция проникает во все сферы экономической жизни и начинает их разрушать. От нее страдают государство, производство, финансовый рынок и рыночная экономика, но больше всего страдают люди.

Нарушаются установленные пропорции между ценами товаров. Продавцу и покупателю становится все сложнее принять оптимальное правильное экономическое решение. Еще труднее специалистам дать экономический прогноз и сделать долгосрочные расчеты. Происходит перераспределение доходов. Те, кто имеет фиксированную заработную плату, ничем не защищены от инфляционного роста цен. Возникают очереди. Появляется «черный рынок», где спекулируют дефицитным товаром.

Как экономическое явление инфляция существует уже длительное время. Считается, что она появилась, чуть ли не с возникновением денег, с функционированием которых неразрывно связана. Интерес к инфляции, инфляционным процессам, возник еще в древности, когда многие правители с большим или меньшим успехом пытались найти решение вечной проблемы балансирования бюджетных доходов с постоянно возрастающими расходами. Но если ранее инфляция возникала, как правило, в чрезвычайных обстоятельствах, (например, во время войны государство выпускало большое количество бумажных денег для финансирования своих военных расходов), то в последние два-три десятилетия во многих странах она стала хронической. Сегодня в мире почти нет страны, где нет, или не было инфляции.

При всем обилии информации на эту тему, знания широких слоев населения поверхностны (отсюда появление инфляционного ожидания).

Поэтому, несмотря на оживленное обсуждение инфляционных вопросов на страницах экономической прессы, актуальность их не уменьшается.

Инфляция является очень сложным социально-экономическим явлением. На протяжении столетий с изменением форм собственности, типов ценообразования, денежных систем изменялись причины, следствия, формы проявления инфляционного процесса. Неизменной оставалась лишь сущность инфляции — обесценение денег.

В настоящее время инфляция - один из самых болезненных и опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция не только означает снижение покупательной способности денег, но и подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций.

Целью данной работы является раскрытие смысла процесса инфляции, посредством рассмотрения понятия инфляции, ее причин и видов.

Для достижения данной цели необходимо решить следующие задачи:

- рассмотреть историю инфляционных процессов и выявить их влияние на экономику;

- ознакомиться с взглядами на инфляцию разных экономических школ;

- выявить возможные причины инфляции и, проанализировав их, рассмотреть меры по их устранению;

Также, мы рассмотрим последствия инфляции, как экономические, так и социальные.

Достижение поставленной цели сопряжено с рядом трудностей. Несмотря на всю свою актуальность в современных рыночных условиях проблема инфляционных процессов не имеет единого теоретического подхода. Подтверждением этому является наличие разных подходов как зарубежных, так и российских исследователей по данной тематике.

В связи со всем вышесказанным структура работы представлена четырьмя главами. В первой главе рассматриваются общетеоретические вопросы, касающиеся определения инфляции и истории инфляционных процессов, а так же теории инфляции в различных экономических школах.

Вторая глава рассматривает непосредственно причины инфляции. Также во 2-ой главе будут рассмотрены основные способы ее измерения.

Виды инфляции будут рассмотрены в третьей главе, а в четвертой, заключительной, главе мы рассмотрим последствия инфляции.

Отдельное предприятие, конкретный бизнес не может бороться с инфляцией, поэтому подобная борьба под силу только государству.

Глава I Понятие инфляции. Сущность инфляции в различных экономических школах.

Понятие инфляции

Инфляция - это обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения. В буквальном переводе термин "инфляция" (от лат. inflatio) означает "вздутие", т.е. переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы, что и вызывает обесценение денежной единицы и соответственно рост товарных цен.

Термин “инфляция“ появился во второй половине XIX в., перекочевав из медицины. Впервые он стал употребляться в Северной Америке в период гражданской войны 1861—1865 гг. и обозначал процесс разбухания бумажно-денежного обращения. В XIX в. этот термин употреблялся также в Англии и Франции. Широкое распространение в экономической литературе понятие инфляция получило в XX в. после первой мировой войны. «По существу этим термином обозначалась денежная инфляция.— пишет В. Дроздов,— Но в дальнейшем под инфляцией… стал пониматься любой рост цен, независимо от порождающих его причин».

Однако определение инфляции как переполнение каналов денежного обращения обесценивающимися бумажными деньгами нельзя считать полным. Инфляция, хотя она и проявляется в росте товарных цен, не может быть сведена лишь к чисто денежному феномену. Это сложное социально-экономическое явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира.

Итак, проявлением инфляции является повышение цен, однако не следует забывать, что рост цен может быть связан с отсутствием равновесия между спросом и предложением, такой рост цен на каком-то отдельном товарном рынке - это не инфляция. Инфляция проявляется в повышении общего уровня цен в стране.

Для более объективного взгляда на инфляцию, следует рассмотреть различные теории инфляции, существующие сегодня.

Сущность инфляции.

История экономики насчитывает довольно большое количество различных экономических учений, школ и течений: классики и неоклассики, меркантилисты, физиократы, марксистская экономия, институциональная, и, магистральная экономики, радикальная экономика, вульгарная экономика, чикагская школа и либерализм, элбрейтевское течение и многие другие. Представители почти каждого из этих направлений разрабатывали или разрабатывают свои взгляды на глобальные экономические проблемы человечества. Существуют и их теории относительно инфляции как одной из наиболее серьезных проблем, препятствующих полноценному экономическому развитию. Вот некоторые из них.

Причины инфляционного роста цен

Основной причиной инфляции признаются диспропорции между различными сферами народного хозяйства: накоплением и потреблением, спросом и предложением, доходами и расходами государственного бюджета, источниками ссудных капиталов и их использованием, денежной массой в обращении и потребностями хозяйства в деньгах. Эти диспропорции усиливаются под влиянием монополизации и структурных сдвигов в экономике, финансовой системе, а также экономической политики.

Деньги обесцениваются по отношению к товарам и иностранным валютам, сохраняющим стабильность своей покупательной силы. Ряд ученых в российских академических и вузовских кругах добавляют к этому перечню

(т.е. товарам и национальным валютам) еще и золото.

Такая трактовка проявления инфляции, как обесценение денег и по отношению к золоту, предполагает, что этими учеными золото рассматривается по - прежнему как всеобщий эквивалент, как деньги.

Прежде всего нужно отметить, что рост цен может быть связан с превышением спроса над предложением товаров. Однако такой рост цен, связанный с диспропорцией между спросом и предложением на каком-то отдельном товарном рынке - это еще не инфляция. Инфляция – это повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса. Другими словами, инфляция - это дисбаланс между совокупным спросом и совокупным предложением. Подстегивать рост цен могут и конкретные экономические обстоятельства.

Независимо от состояния денежной сферы товарные цены могут возрасти вследствие изменений в динамике производительности труда, структурных сдвигов в системе воспроизводства, монополизации рынка, государственного регулирования экономики, введения новых ставок налогов, девальвации и ревальвации денежной единицы, изменения конъюнктуры рынка, воздействия внешнеэкономических связей, стихийных бедствий и т.п. Следовательно, рост цен вызывается различными причинами. Итак, к инфляционным причинам роста цен можно отнести:

Диспропорциональность, или несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, другими словами, за счет активного использования “печатного станка”, это приводит к росту массы денег в обращении. Вспомним количественное уравнение обмена MV=PQ (где Р - уровень цен, V - cкорость обращения денег, М - денежная масса, Q - количество реальных товаров и услуг) и связь между ростом показателей М и Р станет вполне очевидной.

Рост цен может происходить, если финансирование инвестиций осуществляется аналогичными методами. Особенно инфляционно опасными

являются инвестиции, связанные с милитаризацией экономики, потому что:

милитаризация вызывает рост дефицита бюджета, что оказывает инфляционное давление на экономику; военная техника становится все менее приспособленной в гражданских областях, поэтому денежный эквивалент, противостоящий военной технике превращается в фактор, излишний для обращения, т.к. отрицательно влияет на товарное предложение занятые в оборонном секторе выступают на потребительском рынке только как покупатели, они не увеличивают товарное предложение.

Общее повышение уровня цен связывается различными школами в современной экономической теории и с изменением структуры рынка в 20 веке. Эта структура все меньше напоминает условия совершенной конкуренции, когда на рынке действует большое число производителей, продукция характеризуется однородностью, перелив капитала не затруднен.

Современный рынок - это в значительной степени олигополистический рынок. А олигополист (несовершенный конкурент) обладает известной степенью власти над ценой. И если даже олигополии не первыми начинают “гонку цен”, они заинтересованы в ее поддержании и усилении.

Как известно, несовершенный конкурент, стремясь поддержать высокий уровень цен, заинтересован в создании дефицита (сокращении производства и предложения товаров). Не “желая испортить” свой рынок снижением цен, монополии и олигополии препятствуют росту эластичности предложения товаров в связи с ростом цен. Ограничение притока новых производителей в отрасль олигополистов поддерживает длительное несоответствие совокупного спроса и предложения.

4. С ростом “открытости” экономики той или иной страны, все большим втягиванием ее в мировые хозяйственные связи увеличивается опасность импортируемой инфляции. Возможности бороться с импортируемой инфляцией достаточно ограничены. Можно, конечно ревальвировать собственную валюту и сделать импорт той же нефти более дешевым. Но ревальвация сделает одновременно и более дорогим экспорт отечественных товаров, а это означает снижение конкурентоспособности на мировом рынке.

5. Инфляция приобретает самоподдерживающийся характер в результате так называемых инфляционных ожиданий. Многие ученые в странах запада и в нашей стране особо выделяют этот фактор, подчеркивая, что преодоление инфляционных ожиданий населения и производителей - важнейшая (если вообще не главная) задача антиинфляционной политики.

Каков механизм воздействия на экономику инфляционных ожиданий? Дело в том, что люди, сталкиваясь с повышением цен на товары и услуги в течение длительного периода времени и теряя надежду на их снижение, начинают приобретать товары сверх своих потребностей. Одновременно они требуют повышения заработной платы и тем самым подталкивают текущий потребительский спрос к расширению. Производители устанавливают все более высокие цены на свою продукцию, ожидая, что в скором времени сырье, материалы и комплектующие изделия еще больше подорожают. Начинается бегство от денег. Итак, очевидно, что расширение вследствие инфляционных ожиданий текущего спроса стимулирует дальнейший рост цен. Одновременно сокращаются сбережения и уменьшаются кредитные ресурсы, что сдерживает рост производственных инвестиций и, следовательно, предложение товаров и услуг. Экономическая ситуация в этом случае характеризуется медленным увеличением совокупного предложения и быстрым ростом совокупного спроса. Результат - общее повышение цен.

Множество причин инфляции отмечается практически во всех странах. Однако комбинации различных факторов этого процесса зависит от конкретных экономических условий. Так, сразу после второй мировой войны в Западной Европе инфляция была связана с острейшим дефицитом многих товаров. В последующие годы главную роль в раскручивании инфляционного процесса стали играть государственные расходы, соотношение “цена - заработная плата”, перенос инфляции из других стран и некоторые другие факторы.

1.3. Кейнсианская теория инфляции

Кривая Филипса

Английский экономист А. Филипс в 1958 году, используя данные статистики Великобритании за 1861-1956 гг., предложил кривую, отражающую обратную зависимость между уровнем ставок заработной платы и уровнем безработицы. Было установлено, что увеличение безработицы в Англии свыше 2,5 - 3% приводило к резкому замедлению роста цен и заработной платы. Отсюда следовал вывод, что уменьшение сопровождается повышением цен и заработной платы. Таким образом, уровень безработицы может быть снижен за счет ускорения темпов инфляции.

Экономист Р. Липси подвел теоретическую базу под расчеты Филипса. Позднее американские экономисты П. Самуэльсон и Р. Солоу моди-фицировали кривую Филипса, заменив ставки заработной платы темпами роста товарных цен. В таком виде кривую стали использовать для экономической политики, прежде всего для определения уровней, при которых возможны высокий уровень занятости и производства и определенная стабильность цен.

На оси абсцисс показан уровень безработицы, на оси ординат - темпы роста товарных цен. Если правительство рассматривает уровень безработицы u1 как излишне высокий, то для его понижения проводятся бюджетные и денежно-кредитные мероприятия, стимулирующие спрос, что ведет к расширению производства и созданию новых рабочих мест. Уровень безработицы снижается до величины u2, но одновременно возрастает темп инфляции до Р2. Возникшие условия могут вызвать кризисные явления, что вынудит правительство принять меры для снижения темпов роста цен до уровня Р3, а безработица увеличится до уровня u3.

На практике выяснилось, что кривая Филипса применима для экономической ситуации в краткосрочный период, так как в долгосрочном плане, несмотря на высокий уровень безработицы, инфляция продолжает нарастать, что объясняется целым комплексом обстоятельств.

Одним из таких обстоятельств является политика стимулирования спроса. Стремление правительства снизить уровень безработицы ценой увеличения инфляции успешно только тогда, когда у населения удается создать так называемые «ложные ожидания». К примеру, работающие по найму, наблюдая рост ставок зарплаты, увеличивают предложения труда. И тогда, как и предполагалось в концепции кривой Филипса, наблюдается рост инфляции и связанной с ней номинальной заработной платы. Однако как только люди начинают замечать, что реальная заработная плата, в отличие от номинальной, все уменьшается, то увеличение предложения труда прекращается.

Еще в 60-е годы на эти взаимосвязи обратил особое внимание американский экономист М. Фридман, который подчеркивал неэффективность борьбы с безработицей путем «накачивания» спроса инфляционными мероприятиями. Таким образом, когда население преодолеет свои ложные ожидания, инфляция будет сопровождаться уменьшением предложения труда, т.е. растущей безработицей.

Считается также, что кривая Филипса применима только для анализа в условиях умеренной инфляции с постоянным темпом. При неожиданных экономических потрясениях, темп инфляции возрастает неожиданно и может сопровождаться резким увеличением безработицы.

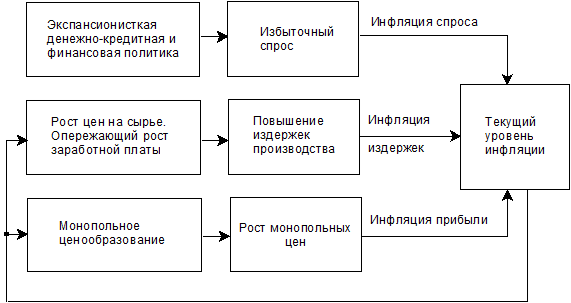

Кейнсианцы выделяют три основных фактора инфляции: экспансионистскую финансовую и денежно-кредитную политику, стимулирующую спрос; рост издержек производства; практику монополистического ценообразования. Как отмечает сам Дж.М.Кейнс, «когда дальнейшее увеличение эффективного спроса уже не ведет более к увеличению продукции, а целиком исчерпывается в увеличении единицы издержек, строго пропорциональном увеличению эффективного спроса, мы достигаем положения, которое вполне уместно назвать подлинной инфляцией».

Кейнсианцы рассматривают денежную массу как эндогенную переменную, которая зависит от политики органов денежно-кредитного регулирования и уровня экономической активности. «Инфляция издержек» трактуется как результат воздействия нескольких факторов. Главным из них считается, увеличение заработной платы сверх уровня, соответствующего росту производительности труда. Хотя, по мнению Кейнса, «полная или… приблизительно полная занятость является редким и скоропроходящим событием».

Уровень занятости определяется Кейнсом точкой пересечения функций совокупного спроса и совокупного предложения. Именно в этой точке ожидаемая предпринимателями прибыль будет наибольшей. Выступая за сознательное управление денежным обращением, Кейнс считал необходимым использовать разного рода мероприятия только при неполной занятости. Он предостерегал от применения денежных рычагов в условиях полной занятости, считая, что в этом случае они могут вызвать безудержную инфляцию. «Как только попытка еще больше увеличить инвестиции независимо от величины предельной склонности к потреблению повлечет за собой тенденцию к безудержному росту цен, иначе говоря, в такой ситуации мы достигли бы состояния подлинной инфляции»,— подчеркивает Кейнс.

Кейнс довольно-таки подробно описывает переход инфляционного процесса из первой стадии во вторую: происходит замена роста цен, обусловленного изменением количества денег в обращении и активно воздействующего на темпы экономического развития, таким повышением цен, которое вызвано издержками производства и ведет к их дальнейшему взвинчиванию и дезорганизации денежного обращения. По мнению Кейнса, «увеличение количества денег должно будет почти сразу же понизить норму процента в той степени, в какой это необходимо для того, чтобы увеличение занятости и заработной платы смогло привести к поглощению дополнительной массы денег в обращении». Кроме того, кейнсианцы предполагают, что рост цен в значительной степени обусловлен политикой монополий. В общем виде кейнсианскую модель инфляции можно представить так:

Кейнсианская позиция, концентрирующаяся вокруг проблемы совокупных расходов, как главного фактора определяющего национальное производство и занятость, берет за основу кривую Филипса (жесткая зависимость между инфляцией и безработицей). Эта модель, как отмечалось выше, показывает, что в экономике может возникнуть либо инфляция, либо безработица, но одновременно они появиться не могут. Однако, руководствуясь событиями 70-80х в США и настоящими, протекающими в России, когда наблюдался параллельный рост цен и уровень безработицы, мы можем поставить под сомнение правильность кейнсианских выводов. Назрела объективная причина для пересмотра теории, и кейнсианцы объяснили эти процессы серией шоков предложения, или ценовых шоков, сдвинувших кривую Филипса вправо вверх.

1.4. Монетаристская теория инфляции

В монетаристской литературе проблема инфляции тоже занимает одно из центральных мест. Здесь причинная зависимость между изменением количества денег и уровня цен рассматривается как основная экономическая закономерность.

Многие современные монетаристы признают, что существует более сложная зависимость между ростом цен и денежной массы, чем жесткая связь «деньги-цены» ортодоксальной количественной теории денег. В новой трактовке особая роль отводится оценкам и прогнозам возможных изменений хозяйственной конъюнктуры. По их мнению, связь между изменением масштабов денежного обращения и движением цен лишь в редких случаях может просматриваться на протяжении коротких промежутков времени. «Современная количественная теория, — пишут Э.Дж.Долан, К.Д.Кэмпбелл и Р.Дж.Кэмпбелл,— направление развития количественной теории денег и цен, допускающее систематические изменения скорости обращения денег и реальных доходов аналогично изменениям количества денег, находящихся в обращении, и абсолютного уровня цен».

Важнейшей и практически единственной причиной инфляционного процесса монетаристы считают более быстрый рост национальной денежной массы по сравнению с ростом продукта. Следуя их теории, в долговременной перспективе деньги полностью нейтральны и эффект денежных импульсов (ускорения или замедления темпов роста денег) отражается лишь на динамике общего уровня цен, не оказывая ощутимого воздействия на объем производства, инвестиций, занятости рабочей силы и т.д. Однако в течение более кратких периодов (один экономический цикл) изменение денежной массы может оказать некоторое влияние на состояние производства и занятости, но эффект будет недолгим: через определенное время темп роста реальных показателей производства вернется к исходному уровню. Тем самым отвергается кейнсианская идея о возможности постоянно поддерживать темпы экономического роста, жертвуя определенным повышением темпов инфляции. Важная роль в монетаристской модели принадлежит и инфляционным ожиданиям, которые формируются с учетом ошибок в прошлых предсказаниях цен.

Последствия инфляции

Все виды инфляции имеют сложные, разнообразные и весьма значительные экономические и социальные последствия для всех хозяйственных субъектов. Небольшие темпы инфляции содействуют росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления конъюнктуры. По мере развития инфляция превращается в серьезное препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе.

Галопирующая инфляция наносит серьезный экономический ущерб, как крупным корпорациям, так и мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры. Она дезорганизует хозяйство, затрудняет проведение эффективной макроэкономической политики. Неравномерный рост цен усиливает диспропорции между отраслями экономики, искажает структуру потребительского спроса. Цена перестает выполнять свою главную функцию в рыночном хозяйстве — быть объективным информационным сигналом.

Инфляция активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер.

Последствия инфляции:

1) ускоренная материализация денежных средств;

2) скрытая государственная конфискация денежных средств через налоги;

3) перераспределение доходов и богатства;

4) отставание цен государственных предприятий от рыночных;

5) обратная пропорциональность темпа инфляции и уровня безработицы;

6) падение реального процента;

7) нестабильность экономической информации.

Рассмотрим каждое из последствий более подробно:

Одним из последствий несбалансированной инфляции является ускоренная материализация денежных средств.

Население и корпорации стремятся материализовать свои быстро обесценивающиеся денежные запасы. Люди скупают антиквариат, драгоценности, технику и т. д. Фирмы разрабатывают планы по активизации использования денежных ресурсов. Стимулируется слабо продуманный, поспешный и чрезмерный темп накопления материальных запасов впрок. Дефицит нарастает параллельно с «затовариванием» складских помещений предприятий и организаций, захламлением квартир населения.

Следующее последствие - скрытая государственная конфискация денежных средств через налоги. Об опасности подобной скрытой государственной конфискации денежных средств писал еще Дж. Койне в 30-х годах XX века. По мере роста инфляции прогрессивное налогообложение автоматически все чаще зачисляет различные социальные группы и виды бизнеса во все более состоятельные или доходные. При этом не берется в расчет: реально или только номинально возрос доход. Это позволяет правительству собирать возрастающую сумму налогов даже без принятия новых налоговых законов и ставок. Как следствие - ухудшение отношения бизнеса и населения к правительству.

Еще одним последствием можно назватьперераспределение доходов и богатства. Любой внутригосударственный займ, в условиях инфляции, при возвращении спустя период времени по номиналу восполняется полностью, а реально возвращается гораздо меньше. Это происходит в связи с тем, что с течением времени национальная волюта постепенно обесценивается.

Полностью избавиться от подобного негативного эффекта нельзя в силу непредсказуемости и несбалансированности инфляции. Следовательно, при инфляции, невыгодно давать в долг надолго не только по фиксированной ставке, но зачастую даже по нарастающей. Если же давать в долг под слишком высокий процент нарастания, то подобные ссуды вряд ли кто возьмет по той же причине - непредсказуемость инфляции. Чем неожиданнее, быстрее по отношению друг к другу растут цены, тем лучше для одних и хуже для других.

Четвертое последствие - отставание цен государственных предприятий от рыночных.В частном секторе рыночной экономики цены издержек производства и товаров пересматриваются чаще и быстрее, чем в государственном (регулируемом) секторе. Во время инфляции госпредприятия вынуждены обосновывать каждое повышение цен, получать на это разрешение всех вышестоящих организаций. Процесс этот долог и неэффективен, и в условиях ежемесячного резкого, неожиданного и скачкообразного роста инфляции даже технически трудно осуществим. В итоге нарастает дисбаланс частного и общественного секторов. Данный эффект особенно опасен, так как государство утрачивает свой экономический потенциал воздействия на рынок.

Пятым по счету последствием мы выделили обратную пропорциональность темпа инфляции и уровня безработицы.

Очередное последствие инфляции - нестабильность экономической информации.

Цены - это главный индикатор рыночной экономики. Ценовая информация - главная для бизнеса. Недостаточность и нестабильность экономической информации мешают составлению бизнес - планов. В ходе инфляции цены постоянно меняются, продавцы и покупатели товаров все чаще ошибаются в выборе оптимальной цены. Падает уверенность в будущих доходах, население утрачивает экономические стимулы, снижается активность бизнеса.

1.6 Антиинфляционные государственные меры

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. В первую очередь экономисты пытаются определить, что лучше — адаптироваться к инфляции или ликвидировать ее путем радикальных мер. В разных странах этот вопрос решается по разному, с учетом целого комплекса специфических обстоятельств. Например, в США и Англии на государственном уровне ставится задача борьбы с инфляцией, тогда как некоторые другие страны разрабатывают комплекс адаптационных мероприятий (индексация и т.п.).

Если оценить характер антиинфляционной политики, то можно выделить в ней два подхода, один из которых разрабатывают современные кейнсианцы, а другой является детищем экономистов неоклассической школы.

В рамках первого (кейнсианского) подхода предусматривается активная бюджетная политика — маневрирование государственными расходами и налогами в целях воздействия на платежеспособный спрос.

В условиях инфляции, при избыточном спросе государство ограничивает свои расходы и повышает налоги. В результате, за счет сокращения спроса, снижаются темпы инфляции. Но одновременно сокращается и рост производства, что может привести к застою и даже кризисным явлениям в экономике, к расширению безработицы.

Для расширения спроса, в условиях спада, тоже проводится бюджетная политика. Для стимуляции спроса понижаются налоги, проводятся программы государственных капиталовложений и других расходов. Прежде всего, низкие налоги устанавливаются в отношении получателей средних и невысоких доходов, которые обычно немедленно реализуют выгоду. Считается, что таким образом расширяется спрос на потребительские товары и услуги. Однако стимулирование спроса бюджетными средствами, как показал опыт многих стран в 60-е и 70-е гг., может усиливать инфляцию. К тому же большие бюджетные дефициты ограничивают правительственные возможности маневрировать налогами и расходами.

Неоклассицисты, которым принадлежит авторство второго подхода, выдвигают на первый план денежно-кредитное регулирование, косвенно и гибко воздействующее на экономическую ситуацию. Считается, что государство должно проводить дефляционные мероприятия для ограничения платежеспособного спроса, поскольку стимулирование экономического роста и искусственное поддержание занятости путем снижения естественного уровня безработицы ведет к потере контроля над инфляцией.

Такое регулирование проводит Центральный банк, который формально не находится под контролем правительства. Банк воздействует на экономику путем изменения количества денег в обращении и ставок ссудного процента.

В современной рыночной экономике невозможно устранить все факторы инфляции (бюджетный дефицит, монополии, диспропорции в народном хозяйстве, инфляционные ожидания населения и предпринимателей, переброс инфляции по внешнеэкономическим каналам и др.), поэтому ее считают инфляционной. Следовательно, очевидно, что полностью ликвидировать инфляцию, нереально. Именно поэтому многие государства стремятся не допустить разрушительных ее масштабов, сделать умеренной, контролируемой, вместо того, чтобы пытаться устранить ее совсем.

В наше время считается, что целесообразнее всего сочетать долговременную и краткосрочную политики. Вот примерный комплекс мер антиинфляционной политики.

Долговременная политика включает в себя несколько задач. В том числе погашение инфляционных ожиданий населения, которые нагнетают текущий спрос. Для этого правительство должно проводить четкую последовательную антиинфляционную политику и завоевать, таким образом, доверие населения. Оно должно содействовать своими мероприятиями (стимулирование производства, антимонопольные меры, либерализация цен и т.п.) эффективному функционированию рынка, что повлияет на изменение потребительской психологии. Другая задача – принятие мер по сокращению бюджетного дефицита (так как его финансирование посредством займов у Центрального банка ведет к инфляции) за счет повышения налогов и снижения расходов государства.

Еще одна задача – проведение мероприятий в области денежного обращения, в частности, установление жестких лимитов на ежегодный прирост денежной массы, что позволяет контролировать уровень инфляции.

Ослабление влияния внешних факторов так же является одной из задач долговременной политики. В частности, задача состоит в том, чтобы уменьшить инфляционное воздействие на экономику переливов иностранного капитала (при положительном сальдо платежного баланса) в виде краткосрочных кредитов и займов правительства за рубежом для финансирования бюджетного дефицита.

Краткосрочная же политика направлена на временное снижение темпов инфляции. Здесь необходимое расширение совокупного предложения без увеличения совокупного спроса достигается предоставлением государством льгот предприятиям, выпускающим дополнительно к основному производству побочные товары и услуги. Государство может приватизировать часть своей собственности и таким образом увеличить поступления в государственный бюджет и облегчить решение проблемы его дефицита, а также понизить инфляционный спрос за счет продажи большого количества акций новых частных предприятий. Содействует росту предложения массированный импорт потребительских товаров.

Определенное воздействие на темпы инфляции оказывает уменьшение текущего спроса при неизменном предложении. Это может быть достигнуто за счет повышения процентных ставок по вкладам, стимулирующим более высокую норму сбережения.

Решение Минэкономразвития по предотвращению инфляции

Министерство экономического развития внесло в правительство сценарные условия развития экономики до 2011 года. В них, в частности, содержится уточненный прогноз по инфляции в 2008 году, согласно которому цены за 12 месяцев вырастут на 9-10,5 процента. Ранее в Минэкономразвития заявляли, что инфляция в России не превысит 10 процентов. Такого же мнения придерживались и в Центробанке, где еще в конце апреля заявляли, что намерены сдержать рост цен в рамках 10 процентов. Частично этой темы касался премьер-министр Владимир Путин в своей речи, сказанной в Госдуме 8 мая. Тогда он выразил надежду, что в ближайшие годы инфляция будет ниже 10-процентного барьера.

Напомним, что последний раз прогноз по темпам роста цен был увеличен в апреле, когда правительство признало, что инфляция по итогам года может составить 10 процентов. В марте считалось, что темы роста цен не будут выше 9,5 процента, а в начале года - 8,5 процента.

Пока с инфляцией не удается справиться не только в России, но и во многих соседних странах, в том числе на Украине, в Западной Европе, США, Китае, Индии и других государствах. Высокими темпами на мировом рынке растут цены на сырье и продовольствие, что сказывается и на стоимости других товаров.

Предыдущее правительство России, правительство Виктора Зубкова, называло борьбу с инфляцией одной из своих основных задач. Эту же мысль повторил и новый премьер-министр Владимир Путин.

Минэкономразвития перенесло борьбу с инфляцией на конец текущего года, сообщает "Коммерсант". Законопроекты МЭРТа, направленные на снижение роста потребительских цен, попадут в Госдуму только к третьему кварталу 2008 года, уточнил министр финансов и вице-премьер России Алексей Кудрин.

На этой неделе проект антиинфляционной программы поступит на рассмотрение в правительство, сообщает газета "Ведомости" со ссылкой на заявление начальника департамента макроэкономического прогнозирования МЭРТа Геннадия Куранова. Одним из предложений министерства станет введение налоговых льгот для граждан, инвестирующих на долгий срок в ценные бумаги и паевые инвестиционные фонды.

Кроме того, МЭРТ намерен добиться стабилизации цен на продовольствие путем увеличения кредитной поддержки фермерских хозяйств со стороны государства. Также министерство считает возможным временное введение экспортных пошлин и ограничение цен на ряд пищевых продуктов.

Напомним, в первом квартале текущего года инфляция в России составила 4,8 процента. При этом в середине апреля МЭРТ повысил прогноз по росту инфляции в текущем году до 9-10 процентов вместо предполагавшихся ранее 8-9,5 процента.

2020-01-14

2020-01-14 135

135