В современных условиях экономического обособления и самостоятельности хозяйствующего субъекта успех или неуспех фирмы во многом зависит от стратегии развития. Выбор хозяйственной стратегии зависит от множества условий: форм и степени конкурентной борьбы, темпов и характера инфляции, экономической политики правительства, преимуществ национальной экономики на мировом рынке по отдельным направлениям, а также внутренних факторов, связанных с возможностями и особенностями хозяйствующего субъекта [1, с. 322].

Платежеспособность, финансовая устойчивость и стабильность финансового положения в немалой степени определяются его деловой активностью.

Критериями деловой активности являются уровень эффективности использования капитала, устойчивость экономического роста, степень выполнения задания по основным показателям деятельности, обеспечение заданных темпов экономического роста.

Основными оценочными показателями хозяйственной деятельностиявляются объем реализованной продукции (работ, услуг), прибыль, величина активов (авансированного капитала). Данные показатели связаны между собой. Анализ деловой активности начинается с сопоставления темпов изменения прибыли, реализации и активов. Оптимальным является следующее соотношение:

Тп >TQ > TA > 100%,

где Тп — темп изменения прибыли;

TQ — темп изменения объема реализации;

ТА — темп изменения активов.

Увеличение прибыли более высокими темпами по сравнению с ростом объема продаж и с увеличением активов свидетельствует о том, что ресурсы предприятия используются эффективно.

В целом данное соотношение свидетельствует о том, что экономический потенциал возрастает по сравнению с предыдущим годом.

В том случае, если осуществляются вложения в освоение новых технологий производства, переработки, хранения продукции, техническое переоснащение, могут возникнуть отклонения от «золотого правила экономики», так как значительные капитальные вложения могут окупиться и принести выгоду только в перспективе.

Эффективность хозяйственной деятельности измеряется одним из двух способом: ресурсным либо затратным. Данные показатели характеризуют степень деловой активности хозяйствующего субъекта.

При ресурсномспособе степень деловой активности определяется следующим способом:

Реализованная продукция (стоимость)

или прибыль от реализации

авансированных ресурсов

Эффективность = (1)

Эффективность = (1)

Авансированные ресурсы

При затратномспособе:

Реализованная продукция (стоимость)

или прибыль от реализации

потребленных ресурсов

Эффективность = (2)

Эффективность = (2)

Потребленные ресурсы

Соотношение между динамикой продукции и динамикой ресурсов (затрат) определяет характер экономического роста. Экономический рост может быть достигнут как на экстенсивной, так и на интенсивной основе. Превышение темпов роста продукции над темпами роста затрат или ресурсов свидетельствует об интенсивном типе экономического роста. Интенсивный тип экономического роста может осуществляться в двух формах: фондоемкой и фондосберегающей, что требует соответствующего анализа использования ресурсов[1, с. 324].

Деловая активность хозяйствующего субъекта в финансовом аспекте проявляется в скорости оборота его средств. Анализ эффективности использования ресурсов начинается с расчета показателей, характеризующих интенсивность использования всех ресурсов (с расчета ресурсоотдачи) и их видов: внеоборотных и оборотных активов.

Анализ деловой активности— это анализ уровня и динамики различных коэффициентов оборачиваемости и рентабельности. Обобщающим показателем использования ресурсов является ресурсоотдача (или коэффициент оборачиваемости вложенного капитала) (Ко.А.):

Ко.А =  , (3)

, (3)

где Vpn — объем выручки от реализации продукции (работ, услуг);

А — величина вложенного капитала.

Ресурсоотдача рассчитывается за ряд периодов. Определяется тенденция ее изменения. Рост ресурсоотдачи свидетельствует о повышении эффективности использования экономического потенциала, и наоборот.

Эффективность использования основных фондов определяется показателями фондоотдачи и фондоемкости. Рост фондоотдачи и снижение фондоемкости свидетельствуют об эффективности использования основных фондов.

Показатель фондоотдачи тесно связан с производительностью и фондовооруженностью труда, т. е. темпы роста производительности труда должны быть выше темпов роста вооруженности труда:

Фо =  , (4)

, (4)

где Фо — фондоотдача;

В — средняя выработка на 1 работника;

Фв — фондовооруженность труда.

Для анализа фондоотдачи используются данные формы № 2 «Отчет о прибылях и убытках», формы № 2т, формы № 11 «Сведения о наличии и движении основных фондов (средств) и других нефинансовых активов» статистической отчетности.

Анализ осуществляется в следующей последовательности:

1. На основании источников информации определяют по периодам:

• среднегодовую выработку на одного работника,

• фондовооруженность труда одного работника,

• фондоотдачу.

2.Определяют отклонение по всем количественным и качественным показателям.

3.Дается оценка по всем показателям-факторам.

4.Затем определяется количественное влияние факторов производительности труда и фондовооруженности труда на величину изменения фондоотдачи (способом цепных подстановок).

5.По результатам факториального анализа необходимо сделать вывод, выявить причины изменения фондоотдачи и размеры успешных возможностей повышения производительности труда.

Основные фонды неоднородны по своему содержанию. Конечный эффект от использования нематериальных активов выражается:

• в росте объема продаж:за счет качества, увеличения цены, конкурентоспособности продукции и расширения рынка сбыта;

• в экономии текущих зарплат:за счет сокращения длительности производственного цикла, снижения норм расхода материальных ресурсов, более производительного использования трудовых ресурсов;

• в увеличении прибыли.

При оценке эффективности использования нематериальных активов также следует исходить из «золотого правила экономики»: темпы роста выручки от реализации продукции или прибыли должны опережать темпы роста нематериальных активов.

Наряду с основными фондами в производительной деятельности и оборотные активы. Эффективность их использования определяет финансовый успех или неуспех фирмы.

Критерием эффективности использования оборотных средств (деловой активности)является относительная минимизация авансированных оборотных средств, обеспечивающая получение максимально высоких результатов производственной и финансовой деятельности. Исходя из этого, эффективность использования оборотных средств характеризуется системой показателей:

• коэффициентом опережения темпов роста объемов продукции над темпами роста средних остатков оборотных средств;

• увеличением реализации товаров (работ, услуг) на 1 рубль оборотных средств;

• относительной экономией (дополнительным увеличением) оборотных средств;

• ускорением оборачиваемости оборотных средств [1, с. 327].

Источниками информации являются данные формы № 1 «Бухгалтерский баланс» и формы № 2 «Отчет о прибылях и убытках».

Ускорение оборачиваемости оборотных средств приводит к высвобождению средств из оборота, что позволяет меньшей суммой оборотных средств увеличить выпуск и реализацию продукции и улучшить качество продукции (работ, услуг).

Ускорение оборачиваемости оборотных средств определяется следующими факторами:

• эффективным использованием всех видов ресурсов,

• сокращением длительности производственного цикла,

• сокращением строк пребывания оборотных средств в остатках готовой продукции и в расчетах,

• оптимальной величиной производительных запасов.

Для того чтобы провести анализ оборачиваемости средств, необходимо по периодам:

1) определить:

• коэффициент оборачиваемости оборотных средств,

• продолжительность одного оборота в днях,

• коэффициент закрепления оборотных средств (основные средства / объем реализованной продукции).

2) определить изменения показателей за анализированный период;

3)определить, каким образом отклонения по показателям появились на размер оборотных средств;

4)по результатам проведенных расчетов сделать выводы.

Показатели оборачиваемости могут исчисляться как в целом по оборотным средствам, так и по дебиторской задолженности.

Плановые показатели оборачиваемости средств могут определяться только по материальным оборотным средствам.

Плановый оборот по реализации исчисляется исходя из тех же показателей, которые были учтены при определении фактического оборота.

Увеличение количества оборотов и сокращение продолжительности одного оборота в днях свидетельствуют о более эффективном использовании оборотных средств, и наоборот.

Размер высвобождения (или дополнительного вовлечения в оборот) оборотных средств в результате ускорения (или замедления) их оборачиваемости по сравнению с прошлым периодом (±ОС) определяется путем умножения изменения длительности одного оборота (в днях) по сравнению с прошлым периодом на однодневную сумму оборота по реализации в отчетном году и на количество оборотов:

±ОС= ±Д1,0 • (Vpn/Тпл) • Ко, (5)

где ±Д1,0— изменение длительности одного оборота (в днях) по сравнению с прошлым периодом;

Vpn — объем реализованной продукции;

Тпл — расчетный период;

(Vpn /Тпл) — однодневная сумма оборота по реализации в отчетном году;

Ко — количество оборотов.

Оборачиваемость оборотных средств в целом зависит от скорости оборота отдельных элементов оборотных средств, особенно таких, как:

• производственные запасы,

• готовая продукция,

• незавершенное производство,

• дебиторская задолженность.

Чем выше скорость оборота запасов, тем выше ликвидность.

В целом оборачиваемость показывает, сколько раз возмещался предприятию тот или иной элемент оборотных средств при реализации товаров (работ, услуг).

В обобщенном виде эффективность использования ресурсов находит выражение в финансовых коэффициентах:

Выручка от реализации средств

или их источников

1. Оборачиваемость =, (6)

1. Оборачиваемость =, (6)

Средняя величина средств или

их источников

Прибыль

2.Рентабельность продаж = ----- *100%, (7)

2.Рентабельность продаж = ----- *100%, (7)

Выручка от реализации

Прибыль * 100%

3. Рентабельность средств = (8)

3. Рентабельность средств = (8)

или их источников Средняя за период величина

средств или их источников

4. Рентабельность средств или их источников = Рентабельность продаж * Оборачиваемость средств или их источников. (9)

Четвертая формула свидетельствует о том, что прибыльность средств или их источников обусловлена как уровнем цен и затрат, так и деловой активностью, измеряемой оборачиваемостью средств или их источников.

По результатам проведенных расчетов необходимо сделать выводы и определить пути повышения рентабельности средств или их источников.

Одним из показателей деловой активности является степень устойчивости экономического развития, или роста.Поэтому одной из задач управления хозяйствующих субъектов является обеспечение устойчивых темпов экономического роста, определение финансовой стратегии, выбора структуры капитала [1, с. 330].

Степень возможностей хозяйствующего субъекта по расширению основной деятельности за счет реинвестирования собственных средств определяется через коэффициент устойчивости экономического роста (Ку.р):

Ку.р =  * 100% =

* 100% =  * 100%, (10)

* 100%, (10)

где Пч — чистая прибыль;

Д — дивиденды, выплачиваемые акционерами;

Ис.с — собственный капитал (капитал и резервы);

ПрП — прибыль, направляемая на развитие производства.

Коэффициент финансовой устойчивости показывает, какими темпами в среднем увеличивается экономический потенциал.

На изменение данного показателя оказывают влияние ряд факторов:

1)изменение коэффициента, характеризующего дивидендную политику (Кд.п.),

2)изменение рентабельности реализованной продукции (работ, услуг) (KR),

3)изменение ресурсоотдачи (Ко.А) или фондоотдачи (Фо),

4)изменение коэффициента финансовой зависимости (Кф.з.):

Ку.р. = Кд.п. KR * Ко.А. * Кф.з. (11)

Первый и четвертый показатели отражают результаты финансовой деятельности, второй и третий — производственной.

Повысить коэффициент устойчивости экономического роста можно за счет:

• снижения доли выплачиваемых дивидендов,

• повышение ресурсоотдачи,

• повышение рентабельности,

• получения кредитов и займов.

Коэффициент устойчивости экономического роста (Ку.р.) может быть представлен следующим образом:

Ку.р. = Кд.п. * КR * Ко * Кф.з. * Ко.с. * Кт.л. Кк, (12)

где Кд.п. — доля прибыли, реинвестированной в производство (отношение прибыли, направленной в производство к сумме чистой прибыли);

KR — рентабельность реализованной продукции;

Кф.з. — коэффициент финансовой зависимости;

Ко — оборачиваемость собственных оборотных средств (отношение выручки к сумме собственных оборотных средств),

Ко.с, — обеспеченность собственными оборотными средствами (отношение собственных оборотных средств к текущим активам),

Кт.л. — коэффициент текущей ликвидности (отношение текущих активов к краткосрочным обязательствам),

Кк — доля краткосрочных обязательств в капитале предприятия (отношение краткосрочных обязательств к валюте баланса).

Анализ осуществляется следующим образом. Определяется система показателей за предыдущий год. Затем определяют изменения показателей за период: абсолютное и относительное. По результатам проведенных расчетов дается оценка.

Для оценки деятельности хозяйствующего субъекта используется система показателей. Экономические показатели отражают динамику и противоречия происходящих экономических процессов. Они предназначаются для измерения и оценки сущности экономического явления. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости [1, с. 332].

Коэффициент общей оборачиваемости капитала (Ко.А) отражает скорость оборота всего капитала. Рост коэффициента означает ускорение кругооборота средств хозяйствующего субъекта:

Выручка от реализации

Ко.А = , (13)

Ко.А = , (13)

Средний за период баланс

Коэффициент оборачиваемости оборотных (мобильных) активов (Ко.ОА) характеризует скорость оборота всех оборотных активов хозяйствующего субъекта. Рост данного показателя характеризуется положительно, если наблюдается рост числа оборота запасов хозяйствующего субъекта:

Выручка от реализации

Ко.ОА =

Ко.ОА =

Средняя величина запасов, денежных средств,,

расчетов и прочих активов

Ко.МОА определяется как отношение выручки от реализации (Вр) к средней величине запасов (3) по балансу. Коэффициент оборачиваемости материальных оборотных активов:

Ко.МОА = Вр/3. (15)

Этот показатель характеризует число оборотов запасов за анализируемый период. Снижение свидетельствует об относительном увеличении производственных запасов и возможном сокращении производственной и иной деятельности. Сокращение оборачиваемости готовой продукции свидетельствует о снижении спроса. Коэффициент оборачиваемости готовой продукции (Ко.ГП) показывает скорость оборота готовой продукции. Его рост означает увеличение спроса, а снижение — затоваривание готовой продукцией вследствие спроса:

Выручка от реализации

Ко.ГП =, (16)

Ко.ГП =, (16)

Средняя величина готовой продукции за период

Данный показатель можно рассчитать через затраты на производство и реализацию.

Коэффициент оборачиваемости дебиторской задолженности (До.ДЗ) характеризует скорость оборота дебиторской задолженности. Рост данного показателя отражает сокращение продаж в кредит (если он рассчитывается по сумме погашенной дебиторской задолженности), а снижение — увеличение объема коммерческого кредита, предоставляемого покупателям:

Выручка от реализации

Ко.ДЗ =, (17)

Ко.ДЗ =, (17)

Средняя величина дебиторской

задолженности за период

Срок оборота дебиторской задолженности или продолжительность одного оборота в днях дебиторской задолженности (Д1.0.ДЗ) рассчитывается по формуле

Д1,0ДЗ =  , (18)

, (18)

Чем быстрее оборачивается дебиторская задолженность, тем меньше период ее погашения, что оценивается положительно.

Коэффициент оборачиваемости кредиторской задолженности (Ко.КЗ) характеризует расширение или снижение коммерческого кредита, предоставляемого хозяйствующим субъектам. Рост показателя означает увеличение скорости оплаты задолженности хозяйствующим субъектом, и наоборот:

Выручка от реализации

Ко.КЗ =, (19)

Ко.КЗ =, (19)

Средняя за период величина

кредиторской задолженности

Продолжительность одного оборота кредиторской задолженности (Д1,0.КЗ) характеризует средний срок возврата долгов хозяйствующим субъектом (за исключением обязательств перед банками и по прочим займам):

Д1,0.КЗ =  , (20)

, (20)

Коэффициент фондоотдачи основных средств и прочих внеоборотных активов (Фо.ОС) показывает величину выручки от реализации, приходящуюся на 1 рубль основных средств и прочих внеоборотных активов:

Выручка от реализации

Фо.ОС =, (21)

Фо.ОС =, (21)

Средняя величина основных средств

и прочих внеоборотных активов за период

Коэффициент оборачиваемости собственного капитала (Ко.СК) показывает скорость оборота собственного капитала, что для акционерных предприятий и фирм означает активность средств собственников капитала. Рост данного показателя свидетельствует о повышении уровня продаж. Повышение уровня продаж в значительной степени обеспечивается кредитами, а следовательно, снижает долю собственника в общем капитале хозяйствующего субъекта.

В качестве примера оценки деловой активности возьмем ООО «Художественные материалы». Вначале проверим оптимальное соотношение таблицы №1

Таблица №1. Оценка деловой активности организации

| Показатели | 2006 год | 2007 год | Темп изменения, % |

| 1. Прибыль | 3207,5 | 5053,5 | 157,55 |

| 2. Выручка | 74778 | 83686 | 111,91 |

| 3. Активы предприятия | 26696 | 34530 | 129,35 |

Активы предприятия больше 100% (129,35) - что свидетельствует о повышении экономического потенциала предприятия. Наряду с повышением экономического потенциала предприятия, растет и объем реализуемых товаров, т.е. ресурсы предприятия используются эффективно. Прибыль возрастает опережающими темпами (157,55), что свидетельствует об относительном снижении издержек производства и обращения.

Более детальную оценку деловой активности дают коэффициенты деловой активности:

Расчет коэффициентов деловой активности организации за 2006 год:

1. Коэффициент общей оборачиваемости капитала (КоА):

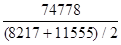

КоА =  =

=  = 2,801

= 2,801

2. Коэффициент оборачиваемости оборотных (мобильных) активов (КоОА):

КоОА =  =

=  = 4,448

= 4,448

3. Коэффициент оборачиваемости материальных оборотных активов (КоМОА):

КоМОА =  =

=  = 5,828

= 5,828

4. Коэффициент оборачиваемости готовой продукции (КоГП):

КоГП =  =

=  =10,651

=10,651

5. Коэффициент оборачиваемости кредиторской задолженности (КоДЗ):

КоДЗ =  =

=  = 20,083

= 20,083

6. Средний срок оборота дебиторской задолженности (Д1,ОДЗ):

Д1,ОДЗ =  = 18

= 18

7. Коэффициент оборачиваемости кредиторской задолженности (КоКЗ):

КоКЗ =  =

=  = 4,687

= 4,687

8. Средний срок оборота кредиторской задолженности (Д1,ОКЗ):

Д1,ОКЗ =  =78

=78

9. Коэффициент фондоотдачи основных средств и прочих внеоборотных активов (ФоОС):

ФоОС =  =

=  = 7,564

= 7,564

10. Коэффициент оборачиваемости собственного капитала (КоСК):

КоСК =  =

=  = 11,413

= 11,413

Расчет коэффициентов деловой активности организации за 2007 год.

1. Коэффициент общей оборачиваемости капитала (КоА):

КоА =  =

=  = 2,424

= 2,424

2. Коэффициент оборачиваемости оборотных (мобильных) активов (КоОА):

КоОА =  =

=  = 3,695

= 3,695

3. Коэффициент оборачиваемости материальных оборотных активов (КоМОА):

КоМОА =  =

=  = 4,854

= 4,854

4. Коэффициент оборачиваемости готовой продукции (КоГП):

КоГП =  =

=  = 7,791

= 7,791

5. Коэффициент оборачиваемости дебиторской задолженности (КоДЗ):

КоДЗ =  =

=  = 17,065

= 17,065

6. Средний срок оборота дебиторской задолженности (Д1,ОДЗ):

Д1,ОДЗ =  = 21

= 21

7. Коэффициент оборачиваемости кредиторской задолженности (КоКЗ):

КоКЗ =  =

=  = 4,254

= 4,254

8. Средний срок оборота кредиторской задолженности (Д1,ОКЗ):

Д1,ОКЗ =

Д1,ОКЗ =  =86

=86

9. Коэффициент фондоотдачи основных средств и прочих внеоборотных активов (ФоОС):

ФоОС =  =

=  = 7,045

= 7,045

10. Коэффициент оборачиваемости собственного капитала (КоСК):

КоСК =  =

=  = 9,118

= 9,118

Таблица 2 Коэффициенты деловой активности по предприятию ООО «Художественные материалы»:

| Показатели | 2006 год | 2007 год | Отклонения |

| 1.Коэффициент общей оборачиваемости капитала (КоА) | 2,801 | 2,424 | -0,377 |

| 2.Коэффициент оборачиваемости оборотных (мобильных) активов (КоОА) | 4,448 | 3,695 | -0,753 |

| 3.Коэффициент оборачиваемости мате-риальных оборотных активов (КоМОА) | 5,828 | 4,854 | -0,974 |

| 4.Коэффициент оборачиваемости готовой продукции (КоГП) | 10,651 | 7,791 | -2,86 |

| 5.Коэффициент оборачиваемости дебитор-ской задолженности (КоДЗ) | 20,083 | 17,065 | -3,018 |

| 6.Средний срок оборота дебиторской задолженности (Д1,ОДЗ) | 18 | 21 | 3 |

| 7.Коэффициент оборачиваемости кредито-рской задолженности (КоКЗ) | 4,687 | 4,254 | -0,433 |

| 8.Средний срок оборота кредиторской задолженности (Д1,ОКЗ) | 78 | 86 | 8 |

| 9.Коэффициент фондоотдачи основных средств и прочих внеоборотных активов (ФоОС) | 7,564 | 7,045 | -0,519 |

| 10.Коэффициент оборачиваемости собствен-ного капитала (КоСК) | 11,413 | 9,118 | -2,295 |

Коэффициент оборачиваемости капитала уменьшился на 0,377 пункта, что свидетельствует о снижении скорости всего капитала ООО «Художественные материалы». Коэффициент оборачиваемости мобильных средств также снизился на 0,753 пункта, что говорит об уменьшении скорости оборота мобильных активов. Коэффициент оборачиваемости материальных оборотных активов снизился на 0,974 пункта, что свидетельствует о снижении скорости оборота материальных оборотных активов. Коэффициент оборачиваемости готовой продукции снизился на 2,86 пункта, что означает снижение спроса на художественные материалы. Коэффициент оборачиваемости дебиторской задолженности уменьшился на 3,018 пункта, что свидетельствует о сокращении оказания услуг в кредит, но при этом коэффициент оборачиваемости кредиторской задолженности снизился на 0,433 пункта, что означает рост покупок в кредит. Коэффициент фондоотдачи основных средств и прочих внеоборотных активов снизился на 0,519 пункта, что свидетельствует о снижении эффективности использования основных средств и прочих внеоборотных активов. Коэффициент оборачиваемости собственного капитала существенно снизился на 2,295 пункта, что отражает тенденцию к бездействию части собственного капитала.

2020-01-14

2020-01-14 172

172