Дослідження складу податкової системи України свідчить, що в цілому в нашій державі створено досить сучасну податкову систему. У нас застосовуються основні види прямого оподаткування: прибуткове оподаткування юридичних і фізичних осіб, майнове оподаткування (за винятком до цього часу не введеного податку на нерухоме майно), земельний податок. Поряд з цим податкова система України на сучасному етапі характеризується достатньо високим рівнем оподаткування. До об'єктивних причин такого становища можна віднести: 1) Реформування відносин власності. Так, існування державної власності і державних підприємств викликало необхідність їх державної підтримки. В умовах скасування платежів із прибутку цих підприємств виникла необхідність заміни їх відповідною системою податків, що давала би можливість акумулювати достатні для такої підтримки засоби. Тому, високий рівень відрахувань із прибутку в минулому потребував збереження рівня доходів держави з метою запобігання кризи державних фінансів. 2) Неможливість повної і швидкої комерціалізації галузей невиробничої сфери: охорони здоров'я, просвітництва, науки, культури й інших, що потребують значних державних засобів. 3) Необхідність росту державних витрат на соціальний захист населення внаслідок падіння рівня життя під впливом економічної кризи й інфляції. Перші дві причини могли пояснити високий рівень оподаткування на початку 90-х років, надалі вони повинні були обумовити його зменшення внаслідок як падіння частки державної власності, так і постійного скорочення витрат на розвиток соціально-культурної сфери. Єдиною об'єктивною причиною, що якоюсь мірою може пояснити ріст загального рівня оподаткування, є третя.

Тому можна сказати, що основні причини, які обумовлюють високий рівень оподаткування в Україні, лежать в області суб'єктивного чинника. Основні серед них: 1) Затримка з ринковими перетвореннями в Україні, що стала перешкодою на шляху скорочення витрат державного бюджету, а також, зменшенню рівня оподаткування. 2) Помилки в проведенні податкової політики, що породили значні масштаби ухилення від оподаткування. Неможливість акумулювати в цих умовах достатні доходи в державний бюджет призвела до посилення податкового тягаря на тих, хто ще сплачує податки. 3) Збільшення дефіциту державного бюджету, що відбувалися із-за непродуманої політики державних витрат і супроводжувалося пошуком шляхів збільшення державних доходів, а єдиним засобом такого збільшення рахувалося підвищення загального рівня оподаткування. Таким чином, рівень податкового тягаря в Україні можна оцінити як надмірний у тому змісті, що він вище, чим обумовлений об'єктивними причинами й обставинами. Проблеми держави у сфері формування доходів і бюджетного дефіциту полягають не стільки у застосуванні застарілих чи недієздатних форм і видів оподаткування, скільки в недосконалості податкової структури, що характеризується даними, наведеними в таблиці 2.1. [23;22].

Таблиця 2.1

Структура податків в Україні, %

| Види податків і платежів | Роки Роки | ||||||||

| 2002333 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | |

| 1. Прямі податки | 45,0 | 52,8 | 55,5 | 52,5 | 47,3 | 46,3 | 42,8 | 46,75 | 53,75 |

| в тому числі: | |||||||||

| - податок на прибуток | - | - | 37,7 | 32,0 | 26,5 | 25,3 | 22,3 | 24,7 | 24,0 |

| - податок на доход | 35,8 | 41,5 | |||||||

| - прибутковий податок з громадян | 7,2 | 9,9 | 12,3 | 15,1 | 15,3 | 15,4 | 15,6 | 17,3 | 25,0 |

| - податок на промисел | 0,01 | 0,02 | 0,02 | 0,03 | 0,05 | 0,05 | 0,06 | 0,05 | 0,05 |

| - плата за землю | 2,0 | 1,2 | 5,0 | 4,7 | 4,7 | 4,8 | 3,9 | 3,8 | 4,0 |

| Податок з власників транспортних засобів | 0,05 | 0,2 | 0,5 | 0,7 | 0,8 | 0,8 | 0,9 | 0,9 | 0,7 |

| 2. Непрямі податки | 53,7 | 45,2 | 41,7 | 42,7 | 44,1 | 40,7 | 39,4 | 40,1 | 31,7 |

| в тому числі: | |||||||||

| - ПДВ | 42,5 | 37,7 | 35,1 | 36,4 | 35,4 | 31,4 | 26,9 | 29,4 | 29,1 |

| - акцизний збір | 6,2 | 4,9 | 3,2 | 3,7 | 5,4 | 5,4 | 5,8 | 6,1 | 6,2 |

| - мито | 5,0 | 2,6 | 3,4 | 2,6 | 3,3 | 3,9 | 4,0 | 3,9 | 5,4 |

| 3. Платежі за ресурси | 0,04 | 0,2 | 0,4 | 0,8 | 1,2 | 1,0 | 1,1 | 0,9 | 1,3 |

| в тому числі: | |||||||||

| - лісовий доход | 0,02 | 0,06 | 0,05 | 0,2 | 0,1 | 0,2 | 0,3 | 0,2 | 0,3 |

| - плата за воду | 0,02 | 0,05 | 0,2 | 0,4 | 0,8 | 0,6 | 0,6 | 0,5 | 0,6 |

| - плата за корисні копалини | - | 0,05 | 0,2 | 0,2 | 0,3 | 0,2 | 0,3 | 0,2 | 0,4 |

| 4. Плата за державні послуги і компенсаційні доходи | 1,1 | 1,5 | 1,4 | 2,2 | 5,7 | 10,3 | 11,3 | 10,75 | 10,9 |

| в тому числі: | |||||||||

| - державне мито..... | 0,3 | 0,6 | 0,6 | 1,1 | 1,3 | 1,2 | 1,5 | 1,35 | 1,5 |

| - плата за видачу патентів, ліцензій, сертифікатів та інші послуги | - | - | - | - | - | 2,9 | 3,2 | 3,2 | 3,3 |

| - відрахування на геологорозвідувальні роботи | 0,8 | 0,9 | 0,8 | 1,1 | 0,8 | 0,6 | 0,8 | 0,6 | 0,6 |

| Відрахування на шляхові роботи | - | - | - | - | 3,6 | 5,6 | 5,8 | 5,5 | 5,5 |

| 5. Місцеві податки і збори | 0,2 | 0,3 | 1,0 | 1,8 | 1,7 | 1,7 | 1,9 | 1,5 | 2,35 |

| Податкові надходження (всього) | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Як свідчать наведені дані, на сьогодні у складі податкової системи України дещо переважають прямі податки. Провідне місце в прямому оподаткуванні займає прибуткове оподаткування: у 2007 р. - 40,7 % з 46,3 % у 2010 році цей показник досягнув 49% з 53,75% [22]. Інші види прямих податків мають другорядне значення: на земельний податок припадає 4,8 %, а на податок з власників транспортних засобів - 0,8 %, та 4,0% та 0,7% у 2010 році відповідно. У системі прибуткового оподаткування в 2010 році податок на прибуток підприємств (24,0 %) менше прибуткового податку з громадян (25 %) на 1%, ці дані підтверджують той факт, що прямі податки в Україні поступово починають прогресувати, а це означає, що рівень життя в державі змінюється в кращу сторону.

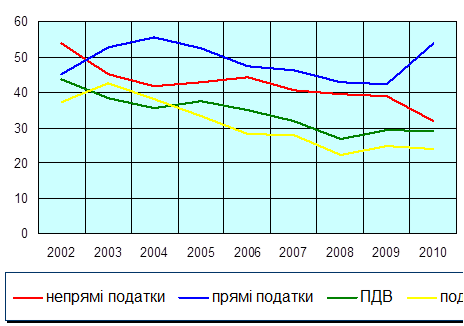

Серед непрямих податків домінуюча роль належить ПДВ (29,1 %), який виступав основним в податковій системі України до 2010 року в зв’язку з необґрунтованим наданням пільг (стимулювання експорту). За цей короткий період існування власної податкової системи України можна вивчити і оцінити динаміку структурних зрушень, подану на рис. 2.1.

Рис. 2.1. Динаміка співвідношення прямих і непрямих податків

Як показує рисунок, зміни в податковій структурі України, що відбувалися протягом 2002-2010 рр., були, якщо не досить істотними, то відчутними. В цілому можна відокремити чотири періоди: 2002-2003рр., 2004-2006рр., 2006- 2009р., та починаючи з 2010 року. Два перших роки переважання непрямого оподаткування над прямим було очевидним: у 2002р. - 54,8 % проти 43,8 % і. в 2003р.-53,7 % проти 45 %. У наступні три роки ситуація змінилась: у 2004р. частка прямих податків сягнула 52,8 % (проти 45,2 % прямих), у 2005р.-відповідно, 55,5 % (проти 41,7 %) і в 2005 р.- 52,5 % (проти 42,7 %). 3 2006р. почався процес зворотних зрушень, і в 2007 р., хоча й збереглося переважання прямих податків, воно було вже незначним -47,3 % проти 44,1 %. У 2008 р. зменшилася питома вага і прямих (46,3 %),і непрямих (40,7 %) податків. Аналогічна тенденція спостерігалась і в динаміці і співвідношення двох основних видів прямих і непрямих податків-податку на прибуток (доход) і ПДВ, з тією різницею, що вже починаючи з 2006 р. переважає ПДВ [23].

В 2010 році ми бачимо кардинальні зміни в структурі доходів Зведеного бюджету України, де переважання прямих податків стало очевидним і тенденція яка почалася в 2006 році збереглася і в деякому розумінні покращилася. Фактично структура податкових платежів в нашій державі змінилася на краще і наближається до світових “стандартів”, адже загально відомо, що переважання саме прямих податків свідчить про те що в країні є якісь позитивні зрушення в економіці і податковій політиці. Але це тільки теоретичні твердження а практично це зовсім не проявляється на рівні житті країни в цілому і кожного її громадянина зокрема.

Динаміка структури податкової системи, як і багато інших фактів, свідчить про нестабільність податкової політики в Україні. Відокремлення чотирьох періодів у межах 9 років - явно забагато. Постійна зміна акцентів не може сприяти ні зміцненню податкової системи, ні нормальному функціонуванню економіки. З огляду на це, очевидним є першочергове завдання у фінансовій сфері: визначення пріоритетів мінімум на 5 років і стабілізація податкової політики.

Найбільш помітним у динаміці податкової структури було систематичне зростання, починаючи з 2004р., питомої ваги прибуткового податку з громадян. Правда, слід зауважити, що спочатку було різке зниження частки цього податку-7,2 % у 2003 р. проти 14,7 % у 2002р. На даний час роль цього податку відновлено: 15,6 % у 2008р., 17,3 - 2009р. та 25% - 2010році. [10].

Слід зазначити, що за сучасних умов розвитку України, які характеризуються низьким рівнем доходів підприємств і населення, недостатньо високою податковою культурою, нестабільним податковим законодавством, подальше переважання прямих податків (як основну тезу податкової політики України останніх років) забезпечити буде поки що складно, адже закономірного, а не штучного підвищення ролі прямих податків можна досягти тільки в результаті загальної зміни економічної ситуації в країні в напрямі економічного піднесення.

При цих обставинах зберігання порівняно великої ролі прямих податків може бути забезпечено лише шляхом надмірного оподаткування як юридичних, так і фізичних осіб, що руйнує стимули до економічної діяльності. Так, у розвинутих країнах частка оплати праці у ВВП, наприклад, у 2002 р. становила 60,6 % у США, 56,4 %-в Японії, 54,5 % -у Німеччині, а частка прибутку, відповідно,-30,8, 37,0 і 34,2% [29]. А в Україні у 2006 р. при питомій вазі прибутку у ВВП 6,2 % частка зарплати становила лише 26,5% [28].

Таким чином, тільки за рахунок збільшення доходів населення, а також підприємств можна забезпечити, насамперед, врівноваження структури податкової системи за прямими і непрямими податками, яка, очевидно, буде найбільш оптимальною тобто ефективно діючою в умовах України.

Пряме оподаткування в Україні базується на трьох основних видах податків: податок на прибуток підприємств, прибутковий податок із громадян і плата за землю. Причому частка першого в доходах бюджету втроє перевищує частку другого, тоді як у розвинутих країнах переважає прибутковий податок із громадян. Істотною причиною такого положення є низький рівень життя переважної частини населення, зокрема рівень заробітної плати.

Суб'єктивною причиною визначеного зниження частки прибуткового податку є його стягнення в основному в джерела виплати заробітної плати, а не з декларації, внаслідок чого інші доходи громадян приховуються від оподаткування. Орієнтація на зміну співвідношення між цими видами прямих податків при зберіганні таких умов була б передчасною і невиправданою. Тільки ріст особистих доходів стане надійною основою для зміни частки прибуткового податку з громадян в обсязі прямого оподаткування.

Важливою причиною високої частки податку на прибуток підприємств (зокрема причиною багаторазового перевищення частки цього податку над долею особистого прибуткового податку) є особливість податкової політики в Україні, що виявляється у встановленні надмірного податкового тягаря на підприємства. Цей прес надмірний внаслідок особливостей врахування фінансових результатів в Україні, тобто врахування не фактичних витрат, а витрат, регламентованих відповідними нормами. По підрахунках спеціалістів, 30%-ве оподаткування прибутку, розраховане відповідно за чинною в Україні методикою, рівняється 48-54%-вому оподатковуванню відповідно до моделі, запропонованої основами Світового податкового кодексу [23].

Таким чином, основними причинами більш високої питомої ваги податку на прибуток підприємств у порівнянні з особистим прибутковим податком в Україні є даний рівень життя переважної частини населення і надмірний податковий прес на підприємства.

Закономірне, а не штучне підвищення ролі прямих податків може бути забезпечено тільки внаслідок загальної зміни економічної ситуації в країні: економічного росту, збільшення особистих прибутків і прибутків підприємств.

Тому найближчим часом основу податкової системи будуть складати непрямі податки і тільки в стратегічному напрямку реформування податкової системи України можливо в її основу будуть призначені прямі податки.

З метою оцінки прямих податків в податковій структурі України порівняємо її з аналогічними системами держав світу. Для прикладу візьмемо країни, що характеризуються різними формами побудови фінансових відносин у суспільстві: США (незначна бюджетна централізація ВНП за допомогою податків), Німеччину і Великобританію (помірний рівень його централізації) та Швецію (досить високий її рівень). Зосередимо увагу на основних податках: податок на прибуток, індивідуальному прибутковому податку, податку на майно, універсальному акцизі (ПДВ) і специфічних акцизах. Структура податкової системи вказаних країн у 2005р. характеризується даними табл.. 2.2

Таблиця 2.2

Податкова структура у провідних країнах світу, %

| Види податків | Країни | ||||

| США | Німеччина | Великобританія | Швеція | Україна | |

| Прямі податки в т.ч. податок на прибуток індивідуальний прибутковий податок податок на майно Непрямі податки в т.ч. ПДВ Специфічні акцизи 3. Питома вага податків у ВНП. | 57,0 8,8 36,3 11,1 17,9 7,9 7,7 27,9 | 32,8 2,8 27,3 2,7 27,8 17,3 9,4 39,2 | 47,4 9,3 27,4 10,5 34,7 19,0 14,1 35,3 | 44,3 6,3 35,2 2,8 24,3 15,1 8,6 49,7 | 40,7 27,7 12,7 0,3 30,5 25,9 2,3 32,3 |

Як свідчать наведені дані, щодо структури за групами податків (прямі, непрямі, відрахування на соцстрах) Україна є близькою до середнього рівня. Так, у 2005р. прямі податки в Україні становили 40,7%, у Німеччині - 32,8% і у США - 57%. При цьому непрямі податки в Україні сягали 30,5%, у США - 17,9% і у Великобританії - 34,7%. У нас, як і у більшості розвинутих країн світу, спостерігається перевищення прямих податків над непрямими, хоча після 2005р. (див. табл. 2.1) в Україні мало місце зниження ролі прямого оподаткування. Однак нестабільність податкової структури, як і податкової системи, є характерною ознакою податкової політики у нашій державі.

Наведені в таблиці 2.2 дані свідчать, що основні відмінності податкової структури України від систем оподаткування розвинутих країн стосуються окремих видів податків. Насамперед, це має відношення до системи прибуткового оподаткування. Так, у 2005 р. податок на прибуток підприємств в Україні становив 27,7 %, тоді як у Німеччині-тільки 2,8 %, а у Великобританії-9,3 %, що є близьким до максимального значення відповідного показника для розвинутих країн. Водночас прибутковий податок з громадян в Україні дорівнював усього 9,1 % (проти 36,3 % у США і 35.2 % у Швеції) [29]. Найнижчий його рівень серед країн, які розглядаються, спричиняє діаметрально протилежне співвідношення між прибутковим оподаткуванням юридичних і фізичних осіб. І хоча в останні роки в нашій державі зростала питома вага прибуткового податку з громадян, дещо зменшувалася роль податку на прибуток підприємств, все ж Україні знадобиться досить багато часу для досягнення оптимального співвідношення складових у системі прибуткового оподаткування.

У системі прямого оподаткування в нашій країні слід відзначити невелику роль податку на майно. В 2005 р. він становив у нас всього 0,3 %, тоді як у Німеччині-2,7 %, а у США- 11,1 %. І хоча цей податок ніде не є провідним, він може - як у США чи Великобританії - давати вагомі надходження.

Таким чином, підбиваючи підсумки порівняльного аналізу податкової структури в Україні та в розвинутих державах, слід зазначити, що названі відмінності є не просто різним арифметичним співвідношенням окремих груп і видів податків. Це відображення різних ідеологій та спрямованості податкової політики. Скільки б не говорилося про послаблення податкового тиску на підприємства, за умов тієї податкової структури, що існує в Україні, зробити це дуже складно. Тому так важливо послідовно і цілеспрямовано, поступово, крок за кроком, але постійно і наполегливо вдосконалювати податкову структуру нашої держави. Без цього дуже важко досягти позитивних зрушень у її податковій, фінансовій і економічній політиці.

В умовах ринкової економіки дуже важливим для України є розвиток системи прямого оподаткування, а особливо оподаткування доходів фізичних осіб. Тенденцію до зростання ролі цього податку в нашій державі слід розглядати як позитивну, особливо щодо порівняння з податковими системами провідних країн світу. Однак при цьому важливо чітко визначити і оцінити чинники такого зростання, їх, стосовно до кожного податку, може бути три: зростання податкової бази; розширення об'єкта оподаткування; підвищення ставок податку та його питомої ваги.

У цілому ж можна засвідчити, що, по-перше, поступове підвищення питомої ваги прибуткового податку з громадян не є наслідком падіння надходжень інших доходів, а викликане зростанням маси самого цього податку. По-друге, збільшення суми прибуткового податку з громадян зумовлене як певним зростанням доходів населення, так і підвищенням рівня їх оподаткування: надходження прибуткового податку з громадян зростають стрімкіше, ніж їх грошові доходи. Проте пояснити такі тенденції досить складно, адже ні зміна ставок цього податку, ні розширення об'єкта оподаткування в 2008-2010рр. не відзначалися.

У цілому тенденція до зростання рівня прибуткового оподаткування громадян, з огляду на досить низький рівень їх доходів, є негативною. На жаль, таку тенденцію відображено і в проекті нового Закону України “Про податок на доходи фізичних осіб”. Загальна ідея цього проекту полягає в тому, що певне зниження ставок податку супроводжується істотним розширенням переліку доходів, які підлягають оподаткуванню. Але водночас не визначено саму ідеологію встановлення таких доходів [30 c. 58]. Причому ніякі посилання авторів законопроекту на світовий досвід не можуть пояснити охоплення оподаткуванням практично всіх доходів громадян.

На нашу думку, в теорію і практику індивідуального прибуткового оподаткування слід ввести поняття первинних і вторинних доходів. Оподаткуванню мають підлягати тільки первинні доходи - від роботи за наймом, від підприємницької діяльності, від капіталу. Вторинні доходи слід оподатковувати тільки як виняток. Наприклад, невиправданим є оподаткування доходів громадян від реалізації майна. Адже це всього лише повернення витрат, що раніше здійснювалися за рахунок первинних доходів, з яких уже стягнуто податок. При цьому оподаткуванню можуть підлягати тільки додаткові доходи-різниця між цінами купівлі та продажу. Такий порядок дозволить встановити принцип однократності стягнення податку на доходи фізичних осіб.

Зростання ролі та місця індивідуального прибуткового оподаткування повинне відбуватися не за рахунок підвищення ставок податку та розширення об'єкта оподаткування. Необхідним є зростання податкової бази - доходів населення, а це процес досить тривалий залежить, насамперед, від забезпечення зростання ВВП і підвищення питомої ваги в ньому оплати праці. З точки зору проблем бюджетного дефіциту, підвищення доходів населення має дуже важливе значення: прибутковий податок з громадян є одним з найстабільніших і найнадійніших видів бюджетних доходів, тому підвищення його питомої ваги стабілізує доходну базу бюджету.

2020-04-20

2020-04-20 178

178