Принятие решений в сфере дивидендной политики связано с использованием чистой прибыли акционерных компаний (корпораций). Цель дивидендной политики — установление баланса между текущим потреблением прибыли собственниками и будущим ее ростом. В соответствии с этой целью дивидендная политика как часть политики по управлению прибылью заключается в оптимизации пропорций между потребляемой и реинвестируемой частями прибыли в целях максимизации стоимости акционерной компании и обеспечения финансовой базы для ее стратегического развития.

Отмечая важность дивидендной политики для корпорации, С. Росс писал: «Существует множество противоречивых мнений по вопросу о дивидендной политике. Выдвигается множество неубедительных причин по поводу того, почему этот вопрос может быть важен, и множество попыток объяснить дивидендную политику являются аналогичными с точки зрения экономики. Но даже при таком положении вещей в реальном мире корпорационных финансов определение дивидендной политики является делом чрезвычайной важности». Поэтому, согласно мнению С. Росса, ключевой вопрос дивидендной политики состоит в следующем: должна ли корпорация выплачивать денежные средства акционерам или она обязана вкладывать их в производство, опять же в интересах собственников? При решении данного вопроса прослеживается тесная взаимосвязь между дивидендной и инвестиционной политикой акционерной компании.

Оптимизации дивидендной политики в индустриально развитых странах Запада посвящены многочисленные теоретические исследования. Наиболее распространенной является теория начисления дивидендов по остаточному принципу. Ее последователи полагают, что величина дивидендов не влияет на изменение совокупного дохода акционеров. Поэтому оптимальная стратегия в дивидендной политике заключается в том, что дивиденды начисляют после того, как изучены все возможности капитализации (реинвестирования) чистой прибыли. Следовательно, дивиденды выплачивают только в том случае, если за счет прибыли профинансированы все приемлемые инвестиционные проекты. Если всю сумму чистой прибыли направляют на цели развития предприятия, то дивиденды не выплачивают. Напротив, если у предприятия нет эффективных инвестиционных проектов, то ее можно в полном объеме направить на выплату дивидендов.

Основные теоретические разработки в этой области были выполнены в 60-х гг. прошлого столетия Ф. Модильяни и М. Миллером. Они выдвинули идею о наличии так называемого эффекта клиентуры, согласно которой акционеры предпочитают стабильность дивидендной политики получению нерегулярных, но высоких доходов. Кроме того, Модильяни и Миллер считали, что дисконтированная стоимость обыкновенных акции после возмещения за счет чистой прибыли всех осуществляемых капиталовложений плюс полученные по остаточному принципу дивиденды примерно равны издержкам, которые необходимо понести для изыскания дополнительных источников финансирования корпорации. В то же время эти ученые признают определенное влияние дивидендной политики на цену акционерного капитала, но объясняют это не влиянием величины дивидендов, а информационным эффектом: информация о дивидендах, в частности об их увеличении провоцирует акционеров на повышение цены акций. Теорией Ф. Модильяни и М. Миллера предусматривается значительное количество ограничений: отсутствие налогов на юридических и физических лиц; отсутствие затрат по эмиссии и трансакционных издержек; безразличие выбора между дивидендами доходами от прироста капитала для инвесторов; независимость инвестиционной политики корпорации от дивидендной; одинаковая информированность инвесторов и менеджеров относительно будущих перспектив. Очевидно, что такие условия нереальны. Несмотря на уязвимость в аспекте практического применения, теория Ф. Модильяни и М. Миллера стала отправным пунктом для осуществления дивидендной политики.

М. Гордон и Д. Линтнер разработали теорию предпочтительности дивидендов. Авторы утверждают, что дивидендная политика непосредственно влияет на совокупное богатство акционеров. Основной аргумент, приводимый основоположником данной теории М. Гордоном, состоит в том, что инвесторы (исходя из принципа минимизации риска) предпочитают текущие дивиденды возможным будущим доходам от прироста курсовой стоимости акций. В соответствии с этой теорией максимизация дивидендных выплат предпочтительнее, чем капитализация прибыли. Кроме того, текущие дивидендные выплаты понижают уровень неопределенности инвесторов относительно выгодности инвестирования в акции данной корпорации. Таким образом, их устраивает меньшая норма дохода на вложенный капитал, что приводит к росту рыночной стоимости акционерного капитала. Напротив, если дивиденды не выплачивают, то неопределенность возрастает, повышается необходимая акционерам норма дохода, что приводит к снижению рыночной оценки акционерного капитала.

Оппоненты данной теории утверждают, что полученный в форме дивиденда доход все равно инвестируют затем в акции своей или аналогичной компании, что не позволяет использовать фактор риска как аргумент в пользу той или иной дивидендной политики. Фактор риска определяется менталитетом акционеров (их склонностью к риску или нежеланием рисковать своими сбережениями).

Теория минимизации дивидендов (или «теория налоговых предпочтений») заключается в том, что эффективность дивидендной политики определяется критерием минимизации налоговых выплат по текущим и будущим доходам акционеров. Поскольку налогообложение текущих доходов в форме дивидендов всегда выше, чем предстоящих поступлений (с учетом изменения стоимости денег во времени, налоговых льгот на реинвестируемую прибыль и др.), дивидендная политика должна обеспечивать минимизацию дивидендных выплат и соответственно максимизацию капитализируемой прибыли. Это обеспечивает наибольшую налоговую защиту дохода собственников. Однако такой подход может не устраивать многочисленных мелких акционеров с низким уровнем доходов, которым необходимы текущие поступления дивидендов.

Сигнальная теория дивидендов («теория сигналов») базируется на том, что в основных моделях оценки текущей рыночной стоимости акций в качестве исходного элемента используют размер выплачиваемых по ним дивидендов. Таким образом, рост уровня дивидендных выплат автоматически повышает котировку акций на фондовом рынке. При продаже таких акций акционеры получают дополнительный доход. Кроме того, выплата высоких дивидендов свидетельствует о том, что корпорация находится на подъеме и ожидается существенный рост прибыли в будущем периоде. Данная модель связана с равнодоступностью информации для всех участников фондового рынка, что оказывает существенное влияние на колебание рыночной стоимости акций.

Разработаны и другие теории, определяющие дивидендную политику корпорации («арбитражная теория» С. Росса и др.). Они представлены в переводной литературе, посвященной вопросам финансового менеджмента и корпоративных финансов.

Зарубежные корпорации часто осуществляют компромиссную дивидендную политику. Использование такой политики преследует следующие цели:

• предотвратить снижение числа проектов с положительной величиной чистого приведенного эффекта для выплаты дивидендов;

• не допустить уменьшения суммы выплачиваемых дивидендов;

• избежать необходимости продавать собственные акции;

• поддерживать приемлемое соотношение между заемным и акционерным капиталом;

• сохранить запланированный уровень дивидендных выплат,

В соответствии с компромиссной дивидендной политикой отношение долга к акционерному капиталу следует рассматривать в качестве приоритетной цели акционерной компании. Данное соотношение может изменяться за короткий промежуток времени, если необходимо предотвратить снижение дивидендных выплат или продажи акций.

Многие финансовые директора корпораций относятся к дивидендам как части дохода и полагают, что инвесторы вправе получить определенную его долю. Это часть дохода является долговременным запланированным объемом выплат из чистой прибыли корпорации, которую она собирается перечислить акционерам в форме дивидендов. В широком диапазоне времени рост прибыл и должен сопровождаться увеличением дивидендов, но только с некоторым отставанием.

Рассмотренные теории взаимодополняемы и заключаются в обеспечении:

• максимизации совокупного достояния акционеров;

• достаточного финансирования текущей и инвестиционной деятельности.

Практическое применение указанных теорий позволило сформировать три подхода к выбору дивидендной политики корпорации: агрессивный, умеренный и консервативный. Каждому из этих подходов соответствует определенный тип дивидендной политики (табл. 3.1).

Таблица 3.1 Основные подходы к выбору дивидендной политики

| Наименование подхода | Тип дивидендной политики |

| 1. Агрессивный | Соблюдение постоянства дивидендных выплат в течение длительного периода вне зависимости от динамики курса акций |

| 2. Умеренный | Постоянное процентное распределение чистой прибыли на выплату дивидендов и развитие производства |

| 3. Консервативный | Обеспечение гарантированного минимума и «экстра-дивидендов». Выдача акций вместо денежных выплат |

При определении дивидендной политики необходимо учитывать, что классическая формула «курс акций прямо пропорционален дивиденду и обратно пропорционален процентной ставке по альтернативным вложениям капитала», на практике применима не во всех случаях. Инвесторы могут высоко оцепить акции корпорации даже без выплаты дивидендов, если они правильно информированы о перспективах ее развития, причинах снижения их выплаты или их невыплаты и направлениях реинвестирования чистой прибыли. Западные финансисты полагают, что доля дивидендных выплат в устойчиво работающих компаниях должна оставлять не более 30-40%, в то время как остальная часть чистой прибыли (70-611%) может направляться на цели развития.

Согласно Федеральному закону «Об акционерных обществах» от 07.08.2001 г., установлено, что дивиденды начисляют только один раз в год. Их выплачивают из чистой прибыли общества, а по привилегированным акциям определенных типов — за счет специально создаваемых для этого фондов. Решение о выплате годовых дивидендов, их размере и форме выплате принимает общее собрание акционеров. Размер годовых дивидендов не может быть выше рекомендованного советом директоров общества. Срок выплаты годовых дивидендов фиксируют в уставе общества или определяют решением общего собрания акционеров. Однако предельный срок их выплаты не должен превышать двух месяцев со дня принятия решения о выплате годовых дивидендов. Список лиц, имеющих право на получение дивидендов, составляют на дату подготовки списка лиц, имеющих право участвовать в годовом общем собрании акционеров. Для составления списка лиц, которые имеют право на получение годовых дивидендов, номинальный держатель акций представляет сведения о лицах, в интересах которых он владеет акциями.

Следует отметить, что принятие решения о выплате дивидендов и об их размерах в значительной мере зависит от стадии жизненного цикла компании. Например, если дирекция намечает осуществить масштабную программу реконструкции действующего производства, источником финансирования которой является доход от дополнительной эмиссии акций, то такой эмиссии должен предшествовать длительный период выплаты высоких дивидендов. Только в таком случае может быть гарантирован высокий курс акций и соответственно устойчивый доход от их размещения.

Общество не вправе принимать решение (объявлять) о выплате дивидендов по акциям:

• до полной оплаты всего уставного капитала;

• до выкупа всех акций, которые должны быть приобретены у акционеров в соответствии с Федеральным законом –«Об акционерных обществах»;

• если в день принятия такого решения оно отвечает признакам несостоятельности (банкротства) в соответствии с законодательством РФ о несостоятельности (банкротстве) или если указанные признаки появятся у общества в результате выплаты дивидендов;

• в иных случаях, предусмотренных законодательством РФ.

Общество не может принять решение (объявить) о выплате дивидендов по обыкновенным и привилегированным акциям, размер дивиденда по которым не определен, если не принято решение о выплате в полном размере дивидендов (в том числе о полной выплате всех накопленных дивидендов по кумулятивным привилегированным акциям) по всем типам привилегированных акций, которые предоставляют преимущества в очередности получения дивидендов перед привилегированными акциями этого типа.

Общество не может выплачивать объявленные дивиденды по акциям:

• если на день оплаты оно отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества в результате выплаты дивидендов;

• если на день выплаты стоимость чистых активов общества ниже суммы его уставного капитала, резервного капитала и превышения над номинальной стоимостью, зафиксированной в уставе ликвидационной стоимости размещенных привилегированных акций, либо станет меньше указанной суммы в результате выплаты дивидендов;

• в иных случаях, предусмотренных федеральным законодательством.

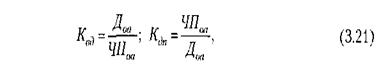

При прекращении перечисленных обстоятельств общество обязано выплатить акционерам объявленные дивиденды. Выбранный акционерным обществом тип дивидендной политики характеризуется динамикой показателей, рассчитываемых по формуле:

Где К вд — коэффициент выплаты дивидендов (доля дивидендных выплат в чистой прибыли, приходящейся на одну обыкновенную акцию); Доа — дивиденд, приходящийся на одну обыкновенную акцию; ЧП оа — чистая прибыль, приходящаяся на одну обыкновенную акцию; Кдп — коэффициент дивидендного покрытия, который показывает в потенциале, сколько раз в течение года может быть выплачен дивиденд из чистой прибыли, приходящийся на одну обыкновенную акцию.

Завершающим этапом формирования и реализации дивидендной политики служит выбор формы выплаты дивидендов. Основными из таких форм являются следующие:

1. Выплата дивидендов наличными деньгами. Это самая простая и распространенная форма дивидендных выплат, имеющая ряд разновидностей:

· регулярные дивиденды наличными деньгами;

· дополнительные дивиденды;

· специальные дивиденды;

· ликвидационные дивиденды.

2. Выплата дивидендов акциями. Данная форма предусматривает предоставление акционерам вновь имитированных акций па сумму дивидендов. Такая фирма представляет интерес для акционеров, которые заинтересованы в росте стоимости акционерного капитала в будущем периоде. Акционеры, предпочитающие текущий доход, вправе продать дополнительные акции на фондовом рынке. Способ выплаты дивидендов акциями облетает решение проблемы ликвидности акционерного общества при неустойчивом финансовом положении. Кроме того, всю чистую прибыль направляют на цели развития. Появляется возможность стимулировать высший управленческий персонал корпорации наделением акций. В данном случае расчет делается на то, что большинство акционеров устроит получение акций, если они достаточно ликвидны, чтобы в любой момент трансформироваться в денежную наличность.

3. Автоматическое реинвестирование предоставляет акционерам право самостоятельного выбора — получить дивиденды наличными деньгами или вложить их в дополнительные акций.

4. Выкуп акционерным обществом собственных акций рассматривают как одну из форм реинвестирования дивидендов, В этом случае общество приобретает на фондовом рынке часть свободно обращающихся акций. Это позволяет автоматически повысить размер чистой прибыли, приходящейся на каждую оставшуюся акцию, и увеличить коэффициент выплаты дивидендов в предстоящем периоде.

Западные корпорации нередко используют процедуру обратного сплита, т. е. выпуск акций большого номинала, вследствие чего сокращается количество имеющихся в обращении акций. В случае обратного сплита один к трем каждый инвестор меняет три прежние акции на одну новую, В результате номинальная стоимость акции утраивается. Для проведения процедуры обратного сплита предлагают три обоснования:

• снижаются трансакционные издержки у акционеров,

• может повыситься ликвидность и реализуемость акций компании, когда их цена будет доведена до пределов торгового диапазона;

• акции, которые продаются ниже определенного уровня, не будут котироваться на фондовом рынке, т. с. инвесторы могут недооценить прибыльность и стабильность компании.

Процедура обратного сплита является противоположностью операции по дроблению акций. Дробление акций выражает увеличение имеющихся в обращении акций корпорации без изменения величины акционерного капитала собственников. Дробление акций и дивиденды в форме акций оказывают практически одинаковое воздействие на компанию и ее акционеров, так как увеличивают количество находящихся в обращении акций и снижают стоимость каждой из них.

Подобные операции осуществляют с учетом деловой ситуации, которая складывается у корпорации на фондовом рынке.

2014-02-02

2014-02-02 1644

1644