| Относительные оценки | Оценки привлекательности проектов | Ранги проектов | |||||

| Критерий 1 | Критерий 2 | … | Критерий N | ||||

| Веса критериев | |||||||

| Проекты | Проект А | ||||||

| Проект В | |||||||

| … | |||||||

| Проект Х |

По результатам оценки проводится отбор тех проектов, индивидуальная привлекательность которых для предприятия превышает минимально допустимый пороговый уровень. Далее все отобранные проекты подвергаются проверке на обязательность. Обязательными признаются те из них, без осуществления которых реализация всей инновационной стратегии для данной СЗХ является невозможной. Такие проекты не подвергаются дальнейшему анализу, а сразу же включаются в структуру соответствующих проектных портфелей. Для обеспечения объективности оценки обязательности проектов во многих компаниях используется механизм анонимного анкетного опроса инженерно-технического и управленческого персонала. Для того, чтобы проект получил статус обязательного, соответствующую оценку должны дать не менее 90% опрошенных.

На следующем этапе все отобранные ранее проекты (за исключением обязательных) подвергаются оценке на портфельную привлекательность, т.е. на рациональность их включения в соответствующий портфель проектов. Такая оценка обычно реализуется путем совместного рассмотрения нескольких альтернативных вариантов портфелей проектов для каждой из СЗХ и выбора наиболее оптимального из них.

В наиболее простом случае, когда речь идет только о максимизации дохода от портфеля, решение сводится к оптимизации с помощью методов исследования операций модели вида:

® МАХ, ® МАХ,  £ Ф, £ Ф,  £ П, £ П,  £ М, £ М,  , , | (4.2.1) |

где Xi – факт включения или не включения в портфель i-го проекта;

Di – ожидаемый доход (чистая дисконтированная стоимость) от реализации i-го проекта;

Фi, Пi, Рi – потребность i-го проекта в финансовых средствах, персонале и производственных ресурсах;

Ф – ограничение по финансам;

П – ограничение по персоналу;

Р – ограничение по производственным ресурсам.

На практике, формирование оптимального портфеля проектов обычно представляет собой более сложную многофакторную задачу, требующую совместного учета следующих параметров:

1. общего дохода от портфеля;

2. структуры затрат портфеля;

3. сбалансированности проектов портфеля по стадиям жизненного цикла;

4. степени диверсифицированности проектов портфеля;

5. уровня достигаемого синергетического эффекта.

Решение данной задачи осуществляется по следующему общему алгоритму.

Этап 1. С учетом ограничений по основным видам ресурсов (финансы, персонал, мощности и т.д.) формируются все возможные варианты портфеля.

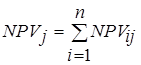

Этап 2. Для каждого варианта портфеля рассчитывается общая величина чистой дисконтированной стоимости:

; ; | (4.2.2) |

где NPVj – общая ЧДС j-го портфеля;

NPVij – ЧДС i-го проекта, включенного в j-й портфель;

n – общее число проектов j-го портфеля.

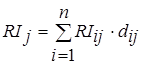

Этап 3. Рассчитывается средневзвешенный уровень динамической рентабельности каждого из вариантов портфелей:

; ; | (4.2.3) |

где RIj – средний уровень динамической рентабельности проектов j-го портфеля;

RIij – динамическая рентабельность i-го проекта, включенного в j-й портфель;

dij – доля инвестиций в i-й проект в общем объеме инвестиций по j-му портфелю.

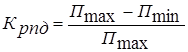

Этап 4. Для каждого из вариантов портфелей оценивается сбалансированность жизненных циклов включенных в их структуру проектов. Для осуществления оценки может использоваться коэффициент равномерности притока денежных средств:

; ; | (4.2.4) |

где Пmax – максимальный для всего срока реализации проектов портфеля общий уровень притока денежных средств;

Пmin - минимальный для всего срока реализации проектов портфеля общий уровень притока денежных средств;

Этап 5. Бальным методом оценивается степень диверсифицированности проектов каждого из вариантов портфеля.

Этап 6. Для каждого варианта портфеля проектов оценивается степень возникающих синергетических эффектов. Синергетические эффекты рассчитываются по трем основным направлениям:

a) по капиталовложениям – как сумма экономии на инвестициях в объекты, дублируемые в нескольких проектах портфеля (сами капиталовложения при этом структурируются на три составляющие: прямые вложения в производственные фонды, сопутствующие вложения в производственную инфраструктуру и вложения в необходимые нематериальные активы);

b) по текущим финансовым затратам – как сумма экономии на вложениях в общие для нескольких проектов текущие активы;

c) по персоналу – как численность персонала различных категорий, выполняющего работы, дублирующиеся в нескольких проектах портфеля.

Этап 7. На основании обобщения полученных частных оценок с учетом их относительной приоритетности выбирается оптимальный вариант портфеля проектов (см. табл. 4.2.3).

Таблица 4.2.3

2014-02-02

2014-02-02 859

859