ТЕМА 7. Анализ достаточности капитала банка

1. Экономическая сущность достаточности капитала банка.

2. Методы оценки и управления банковскими рисками.

3. Операционный риск банка.

4. Рыночный риск банка.

5. Анализ достаточности капитала банка.

Под достаточностью капитала банка понимается общая оценка надежности банка, степень его подверженности риску. Экономический смысл норматива достаточности капитала заключается в определении возможности банка покрыть собственным капиталом вложения в неликвидные и высокорисковые активы.Капитал банка является важнейшим страховым фондом для покрытия претензий в случае банкротства банка и источником финансирования расширения банковских операций. Однако чрезмерная капитализация банка, выпуск дополнительного числа акций по сравнению с оптимальной потребностью отрицательно влияет на деятельность банка, так как мобилизация денежных ресурсов путем выпуска и размещения акций есть относительно дорогой и далеко не всегда приемлемый для банка способ финансирования. Дешевле и выгоднее привлекать средства вкладчиков, чем наращивать свой капитал.

На протяжении длительного времени были попытки разработать единую систему нормативов и показателей, позволяющих давать оценку достаточности капитала отдельного банка или банковской системе в целом. Однако они не имели единой правовой базы и однозначного решения. С развитием международного сотрудничества и углублением интеграции банковских систем развитых государств стала актуальной разработка общих критериев достаточности капитала, приемлемых для всех банков. Основная роль в этом принадлежит Базельскому комитету по банковскому надзору.

В целях поддержания на должном уровне экономической устойчивости, Национальный банк, начиная с января 2000 года, ввел показатель достаточности капитала, в основу расчета которого положена методика, разработанная Базельским комитетом.

Норматив достаточности капитала – установленное предельное процентное соотношение размера нормативного капитала банка к общей сумме активов и внебалансовых обязательств, оцененных по уровню риска (за минусом созданных резервов).

В настоящее время Национальным банком установлено для банков два норматива достаточности капитала:

1. Достаточность нормативного капитала.

2. Достаточность основного капитала.

Нормативные значения данных показателей дифференцируются в зависимости от продолжительности функционирования банка.

Норматив достаточности нормативного капитала в первые два года после государственной регистрации вновь создаваемого банка не должен быть менее 12%, а в последующие годы деятельности – не менее 8%.

Норматив достаточности основного капитала в первые два года после государственной регистрации не должен быть менее 6%, а в последующие годы деятельности – не менее 4%.

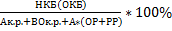

Достаточность нормативного капитала рассчитывается по формуле:

ДК= ,

,

где НКБ – нормативный капитал банка;

ОКБ – основной капитал банка;

Ак.р. – активы банка за вычетом суммы созданных резервов, оцененные по уровню кредитного риска;

ВОк.р. – внебалансовые обязательства, оцененные по уровню кредитного риска;

ОР – размер операционного риска, который рассчитывается по формуле:

ОР=ВД*0,15,

где ВД – среднегодовой валовый доход банка за последние 3 года.

РР – размер рыночного риска, который рассчитывается по формуле:

РР=ПР+ФР+ВР+ТР,

где ПР – процентный риск;

ФР – фондовый риск;

ВР – валютный риск;

ТР – товарный риск.

А – число, равное 8,3 при расчете значения достаточности нормативного капитала и 16,7 (при расчете значения достаточности основного капитала) для банков, осуществляющих деятельность в первые два года после их регистрации, а для банков в последующие годы деятельности равное 12,5 и 25 соответственно.

Нормативный капитал банка рассчитывается по формуле:

НКБ = (ОК I+ДК II+ДК III) - ИМ - НРК.Р. - ИД.У. - ВЗ - СКП.Р. - ПР.И.,

где ОК I – основной капитал банка (капитал первого уровня);

ДК II и ДК III –дополнительный капитал (капитал второго и третьего уровня);

ИМ – иммобилизация;

НРК.Р. – недосозданный специальный резерв на покрытие возможных убытков (кредитных рисков) по активам и операциям не отраженным на балансе банка;

ИД.У – имущество, переданное банком в доверительное управление;

ВЗ – выданные займы;

СКП.Р – субординированный кредит предоставленный;

ПР.И. – превышение совокупной суммы рисков по инсайдерам и связанным с ними лицами над ее максимальным размером.

2014-02-09

2014-02-09 5867

5867