• Равновесной оценкой любого актива (материального или финансового) является текущая оценка прогнозируемых денежных потоков, которые данный актив генерирует.

• Привлечение внешнего капитала происходит по двум основным направлениям: собственный капитал в виде дополнительной эмиссии акций и заемный капитал. Привлечение внешнего нового капитала через объединение капитала (слияния, присоединения) рассматривается в гл. 9. Внутренним источником финансирования является нераспределенная прибыль. Цель гл. 4 — установить основные зависимости, определяющие рыночную оценку акционерного и заемного капитала, нераспределенной прибыли.

На фондовом рынке привлечение заемного капитала означает размещение облигационного займа.

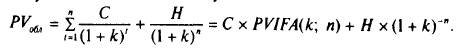

• Облигация рассматривается как долгосрочный финансовый актив, который выпускается корпорациями или государством (на федеральном или местном уровне). Цена продажи облигации и соответственно размер размещаемого займа (произведение цены на количество размещаемых облигаций), который привлекает эмитент, устанавливается в соответствии с обещаемыми платежами по облигации (по годовой купонной облигации это величина С), сроком функционирования п и номиналом Я. Текущая равновесная иена облигации может быть найдена как текущая оценка (РУ) будущих денежных поступлений по ней. Для купонной облигации с годовым купоном оценка рассчитывается как сумма текущей оценки аннуитета купонных платежей и текущей оценки номинала.

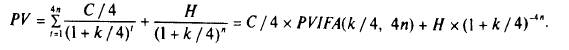

При многоразовом начислении купонного дохода увеличивается число периодов начисления процента. Например, при ежеквартальном начислении в размере С/4 текущая оценка составит

• Движение цен облигаций и требуемая доходность k имеют обратную зависимость, т.е. движутся в противоположных направлениях. Облигация будет продаваться по номиналу, если купонная ставка будет равна требуемой доходности на рынке. Если требуемая доходность превышает купонную ставку, облигация будет продаваться ниже номинала (с дисконтом). Если требуемая доходность будет ниже купонной ставки, то цена облигации будет выше номинала (продается с премией). Доходность, которую инвестор получит, если будет держать облигацию до погашения эмитентом, называется доходностью к погашению. Для облигации, которая продается по номиналу, доходность к погашению отражает только купонную доходность С/Р (доходность к погашению равна годовой купонной ставке и равна требуемой доходности). Если цена отклоняется от номинала, то доходность к погашению включает сумму купонной доходности и положительное или отрицательное значение доходности прироста капитала.

Доходность ежегодного начисления процентов k и доходность г в годовом исчислении при многоразовом начислении процентов (т раз в год) соотносятся следующим образом: r = (1 +k /т)т - 1.

• Если требуемая доходность (рассчитываемая как доходность к погашению) ниже купонной ставки (С/Н), то для эмитента выгодно отозвать облигацию (выкупить по фиксированной цене) и разместить новый заем с более низкой купонной ставкой.

Доходность, которую получит инвестор по облигации с правом отзыва (если будет держать ее до момента отзыва), отличается от доходности к погашению и равна ставке дисконтирования к в уравнении Pобл = С х PVIFA (k; п) + Цена отзыва х (1 + k )-n.

• Требуемая доходность по облигации постоянно меняется, так как меняется рыночная процентная ставка (временная стоимость денег), ожидаемая инфляция, степень риска по данной облигации. Риск, присущий инвесторам (физическим или юридическим лицам) — владельцам облигации, связанный с изменением требуемой доходности, носит название процентного риска.

Чем длительнее срок обращения облигации, тем больше процентный риск. Однако чем короче срок обращения, тем выше риск реинвестирования (риск невозможности инвестировать денежные средства с той же доходностью).

• Эффективная доходность к по дисконтной облигации (как доходность к погашению рассчитанная по правилу сложного процента) может быть получена из уравнения вила Р(1 +k)t/360 = Н.

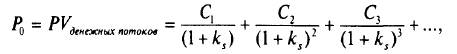

• Традиционный метод оценки цены акции — метод дисконтированного денежного потока, в котором равновесная цена определяется текущей оценкой (РV) будущих денежных поступлений от владения акцией. Акционер приобретает акцию, ожидая получить отдачу в виде двух потоков: 1) дивидендов (относительной величиной отдачи этого потока будет дивидендная доходность — отношение прогнозируемого дивиденда на акцию da1 к текущей цене акции Р0); 2) прироста капитала - разницы между ценой продажи и ценой покупки акции. Большинство инвесторов надеются на получение этого потока, хотя реально он может и не быть получен. Относительная величина отдачи по этому потоку называется доходностью прироста капитала: (Р, — Р0)/Р0- Сумма ожидаемой дивидендной доходности и ожидаемой доходности прироста капитала определяет ожидаемую общую доходность акции.

• Метод дисконтированных денежных потоков при оценке акции допускает различный выбор элементов денежного потока и предположения о характере получения потоков во времени.

где С, — денежные потоки года I = 1...;

P0 — текущая равновесная цена акции;

ks — требуемая доходность по акционерному капиталу.

Модели оценки акции по методу дисконтированного денежного потока строятся на следующих предпосылках: 1) о наполнении понятия денежного потока — дивиденд на акцию или чистый денежный поток; 2) о характере получения денежного потока — нулевой рост по годам (da1 = С, = С2= С3 =... = С,); постоянный рост с темпом g (С1+, = С, (1 + #)); непостоянный рост.

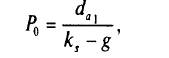

• Модель, предполагающая оценку акции через дивидендные выплаты и постоянный темп роста g, носит название модели Гордона:

где da1 — прогнозируемый дивиденд на акцию будущего года;

ks — требуемая доходность акционерного капитала.

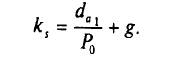

Так как эта модель предполагает равновесие по данной цене акции, то ожидаемая доходность должна быть равна требуемой А:, и можно, зная дивиденд и текущую цену, рассчитать ожидаемую общую доходность:

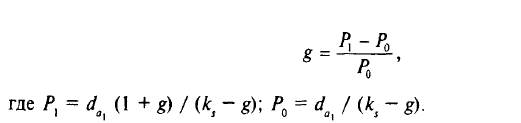

Выражение ожидаемой доходности по модели Гордона показывает две постоянные компоненты доходности: 1) дивидендную доходность da1 / Р0 (аналогична купонной, текущей доходности по облигации); 2) ожидаемый постоянный темп роста g. Рост денежного потока вызывает рост цены акции и может интерпретироваться по модели Гордона как доходность роста капитала

• Текущая оценка денежных потоков с непостоянным ростом предполагает выделение нескольких временных промежутков известного роста. Предполагается, что можно указать период времени, через который темп роста стабилизируется на уровне экономического роста данного рынка (страны в целом или отрасли). РУ как оценка акции равна сумме РУ ограниченного числа потоков с непостоянным ростом и РУ цены на конец периода непостоянного роста. Цена на конец периода непостоянного роста определяется как оценка на указанный момент времени при предположении о бессрочном стабильном росте (т.е. может использоваться модель Гордона).

• Мультипликаторный подход предполагает установление устойчивых соотношений между ценой акции и такими внутрикорпоративными характеристиками, как прибыль на акцию, балансовая оценка собственного капитала в расчете на одну акцию, объем реализации и т.п.

• Опционный подход рассматривает акционерный капитал как опцион колл, т.е. предполагает наличие у владельцев собственного капитала корпорации (если имеется заемный капитал) права выкупа (цена исполнения равна погасительной величине — сумме погашений — по заемному капиталу) корпорации (ее активов) и получения всех денежных потоков, генерируемых активами корпорации. Такой подход позволяет использовать формулу оценки опциона Блэка — Шоулса при допущениях: 1) европейского опциона, т.е. возможности погашения займа (ссуды) только в определенный момент времени; 2) отсутствия скачков цен на активы корпорации; 3) наличия информации о цене активов корпорации (текущая цена продажи активов на рынке и оценка возможного отклонения в будущем).

• Под оценкой деятельности корпорации (value of business, value of the firm) понимается текущая рыночная оценка данной корпорации, например, равновесная цена продажи активов корпорации как функционирующего организма. Модели оценки строятся на оценке активов и на оценке капитала.

Рыночная оценка всего капитала должна равняться рыночной оценке активов, способных генерировать денежные потоки всем владельцам капитала. Наибольшее признание получил подход на основе метода дисконтированных денежных потоков. Под денежным потоком подразумевается чистый денежный поток на весь капитал (РСГР), ставка дисконтирования —стоимость капитала корпорации (как средневзвешенная — МАСС).

2015-01-30

2015-01-30 645

645