Управление капиталом — это управление структурой и стоимостью источников финансирования (пассивов) в целях повышения рентабельности собственного капитала и способности предприятия выплачивать доход кредиторам и совладельцам (акционерам) предприятия.

Источники финансирования, или пассивы предприятия, имеют разную цену в зависимости от путей их привлечения. Цена источника финансирования или, иными словами, стоимость капитала измеряется процентной ставкой, которую нужно платить инвесторам, вкладывающим капитал в предприятие.

Следовательно, чтобы выплачивать определенный процент дохода на вложенный инвесторами капитал, предприятие должно получить доход не менее этого процента.

Поэтому “стоимость капитала ”- это необходимая ставка дохода, которую должно иметь предприятие для покрытия затрат по привлечению капиталов на рынке.

Рассмотрим, как рассчитывается стоимость капитала, который предприятие может привлекать различными путями: за счет выпуска обыкновенных и привилегированных акций; нераспределенной прибыли; выпуска облигаций; получения банковских кредитов.

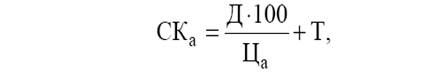

● Стоимость акционерного капитала (от обыкновенных акций, выпущенных ранее) зависит от суммы дивидендов и темпа прироста дивидендов и рассчитывается по формуле:

где Д — сумма дивидендов, выплаченная на акцию; Ца — текущая цена акции; Т — постоянный темп прироста дивидендов, %.

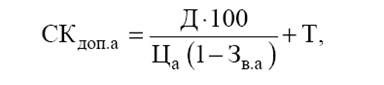

●Если фирма хочет привлечь капитал за счет дополнительной эмиссии акций, то стоимость акционерного капитала за счет нового выпуска обыкновенных акций составит

где Зв.а — затраты на выпуск и размещение новых акций (будет превышать стоимость нераспределенной прибыли, поскольку возникают затраты на их выпуск и размещение).

● Стоимость нераспределенной прибыли принимается равной СКа, так как если бы эта прибыль была не оставлена в фирме, а выплачена в виде дивидендов, то акционеры могли бы инвестировать их в другие акции, облигации и активы. Следовательно, используя нераспределенную прибыль, предприятие должно заработать доход, обеспечивающий ставку дохода не ниже СКа.

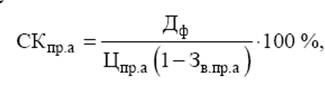

● Стоимость капитала от выпуска привилегированных акций определяется по формуле:

где Дф — фиксированная сумма дивидендов на привилегированную акцию; Цпр.а — цена привилегированной акции; Зв.пр.а — затраты на выпуск привилегированных акций.

Для ранее выпущенных привилегированных акций затраты на выпуск не учитываются.

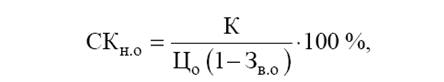

●Стоимость капитала от нового выпуска облигаций

где К — годовой купон (сумма дохода) на облигацию; Цо — цена облигации; Зв.о — затраты на выпуск и размещение новых облигаций.

● Стоимость капитала от ранее выпущенных облигаций не включает затраты на выпуск, поэтому определяется так:

Для сравнения стоимости акционерного и заемного капитала необходимо при расчете стоимости заемного капитала, привлекаемого за счет кредитов, учитывать налоговую экономию. Проценты за кредит относятся на себестоимость, поэтому не облагаются налогом на прибыль, а выплата дивидендов осуществляется за счет чистой

прибыли после уплаты налога на прибыль.

● Стоимость капитала, полученного за счет кредитов,

где Пкр — сумма процентов за кредит; Нпр — ставка налога на прибыль; Кр — сумма кредита.

Привлекая капиталы из разных источников, финансовые менеджеры стараются оптимизировать структуру капитала, чтобы уменьшить средневзвешенную стоимость капитала - (Сксв) — среднюю плату предприятия за все источники финансирования.

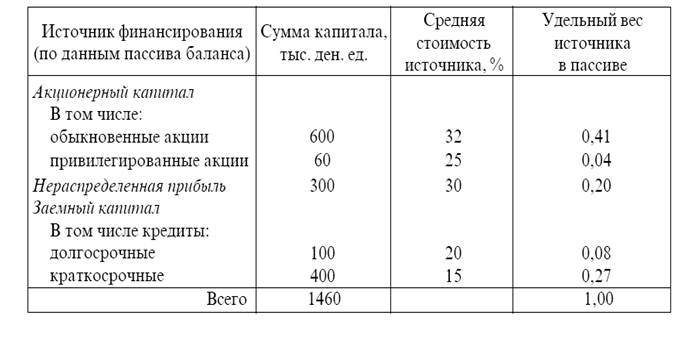

Для расчета СКсв необходимо сначала определить стоимость капитала по каждому источнику, затем удельный вес каждого источника во всем капитале, перемножить стоимость каждого источника капитала на его удельный вес и сложить полученные произведения. Для расчета удельного веса чаще всего используют данные пассива баланса.

Пример. Рассчитать средневзвешенную стоимость капитала корпорации по данным, приведенным в табл.1.

Решение. Осуществляем расчет:

СК св = 32 · 0,41 + 25 · 0,04 + 30 · 0,2 + 20 · 0,08 + 15 · 0,27 = 25,75 %.

Стоимость капитала характеризует ту норму рентабельности, ниже размера которой предприятие не должно принимать ни каких решений инвестиционного характера.

■ СКсв используется во время выбора инвестиционных проектов.

Если внутренняя ставка доходности инвестиционного проекта:

ВСД< СКсв - проект отклонить;

ВСД> СКсв - проект принять;

ВСД= СКсв - проект не принесет ни убытков, ни прибыли;

■ СКсв также используется для оптимизации структуры капитала.

Пример: оптимизация структуры капитала по критерию минимизации его стоимости.

| Показатели | Варианты | |||||

| Общая потребность в капитале, тыс. грн. | ||||||

| Варианты структуры капитала, % а) собственный (акционерный) б) заемный (банковский кредит) | ||||||

| Стоимость элементов капитала: а) собственного капитала б) заемного капитала | 2,2 | 4,0 | 6,3 | 7,6 | 10,0 | |

| 5,1 | 3,3 | 1,8 | 1,1 | - | ||

| Средневзвешенная стоимость капитала, % | 4,23 | 3,65 | 4,95 | 6,3 | 10,0 |

Вывод: min СКсв - когда соотношение СК и ЗК 50:50

(оптимальный вариант - 2)

2015-02-18

2015-02-18 264

264