Принцип, лежащий в основе этого, повторяет мысли Доу по поводу "распределения" и "накопления" (сравните с его третьим правилом): на практике процессы распределения и накопления должны быть следствием распространения информации и точек зрения всего спектра рыночных дельцов — от крупных профессиональных операторов до мелких дилетантов.

Основной догмат определен Гарфильдом А, Дрю, который в 40-х годах исследовал общедоступную статистику по фондовой торговле ценными бумагами менее 100 штук в лоте, а именно: проводимую, как описывалось ранее, "нестандартными трейдерами". Дрю обнаружил, что эти трейдеры, как правило, мелкие, менее профессионально подготовленные рыночные участники, в основном, невезучие. Поэтому вам может повезти, если будете делать все наоборот. В 1959 году Дрю опубликовал набор графиков, показывающих рыночное поведение этих нестандартных трейдеров, которое стало документальным подтверждением его теории (Дневные Индексы Дрю Нестандартных Дельцов за 1936—1958 включительно, Месячные Индексы за 1920—1958'включительно1).

Однако X. В. Нейл получил большую известность, чем Дрю. В 1954 году в своей работе "Искусство мыслить по-другому'п Нейл представил концепцию противоположного мнения — особое искусство мыслить постоянно не так, как большинство. Нейл, несомненно, не понимал свою собственную концепцию, а поэтому не предоставил никаких количественных способов для внедрения своих идей в практику. Это случилось только в 1963 году, когда А. В. Коэн начал составлять статистику, основанную на основе рекомендаций различных бюллетеней, что послужило фундаментом для создания количественного способа анализа. За Коэном последовал Сиббет. Он улучшил и упростил практические методы Коэна, применив их к товарному рынку. И, наконец, в качестве предварительного заключения, в 1983 году вышла книга "Противоположное мнение"4, Р. Е. Хадади, описывавшую теоретическую базу количественных и качественных методов исследования рыночных сил, основанных на концепции противоположного мнения.

2 Drew Odd Lot Indexes Daily 1936—1958 Inclusive, Monthly 1920-

1958 Inclusive).

3 The Art of Contrary Opinion.

4 Contrary Opinion.

Если большинство покупает, то продавцами в среднем будут крупные рыбы по сравнению с покупателями. Если 90 процентов быки, то средний продавец будет в 10 раз крупнее среднего покупателя. Если 95 процентов быки, то продавец в 20 раз крупнее. Другими словами, крупное бычье большинство говорит о завершении классического процесса распределения, вслед за которым рынок вскоре разворачивается.

Бычий консенсус, таким образом, практически количественный анализ явления, описанного Чарльзом Доу в 1902 году, как "накопление" и "распределение": большая рыба съедает маленьких.

Мы можем ясно представить, как Доу ухмыльнулся бы, а Кейнс громко расхохотался, если бы они увидели статистику Бычьего консенсуса и его правила. Используя публичное мнение, они бы спекулировали с большим удовольствием, достигнув тем самым четвертого уровня: каждый практикует использование противоположного мнения, что равносильно тому, чтобы идти на рынок под контролем. Это так же ужасно, как прийти на вечеринку в том же платье, в котором одета хозяйка. Когда такое произойдет, вам придется быть противоположным/противоположному, чтобы быть противоположным, и тогда...

Но давайте забудем про эту неприятную перспективу и посмотрим на другие индикаторы противоположного мнения. Давайте обратимся к средствам массовой информации.

"когда это очевидно для публики..."

Средства массовой информации — прекрасный индикатор для "ретродумающего" человека. Что нам следует искать в средствах информации — так это признаки того, что все начинает становиться абсолютно очевидным и что все, кажется, с этим согласны. Ситуация такова, как описал ее Жозеф Грэнвиль в своей работе " Стратегия ежедневного расчета времени фондового рынка "5 1960 года: "Когда это очевидно для публики, то, несомненно, неправильно". В этой книге он ссылается на газетные истории 14 августа 1937 года — это тот день, когда все стало действительно ясно для экономики:

s A Strategy of Daily Stock Market Timing.

- Отсрочка платежей достигла самого низкого уровня с 1919 года

- На протяжении осени ожидался дальнейший экономический рост

- Ожидалось повышение спроса на кредиты, вследствие повышения экономической активности

- Депрессия считалась полностью законченной

- Строительный бизнес достиг новых высот

- Промышленное производство Канады выросло на 20% за один год

- Главные универмаги сообщали об увеличивающемся товарообороте

- Рекордно высокое производство шелка

- Производство стали выросло на 9% за один месяц

День спустя фондовый рынок начал падать, и после семи месяцев он потерял половину своей стоимости.

Ситуация сегодня не сильно отличается. 8 октября 1984 года на первой странице Business Week можно было увидеть доллар, управляющий ракетой, и все это под весьма красноречивым заголовком. "СУПЕРДОЛЛАР" — гласил он, далее шло продолжение: "Он восстанавливает мировую экономику — и это может длиться десятилетие". Пять месяцев спустя доллар достиг своего пика и начал свое самое быстрое и долговременное падение, которое когда-либо было (рис. 13).

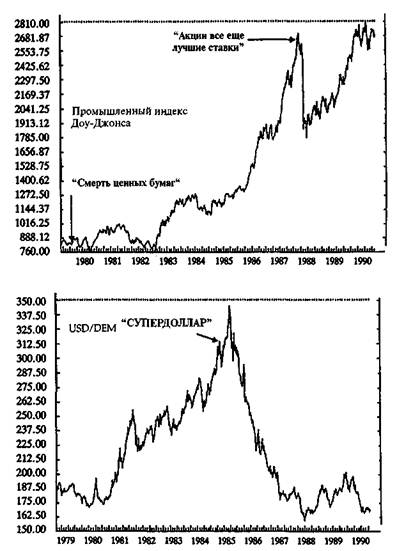

Трудно сказать уверенно, когда что-либо становится очевидным для всех, но рынок близок к развороту, когда средства информации начинают предсказывать, что подъемы или падения будут длиться годами. 13 августа 1979 года первая страница того же журнала провозгласила: "СМЕРТЬ ЦЕННЫХ БУМАГ — как инфляция разрушает фондовый рынок". В последующие два года фондовый рынок ступал по воде, а в 1982 году начался 300%-ный подъем (рис. 13).

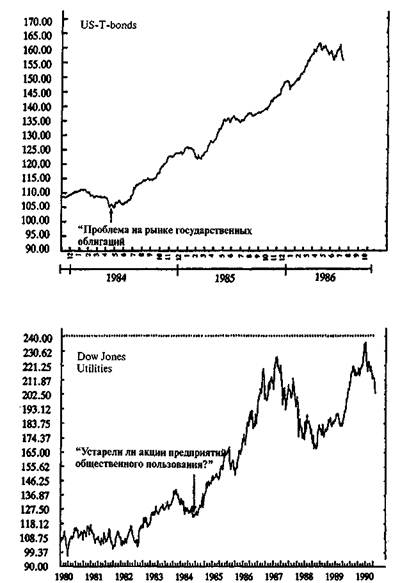

28 мая 1984 года заголовок гласил: "ПРОБЛЕМЫ НА РЫНКАХ ГОСУДАРСТВЕННЫХ ОБЛИГАЦИЙ", а далее следовала статья в несколько столбцов в середине журнала, которая заканчивалась: "...инвесторы могут сделать немного, но им не дано взять себя в руки перед дальнейшим падением цен имеющихся у них облигаций. Им ничего не остается делать, как только еще больше озадачиться перед лицом столь напряженного рынка государственных облигаций". Сразу же после этого начался агрессивный бычий рынок бондов (рис. 14).

Рисунок 13 Первый график показывает ситуацию, когда в 1984 году Business Week был очень медвежий, а в 1987 году в своем полугодовом инвестиционном обозрении журнал стал очень бычьим по фондовому рынку. Второй график показывает неудачный расчет времени при анализе "Супердоллара".

Так и продолжается. Статья в журнале под заголовком "УСТАРЕЛИ ЛИ АКЦИИ ПРЕДПРИЯТИЙ ОБЩЕСТВЕННОГО ПОЛЬЗОВАНИЯ?" потрясла публику 21 мая 1984 года всего за 19 дней до того, как Индекс Доу-Джонса акций предприятий общественного пользования дошел до своего основания (рис. 14).

Более того, журнальный заголовок "СМЕРТЬ ГОРНОГО ДЕЛА" на первой странице 17 декабря 1984 года подействовал, как хороший временной сигнал заняться акциями этой отрасли.

В 1987 году, как раз перед тем, как мировой рынок достиг своего пика, настроение в Business Week полностью изменилось. В выпуске от 6 июля 1987 года первая страница гласила: "АКЦИИ ВСЕ ЕЩЕ ЛУЧШИЕ СТАВКИ" (рис. 13). Статья на странице 40 начиналась с заголовка: "Для инвесторов наступают хорошие времена. Год 1987: низкая инфляция, стабильные процентные ставки и огромные возможности делать деньги". А на странице 43: "Что толкает рынок вперед? Огромные, жирные прибыли". Эта статья заключила следующее:

Если даже уровень оценки рынка остается на высокой точке, все равно нет причин для продажи. Высокие оценки, несомненно, признаки сильного бычьего рынка. Он может продолжаться годами в экономике со стабильным ростом и низкой инфляцией.

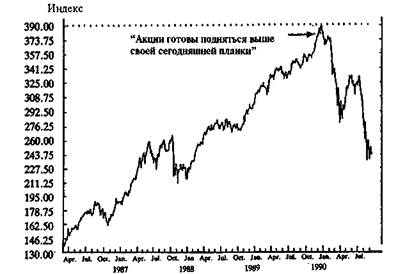

Семь недель спустя рынок начал ползти вниз, а в октябре пережил свой самый стремительный крах, который когда-либо был. Подобный случай имел место и перед падением японского рынка в 1990 году. 25 декабря 1989 года Business Week опубликовал статью со следующим заголовком: "ЯПОНСКИЕ ИНВЕСТОРЫ ГОВОРЯТ, ЧТО ЛУЧШЕЕ ЕЩЕ НЕ ПРИШЛО". В заключение говорилось: "Как это было уже не раз, Токио опять может примешать скептицизм". Через четыре дня рынок достиг своего пика, чтобы в феврале 1990 года потерпеть крах (рис. 15).

Журнал также не пропускал и азиатские кризисы, хотя расчет их времени был менее точным. Первая страница журнала "Business Week" от: 29 ноября 1993 года гласила: "БОГАТСТВО АЗИИ". В подзаголовке "Вздымающаяся финансовая сила региона создает новые рынки, промышленности и города. Она изменит мир". Она и изменила. В 1997 году наступил один из огромнейших крахов фондовых рынков, которые когда-либо видел свет, вслед за чем последовал спад. В результате экономический спад составил более чем 50% с точки зрения доллара всего за какие-то несколько месяцев.

Рисунок 14 Два неуместных заголовка в "Business Week". Когда все на финансовом рынке поверили в одно и то же; не потребовалось много времени, чтобы рынок развернулся.

Рисунок 15 За четыре дня до краха японского рынка журнал "Business Week" проводил свой собственный анализ: "Японские инвесторы говорят: Лучшее еще не пришло". Три эксперта цитировались в этой статье. Первым был президент компании Nomura Securities: "Возможно, имеет место некоторая волатильность, но цены продолжают ползти вверх". Второй эксперт из Baring Securities утверждал: "Увеличивающаяся активность слияний компаний продолжит подталкивать рынок наверх". И третий эксперт, помощник управляющего инвестициями из Dai-Ichi Mutual Life Insurance, провозгласил: "Акции готовы подняться выше своей сегодняшней планки".

Но даже несмотря на то, что инвестирование с использованием противоположного мнения весьма занимательно, им нужно заниматься с огромной осторожностью. Если индикаторы настроения применяются к краткосрочному инвестированию, как упоминалось, нам не следует бояться покупать, когда они (индикаторы) поднимаются — это также хороший сигнал для покупки, действительный, пока не будет достигнуто критическое значение.

Подобным же образом изредка возникает повод для беспокойства, если средства информации слабым голосом и в маленькой колонке сообщают: рынок находится в поднимающемся (или падающем) тренде. Сигнал опасности возникает в тот день, когда мы читаем, что рыночные повышения "могут длиться годами" или что ценные бумаги названы "хорошими объектами инвестирования" после значительного подъема. С другой стороны, время, когда газеты пишут, что "покупка сейчас станет чистой спекуляцией", часто возможность оптимальной покупки.

2015-03-20

2015-03-20 335

335