Транзакции трейдеров, практикующих нестандартные лоты, стали неопределенным индикатором, поэтому противоположное мнение теперь выявляется более сложным способом. Пример тому найден в американской консультационной фирме, зарабатывавшей на жизнь тем, что одурачивала профессионалов. Компания называлась Hadady Corporation, а ее продукция — бычий консенсус (The Bullish Consensus). Каждую неделю эта фирма опубликовывала статистику, сколько профессиональных бюллетеней рекомендуют покупать или продавать определенные ценные бумаги, валюты, драгоценные металлы и товарные фьючерсы. Следуя этой статистике, можно было бы "инвестировать вместе с профессиональными консультантами".

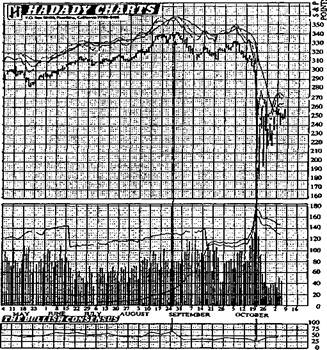

Если так делать, то вскоре это приведет к разорению. Практика показывает, что эти консультанты обычно ошибаются. Настолько, что в действительности мы можем заработать деньги на том, что будем поступать вопреки их рекомендациям, если большинство из них сходятся в одном и том же. Основное правило состоит в продаже, если большинство советует покупать, и покупке, если большинство советует продавать. Рисунок 11 показывает, как профессиональные рекомендации к покупке гармонируют с рыночными движениями.

На практике, компания составляет "Бычий консенсус" на основе еженедельных рекомендаций к покупке или продаже во всех ведущих бюллетенях страны, а затем оценивает их по степени оптимизма, используя шкалу от —3 до +3, где —3 применяется для очень медвежьего взгляда, ноль для нейтральной точки зрения, а +3 для сильного бычьего мнения (что-то вроде пометки "Мы рекомендуем настойчивую покупку по текущим рыночным ценам").

Цифрам придается определенный вес, согласно тиражу бюллетеней. Если это коммерческий бюллетень, то тираж сразу же доступен читателям. Поэтому вес здесь больше, а если это бюллетень для клиента, то статистика читателей основана на количестве инвесторов и трейдеров, участвующих в бизнесе издателя. Наконец, среднее значение взвешенных рекомендаций превращается для каждой акции в индекс, составляемый так, чтобы его величина находилась между 0 и 100. Здесь цифра 0 отражает, что все бюллетени предельно негативны, а 100 — чрезвычайно позитивны. Этот индекс публикуется каждый вторник, после того как биржи Соединенных Штатов закрываются.

Самое важное правило использования этого индикатора:

Не покупайте на рынке, где Бычий консенсус равен 70 или больше, и не продавайте на рынке, где Бычье единодушие 30 или меньше.

Однако следует упомянуть, что индикатор на различные рынки реагирует немного по-разному: на некоторых рынках потребуется больше единодушия среди инвестиционных консультантов, чье мнение учитывается для выяснения величины индекса, чем на других, прежде чем рынок будет считаться "перекупленным" или "перепроданным".

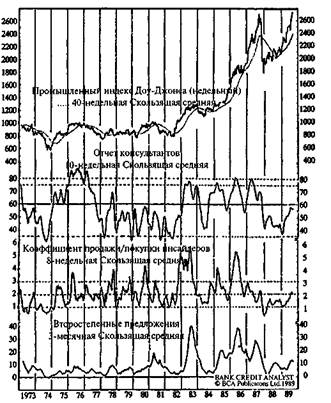

Рисунок 12 демонстрирует другой бычий индикатор.

Рисунок 11 Фьючерс на индекс S&P500 и "Бычий Консенсус". Рисунок разделен на три части. Верхняя показывает фьючерс на индекс до и после краха американского рынка в 1987 году. Средняя часть показывает ежедневный оборот (колонки) и открытый интерес (кривая) на контракты, истекающие в декабре 1987 года, и все предыдущие контракты соответственно. И, наконец, нижняя часть показывает развитие индекса "Бычий консенсус". Во вторник, 25 августа, в первый раз в 1987 году "Бычий консенсус" достиг максимально оптимистического уровня 70. Так как значение индикатора упало уже на следующей неделе, это означает, что главенство медведей казалось просто регулярной коррекцией (что подтверждается тем фактом, что открытый интерес не поднялся). 20 октября индикатор показывает наибольший пессимизм на значении 25. Когда индикатор поднялся выше на следующей неделе, одновременно с падением открытого интереса появился "сигнал к покупке на основе противоположного мнения". (График: "Бычий консенсус" от Hadady Corporation.)

Рисунок 12 График демонстрирует процессы, проходящие в классической манере накопления и распределения на Нью-Йоркской Фондовой бирже. Верхний график показывает Промышленный индекс Доу-Джонса на протяжении с 1973 по 1989 годов. Второй график оценивает настроения консультантов в сравнении с Бычьим консенсусом. Высокий уровень (75 и выше) отражает распределение. Низкий уровень (35 и ниже) отражает накопление. Третий график показывает коэффициент продажи/покупки инсайдеров, где высокий уровень (выше 3) отражает распределение, в то время как низкий уровень (ниже 1) отражает накопление. Последний график показывает несколько второстепенных предложений, которые являются перераспределением акций через некоторое время после их покупки фирмой или группой брокеров. Повышение во второстепенных предложениях — непосредственное измерение распределения. О покупке-продаже инсайдеров сообщается Комиссией по ценным бумагам и биржам в ее Официальной сводке торговой деятельности инсайдеров, которая имеет отношение к формам 3 и 4. Второстепенные предложения также оцениваются Комиссией по ценным бумагам и биржам. Когда сравниваются три индикатора, вырисовывается ясная картина основных распределений в 1976,1983 и 1986 годах и накоплений в 1974, 1984 и в особенности 1988 году после краха. (Источник: The International Bank Credit Analyst совместно с Investors Intelligence Inc., Larchmant and Stock Research Corporation, Нью-Йорк.)

2015-03-20

2015-03-20 381

381